PR

PR

クレジットカードおすすめランキング2025!676種から選んだ人気の33枚を徹底比較

クレジットカードは券種によって還元率の高い用途やお店が異なり、人によっておすすめできるカードは異なります。

本記事では約676券種を比較しおすすめの33枚を選びました(※)。

クレジットカード専門家の岩田昭男さんのコメントや、当サイトに集められた700件以上の口コミも一緒に紹介するので、クレジットカード選びの参考にしてください。

- 人気のクレジットカードはどれ?編集部の独自アンケート結果

-

クレジットカードおすすめランキング33選!専門家が徹底比較

- 1位:対象のコンビニなどでポイント5倍!三井住友カード(NL)

- 2位:楽天経済圏を利用する方は必須の1枚!楽天カード

- 3位:還元率が常に2倍でポイントがどんどん貯まる!JCB CARD W

- 4位:デパコスの購入で還元率がアップ!JCB CARD W plus L

- 5位:キャッシュカードとクレジットカード、電子マネーが1枚に!イオンカードセレクト

- 6位:有効期限のない永久不滅ポイントが貯まる!セゾンカードインターナショナル

- 7位:1.2%の高い還元率が特徴!リクルートカード

- 8位:PayPayやソフトバンクのユーザーと相性抜群!PayPayカード

- 9位:ポイント2重取りでお得に!dカード

- 10位:高いポイント還元率とステータスを兼ね備える!楽天プレミアムカード

- 11位:auユーザーにおすすめ!au PAY カード

- 12位:QUICPayで2%還元!セゾンパール・アメリカン・エキスプレス®・カード

- 13位:とにかくポイントを貯めたい方に!三井住友カード プラチナプリファード

- 14位:誕生月や利用金額に応じてポイント還元率がアップ!ライフカード

- 15位:ネットショッピングでポイントを効率よく貯めたい方に!オリコカード THE POINT PREMIUM GOLD

- 16位:リーズナブルな年会費!楽天ゴールドカード

- 17位:ANAのマイルを貯めたい方におすすめ!ANA カード 一般

- 18位:バランスの良さを求める方に最適!JCB CARD S

- 19位:充実した特典と保険が魅力!JCBゴールド

- 20位:その日に使いたい方におすすめ!エポスカード

- 21位:ポイントが自動キャッシュバックで便利!三菱UFJカード VIASOカード

- 22位:ローソンで最大6%の還元率!ローソン Ponta プラス

- 23位:自動で1%OFFになる特典が魅力!P-oneカード<Standard>

- 24位:旅行好きな方ならこの1枚!セゾンゴールド・アメリカン・エキスプレス®・カード

- 25位:ビックカメラで最大11.5%の高還元率!ビックカメラSuicaカード

- 26位:対象コンビニで還元率が5.5%でどんどんポイントが貯まる!三菱UFJカード

- 27位:ポイントを貯めたいドコモユーザーに最適!dカード GOLD

- 28位:通勤や通学で活躍!ビューカード スタンダード

- 29位:ハイクオリティな特典を求める方に!JCBプラチナ

- 30位:ステータスを求める方におすすめ!ダイナースクラブカード

- 31位:最短即日発行が可能!ACマスターカード

- 32位:高いデザイン性と充実のサービスが魅力!アメリカン・エキスプレス®・グリーン・カード

- 33位:トラベルサポートの充実度が魅力!アメリカン・エキスプレス®・ゴールド・プリファード・カード

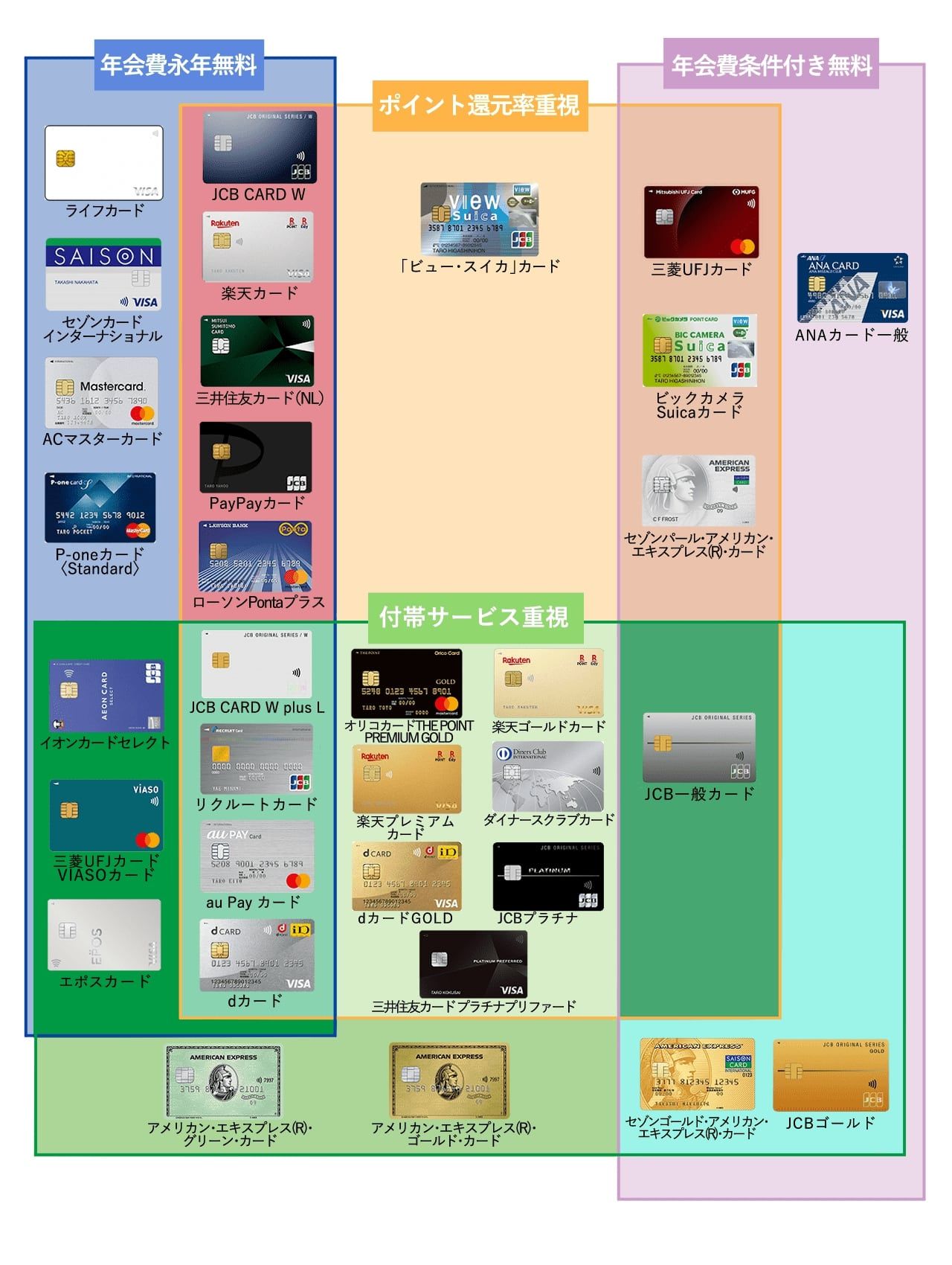

- 利用シーンで比較!目的別で選ぶおすすめクレジットカード

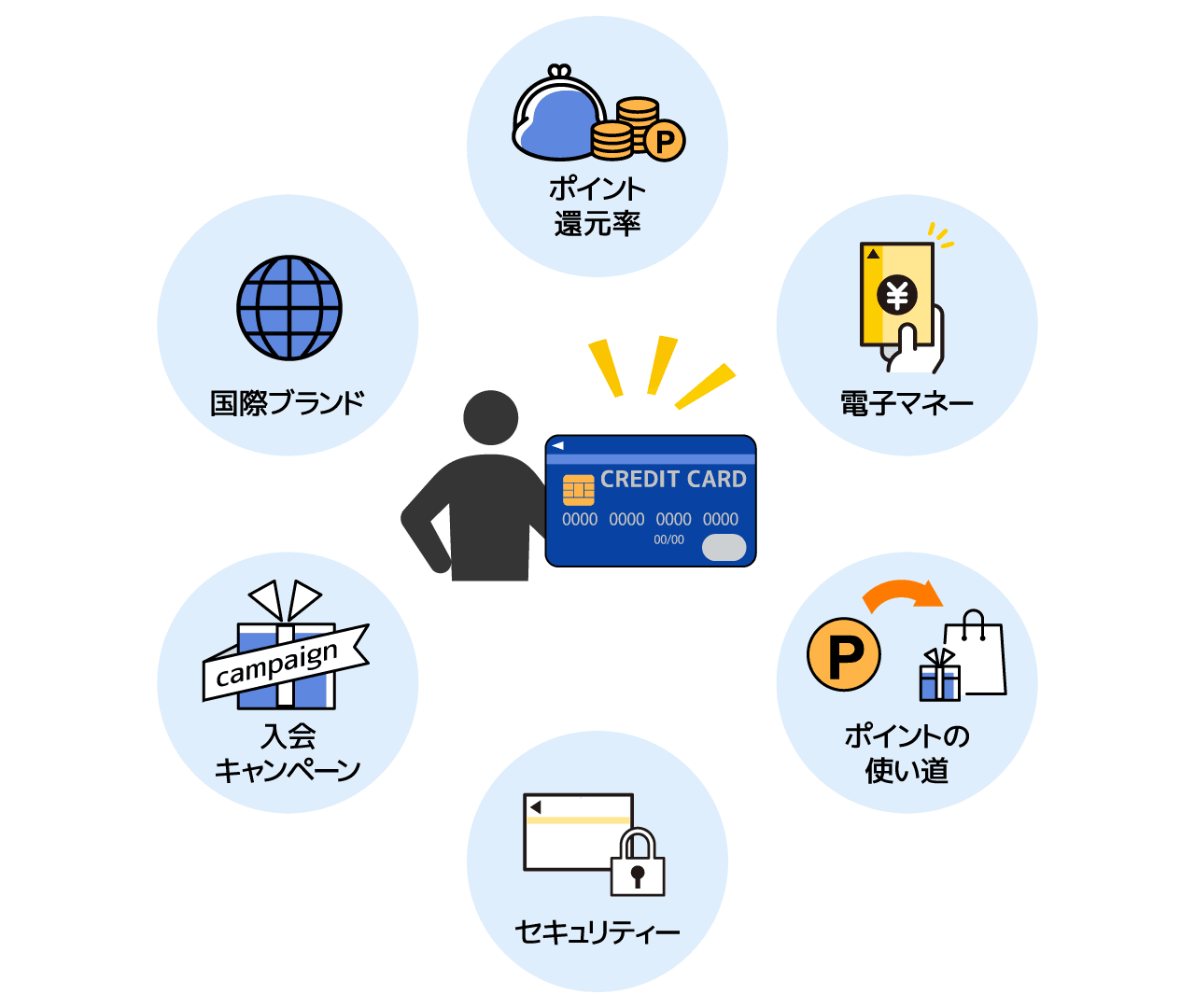

- クレジットカードのおすすめな選び方!究極の1枚はポイントと還元率に注目

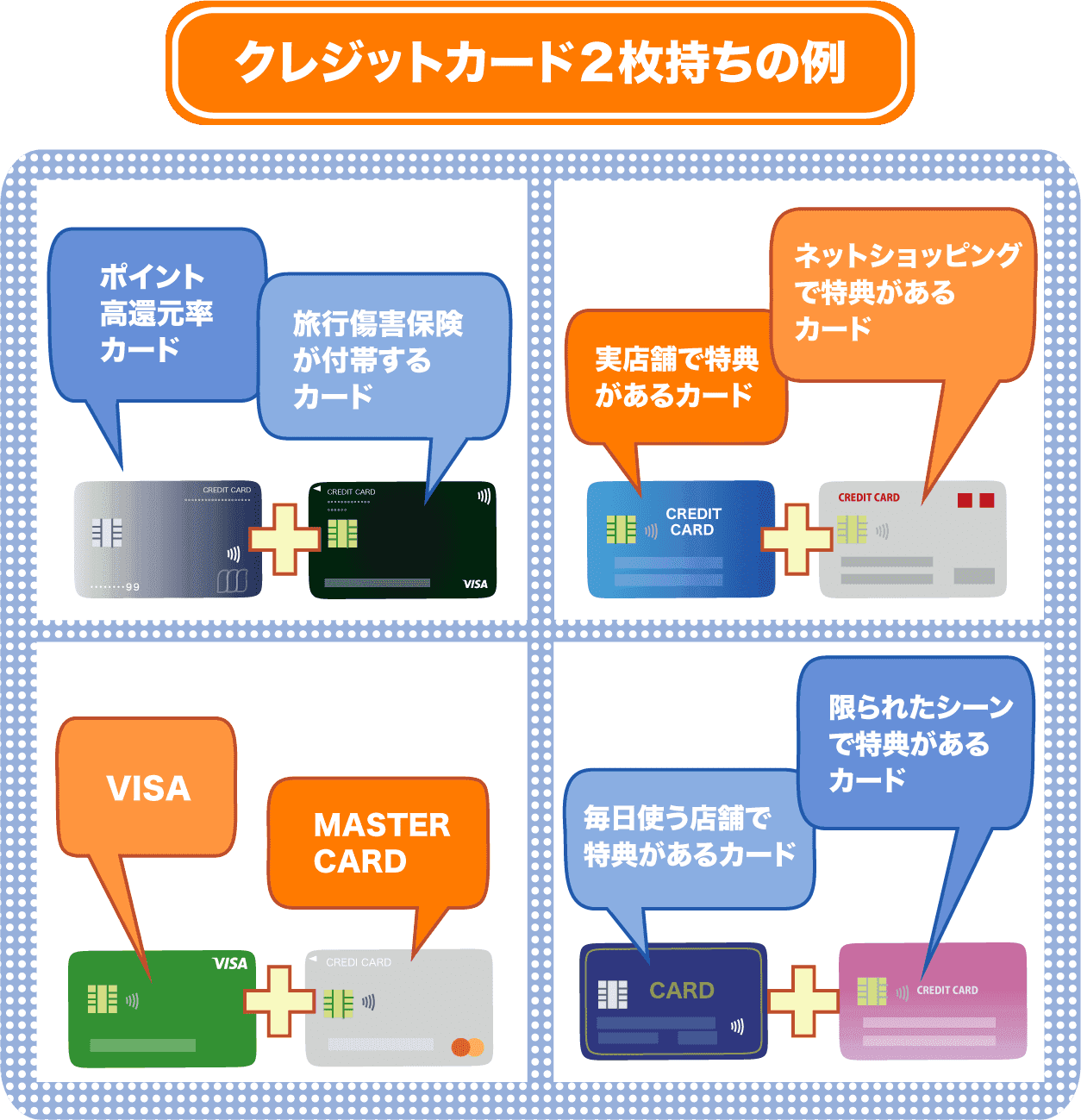

- クレジットカードは2枚持ちが最強!メインカードにない特典を選ぶ

- クレジットカードの作り方

- クレジットカードの注意点

- おすすめクレジットカードランキングまとめ

月刊誌記者などを経て独立。流通、情報通信、金融分野を中心に活動するが、メインはクレジットカード&デビットカード、電子マネーなど。とくにSuicaは2001年のサービス・スタート以来の愛好者で、通勤から買い物まで活用している。年に4回ほどクレジット&電子マネーのムックを出版しており、最新情報にも詳しい。2020年東京オリンピックを目指して始まったキャッシュレス促進の利用者側に立ったオピニオンリーダー。

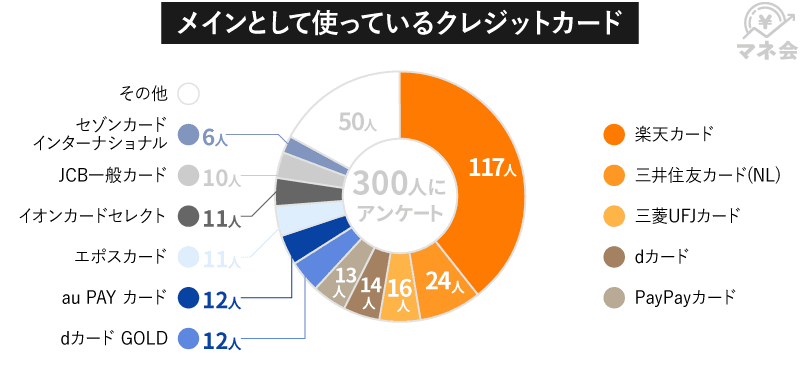

人気のクレジットカードはどれ?編集部の独自アンケート結果

マネ会編集部では、300名を対象に、クレジットカードの保有状況について調査しました。

まず、メインカードとして一番利用されているクレジットカードは楽天カードということがわかりました。117名とおよそ4割の方が利用しています。

次点は三井住友カード(NL)となっており、三菱UFJカード、dカード、PayPayカードと続きました。

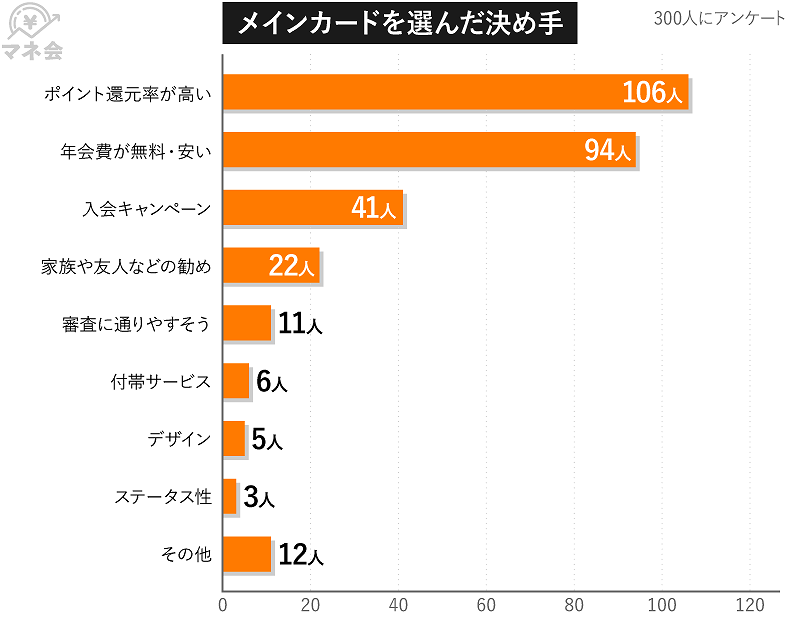

また、メインカードを選んだ決め手を見てみると、このような結果になりました。

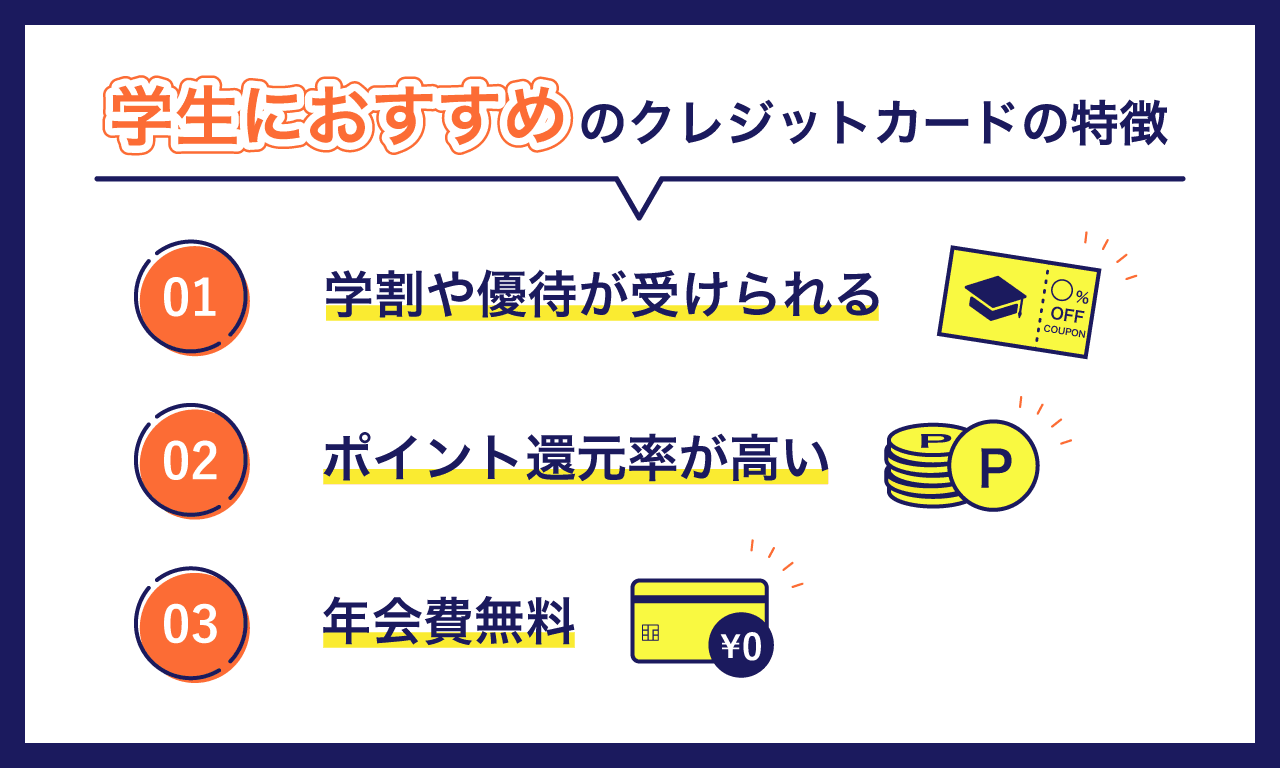

決め手で最も多かったのは「ポイント還元率が高い」でした。メインカードとして利用頻度が高いからか、少しでもポイントが貯まりやすいクレジットカードを選んだようです。

また、「年会費が無料・安い」という選択肢にも多くの票が集まりました。そのほか、「入会キャンペーン」や「家族や友人などの勧め」と続いています。

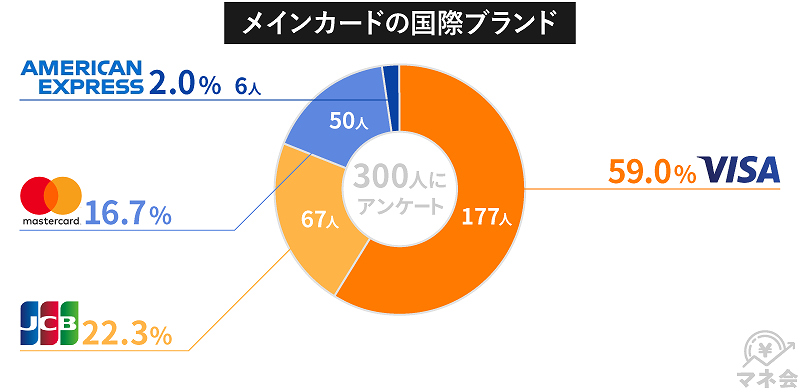

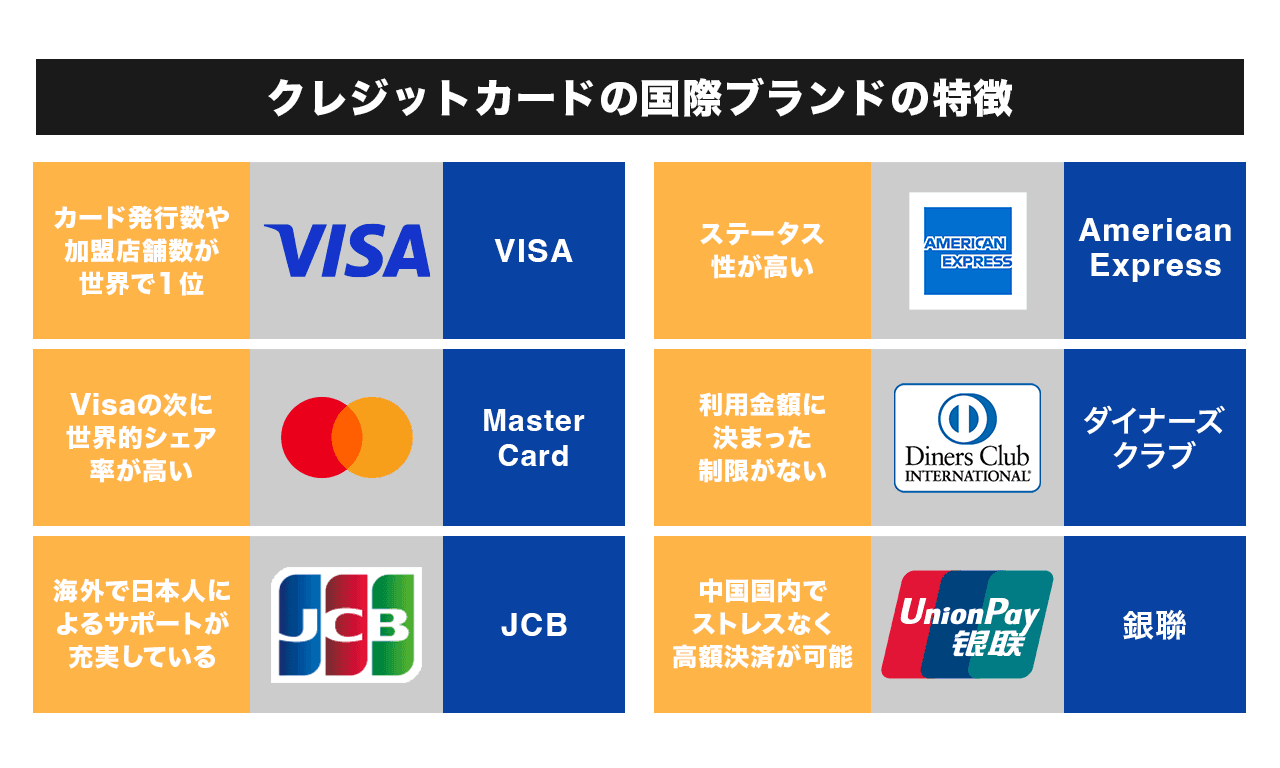

メインカードの国際ブランドについても調査したところ、このような結果になりました。1位はVISA、続いてJCB、Mastercard、American Expressという順です。VISAが半数以上を占め、多くの方に発行されていることが分かります。

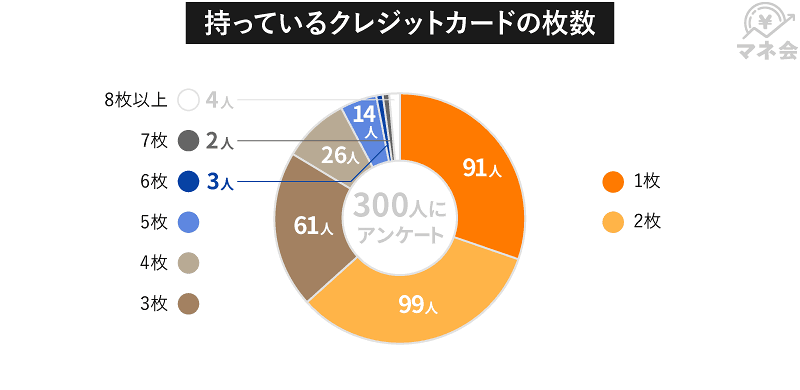

マネ会では、メインカードを含み、何枚クレジットカードを保有しているかも調査しました。

クレジットカードの保有枚数は2枚の方が最も多く33%の99名、1枚の方は30.3%の91名でした。

6枚以上保有している方は全体の3%と非常に少ないですが、クレジットカードは保有しているだけで付帯サービスを受けられるものもあるため、上手に使い分けされているのではないでしょうか。

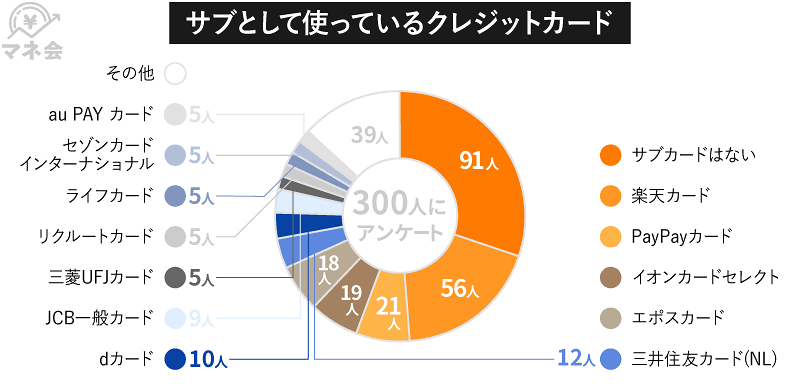

メインカードだけでなくサブカードについても調査したところ、最も人気なのはまたしても楽天カードということが分かりました。

そもそもサブカードを持たず1枚のみの方が多いですが、それでも楽天カードは全体の約20%を占める人気ぶりです。

その他の回答はバラけ、PayPayカード、イオンカードセレクト、エポスカードがやや多い結果になりました。サブカードはメインカードよりも使用頻度が少ないが、用途に合わせて使うカードと定義付けています。

サブカードの選び方については、こちらでも詳しく解説しています。

メインカード同様、サブカードについても選んだ決め手を聞きました。結果は「年会費が無料・安い」がトップで半数以上でした。

サブカードはメインカードと比べて使用頻度が少なく、場合によってはほとんど使わないという方もいるかもしれません。

そんな場合に「年会費だけが発生するともったいない」という考えがあるのではないでしょうか。

「ポイント還元率が高い」も多くの方が選んだ決め手でした。続いて「入会キャンペーン」「家族や友人の勧め」という結果です。

以上の調査結果をみると、楽天カードが人気であることや、クレジットカードを選ぶ際にはポイント還元率や年会費が重視されていることなどがわかりました。

クレジットカードおすすめランキング33選!専門家が徹底比較

おすすめのクレジットカード33枚をランキング形式でご紹介します。

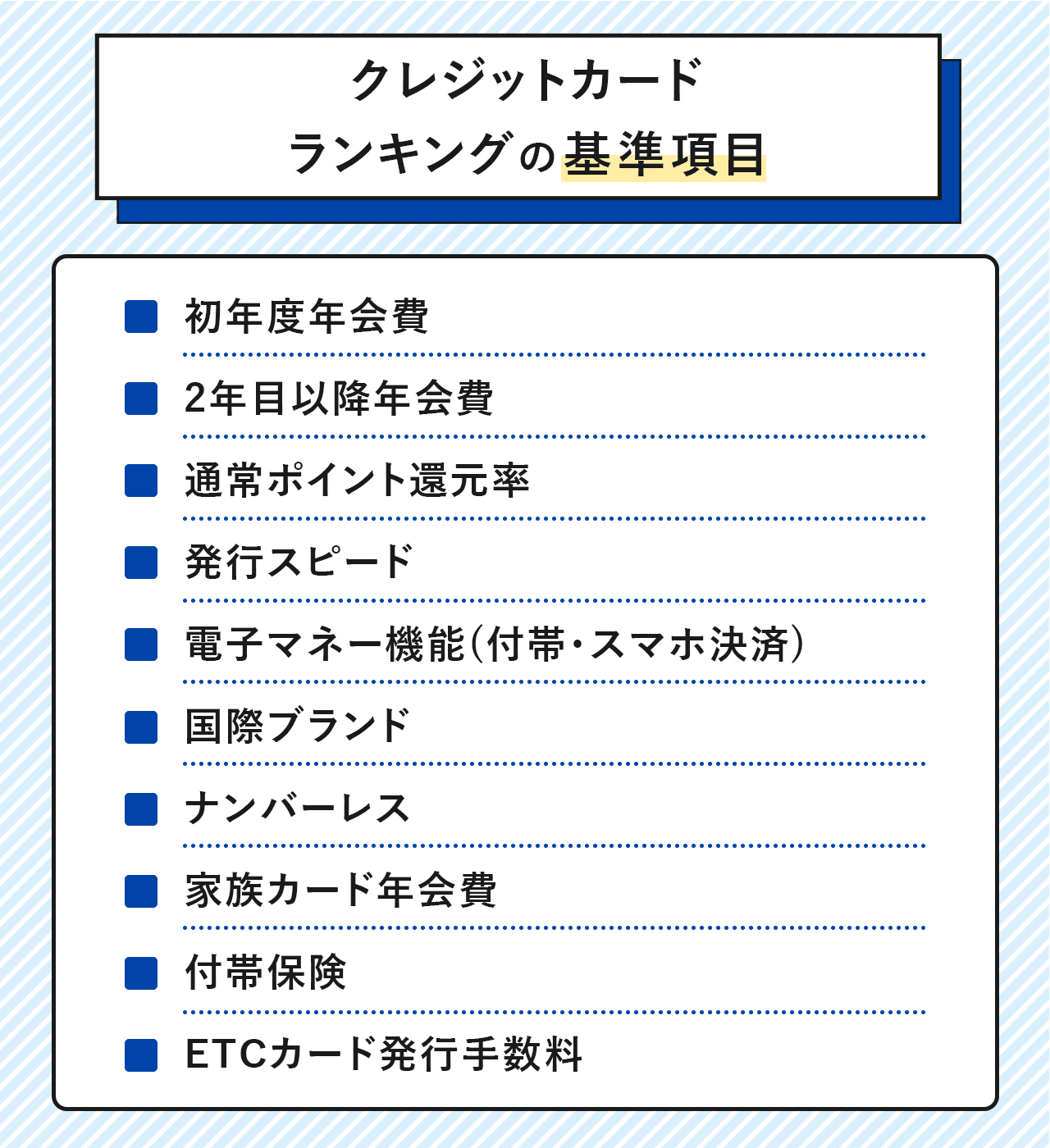

クレジットカードを選ぶうえで特に重要な下記の項目を点数化し、点数に沿ったランキングを作成しています(※)。

ランキングを一覧にすると、次のとおりです。

三井住友カード(NL)

|

楽天カード

|

JCB CARD W

|

JCB CARD W plus L

|

イオンカードセレクト

|

セゾンカードインターナショナル

|

リクルートカード

|

PayPayカード

|

dカード

|

楽天プレミアムカード

|

au PAY カード

|

セゾンパール・アメリカン・エキスプレス(R)・カード

|

三井住友カード プラチナプリファード

|

ライフカード

|

オリコカード THE POINT PREMIUM GOLD

|

楽天ゴールドカード

|

ANA カード 一般

|

JCBカード S

|

JCBゴールド

|

エポスカード

|

三菱UFJカード VIASOカード

|

ローソン Ponta プラス

|

P-oneカード<Standard>

|

セゾンゴールド・アメリカン・エキスプレス(R)・カード

|

ビックカメラSuicaカード

|

三菱UFJカード

|

dカード GOLD

|

ビューカード スタンダード

|

JCBプラチナ

|

ダイナースクラブカード

|

ACマスターカード

|

アメリカン・エキスプレス®・グリーン・カード

|

アメリカン・エキスプレス®・ゴールド・プリファード・カード

|

|

| 年会費 |

無料

|

無料

|

無料

|

無料

|

無料

|

無料

|

無料

|

無料

|

無料

|

11,000円(税込)

|

無料

|

初年度 : 無料

次年度 : 1,100円(税込)

|

33,000円(税込)

|

無料

|

1,986円(税込)

|

2,200円(税込)

|

初年度 : 無料

次年度 : 2,200円(税込)

|

無料

|

初年度 : 無料

次年度 : 11,000円(税込)

|

無料

|

無料

|

無料

|

無料

|

初年度 : 無料

次年度 : 11,000円(税込)

|

初年度 : 無料

次年度 : 524円(税込)

|

無料

|

11,000円(税込)

|

524円(税込)

|

27,500円(税込)

|

24,200円(税込)

|

無料

|

13,200円(税込)

|

39,600円(税込)

|

| ポイント還元率 | 0.5 〜 7% | 1 〜 3% | 1 〜 10.5% | 1 〜 10.5% | 0.5 〜 1% | 0.1 〜 3% | 1.2 〜 3.2% | 1 〜 5% | 1% | 1 〜 3% | 1% | 0.5 〜 2% | 1 〜 15% | 0.5 〜 1.5% | 1 〜 2% | 1 〜 4% | 0.5 〜 10% | 0.5 〜 10% | 0.5 〜 10% | 0.5% | 0.5 〜 1% | 1 〜 6% | 0.1 〜 0.2% | 0.5 〜 1% | 0.5 〜 3.5% | 0.5 〜 15% | 1 〜 10% | 0.5 〜 5% | 0.5 〜 10% | 1 〜 5% | 0% | 1% | 0.5 〜 1% |

| 発行期間 | 最短10秒(※) | 7営業日程度 | モバ即入会で最短5分(※) | モバ即入会で最短5分(※) | 最短5分 | 最短即日発行~3営業日 | 最短即日 | 最短7分(申込み5分・審査2分)で手続き完了 | 2週間 | 約一週間 | 1~2週間 | 3営業日 | 最短10秒(※) | 最短2営業日 | 最短8日程度 | 7営業日程度 | 3営業日程度 | モバ即入会で最短5分(※) | 1週間 | 店頭申込で最短30分発行・オンライン入会で1週間程度 | 最短翌営業日 | 3営業日程度 | 最短7営業日 | 最短3営業日 | 最短1週間 | 最短翌営業日(Mastercard®・Visaのみ) | 2週間 | 最短1週間程度 | 1週間程度 | カード到着まで2~3週間ほど | 最短即日 | 約2~3週間 | 2週間~3週間ほど |

| 付帯 サービス |

|||||||||||||||||||||||||||||||||

| 電子 マネー |

|

|

|

|

|

|

|

- |

|

|

- |

|

|

|

|

|

|

|

|

|

|

- | - |

|

|

|

|

|

|

|

- |

|

- |

初めてクレジットカードを持つ方は、まずは年会費無料・ポイント還元率が高い1枚が使い勝手が良いでしょう。

年会費がかかるカードは優待が充実していますが、慣れていないと特典を使いこなせず「年会費を無駄にしてしまった」ということにもなるからです。

それぞれのクレジットカードを詳しく解説していきますので、ぜひ参考にしてみてください。

1位:対象のコンビニなどでポイント5倍!三井住友カード(NL)

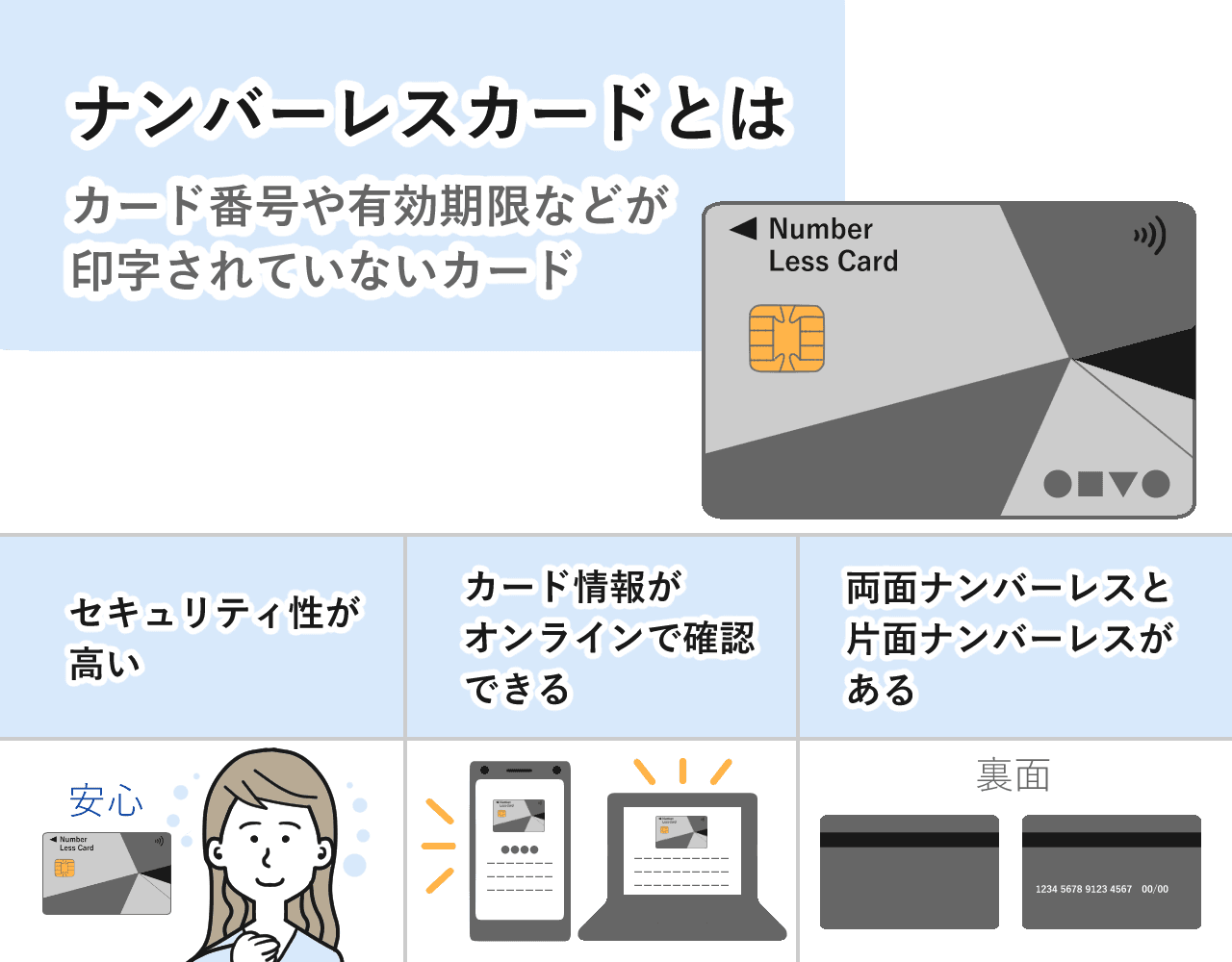

おすすめクレジットカードランキング第1位の三井住友カード(NL)は券面にカード番号などの記載のないナンバーレスカードです。

セブン-イレブンやローソン、マクドナルドでポイント還元率が最大7.0%になるので、よく使う方は特におすすめです。

- 年会費永年無料!

- 対象店舗でのスマホのタッチ決済でポイント最大7%還元(※)

- ナンバーレスで安心安全!

| 年会費初年度 | 無料 |

|---|---|

| 年会費2年目〜 | 無料 |

| ポイント還元率 | 0.5 〜 7% |

| 発行スピード | 最短10秒(※) |

| 国際ブランド |

|

| 電子マネー |

|

- 付帯サービス

| 項目 | 条件 | ポイント |

|---|---|---|

| 初年度年会費 | 無料 | 10点 |

| 2年目以降年会費 | 無料 | 10点 |

| 通常ポイント還元率 | 1%未満 | 5点 |

| 発行スピード | 最短即日 | 10点 |

| 電子マネー機能(付帯・スマホ決済) | 2種類以上 | 10点 |

| 国際ブランド | 2種類 | 7点 |

| ナンバーレス | 両面 | 10点 |

| 家族カード年会費 | 無料 | 10点 |

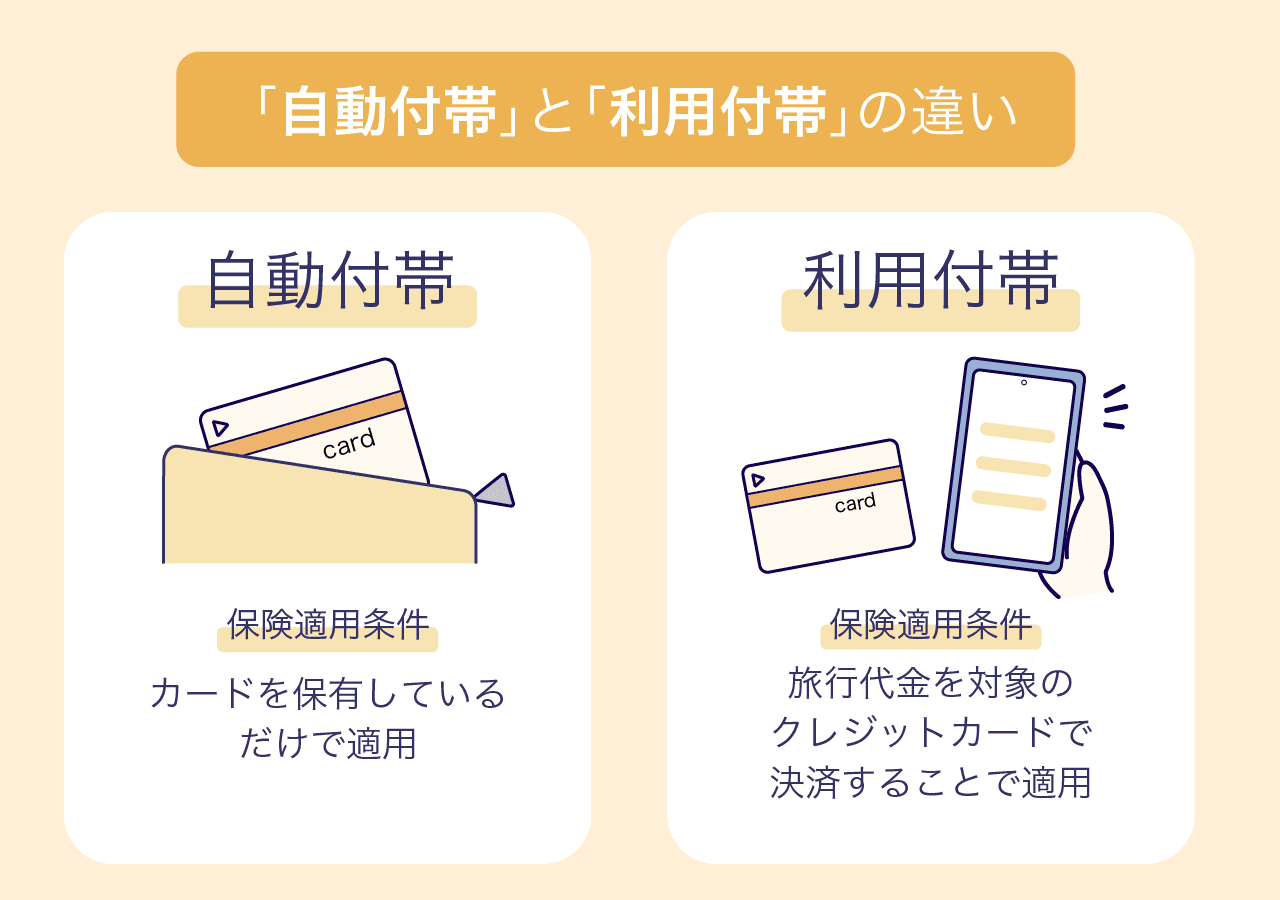

| 付帯保険 | 利用付帯 | 8点 |

| ETCカード発行手数料 | 無料 | 10点 |

三井住友カード(NL)は、年会費永年無料のクレジットカードです。

三井住友カード(NL)はナンバーレスカードとなっています。クレジットカード券面にカード番号が記載されないため、安全性も高く、安心して利用できます。

通常のポイント還元率は0.5%ですが、対象のコンビニやファーストフード、ファミレスなどではスマホのタッチ決済を利用すると、ポイント還元率が最大7.0%となります!

対象店舗をよく利用する方であれば、効率よくポイントを貯められます。

- セブン-イレブンやローソン、ファーストフード、ファミレスなどでポイント還元率7.0%!(スマホでタッチ決済時)

- 年会費無料

三井住友カード(NL)の年会費

三井住友カード(NL)は年会費が永年無料なので、維持コストがかかりません。

さらに、ETCカード・家族カードの年会費も無料なので、家族カードを発行することで家族全員がポイント還元対象になります。

三井住友カード(NL)のポイント還元率

三井住友カード(NL)は対象のお店でスマホのVisaのタッチ決済かMastercard®タッチ決済を使って支払うと、通常ポイントの0.5%に加えて、ご利用金額の合計200円(税込)につき+6.5%ポイントが還元されます。

対象となる店舗を以下にまとめました。

- セイコーマート

- セブン-イレブン

- ポプラ

- ローソン

- マクドナルド

- サイゼリヤ

- ガスト

- バーミヤン

- しゃぶ葉

- ジョナサン

- 夢庵

コンビニ利用でポイントがアップする他のクレジットカードと比較しても、三井住友カード(NL)の還元率は一番高くなります。

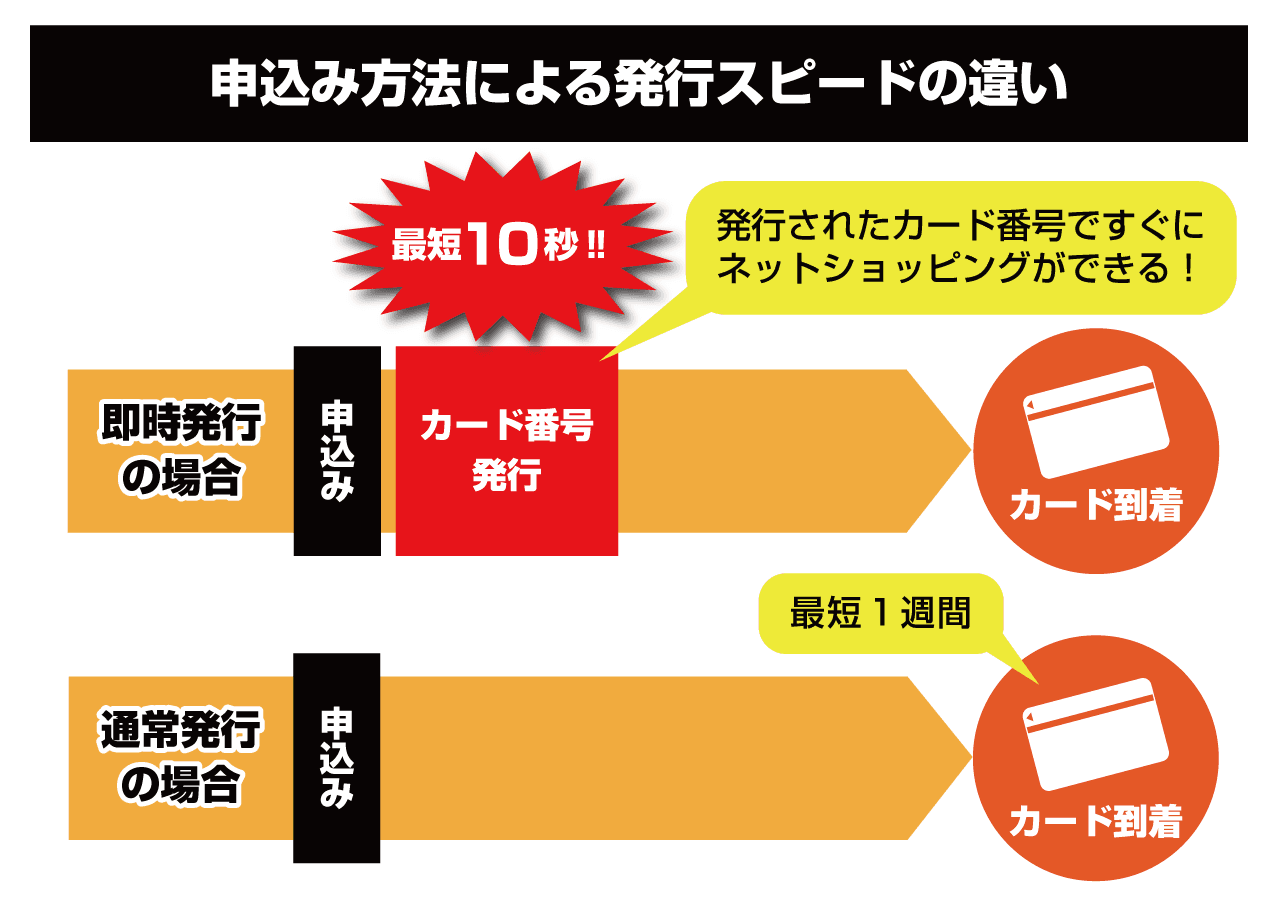

三井住友カード(NL)の審査・発行スピード

最短10秒で審査まで完了し、即時発行に対応しています。

V-passアプリでカード番号やセキュリティコードを確認できるため、即日でインターネットショッピングやスマートフォン決済をはじめられます。

申し込み条件は、18歳以上の方(高校生は除く)なので、大学生や主婦でも申し込みができます。

三井住友カード(NL)でポイントアップする方法

三井住友カード(NL)には、多くのポイントアップ方法があります。主な方法を下記でまとめてみました。

- セブン-イレブンやローソン、ファーストフードなどの対象店舗にてスマホのタッチ決済で支払いをすると最大7.0%

- 家族を登録して対象のコンビニやファーストフードで決済すると最大5.0%

- 学生ポイントの対象の方は対象のサブスクで最大10.0%

- 学生ポイント対象の方は対象の携帯料金の支払いで最大2.0%

- 学生ポイント対象の方は対象のQRコード決済で最大3.0%

- スマートフォンアプリ「Vポイント」などへのチャージで0.25%

- ポイントUPモール経由のネットショッピングで+0.5%~9.5%

- 事前エントリーしての店舗利用でポイントやキャッシュバック(ココイコ!)

三井住友カード(NL)では、飲食でのポイントアップ以外にも、さまざまなポイントアップの方法が設定されています。

三井住友カード(NL)のキャンペーン

三井住友カード(NL)では、下記の新規入会キャンペーンを実施しています(2025年4月時点)。

| キャンペーン | 申込期間 |

|---|---|

|

新規入会&条件達成で最大5,000円分プレゼント |

2025年2月3日~2025年4月30日 |

2位:楽天経済圏を利用する方は必須の1枚!楽天カード

次におすすめのクレジットカードは楽天カード。楽天市場などと合わせて使うとポイントが最大17倍になるので、楽天サービスを使う方は楽天カード一択です。

- 年会費永年無料

- 新規入会&利用でポイントがもらえる

- 安心のセキュリティ

| 年会費初年度 | 無料 |

|---|---|

| 年会費2年目〜 | 無料 |

| ポイント還元率 | 1~3% |

| 発行スピード | 7営業日程度 |

| 国際ブランド |

|

| 電子マネー |

|

- 付帯サービス

| 項目 | 項目 | ポイント |

|---|---|---|

| 初年度年会費 | 無料 | 10点 |

| 2年目以降年会費 | 無料 | 10点 |

| 通常ポイント還元率 | 1%以上 | 10点 |

| 発行スピード | 1週間以降 | 4点 |

| 電子マネー機能(付帯・スマホ決済) | 2種類以上 | 10点 |

| 国際ブランド | 3種類以上 | 10点 |

| ナンバーレス | 表面 | 7点 |

| 家族カード年会費 | 無料 | 10点 |

| 付帯保険 | 利用付帯 | 8点 |

| ETCカード発行手数料 | 無料 | 10点 |

年会費無料、ポイント高還元以外のおすすめポイントを専門家の岩田さんに聞きました。

楽天カードは楽天ペイを利用するときの決済カードにしたい1枚です。

楽天ペイのアプリ利用で0.5%のポイントが貯まるうえ、楽天カードを決済カードに紐付けると、さらに1%のポイントがついて合計1.5%のポイント還元率になります(※)。

発行までの時間も短いので、すぐに使えます。入会ポイントもたくさんもらえるので大変お得です。

「スーパーセール」や「山分け」、「初使い」などのキャンペーンはほぼ常時行われているので、それらをうまく使えば毎月ざくざくとポイントを貯めることができます。

楽天カードのCMでも入会ポイントやキャンペーンをアピールしていますよね!ちなみにそのほかに楽天カードのお得な使い方などはありますか?

裏技としては、ぐるなびを使って、毎月飲み会を主催する幹事になる方法もあります。幹事は「人数×100ポイント」をもらえる仕組みになっているので、まとまったポイントがゲットできます。

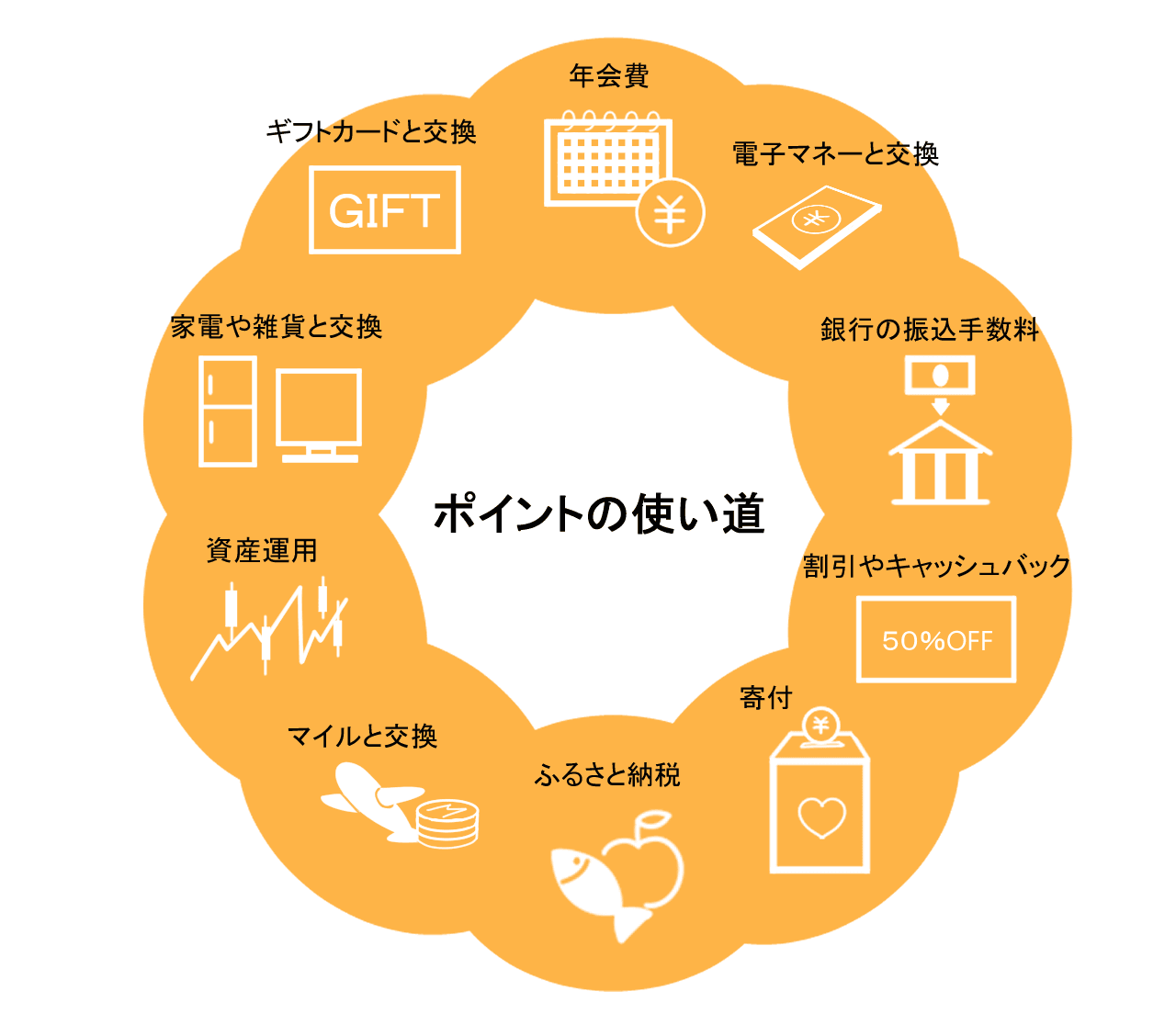

キャンペーンには期間限定ポイントが混じっているため、有効期限は確認して使うようにしたいですが、「うっかり失効」を防ぐには楽天ペイでポイントを使うのがおすすめ。

楽天ペイなら期間限定ポイントから消化してくれるから安心して使えます。

- ポイント還元率が高い(還元率最大16%)

- 楽天ペイと合わせると更に還元率がUP

続いて、楽天カードを実際に利用している方の口コミを紹介します。

楽天カードの口コミ・評判

- 総合評価

- 口コミ件数 : 108件

- ポイントアップキャンペーンでポイントを貯めやすい

- 貯まったポイントを交換しやすい

- キャンペーンが複雑

- ポイントに有効期限があり失効してしまうケースもある

楽天カードの年会費

楽天カードの年会費は家族カードも含め永年無料です。ETCカードは年会費が550円(税込)かかります。

ただし、以下のいずれかの条件を満たせば年会費が無料となります。

- 楽天プレミアムカード会員または楽天ゴールドカード会員

- 楽天PointClubの会員ランクがプラチナ会員またはダイヤモンド会員

楽天カードのポイント還元率

楽天カードの基本還元率は1%ですが、楽天市場のSPU制度を利用すればポイントが最大17倍になります。

SPUとは、楽天グループのサービスを利用すると、楽天市場での買い物でポイントがさらにアップする制度のことです。

以下でSPUの一例を紹介します。

| サービス内容 | サービス倍率 | 条件 | ポイント付与対象 |

|---|---|---|---|

| 楽天モバイル | +4倍 | 対象サービス契約 | 楽天市場でのカード利用額 |

| Rakuten Turbo/楽天ひかり | +2.0倍 | Rakuten Turboまたは楽天ひかりを契約 | 楽天市場でのカード利用額 |

| 楽天銀行+楽天カード | +0.5倍 | 楽天銀行の口座から楽天カード利用額を引き落とし | 楽天市場でのカード利用額 |

| 楽天カード | +2倍 | 楽天カードを利用して楽天市場で買い物 | 楽天市場でのカード利用額 |

ほかにも楽天ポイント加盟店や楽天ペイの利用などでポイントが効率よく貯まります。

楽天カードの審査・発行スピード

楽天カードはネットで申し込みをしてから手元に届くまでは1週間~10日間かかります。

店頭や書類送付はなく、インターネットのみの申し込みとなります。

すぐにクレジットカードを使いたいという方は、JCB CARD Wや三井住友カード(NL)を検討しましょう。

楽天カードでポイントアップする方法

楽天カードは、楽天ペイやぐるなびの活用以外にも下記のようなポイントアップの方法があります。

- 楽天市場でポイント3倍

- 楽天トラベルでポイント2倍

- ローソンでポイント2倍以上

- 東急ハンズでポイント2倍以上

- 魚民で2倍以上

楽天カードはポイントが貯めやすく、ポイントの使いみちも豊富です。楽天のサービスを利用する方や、ポイントの貯めやすさを重視している方にも適しているクレジットカードです。

ポイントを貯める上で忘れてはいけないのが有効期限です。ここを見落としている方は結構多いと思います。せっかくポイントを貯めても失効しては意味がありません。

楽天カードのポイント有効期限は最後にポイントを獲得した月を含めた1年間で、期間内に1度でもポイントを獲得すれば、有効期限は延長されます。

つまり、1年に1回でも利用し続けていれば実質無期限で貯めることができます。

楽天カードのキャンペーン

楽天カードでは、下記の新規入会キャンペーンを実施しています(2025年4月時点)。

|

キャンペーン |

申込期間 |

|---|---|

| 新規入会と利用で5,000ポイントプレゼント | 終了日未定 |

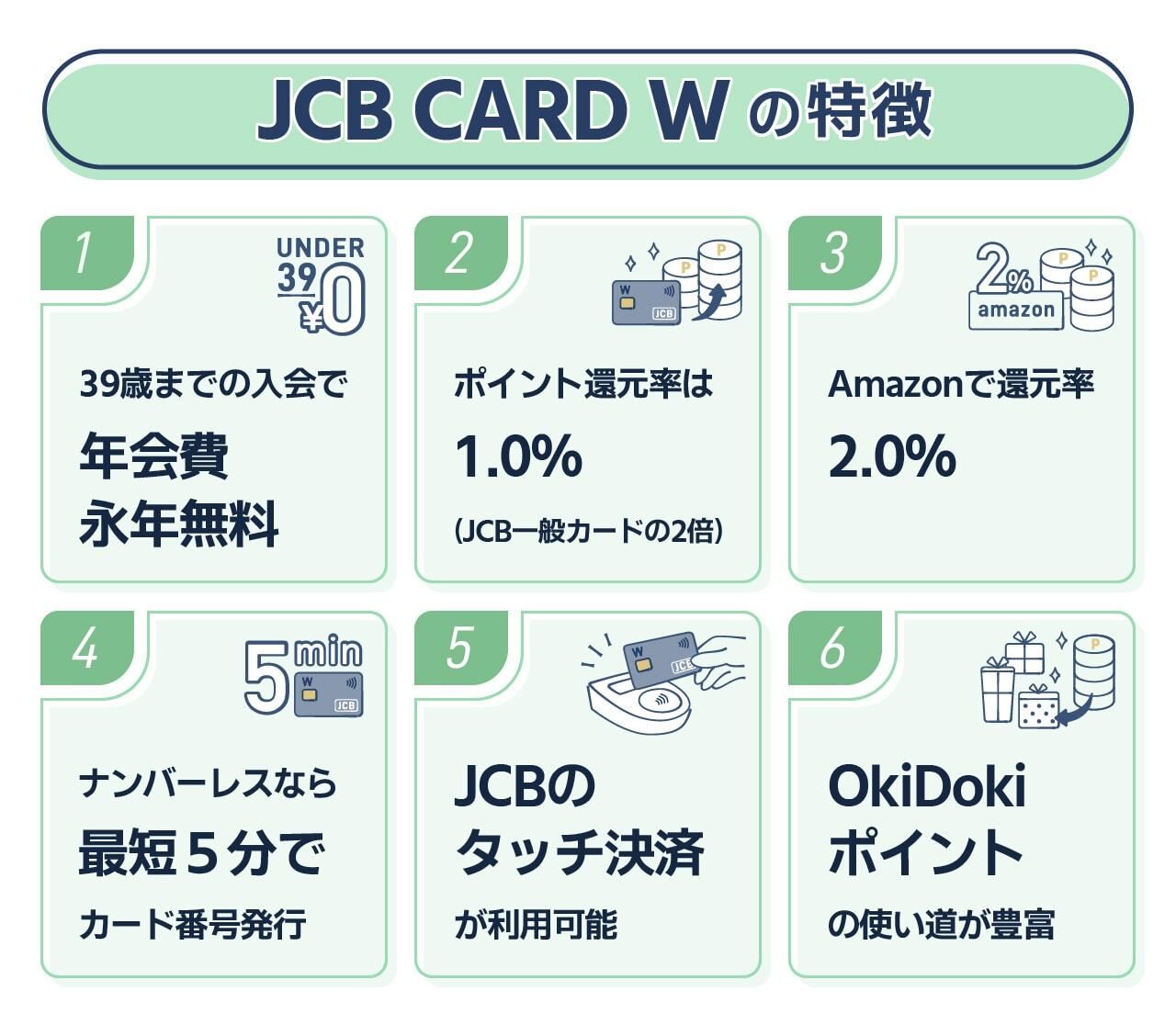

3位:還元率が常に2倍でポイントがどんどん貯まる!JCB CARD W

おすすめクレジットカードランキング3位はJCB CARD W。還元率が常に2倍で、ポイントを貯めてお得にしたいなら必ず持っておくべき1枚です。

- 年会費、永年無料

- いつでもポイント2倍

- 安心・安全セキュリティー

| 年会費初年度 | 無料 |

|---|---|

| 年会費2年目〜 | 無料 |

| ポイント還元率 | 1 〜 10.5% |

| 発行スピード | モバ即入会で最短5分(※) |

| 国際ブランド |

|

| 電子マネー |

|

- 付帯サービス

| 項目 | 条件 | ポイント |

|---|---|---|

| 初年度年会費 | 無料 | 10点 |

| 2年目以降年会費 | 無料 | 10点 |

| 通常ポイント還元率 | 1%以上 | 10点 |

| 発行スピード | 最短即日 | 10点 |

| 電子マネー機能(付帯・スマホ決済) | 1種類 | 5点 |

| 国際ブランド | 1種類 | 5点 |

| ナンバーレス | 両面 | 10点 |

| 家族カード年会費 | 無料 | 10点 |

| 付帯保険 | 利用付帯 | 8点 |

| ETCカード発行手数料 | 無料 | 10点 |

JCB CARD Wは、39歳までを対象としたクレジットカードです。一般カードと比べて、常にポイントが2倍(還元率1%)になるのが特徴。還元率の高さを重視している方にもおすすめです。

また、スターバックスやセブン-イレブンなど身近にある多くの店舗がJCB ORIGINAL SERIES パートナー店なので、さらに3倍〜10倍のポイントを得られます。

口コミからもポイントが貯めやすいと評価されていることがわかります。

- ポイントはJCB CARD Sの2倍

- スターバックスでポイント最大11倍(還元率5.5%)

JCB CARD Wの口コミ・評価

- 総合評価

- 口コミ件数 : 10件

- ポイントがかなり貯めやすい

- 海外旅行での保険や特典が便利

JCB CARD Wの年会費

JCB CARD Wは年会費永年無料で利用できます。家族カードやETCカードも無料です。

家族カードやETCカードは40歳以上でも申し込め、ポイントも貯められるため家族で持つとどんどんポイントが貯まります。

JCB CARD Wのポイント還元率

JCB CARD Wは還元率1%で、特定のお店やサービスでポイントがアップするお得なクレジットカードです。

例えば、スターバックスやAmazon、セブン-イレブンなどの対象店舗ではポイントが最大で21倍になるため、日常の買い物がよりお得になります。

JCB CARD Wの審査・発行スピード

JCB CARD Wは最短5分で審査まで完了し、9時〜20時までに申し込めば最短5分で専用アプリでカード番号を確認できます。

ただし、本人確認やオンライン口座の設定などがあり、受付時間を過ぎた場合は翌日受付扱いとなるため、時間に余裕をもって申込するようにしましょう(※)。

カード本体は後日届きますが、差し込みのいらないネットショップやスマホ決済ですぐに利用できます。

(※)モバ即での入会後、カード到着前の利用方法について、詳しくはHPをご確認ください

また、券面にカード番号を記載しないナンバーレスカードと、裏面に番号があるタイプの2種類がありますので、あなたの利用方法に合わせて選ぶことができます。

JCB CARD Wでポイントアップする方法

JCB CARD Wは、上記以外にもさまざまなポイントアップの方法があります。一例をご紹介すると下記のとおりです。

- Starbucks eGiftの購入でポイント20倍

- AOKIや洋服の青山、ラグーナテンボスなどでポイント5倍

- Amazon.co.jpでポイント4倍(JCB CARD W/W plus L限定)

- セブン-イレブンや高島屋、OWNDAYSなどでポイント3倍

- コクミンやウエルシア、ビッグカメラなどでポイント2倍

JCB CARD WはStarbucks eGiftの購入でポイントが21倍になります。Starbucks eGiftは友人へのプレゼントや自分へのご褒美にも使えます。

そのほか、JCB CARD WはAOKIやAmazon.co.jpなど、多くの店舗やサービスでポイントがアップします。JCB CARD Wはポイントを効率よく貯めたい方におすすめのクレジットカードです。

上記に加えてJCBのショッピングサイト「Oki Doki ランド」を経由してネットショッピングをおこなうことでポイントが最大20倍となります。

Oki DokiランドにはAmazonやRakuten、JTB、ビックカメラ.com、エクスペディアなどの人気ショップが数多く揃っているので、積極的に利用することで短期間でもまとまったポイントを獲得することが可能です。

JCB CARD Wのキャンペーン

JCB CARD Wでは、下記の新規入会キャンペーンを実施しています(2025年4月時点)。

| キャンペーン | 申込期間 |

|---|---|

| 新規入会&ご利用で20%(最大15,000円)キャッシュバック | 2025年4月1日~6月30日 |

| 家族追加で最大4,000円キャッシュバック |

4位:デパコスの購入で還元率がアップ!JCB CARD W plus L

第4位のJCB CARD W plus LはOkiDokiランドを経由したデパコスの購入などで還元率が上がるなど、女性向けに考えられたクレジットカードです。

- 年会費 永年無料

- いつでもポイント2倍!

- 安全・安心セキュリティー

| 年会費初年度 | 無料 |

|---|---|

| 年会費2年目〜 | 無料 |

| ポイント還元率 | 1 〜 10.5% |

| 発行スピード | モバ即入会で最短5分(※) |

| 国際ブランド |

|

| 電子マネー |

|

- 付帯サービス

| 項目 | 条件 | ポイント |

|---|---|---|

| 初年度年会費 | 無料 | 10点 |

| 2年目以降年会費 | 無料 | 10点 |

| 通常ポイント還元率 | 1%以上 | 10点 |

| 発行スピード | 最短即日 | 10点 |

| 電子マネー機能(付帯・スマホ決済) | 1種類 | 5点 |

| 国際ブランド | 1種類 | 5点 |

| ナンバーレス | 両面 | 10点 |

| 家族カード年会費 | 無料 | 10点 |

| 付帯保険 | 利用付帯 | 8点 |

| ETCカード発行手数料 | 無料 | 10点 |

JCB CARD W plus Lは年会費永年無料、18歳~39歳限定入会のクレジットカードです。

一般カードと比較してポイントが2倍となるJCB CARD Wの特徴に加え、JCB CARD W plus Lには女性にとって使いやすい、うれしい特典が付帯しています。

例えば、毎月10日と30日は「LINDAの日」で、ルーレットで当たると、2,000円分のJCBギフトカードがもらえる日が設定されています。

また、「LINDAリーグ」と呼ばれるJCB CARD W plus L会員限定の協賛企業で、優待や割引特典が受けられる点もメリットです。

女性特有の疾病に備えられる「女性のための保険サポート」にも特別価格の保険料で加入できます。

- ポイントはJCB CARD Sの2倍

- 女性にとってうれしい特典がある

JCB CARD W plus Lの口コミ・評価

- 総合評価

- 口コミ件数 : 3件

- 女性のための保険やサービスが充実している

- 様々なポイントに交換できる

JCB CARD W plus Lの年会費

JCB CARD W plus Lは家族カード・ETCカードも含めて年会費無料です。

申し込み資格は18歳以上39歳以下ですが、39歳までに入会すれば40歳以降も年会費無料のまま継続できます。

JCB CARD W plus Lのポイント還元率

JCB CARD W plus Lは還元率1%で、特定のお店やサービスでポイントがアップする点はJCB CARD Wと変わりません。

JCB CARD W Plus Lならではの特徴として、ホテルやレストラン、旅行、ビュッフェなど女性向けの優待特典が充実しています。

Amazonやスターバックスでのポイント優待の他、美容やカフェなどの優待を受けたい女性に向いています。

このポイントの使い方は以下を参考に活用してください。

(※2) Amazon、Amazon.co.jpおよびAmazon.co.jpのロゴは、Amazon.com,Incまたはその関連会社の商標または登録商標です。

(※3) 一部対象とならない店舗があります。法人会員の方は対象となりません。

JCB CARD W plus Lの審査・発行スピード

JCB CARD W plus LはJCB CARD Wと同様、最短5分で審査まで完了します。

9時〜20時までに申し込めば、その日からクレジットカードを使い始めることができます。

ただし、本人確認やオンライン口座の設定などがあり、受付時間を過ぎた場合は翌日受付扱いとなるため、時間に余裕をもって申込するようにしましょう(※)。

申し込み条件はJCB CARD Wと同じで、18歳以上39歳以下となります。

(※)モバ即での入会後、カード到着前の利用方法について、詳しくはHPをご確認ください

JCB CARD W plus Lでポイントアップする方法

JCB CARD W plus Lでは下記のようなポイントアップの方法があります。

- Starbucks eGiftの購入でポイント20倍

- AOKIや洋服の青山、ラグーナテンボスなどでポイント5倍

- Amazon.co.jpでポイント4倍(JCB CARD W/W plus L限定)

- セブン-イレブンや高島屋、OWNDAYSなどでポイント3倍

- コクミンやウエルシア、ビッグカメラなどでポイント2倍

- Oki Doki ランド経由のネットショッピングで最大20倍

Starbucks eGiftの購入やAmazon.co.jpなどでのお買い物をお得に楽しめます。

また、JCBのショッピングサイト「Oki Doki ランド」にはベルメゾンネットやセシールオンラインショップなどのファッションショップも多く揃っているので、コスメやファッション商品の購入にもおすすめです。

JCB CARD W plus Lのキャンペーン

JCB CARD W plus Lでは、下記の新規入会キャンペーンを実施しています(2025年4月時点)。

| キャンペーン |

申込期間 |

|---|---|

|

新規入会&ご利用で20%(最大15,000円)キャッシュバック |

2025年4月1日~6月30日 |

| 家族カード同時入会・追加で最大4,000円キャッシュバック |

5位:キャッシュカードとクレジットカード、電子マネーが1枚に!イオンカードセレクト

おすすめクレジットカードランキング第5位はイオンカードセレクト。多機能型のカードで、イオングループでの特典が複数付帯するカードです。

- イオングループの対象店舗なら、WAON POINTがいつでも基本の2倍!

- 毎月20・30日の「お客さま感謝デー」は お買い物代金が5%OFF

- イオンシネマで映画鑑賞割引

| 年会費初年度 | 無料 |

|---|---|

| 年会費2年目〜 | 無料 |

| ポイント還元率 | 0.5 〜 1% |

| 発行スピード | 最短5分 |

| 国際ブランド |

|

| 電子マネー |

|

- 付帯サービス

| 項目 | 条件 | ポイント |

|---|---|---|

| 初年度年会費 | 無料 | 10点 |

| 2年目以降年会費 | 無料 | 10点 |

| 通常ポイント還元率 | 1%未満 | 5点 |

| 発行スピード | 最短即日(仮カード) | 8点 |

| 電子マネー機能(付帯・スマホ決済) | 2種類以上 | 10点 |

| 国際ブランド | 3種類以上 | 10点 |

| ナンバーレス | 表面 | 7点 |

| 家族カード年会費 | 無料 | 10点 |

| 付帯保険 | 利用付帯 | 8点 |

| ETCカード発行手数料 | 無料 | 10点 |

イオンカードセレクトはイオン銀行のキャッシュカードとクレジットカード、電子マネーWAONが1枚になったカードです。年会費無料で利用できます。

銀行でのお金の引き出しやカード決済、電子マネーWAONへのチャージなどがこの1枚でできるため、とても利便性の高いクレジットカードです。

また、イオンカードセレクトはイオングループでの利用をお得にできます。

毎月20日と30日の「お客様感謝デー」ではイオングループの対象店舗での買い物が5%OFF、イオンシネマでは映画鑑賞のチケットが割引されるなど、さまざまな特典が付帯します。

- キャッシュカードとクレジットカード、電子マネーWAONが一体となっている

- イオングループのサービスをお得に利用できる

イオンカードセレクトの口コミ・評判

- 総合評価

- 口コミ件数 : 21件

- WAONカードと一体型で使いやすい

- イオンのお客様感謝デーに5%オフで買い物できる

- WEBサイトのログインが面倒くさい

イオンカードセレクトの年会費

イオンカードセレクトは年会費が永年無料で、ETCカードや家族カードの年会費も無料です。

年間50万円以上利用などの条件を満たすと、年会費無料でゴールドカードが持てるインビテーションが届きます。

イオンカードセレクトのポイント還元率

イオンカードセレクトの年会費は0.5%ですが、イオングループの対象店舗の利用でいつでもポイントが2倍になります。

店舗はイオン、イオンスタイル、イオンモール、ダイエー、グルメシティー、マックスバリュ、イオンスーパーセンターほか、ミニストップやウェルシア、イオンシネマなども対象です。

生活圏にイオングループの店舗がない方にはこのメリットをあまり受けられないので、他のカードをおすすめします。

イオンカードセレクトの審査・発行スピード

イオンカードセレクトはカード店頭受取りサービスがあり、即日でイオンカードを受取ることができます。

ただし、「イオンマークのあるグループ店舗のみで使える仮カード」のみ最短即日の受け取りとなります。

申込基準は収入や職業での制限が設けられておらず、たとえ年収が200万未満であっても、審査に通る可能性があるようです。

イオンカードセレクトでポイントアップする方法

イオンカードセレクトには、下記のようなポイントアップの方法があります。

- 電子マネーWAONのオートチャージで200円ごとに1WAONポイントプレゼント

- 公共料金の支払いで1件ごとに毎月5WAONポイントプレゼント

- イオン銀行の給与口座登録で毎月10WAONポイントプレゼント

- イオングループの対象店舗でWAON POINTが基本の2倍

- 毎月10日の「AEONCARD Wポイントデーでのカード利用でWAON POINTが基本の2倍

- イオンカードポイントモール経由のネットショッピングでポイントがダブルで貯まる

イオンカードセレクトでは、イオングループの利用や公共料金の支払いなど、多くの利用でポイントアップが設けられています。

イオンカードセレクトのキャンペーン

イオンカードセレクトでは、下記の新規入会キャンペーンを実施しています(2025年4月時点)。

| キャンペーン | 内容 | 対象カード |

|---|---|---|

| 最大5,000WAON POINT進呈 |

・Webからの新規入会で1,000WAON POINT ・クレジット利用分の10%相当を還元で最大4,000WAON POINT |

・イオンカードセレクト ・イオンカード(WAON一体型) ・イオンカード(ミニオンズ) ・イオンカードセレクト(ミニオンズ) ・TGC CARD ・イオンJMBカード(JMB WAON一体型)(※1) ・イオンE-NEXCO passカード(WAON一体型) ・イオン首都高カード(WAON一体型) ・KASUMIカード |

(※1)カード登録日はカード送付時の台紙にてご確認いただけます。

(※1)お申込み時の登録住所に関わらず、全国の対象店舗にて割引となります。

(※1)お申込期間によって、割引対象のエリアと期間が異なります。

(※1)AEON Payのチャージ払い、WAON POINTのご利用分は対象外

(※2)イオンJMBカード(JMB WAON一体型)については、提供WAON POINTに対し2分の1のマイル数で積算いたします。

6位:有効期限のない永久不滅ポイントが貯まる!セゾンカードインターナショナル

第6位のセゾンカードインターナショナルはセゾンカードのスタンダードなクレジットカードです。カードの利用で有効期限のない永久不滅ポイントが貯まります。

永久不滅ポイントは有効期限がないので、コツコツと長期間貯めて好きなアイテムと交換したい方や、有効期限があるポイントだと交換するのを忘れてしまう方におすすめです。

- 入会金・年会費永久無料

- ポイントは有効期限なしで、永久不滅!

- 最短5分で!デジタル発行も

| 年会費初年度 | 無料 |

|---|---|

| 年会費2年目〜 | 無料 |

| ポイント還元率 | 0.5% |

| 発行スピード | 最短即日発行~3営業日 |

| 国際ブランド |

|

| 電子マネー |

|

- 付帯サービス

| 項目 | 条件 | ポイント |

|---|---|---|

| 初年度年会費 | 無料 | 10点 |

| 2年目以降年会費 | 無料 | 10点 |

| 通常ポイント還元率 | 1%未満 | 5点 |

| 発行スピード | 最短即日 | 10点 |

| 電子マネー機能(付帯・スマホ決済) | 2種類以上 | 10点 |

| 国際ブランド | 3種類以上 | 10点 |

| ナンバーレス | 両面 | 10点 |

| 家族カード年会費 | 無料 | 10点 |

| 付帯保険 | なし | 3点 |

| ETCカード発行手数料 | 無料 | 10点 |

セゾンカードインターナショナルは年会費無料のクレジットカードです。

最短即日でカードが受け取れます。デジタルカードタイプ(セゾンカードインターナショナル デジタル)を選ぶと、審査が完了してから最短5分でカード番号が発番されるため、すぐにクレジットカードを使いたい方におすすめです。

- 即日発行が可能

- 有効期限のない永久不滅ポイントが貯まる

セゾンカードインターナショナルの口コミ・評判

- 総合評価

- 口コミ件数 : 14件

- ポイントに有効期限がない

- ポイントの交換先が豊富

- カード利用の他にもポイントが貯められる

- アプリやWebサイトの使用感が少し分かりづらい

- 過去の取引履歴を全て見れない

セゾンカードインターナショナルの年会費

セゾンカードインターナショナルは、年会費が永年無料で、ETCカードや家族カードの年会費も無料です。

家族カードは4枚まで発行でき、カード利用で貯まるポイントも本会員と自動合算されるので、ポイントが貯めやすくなります。

WEBで申し込んだ後に、また全国のセゾンカウンターにて受け取りをすることで最短即日でカードが手元に届きます。

セゾンカードインターナショナルのポイント還元率

永久不滅ポイントは、1か月のショッピングで1,000円(税込)ごとに1ポイントが貯まります。

有効期限もありません。

ポイントが失効する心配も、交換期限が迫る心配もなく、使用した分だけ、いつまでも貯めることができます。

セゾンカードインターナショナルの審査・発行スピード

セゾンカードインターナショナルは即日発行が可能なクレジットカードです。セゾンカウンターでの受け取りを選ぶと最短で即日受け取りが可能となります。

また、ETCカードも無料で即日発行が可能なので、急に出かけることになったときも便利です。

公式サイトには「専業主婦でも学生でもお申し込み可能」とあるように年収が低い方でも申し込みが可能です。

セゾンカードインターナショナルでポイントアップする方法

セゾンカードインターナショナルには、下記のようなポイントアップの方法があります。

- apollostation・出光・シェルの利用で永久不滅ポイントとPontaポイントが貯まる

- ポケパル払いへの登録で、パルコでの利用でPARCOポイントが貯まる

- セゾンポイントモール経由のネットショッピングで最大30倍

セゾンカードインターナショナルはapollostation・出光・シェルのガソリンスタンドで支払いに利用すると、永久不滅ポイントだけでなくPontaポイントも貯まります。

また、「セゾンポイントモール」を経由するとショップにより最大30倍の永久不滅ポイントがもらえるので、ネットショッピングの機会の多い方にもおすすめです。

セゾンカードインターナショナルのキャンペーン

セゾンカードインターナショナルは、2025年4月時点で実施しているキャンペーンはありません。

7位:1.2%の高い還元率が特徴!リクルートカード

第7位のリクルートカードは年会費無料で、高いポイント還元率と充実した保険が特徴のクレジットカードです。

- どこで使ってもポイント高還元!驚異の1.2%!

- リクルートのネットサービスをご利用でさらにポイント還元!

- 「じゃらんnet」「ホットペッパービューティー」などのリクルートサービスご利用分が最大3.2%

| 年会費初年度 | 無料 |

|---|---|

| 年会費2年目〜 | 無料 |

| ポイント還元率 | 1.2%~4.2% |

| 発行スピード | 最短即日 |

| 国際ブランド |

|

| 電子マネー |

|

- 付帯サービス

| 項目 | 条件 | ポイント |

|---|---|---|

| 初年度年会費 | 無料 | 10点 |

| 2年目以降年会費 | 無料 | 10点 |

| 通常ポイント還元率 | 1%以上 | 10点 |

| 発行スピード | 最短即日 | 10点 |

| 電子マネー機能(付帯・スマホ決済) | 1種類 | 5点 |

| 国際ブランド | 3種類以上 | 10点 |

| ナンバーレス | 非対応 | 5点 |

| 家族カード年会費 | 無料 | 10点 |

| 付帯保険 | 利用付帯 | 8点 |

| ETCカード発行手数料 | 無料 | 10点 |

リクルートカードはリクナビやじゃらんnetなどを展開するリクルートが発行する年会費無料のクレジットカードです。

最大の特徴は、通常のポイント還元率が1.2%である点にあります。店舗やサービスを限定せずに1.2%のポイント還元が受けられます。

また、じゃらんnetやHOT PEPPER Beautyなど、リクルートの関連サービスを利用すると、最大4.5%が還元されます。

貯まったリクルートポイントは、1ポイント=1円分として使えます。Pontaポイントやdポイントとも相互交換ができるなど、ポイントを使いやすい点もメリットでしょう。

そのほか、海外・国内旅行傷害保険やショッピング保険が付帯しています。旅行中のケガやカードでの買い物のトラブルにも備えられるクレジットカードです。

- 通常のポイント還元率が1.2%

- 海外・国内旅行傷害保険やショッピング保険が付帯

リクルートカードの年会費

リクルートカードは年会費が永年無料で、ETCカードや家族カードの年会費も無料です。

VISA/MastercardのETCカードは発行手数料1,000円(税別)がかかります。

リクルートカードのポイント還元率

リクルートカードの還元率は高く1.2%です。

例えば、10,000円のお買い物をすると、120円分のポイントが還元されることになります。

またリクルートのポイント参画サービス(じゃらん、ホットペッパービューティ、ポンパレモール)を利用することで最大4.2%が還元されます。

リクルートポイントは1ポイント1円で利用できるので、お金と同じ感覚で利用することができます。

リクルートカードの審査・発行スピード

リクルートカードの審査時間は最短即日で完了し、最短1週間程度でカードが手元に届きます。

そのため、即日発行のクレジットカードを探している方は他のカードを検討したほうが良いでしょう。

申し込み条件は18歳以上のみのため、申し込みの基準は低めです。

リクルートカードでポイントアップする方法

リクルートカードには、下記のようなポイントアップ方法があります。

- ポンパレモールの利用でポイント還元4.2%(最大21.2%還元)

- じゃらんnetでの宿泊予約でポイント還元3.2%(最大11.2%還元)

- HOT PEPPERグルメのネット予約&来店で予約人数×50ポイント

- HOT PEPPER Beautyの予約&来店でポイント還元3.2%

リクルートカードがあると、じゃらんnetで予約したホテル、Hot Pepper Beautyで予約した美容室やネイルサロンなどの利用で、効率的にポイントを貯められます。

ポイントの加算タイミングは以下のスケジュールで加算されます。

リクルートカードのキャンペーン

リクルートカードでは、次の新規入会キャンペーンを開催しています(2025年4月時点)。

| キャンペーン | 申込期間 |

|---|---|

| リクルートカード(JCB)新規入会と利用で、最大6,000円分ポイントプレゼント | 終了日未定 |

8位:PayPayやソフトバンクのユーザーと相性抜群!PayPayカード

第8位のPayPayカード(旧ヤフーカード)は、カードの利用でPayPayポイントが貯まりやすい1枚です。

特に、Yahoo!ショッピングなら毎日最大9%という高い還元率でPayPayポイントが貯まります。「5のつく日」ならさらに最大+4%のPayPayポイントが貯まるので、ポイントを効率よく貯められます。

- 利用金額200円(税込)ごとに最大1.5%のポイント付与

- Yahoo!ショッピングなら5%付与

- 年会費永年無料

| 年会費初年度 | 無料 |

|---|---|

| 年会費2年目〜 | 無料 |

| ポイント還元率 | 1 〜 5% |

| 発行スピード | 最短7分(申込み5分・審査2分)で手続き完了 |

| 国際ブランド |

|

| 電子マネー |

|

- 付帯サービス

| 項目 | 条件 | ポイント |

|---|---|---|

| 初年度年会費 | 無料 | 10点 |

| 2年目以降年会費 | 無料 | 10点 |

| 通常ポイント還元率 | 1%以上 | 10点 |

| 発行スピード | 最短即日 | 10点 |

| 電子マネー機能(付帯・スマホ決済) | 1種類 | 5点 |

| 国際ブランド | 3種類以上 | 10点 |

| ナンバーレス | 両面 | 10点 |

| 家族カード年会費 | 無料 | 10点 |

| 付帯保険 | なし | 3点 |

| ETCカード発行手数料 | 有料 | 7点 |

PayPayカードは「PayPayカード株式会社」が発行する年会費永年無料のクレジットカードです。

また、ソフトバンクスマホやケータイの利用料金をPayPayカードで支払うと、最大1.5%のポイントが貯まります。

貯まったPayPayポイントは、PayPayなどの支払いに利用可能です。PayPayやソフトバンクユーザーの方にメリットの多いクレジットカードとなっています。

- 年会費無料

- Yahoo!ショッピングで毎日最大9%のポイント還元

PayPayカードの年会費

PayPayカードの年会費は永年無料です。

家族カードの年会費は無料ですが、ETCカードは550円(税込)かかります。

PayPayポイントはまとめて本会員にたまるので、家族で使うと効率よくポイントが貯まります。

PayPayカードのポイント還元率

PayPayカードのポイント還元率は1.0%ですが、Yahoo!ショッピングやLOHACOで利用した場合は還元率3%にアップします。

| ポイントの種類 | 還元率 |

|---|---|

| ストアポイント | 1% |

| Yahoo!ショッピング・LOHACOの利用特典 | 3% |

| PayPayカード決済(PayPayポイント) |

1% |

| 合計 |

5% |

そのほか、Yahoo!ショッピングでは5のつく日にポイント還元率がアップするなど、通常のポイント還元以外に還元率を上げるキャンペーンが多く実施されています。

またPayPayアプリに登録することでお得にポイントを獲得できるので、以下の表を参考にアプリ登録も忘れずにおこないましょう。

(※2)付与特典はご利用金額200円(税込)ごとに計算されます。

(※3)「PayPay(残高)チャージ」「ソフトバンク(ワイモバイル、LINEMO含む)の通信料等」など特典付与の対象外となる場合があります。

(※4)PayPayカード ゴールドでのお支払いのうち、Yahoo!ショッピングやLOHACO、PayPayミニアプリ「日用品モール」でのご利用は1%の付与となります。Yahoo!オークション「ストア」出品の商品購入の決済につきましては、1.5%のうち0.5%分がPayPayカード ゴールド Yahoo!オークション特典として1%とは異なるタイミングで付与される場合があります。また、0.5%分は購入時のYahoo! JAPAN IDに対して付与されます。

(※5)PayPayステップのカウント期間や適用期間、登録タイミングによる違いなどの詳細は「PayPayステップ」をご確認ください。

(※6)月の途中でアプリ登録をいただいた場合、月内に到着した売上に対するポイント付与分は、PayPayカード特典として付与されます。翌月に売上が到着した分から、PayPayステップのポイント付与の対象となります。

PayPayカードの審査・発行スピード

PayPayカードは最短5分で手続きが完了します。

審査が完了するとすぐにクレジットカード番号や有効期限が確認できるので、インターネット上での買い物などに利用できます。

申し込みは収入がない学生の場合は親権者の年収で審査をおこなってもらえますし、専業主婦の場合は配偶者の収入が審査の対象となります。

PayPayカードでポイントアップする方法

PayPayカードでポイントアップする方法には、下記のようなものがあります。

- Yahoo!ショッピングの利用でポイント最大9%

- Yahoo!ショッピングの「5のつく日」の利用で最大+4%

- ソフトバンクスマホやケータイの利用料金の支払いで最大1.5%

- ワイモバイルスマホやケータイの利用料金の支払いで最大1%

- SoftBack 光/Airの利用料金の支払いで最大1%

- おうちでんき/自然でんきの利用料金の支払いで最大1%

PayPayカードで支払うと、ソフトバンクグループの関連サービス(Softback 光やおうちでんきなど)の利用料金でも、PayPayポイントが貯まります。

9位:ポイント2重取りでお得に!dカード

おすすめクレジットカードランキング9位はdカード。通常ポイント還元率も高いですが、お店によっては10%以上まで還元率が上がることがあります。

- いつものお買物で100円(税込)ごとに1%ポイントたまる!

- 年会費 永年無料!

- dポイント(期間・用途限定)最大4,000ポイント進呈!

| 年会費初年度 | 無料 |

|---|---|

| 年会費2年目〜 | 無料 |

| ポイント還元率 | 1% |

| 発行スピード | 2週間 |

| 国際ブランド |

|

| 電子マネー |

|

- 付帯サービス

\ 今なら最大4,000ポイントプレゼント! /

公式サイトで詳細を確認する| 項目 | 条件 | ポイント |

|---|---|---|

| 初年度年会費 | 無料 | 10点 |

| 2年目以降年会費 | 無料 | 10点 |

| 通常ポイント還元率 | 1%以上 | 10点 |

| 発行スピード | 最短即日(仮カード・電子マネー限定) | 8点 |

| 電子マネー機能(付帯・スマホ決済) | 1種類 | 5点 |

| 国際ブランド | 2種類 | 7点 |

| ナンバーレス | 表面 | 7点 |

| 家族カード年会費 | 無料 | 10点 |

| 付帯保険 | 利用付帯 | 8点 |

| ETCカード発行手数料 | 無料 | 10点 |

dカードは「dポイントカード」としても利用できるクレジットカードです。ローソンやマツモトキヨシなど、加盟店で決済するとポイントの二重取りも可能です。

また、ドコモユーザーはdカードで携帯料金の支払いができます。「dカードケータイ補償」が付帯しており、端末購入から1年間は最大1万円の補償を受けられます(※)。

- ポイントの二重取りが可能

- ドコモユーザー向けの特典あり

dカードの口コミ・評判

- 総合評価

- 口コミ件数 : 16件

- ポイントが付きやすい

- ドコモユーザーはさらにお得にポイントが貯まる

- 地域によりポイントが使いづらい

- ポイント付与が遅い

dカードの年会費

dカードの年会費は永年無料です。

家族カード、ETCカードも年会費無料で発行できます。ETCカードのみ初回手数料として550円(税込)かかります。

dカードのポイント還元率

dカードの通常ポイント還元率は1%です。還元率が0.5%程度のクレジットカードも多くあるので、比較的高い還元率といえます。

さらに、30以上ある特約店では還元率が上がるので、効率よくポイントを貯めることが可能です。

dカードの審査・発行スピード

dカードの審査は最短5分で完了しますが、dカードの発送は1〜3週間程度かかります。

申し込み資格は「満18歳以上であること(高校生を除く)」なので、学生や専業主婦の方でも申し込めます。

dカードでポイントアップする方法

実際に利用されている方の口コミからもわかるとおり、dカードはポイントが貯めやすい点が魅力です。dカードの主なポイントアップ方法をまとめると、下記のようになります。

- リンベルの利用などで5%

- オリックスレンタカーやスターバックスカードなどで4%

- マツモトキヨシやビッグエコーなどで3%

- JALや東京無線タクシーなどで2%

- dカード ポイントモール経由のネットショッピングで1.5~10.5倍

dカードは、dカード特約店やdポイント加盟店、ポイントモールなどの利用でポイントがアップします。普段の買い物や固定費をdカードで支払うことで、効率よくポイントを貯められます。

dカードのキャンペーン

dカードでは、下記の新規入会キャンペーンを実施しています(2025年4月時点)。

| キャンペーン | 申込期間 |

|---|---|

| 条件達成でdポイント最大8,000ポイントプレゼント | 2024年6月1日~終了日未定 |

10位:高いポイント還元率とステータスを兼ね備える!楽天プレミアムカード

おすすめクレジットカードランキングの第10位は楽天プレミアムカード。プライオリティ・パスに無料登録可能な充実したサービスが魅力の1枚です。

- 楽天市場でお買い物をするとポイント3倍!!

- 国内・海外旅行保険は最大5000万円!

- VIP空港ラウンジ プライオリティパスへの無料登録可能

| 年会費初年度 | 11,000円(税込) |

|---|---|

| 年会費2年目〜 | 11,000円(税込) |

| ポイント還元率 | 1%~5% |

| 発行スピード | 約一週間 |

| 国際ブランド |

|

| 電子マネー |

|

- 付帯サービス

| 項目 | 条件 | ポイント |

|---|---|---|

| 初年度年会費 | 有料 | 5点 |

| 2年目以降年会費 | 有料 | 5点 |

| 通常ポイント還元率 | 1%以上 | 10点 |

| 発行スピード | 翌日~1週間程度 | 6点 |

| 電子マネー機能(付帯・スマホ決済) | 2種類以上 | 10点 |

| 国際ブランド | 3種類以上 | 10点 |

| ナンバーレス | 表面 | 7点 |

| 家族カード年会費 | 有料 | 7点 |

| 付帯保険 | 自動付帯 | 10点 |

| ETCカード発行手数料 | 無料 | 10点 |

楽天プレミアムカードは年会費11,000円(税込)のゴールドカードです。

楽天ゴールドカードの上位カードで、プライオリティ・パスのプレステージ会員が無料で付帯します。

プライオリティ・パスの最上位となるプレステージ会員は通常469米ドル(約6万円※)かかりますが、楽天プレミアムカードを持っていればこの費用が無料となります。

誕生月には還元率がプラス1倍(通常利用で還元率2%、楽天市場では6%)となり、いつも以上にポイントを貯めることが可能です。

また、楽天プレミアムカードは国内・海外ともに最大5,000万円の旅行傷害保険が付帯と、楽天ゴールドよりも充実した補償を受けることができます(楽天ゴールドは海外旅行傷害保険のみで補償額も最大2,000万円)。

楽天ゴールドにはなかった動産総合保険(ショッピング保険)もあり、最大300万円まで補償されるので、保険で比較して選ぶのも良いでしょう。

ステータス性とポイント還元率のどちらも兼ね備えたクレジットカードを探している方にはおすすめできるカードです。

- プライオリティ・パス(約6万円)に無料登録可能

- 誕生月は楽天市場でポイント6倍(還元率6%)

楽天プレミアムカードの口コミ・評判

- 総合評価

- 口コミ件数 : 4件

- プライオリティパスや海外保険が無料で付帯する

- ポイントが2倍になる

- 年会費が高く感じる

年会費11,000円は少し高く感じます。保障内容や付帯する保険、後から無料で加入できる保険等充実していますが、あまり飛行機に乗らないので、ビジネスラウンジの利用はそこまで魅力的に思えませんし、せめて年会費が半分くらいになるとポイント還元率がより魅力的に感じられますね。

楽天プレミアムカードの年会費

楽天プレミアムカードの年会費は初年度から11,000円(税込)かかります。

家族カードは1枚につき550円(税込)かかりますが、ETCカードは年会費無料で発行できます。

楽天プレミアムカードのポイント還元率

楽天プレミアムカードのポイント還元率は通常1%、楽天市場で5%〜と高還元になっています。

さらに、ポイントアップの特典の選べる3つのコースで「楽天市場コース」を選択すると、火曜日・木曜日に楽天市場で買物をすると、ポイントが1倍(1%)加算されます。

楽天プレミアムカードの審査・発行スピード

楽天プレミアムカードは審査完了からカードが手元に届くまで最短1週間かかるので、即日発行には対応していません。

申し込み資格は「原則として20歳以上の安定収入のある方」なので、他の一般カードと比べて審査基準は厳しい傾向にあるでしょう。

楽天プレミアムカードでポイントアップする方法

楽天プレミアムカードには下記のポイントアップ方法があります。

- 楽天市場での利用で+2倍

- 選べるサービス「楽天市場コース」を選択すると、毎週火曜・木曜に+1倍

- 誕生月は楽天市場での利用で+1倍

- 楽天トラベルでポイント2倍

- Rakuten TVや楽天ブックスでポイント2倍

楽天市場での利用のほか、楽天グループ関連のサービスでお得にポイントが貯まります。

楽天プレミアムカードのキャンペーン

楽天プレミアムカードでは、下記の新規入会キャンペーンを実施しています(2025年4月時点)。

| キャンペーン | 申込期間 |

|---|---|

| 新規入会と利用で10,000ポイントプレゼント |

2025年4月7日まで |

11位:auユーザーにおすすめ!au PAY カード

第11位のau PAY カード(旧au WALLET クレジットカード)はauサービスとの互換性が高く、auやUQ mobileなどのユーザーにおすすめのカードです。

- ポイント還元率1%

- 海外旅行安心保険最高2000万円

- お買い物安あんしん保険(年間100万円まで)

| 年会費初年度 | 無料 |

|---|---|

| 年会費2年目〜 | 無料 |

| ポイント還元率 | 1% |

| 発行スピード | 1~2週間 |

| 国際ブランド |

|

| 電子マネー |

|

- 付帯サービス

| 項目 | 条件 | ポイント |

|---|---|---|

| 初年度年会費 | 無料 | 10点 |

| 2年目以降年会費 | 無料 | 10点 |

| 通常ポイント還元率 | 1%以上 | 10点 |

| 発行スピード | 翌日~1週間程度 | 6点 |

| 電子マネー機能(付帯・スマホ決済) | 1種類 | 5点 |

| 国際ブランド | 2種類 | 7点 |

| ナンバーレス | 表面 | 7点 |

| 家族カード年会費 | 無料 | 10点 |

| 付帯保険 | 利用付帯 | 8点 |

| ETCカード発行手数料 | 有料 | 7点 |

au PAY カードはauフィナンシャルサービスが発行する年会費無料のクレジットカードです。

au PAY カードはauの各種サービスとの相性がとても良く、auユーザーの方が便利に使えるクレジットカードとなっています。

たとえば、au PAY カードを利用すると100円ごとに1Pontaポイントが貯まりますが、貯まったポイントはau PAY 残高にチャージしたり、au携帯料金の支払いに使ったりすることが可能です。

Pontaポイントはauのデータチャージやオプション品購入、au STAR ギフトセレクションなどにも活用でき、利便性が高くなっています。

また、公式アプリ「au PAY アプリ」が使いやすく、スマホでポイント管理や今月の支払額をすぐにチェックできる点もおすすめの理由です。

そのほか、最高2,000万円の海外旅行あんしん保険、年間100万円までのお買物あんしん保険が付帯するため、海外旅行でのアクシデントやカードで購入した商品の破損・盗難に備えられます。

- au関連のサービスとの相性が良い

- 海外旅行あんしん保険やお買物あんしん保険が付帯する

au PAY カードの年会費

au PAY カードの年会費は無料で、ETCカードや家族カードの年会費も無料です。

家族カード利用分のポイントは本会員に加算されるので、家族で使えばポイントが貯まりやすくなります。

au PAY カードのポイント還元率

au PAY カードのポイント還元率は1%ですが、auスマホやauひかりを利用しているなら「auでんき」へ加入すると毎月の電気料金に応じて最大5%のPontaポイントが貯まる特典が受けられます。

| 毎月の電気料金(税別) | ポイント還元率 |

|---|---|

| 4,999円以下 | 1% |

| 5,000~7,999円 | 3% |

| 8,000円以上 | 5% |

たとえば、毎月の電気料金が11,000円(税込)なら、1年間で7,320Pontaポイントが貯まることになります。

au PAY カードの審査・発行スピード

au PAY カードは審査完了後、最短4日でカードが届きます。

本人に収入がない専業主婦の方でも、配偶者に定期収入があれば申し込めます。

au PAY カードでポイントアップする方法

au PAY カードでポイントアップするには下記のような方法があります。

- au PAY 残高へのチャージ&利用で1.5%還元

- au PAY マーケットでのネットショッピングで合計最大7%還元

- ドミノ・ピザやかっぱ寿司などで200円ごとに2ポイント増量

- ノジマやトーホーストアなどで200円ごとに1ポイント増量

au PAY 残高にチャージでき、さらにポイントが還元される点はメリットです。

au関連のサービス以外でも、ドミノ・ピザやノジマなどのポイントアップ店での利用で、還元されるポイントがアップします。

au PAY カードのキャンペーン

au PAY カードでは、下記の新規入会キャンペーンを実施しています(2025年4月時点)。

| キャンペーン | 申込期間 |

|---|---|

|

条件を満たすと合計最大5,000Pontaポイントプレゼント |

2024年6月1日~終了日未定 |

12位:QUICPayで2%還元!セゾンパール・アメリカン・エキスプレス®・カード

第12位のセゾンパール・アメリカン・エキスプレス・カードは、セゾンカードとアメックスが提携して発行している「セゾン・アメックス」の1枚です。

- 初年度年会費無料

- キャッシュレス決済でお得にポイント還元

- 安心してショッピングが楽しめるオンライン・プロテクション

| 年会費初年度 | 無料 |

|---|---|

| 年会費2年目〜 | 1,100円(税込) |

| ポイント還元率 | 0.5 〜 2% |

| 発行スピード | 3営業日 |

| 国際ブランド |

|

| 電子マネー |

|

- 付帯サービス

| 項目 | 条件 | ポイント |

|---|---|---|

| 初年度年会費 | 無料 | 10点 |

| 2年目以降年会費 | 有料 | 5点 |

| 通常ポイント還元率 | 1%未満 | 5点 |

| 発行スピード | 最短即日 | 10点 |

| 電子マネー機能(付帯・スマホ決済) | 2種類以上 | 10点 |

| 国際ブランド | 1種類 | 5点 |

| ナンバーレス | 両面 | 10点 |

| 家族カード年会費 | 無料 | 10点 |

| 付帯保険 | なし | 3点 |

| ETCカード発行手数料 | 無料 | 10点 |

セゾンパール・アメリカン・エキスプレス・カードは初年度年会費無料、2年目以降1,100円(税込)のクレジットカードです。前年に1円以上の利用で翌年度も無料で利用できます。

セゾンパール・アメリカン・エキスプレス・カードの特徴は、QUICPayでの利用で最大2%相当のポイント還元が受けられる点です。

QUICPayは全国188万ヵ所以上の場所で利用できるので、コンビニやスーパー、ドラッグストアなどさまざまな店舗で最大2%相当のポイントが貯まります。

また、「ナンバーレス デジタルカード」タイプを選ぶと、審査完了後最短5分でスマホアプリにデジタルカードが発行されることも魅力です。

高い還元率のクレジットカードをすぐに利用したい方におすすめのクレジットカードとなっています。

- QUICPay™(クイックペイ)の利用で2%還元

- 最短5分でデジタルカード発行可能

セゾンパール・アメリカン・エキスプレス・カードの口コミ・評判

- 総合評価

- 口コミ件数 : 6件

- 年に一度でも利用すれば年会費無料

- ポイントが永久不滅で使いやすい

セゾンパール・アメリカン・エキスプレス・カードの年会費

セゾンパール・アメリカン・エキスプレス・カードの年会費は初年度無料、2年目以降1,100円(税込)かかります。

ただし、年1回利用するだけで次年度年会費が無料になります。

家族カードETCカードも年会費無料で発行できます。

セゾンパール・アメリカン・エキスプレス・カードのポイント還元率

セゾンパール・アメリカン・エキスプレス・カードの基本的なポイント還元率は0.5%と高還元ではありません。

しかし、QUICPayでの利用で最大2%相当のポイント還元が受けられるので、どこの店舗で利用してもポイントがアップしやすいというメリットがあります。

セゾンパール・アメリカン・エキスプレス・カードの審査・発行スピード

セゾンパール・アメリカン・エキスプレス・カードはデジタルカードで即日発行が可能です。

申し込み資格は「18歳以上(高校生は除く)で電話連絡が可能な方」のみなので、間口は広くなっています。

セゾンパール・アメリカン・エキスプレス・カードでポイントアップする方法

セゾンパール・アメリカン・エキスプレス・カードには下記のようなポイントアップの方法があります。

- QUICPayでの利用で最大2%相当

- 海外での利用でポイントが通常の2倍

セゾンパール・アメリカン・エキスプレス・カードで貯まるポイントは「永久不滅ポイント」です。

永久不滅ポイントは有効期限がないため、ポイントの失効や使い忘れの心配なく、安心して貯められます。

セゾンパール・アメリカン・エキスプレス・カードのキャンペーン

セゾンパール・アメリカン・エキスプレス・カードでは、下記の新規入会キャンペーンを実施しています(2025年4月時点)。

| キャンペーン | 申込期間 |

|---|---|

|

入会と利用で最大8,000円相当(1,600ポイント)プレゼント |

終了日未定 |

13位:とにかくポイントを貯めたい方に!三井住友カード プラチナプリファード

第13位の三井住友カード プラチナプリファードは、ポイント還元に特化したプラチナカードです。

- 通常ポイント還元率1.0%(1ポイント=1円相当)

- プリファードストア(特約店)利用でポイント通常還元率+1~9%

- 継続特典最大+40,000ポイントプレゼント

| 年会費初年度 | 33,000円(税込) |

|---|---|

| 年会費2年目〜 | 33,000円(税込) |

| ポイント還元率 | 1 〜 15% |

| 発行スピード | 最短10秒(※) |

| 国際ブランド |

|

| 電子マネー |

|

- 付帯サービス

\ 新規入会&条件達成で最大52,000円相当プレゼント(2024/11/1~2025/2/2まで) /

公式サイトで詳細を確認する| 項目 | 条件 | ポイント |

|---|---|---|

| 初年度年会費 | 有料 | 5点 |

| 2年目以降年会費 | 有料 | 5点 |

| 通常ポイント還元率 | 1%以上 | 10点 |

| 発行スピード | 最短即日 | 10点 |

| 電子マネー機能(付帯・スマホ決済) | 1種類 | 5点 |

| 国際ブランド | 1種類 | 5点 |

| ナンバーレス | 両面 | 10点 |

| 家族カード年会費 | 無料 | 10点 |

| 付帯保険 | 利用付帯 | 8点 |

| ETCカード発行手数料 | 無料 | 10点 |

三井住友カード プラチナプリファードは年会費33,000円(税込)のプラチナカードです。

三井住友カード プラチナプリファードの特徴は、ポイント還元に特化した付帯サービスです。

プリファードストアと呼ばれる特約店でのポイント還元率は、なんと最大+14.0%です。

プリファードストアにはセブン-イレブンなどのコンビニエンスストアや、宿泊予約サイトや航空会社、百貨店やスーパーなどさまざまなシーンで効率的にポイントを貯められます。

また、前年100万円のカード利用ごとに10,000ポイント、最大で40,000ポイントの継続特典も魅力です。

最高5,000万円の海外・国内旅行傷害保険には家族特約が付帯し、年間500万円までのお買い物安心保険が利用できます。

- プリファードストアで最大+14.0%

- 最大40,000ポイントの継続特典

三井住友カード プラチナプリファードの年会費

三井住友カード プラチナプリファードの年会費は初年度から33,000円(税込)かかります。

家族カードとETCカードは無料で作成することができます。

三井住友カード プラチナプリファードのポイント還元率

三井住友カード プラチナプリファードの基本のポイント還元率は1%ですが、対象店舗を利用すると、通常ポイントに加えて1.0~14.0%の追加ポイントが貯まります。

プリファードストア(特約店)の例をご紹介します。

| 宿泊予約サイト |

・Expedia ・Hotels.com |

|---|---|

| 交通 |

・ANA(ANA直接購入分の航空券に限る) ・ETC ・「JapanTaxi」アプリ/「JapanTaxiタブレット」 |

| 百貨店 |

・大丸松坂屋 ・阪急百貨店 ・阪神百貨店 |

| ライフスタイル |

・蔦屋書店 |

| カフェ・ファストフード |

・ドトールコーヒー・ エクセルシオール カフェ ・マクドナルド ・モスバーガー |

| スーパー |

・西友 ・ライフ ・フレスコ |

| ドラッグストア |

・ココカラファイン ・マツモトキヨシ ・トモズ |

三井住友カード プラチナプリファードの審査・発行スピード

三井住友カード プラチナプリファードは審査が完了すれば最短10秒でカード番号・有効期限・セキュリティコードが発行されます(※)。

申し込み資格は「安定的な収入のある20歳以上の方(学生は不可)」となります。

三井住友カード プラチナプリファードでポイントアップする方法

三井住友カード プラチナプリファードには下記のポイントアップ方法があります。

- プリファードストア(特約店)で+1.0~14.0%

- 家族を登録して対象のコンビニやファーストフードで決済すると最大+5%

- 外貨ショッピング利用で+2%

- カードの継続で最大40,000ポイント

- ポイントUPモール経由のネットショッピングで+0.5%~9.5%

- 事前エントリーしての店舗利用でポイントやキャッシュバック(ココイコ!)

三井住友カード プラチナプリファードには多種多様なポイントアップ方法があり、とにかくポイントを貯めたい方に適しています。

三井住友カード プラチナプリファードのキャンペーン

三井住友カード プラチナプリファードでは、下記の新規入会キャンペーンを実施しています(2025年4月時点)。

| キャンペーン | 申込期間 | 利用期間 |

|---|---|---|

| 新規入会&40万円以上利用で最大40,000円分のVポイント | 終了日未定 | 入会月+1ヶ月後末まで |

| 新規入会&スマホのタッチ決済1回&ID連携で14,000円分のVポイントPayギフトプレゼント | 2025年2月3日~4月30日 | |

| SBI証券デビュー応援プラン&クレカ積立スタートで最大19,600円相当のVポイント | 入会月+1ヶ月後末まで | 翌月末〜3ヶ月後10日まで |

14位:誕生月や利用金額に応じてポイント還元率がアップ!ライフカード

おすすめクレジットカードランキング第14位はライフカード。入会初年度や誕生月の還元率アップなど、ポイントを貯めやすいクレジットカードです。

また、1年間に50万円以上の利用で還元率は1.5倍、100万円以上の利用で1.8倍、200万円以上で2倍と使えば使うほどポイントが貯まります。

- 初年度はもちろん、次年度以降も年会費は無料!

- 入会後1年間はポイント1.5倍

- お誕生月のご利用は基本ポイント3倍

| 年会費初年度 | 無料 |

|---|---|

| 年会費2年目〜 | 無料 |

| ポイント還元率 | 0.5%~1.5% |

| 発行スピード | 最短2営業日 |

| 国際ブランド |

|

| 電子マネー |

|

- 付帯サービス

| 項目 | 条件 | ポイント |

|---|---|---|

| 初年度年会費 | 無料 | 10点 |

| 2年目以降年会費 | 無料 | 10点 |

| 通常ポイント還元率 | 1%未満 | 5点 |

| 発行スピード | 翌日~1週間程度 | 6点 |

| 電子マネー機能(付帯・スマホ決済) | 1種類 | 5点 |

| 国際ブランド | 3種類以上 | 10点 |

| ナンバーレス | 表面 | 7点 |

| 家族カード年会費 | 無料 | 10点 |

| 付帯保険 | なし | 3点 |

| ETCカード発行手数料 | 無料 | 10点 |

ライフカードは年会費無料のクレジットカードです。

入会初年度はポイントが1.5倍となっていて、ポイントを効率よく貯められます。さらに誕生月は毎年ポイントが3倍となります。まとめ買いなどでポイントを貯められるのでとてもお得です。

また、ライフカードはカード会員保障制度が付帯しています。盗難や紛失があった場合に備えられ、安心して利用できます。

- カード入会後1年間はポイント1.5倍

- 誕生日のある月はポイント3倍

ライフカードの口コミ・評判

- 総合評価

- 口コミ件数 : 12件

- ポイントアップ制度がありポイントが使いやすい

- 年会費が無料だが保証がついている

- ポイント制度がわかりにくい

- 審査についての窓口がなく発送までに時間がかかった

ライフカードの年会費

ライフカードの年会費は永年無料です。

ライフカードは年会費有料・無料の2タイプあり、大きな違いは審査基準です。

会費有料のライフカード(Ch)は審査基準を独自に設定しているので、審査に不安がある方でも持てる可能性があります。

ライフカードのポイント還元率

ライフカードの基本的なポイント還元率は0.5%ですが、誕生月には還元率が3倍になります。

年間利用額によるポイントステージ制度やサンクスポイント制度で、還元率を上げる事が可能です。

ライフカードの審査・発行スピード

ライフカードの発行スピードは最短2営業日です。審査に通過していたら、自宅に簡易書類郵便でカードが郵送されます。

申込基準には年収の条件がないため、無職や専業主婦の方でも持てる可能性があります。

ライフカードでポイントアップする方法

ライフカードにはいくつかのポイントアップの方法があります。

- 入会初年度はポイント1.5倍

- 誕生月はポイント3倍

- 利用金額に応じてポイント最大2倍(ステージ制)

- 「L-Mall」の経由でネットショッピングが最大25倍

ライフカードのポイントアップで特徴的なのが「ステージ制」です。年間利用金額が50万円以上で1.5倍、100万円以上で1.8倍、200万円以上で2倍となります。

ステージ制のメリットは、特定の店舗やサービスだけでなく、どの店舗での利用でもポイントアップする点です。日々の食材の買い出しや公共料金などの支払いでもポイントがアップします。

クレジットカード利用金額が多い方にとって、とくにメリットを受けやすいカードとなっています。

ライフカードのステージごとにポイントがアップする仕組みは以下を参考にしてください。

ライフカードのキャンペーン

ライフカードでは、下記の新規入会キャンペーンを実施しています(2025年4月時点)。

| キャンペーン | 申込期間 |

|---|---|

| 2つのプログラム達成で最大15,000円キャッシュバック | 終了日未定 |

15位:ネットショッピングでポイントを効率よく貯めたい方に!オリコカード THE POINT PREMIUM GOLD

おすすめクレジットカードランキングの第15位はオリコカード THE POINT PREMIUM GOLD。ポイントの貯めやすさに特化したゴールドカードです。

- 還元率は常に1.0%以上!100円で1オリコポイントがたまる!

- 入会後6ヵ月間は還元率が2.0%にアップ!

- 国内外の宿泊施設、飲食店等の各種施設が優待価格で利用可!

| 年会費初年度 | 1,986円(税込) |

|---|---|

| 年会費2年目〜 | 1,986円(税込) |

| ポイント還元率 | 1 〜 2% |

| 発行スピード | 最短8日程度 |

| 国際ブランド |

|

| 電子マネー |

|

- 付帯サービス

| 項目 | 条件 | ポイント |

|---|---|---|

| 初年度年会費 | 有料 | 5点 |

| 2年目以降年会費 | 有料 | 5点 |

| 通常ポイント還元率 | 1%以上 | 10点 |

| 発行スピード | 1週間以降 | 4点 |

| 電子マネー機能(付帯・スマホ決済) | 2種類以上 | 10点 |

| 国際ブランド | 2種類 | 7点 |

| ナンバーレス | 表面 | 7点 |

| 家族カード年会費 | 無料 | 10点 |

| 付帯保険 | 利用付帯 | 8点 |

| ETCカード発行手数料 | 無料 | 10点 |

オリコカード THE POINT PREMIUM GOLDは年会費1,986円(税込)のゴールドカードです。

オリコモール経由でのネットショッピングで特別加算1.0%、iDやQUICPayの利用で特別加算0.5%、ショッピングリボ払いで特別加算0.5%の特典があり、ポイントを効率よく貯められます。

特に、オリコモール経由でのネットショッピングではカード利用分(1.0%)とオリコモール利用分(+0.5%以上)に特別加算(1.0%)が加わり、常に2.5%以上のポイントが貯まる点は大きなメリットです。

また、旅行傷害保険や紛失・盗難補償、トラベルサポートなども付帯し、セキュリティ対策も備わるクレジットカードとなっています。

- オリコモール経由のネットショッピングでいつでも還元率2.5%以上

- 入会後6ヶ月間はポイント還元率が2.0%

オリコカード THE POINT PREMIUM GOLDの口コミ・評判

- 総合評価

- 口コミ件数 : 6件

- ポイントを貯める制度が充実している

- 年会費が安い

オリコカード THE POINT PREMIUM GOLDの年会費

オリコカード THE POINT PREMIUM GOLDの年会費は初年度から1,986円(税込)かかります。

家族カードとETCカードは年会費無料で発行できます。

オリコカード THE POINT PREMIUM GOLDのポイント還元率

オリコカード THE POINT PREMIUM GOLDの基本のポイント還元率は1ですが、入会後6ヶ月間は還元率が2.0%になります。

そのため、はじめの6ヶ月間でどれだけポイントを貯められるかが勝負となります。

オリコカード THE POINT PREMIUM GOLDの審査・発行スピード

オリコカード THE POINT PREMIUM GOLDは最短8日程度での発行となるため、即日発行には対応していません。

申し込み資格は「満18歳以上で安定した収入がある方」なので、学生でも持てる可能性があります。

オリコカード THE POINT PREMIUM GOLDでポイントアップする方法

オリコカード THE POINT PREMIUM GOLDには下記のようなポイントアップ方法があります。

- 入会後6ヶ月間は2%のポイント還元

- オリコモールの利用で特別加算1.0%

- iDやQUICPayの利用で特別加算0.5%

- ショッピングリボ払いの利用で特別加算0.5%

- オリコモール利用分として最大15.0%

オリコカード THE POINT PREMIUM GOLDは、入会後6ヶ月間やオリコモール利用など、多くのポイントアップが設定されています。

オリコカード THE POINT PREMIUM GOLDのキャンペーン

オリコカード THE POINT PREMIUM GOLDでは、下記の新規入会キャンペーンを実施しています(2025年4月時点)。

| キャンペーン | 申込期間 |

|---|---|

| 条件達成で最大7,000オリコポイントプレゼント |

終了日未定 |

16位:リーズナブルな年会費!楽天ゴールドカード

第16位の楽天ゴールドカードは、年会費を抑えてゴールドカードを持ちたい方におすすめのクレジットカードです。

- 国内空港ラウンジが年間2回無料

- ETCカードの年会費無料

- 海外トラベルデスクのご利用が無料

| 年会費初年度 | 2,200円(税込) |

|---|---|

| 年会費2年目〜 | 2,200円(税込) |

| ポイント還元率 | 1〜3% |

| 発行スピード | 7営業日程度 |

| 国際ブランド |

|

| 電子マネー |

|

- 付帯サービス

| 項目 | 条件 | ポイント |

|---|---|---|

| 初年度年会費 | 有料 | 5点 |

| 2年目以降年会費 | 有料 | 5点 |

| 通常ポイント還元率 | 1%以上 | 10点 |

| 発行スピード | 1週間以降 | 4点 |

| 電子マネー機能(付帯・スマホ決済) | 2種類以上 | 10点 |

| 国際ブランド | 3種類以上 | 10点 |

| ナンバーレス | 表面 | 7点 |

| 家族カード年会費 | 有料 | 7点 |

| 付帯保険 | 利用付帯 | 8点 |

| ETCカード発行手数料 | 無料 | 10点 |

楽天ゴールドカードは年会費2,200円(税込)のクレジットカードです。

楽天ゴールドカードの特徴は、ゴールドランクのカードを年会費2,200円(税込)で持てることです。

国内空港ラウンジを年間2回まで無料で利用でき、ニューヨークやホノルル、パリなどにあるトラベルデスクも無料利用が可能です。

クレジットカードの利用で100円につき1ポイントが貯まり、貯まったポイントは1ポイント=1円で使えます。

お誕生日月サービスにより、誕生日のある月は楽天市場や楽天ブックスでポイントが4倍となる点も魅力です。

- 年会費2,200円(税込)で保有できるゴールドカード

- 国内空港ラウンジの利用が年間2回無料

楽天ゴールドカードの口コミ・評判

- 総合評価

- 口コミ件数 : 24件

- 年会費以上のポイントを貯めやすい

- ETCカードの年会費が無料

- 情報がたくさんあり難しい

- 入会特典のポイント適用が遅い

- ホームページが使いづらい

楽天ゴールドカードの年会費

楽天ゴールドカードは2,200円(税込)の年会費がかかります。

家族カードの年会費は1枚550円(税込)で、ETCカードの年会費は永年無料で発行できます。

楽天ゴールドカードのポイント還元率

楽天ゴールドカードの基本のポイント還元率は1%ですが、誕生月は楽天市場・楽天ブックス利用でポイント+1倍になります(上限2,000ポイント)。

誕生月にまとまった買い物をすれば、ポイントを効率よく貯めることができます。

楽天ゴールドカードの審査・発行スピード

楽天ゴールドカードは審査完了後、通常約1週間~10日前後でカードが届きます。

申し込み資格は「原則として20歳以上の安定収入のある方」なので、学生でもアルバイトをしていれば持てる可能性があります。

楽天ゴールドカードでポイントアップする方法

楽天ゴールドカードには下記のポイントアップ方法があります。

- 楽天市場や楽天ブックスでポイント最大3倍

- 楽天トラベルでポイント最大2倍

- ローソンやエネオスでポイント2倍

楽天ゴールドカードは、楽天市場や楽天トラベルなどの楽天グループのサービスを中心に、複数のポイントアップ方法が設けられています。

楽天ゴールドカードのキャンペーン

楽天ゴールドカードでは、下記の新規入会キャンペーンを実施しています(2025年4月時点)。

| キャンペーン | 申込期間 |

|---|---|

|

新規入会と利用で10,000ポイントプレゼント |

2025年4月7日まで |

17位:ANAのマイルを貯めたい方におすすめ!ANA カード 一般

第17位のANA カード 一般はANAカードのスタンダードなカードです。ボーナスマイルが貯まるため、ANAの利用者におすすめのカードとなっています。

- 入会時・毎年のカード継続時にボーナスマイルをプレゼント

- 国内旅行海外旅行ショッピング保険など充実!

- 便利な電子マネー「iD」も標準搭載

| 年会費初年度 | 無料 |

|---|---|

| 年会費2年目〜 | 2,200円(税込) |

| ポイント還元率 | 0.5% |

| 発行スピード | 3営業日程度 |

| 国際ブランド |

|

| 電子マネー |

|

- 付帯サービス

| 項目 | 条件 | ポイント |

|---|---|---|

| 初年度年会費 | 無料 | 10点 |

| 2年目以降年会費 | 有料 | 5点 |

| 通常ポイント還元率 | 1%未満 | 5点 |

| 発行スピード | 1週間以降 | 4点 |

| 電子マネー機能(付帯・スマホ決済) | 2種類以上 | 10点 |

| 国際ブランド | 2種類 | 7点 |

| ナンバーレス | 表面 | 7点 |

| 家族カード年会費 | 有料 | 7点 |

| 付帯保険 | 自動付帯 | 10点 |

| ETCカード発行手数料 | 無料 | 10点 |

ANA カード 一般は初年度年会費無料、2年目以降2,200円(税込)のクレジットカードです。

ANA カード 一般の特徴は、ANA(全日空)の航空機でのフライトや日々の買い物など、さまざまなカード利用でANAのマイルが貯まる点にあります。

日々の買い物では200円につき1ポイント貯まり、1ポイント=1マイルで移行できます(2倍コースの場合)。食品や日用品の購入でマイルを貯められる点は魅力です。

また、ANAグループの航空機に搭乗した場合には、通常のフライトマイルだけでなく、10%の搭乗ボーナスマイルが貯まります。

貯まったマイルはANAの特典航空券などに交換可能です。旅行好きな方、航空機の利用の多い方におすすめのクレジットカードです。

- 日々の買い物でマイルが貯まる

- ボーナスマイルが受け取れる

ANA カード 一般の口コミ・評判

- 総合評価

- 口コミ件数 : 6件

- 効率的にマイルが貯まる

- ウェブ明細にすると年会費が安くなる

- 年会費とは別に費用がかかることがある

- 飛行機を利用しないとあまりマイルが貯まらない

ANA カード 一般の年会費

ANA カード 一般の年会費は初年度は無料ですが、2年目以降2,200円(税込)かかります。

家族カードの年会費も初年度は無料ですが、2年目以降1,100円(税込)かかります。

ETCカードの年会費は550円(税込)です。

ANA カード 一般のポイント還元率

ANA カード 一般にはANAマイレージの「マイル」と三井住友カードの「Vポイント」の2種類のポイント制度があります。

ANA航空機搭乗分やANA提携店・対象商品はマイルが、それ以外の利用ではVポイントが貯まります。

Vポイントは200円につき1ポイント貯まるので、ポイント還元率は0.5%となります。

Vポイントは伊勢丹やコンビニなどで1ポイント=1円で使えるため、飛行機を利用しない方にも使いみちがあります。

ANA カード 一般の審査・発行スピード

ANA カード 一般はカードが手元に届くまで通常2週間程度かかるため、即日発行には対応していません。

申し込み資格は満18歳以上の方(高校生・大学生は除く)なので、専業主婦の方でも申し込めます。

ANA カード 一般でポイントアップする方法

ANAカードならANA便の搭乗毎にボーナスマイルがもらえます。

ANA カード 一般には、下記のようなポイントアップ方法があります。

- ANAグループ便の搭乗で10%のボーナスマイル

- 1年継続するごとに1,000ボーナスマイル

- ANA航空券での利用で100円=1.5マイル相当(ANAカードマイルプラスでの自動積算マイル+ポイント移行マイル)

- ANAカードマイルプラス加盟店での利用でポイントとマイルが両方貯まる

ANA カード 一般はANAグループ便への搭乗やカードの継続利用でボーナスマイルが貯まります。

ANA航空券の購入やANA カードマイルプラス加盟店でも、マイルやポイントがお得に貯まるので、マイルを効率的に貯められます。

ANA カード 一般のキャンペーン

ANA カード 一般では、下記の新規入会キャンペーンを実施しています(2025年4月時点)。

| キャンペーン | 申込期間 |

|---|---|

| ANA JCBカードに新規ご入会・各種条件達成で最大116,000マイル相当プレゼント |

2025年4月30日まで |

18位:バランスの良さを求める方に最適!JCB CARD S

おすすめクレジットカードランキング第18位は、JCB CARD Sでした。JCB CARD Sは、JCBオリジナルシリーズのスタンダードなクレジットカードです。

- 年会費永年無料

- 国内外で使える!充実の割引・サービス

- パートナー店で利用するとポイント最大20倍アップ

| 年会費初年度 | 無料 |

|---|---|

| 年会費2年目〜 | 無料 |

| ポイント還元率 | 0.5 〜 10% |

| 発行スピード | モバ即入会で最短5分(※) |

| 国際ブランド |

|

| 電子マネー |

|

- 付帯サービス

| 項目 | 条件 | ポイント |

|---|---|---|

| 初年度年会費 | 無料 | 10点 |

| 2年目以降年会費 | 有料 | 5点 |

| 通常ポイント還元率 | 1%未満 | 5点 |

| 発行スピード | 最短即日 | 10点 |

| 電子マネー機能(付帯・スマホ決済) | 1種類 | 5点 |

| 国際ブランド | 1種類 | 5点 |

| ナンバーレス | 両面 | 10点 |

| 家族カード年会費 | 有料 | 7点 |

| 付帯保険 | 利用付帯 | 8点 |

| ETCカード発行手数料 | 無料 | 10点 |

JCB CARD Sは、便利でお得な特典が満載のクレジットカードです。

最大の魅力は、最短5分で申し込める「モバ即」に対応していることです。

モバ即とは、モバイル即時入会サービスの略称で、申し込みから審査完了まで最短5分程度で進みます。

審査にとおれば、プラスチックカードが届く前でも、MyJCBアプリでカード番号やセキュリティコードを確認できるため、すぐにAmazon.co.jpなどのオンラインショップで利用を開始できます。

急な買い物やオンライン決済が必要なときでも、迅速に対応できるのが嬉しいポイントです。

さらに、JCBカードSは年会費が永年無料という大きなメリットがあります。

これまで、年会費永年無料のJCBカードはJCBカードWのみでしたが、新たにJCBカードSも加わりました。家族カードも年会費無料なので、配偶者と一緒に持つことでポイントを効率よく貯めることができます。

また、ETCカードも発行手数料・年会費無料で、高速道路をよく利用する方にも便利です。維持費を気にせず、家族全員でお得に使えるのは魅力的です。

- モバ即で最短5分で申込みできる

- 年会費とETCカードが永年無料

JCB CARD Sの年会費

JCB CARD Sは、年会費無料でありながら、充実した特典と便利な機能が揃っているクレジットカードです。

さらに、JCB CARD Sは家族カードも年会費無料で発行できます。家族全員でポイントを効率よく貯めることができ、日常の買い物や公共料金の支払いでお得に利用可能です。

JCB CARD Sのポイント還元率

JCB CARD Sのポイント還元率は、通常0.5%です。

具体的には、毎月の利用合計金額1,000円(税込)ごとにOki Dokiポイントが1ポイント(1ポイント=5円相当)貯まります。

ただし、特定の優待店で利用することで、ポイント還元率を大幅に引き上げることが可能です。

例えば、JCBオリジナルシリーズパートナーであるAmazon.co.jpやセブン-イレブンでは、通常の3倍のポイントが付与され、還元率は1.5%となります。

また、スターバックスカードへのオンライン入金やオートチャージではポイントが10倍となり、還元率は5.0%に達します。さらに、Starbucks eGiftの購入時にはポイントが20倍となり、還元率は10.0%となります。

JCB CARD Sの審査・発行スピード

JCB CARD Sは、申し込みから最短5分で審査が完了する「モバ即(モバイル即時入会サービス)」に対応しています。

このサービスを利用することで、審査通過後すぐにMyJCBアプリでカード番号やセキュリティコードを確認でき、プラスチックカードが届く前からオンラインショッピングやスマートフォン決済での利用が可能です。

なお、プラスチックカードは審査完了後、約1週間で自宅に届きます。

JCB CARD Sでポイントアップする方法

JCB CARD Sでポイントアップするには下記の方法があります。

- Amazon.co.jpやセブン-イレブンではポイントが3倍

- スターバックスカードへのオンライン入金やオートチャージでは10倍

- Starbucks eGiftの購入時には20倍

Starbucks eGiftの購入や各店舗での支払い、ネットショッピングなど、多くの店舗・サービスの支払いでポイントをアップすることができます。

JCB CARD Sのキャンペーン

JCB CARD Sでは、新規入会者向けに以下のキャンペーンを実施しています(2025年4月時点)。

| キャンペーン | 期間 |

|---|---|

| 新規入会&ご利用で20%(最大18,000円)キャッシュバック | 2025年4月1日~6月30日 |

| 家族カード同時入会・追加で最大4,000円キャッシュバック |

19位:充実した特典と保険が魅力!JCBゴールド

第19位のJCBゴールドは、JCBオリジナルシリーズのゴールドランクのクレジットカードです。

- ゴールドカードならではの充実した海外旅行傷害保険 最高1億円!(利用付帯)

- 空港ラウンジサービス(国内・海外)等、サービスが充実!

- ワンランク上のゴールドカード「JCBゴールド ザ・プレミア」へご招待のチャンス!

| 年会費初年度 | 無料 |

|---|---|

| 年会費2年目〜 | 11,000円(税込) |

| ポイント還元率 | 0.5%~10.0% |

| 発行スピード | 1週間 |

| 国際ブランド |

|

| 電子マネー |

|

- 付帯サービス

| 項目 | 条件 | ポイント |

|---|---|---|

| 初年度年会費 | 無料 | 10点 |

| 2年目以降年会費 | 有料 | 5点 |

| 通常ポイント還元率 | 1%未満 | 5点 |

| 発行スピード | 最短即日 | 10点 |

| 電子マネー機能(付帯・スマホ決済) | 1種類 | 5点 |

| 国際ブランド | 1種類 | 5点 |

| ナンバーレス | 両面 | 10点 |

| 家族カード年会費 | 有料 | 7点 |

| 付帯保険 | 利用付帯 | 8点 |

| ETCカード発行手数料 | 無料 | 10点 |

JCBゴールドは初年度年会費無料、2年目以降11,000円(税込)のゴールドカードです。

国内主要空港やハワイホノルル空港のラウンジの無料利用、全国250店舗のレストランなどで受けられる20%OFFの割引、名門コースでのゴルフなど充実した特典が付帯します。

また、最大1億円の海外旅行傷害保険やショッピングガード保険、JCBスマートフォン保険(※)といった手厚い保険が利用できます。

そのほか、不正検知システムや本人認証サービスなど、セキュリティ対策も充実しています。

ゴールドカードならではの特典や保険を利用したい方におすすめのクレジットカードです。

- 空港ラウンジサービスなど特典が充実

- 手厚い各種付帯保険

JCBゴールドの口コミ・評判

- 総合評価

- 口コミ件数 : 11件

- 空港ラウンジを無料で利用できる

- 家族もゴールドカードを持てる

- ポイント交換や優待が充実している

- 優待サービスの申し込みが少し複雑

- ポイントを使える場所が少ない

JCBゴールドの年会費

JCBゴールドの年会費は初年度は無料ですが、2年目以降11,000円(税込)かかります。

家族カードも1名分初年度は無料で、2年目以降1,100円(税込)の年会費がかかります。

ETCカードは無料で発行できます。

JCBゴールドのポイント還元率

JCBゴールドカードのポイント還元率は0.5%と設定されておりますが、Oki Dokiポイントを他のポイントに交換することで高いレートで利用できます。

| 交換先 | 交換レート |

1Pあたり価値 |

|---|---|---|

| nanacoポイント | 1P→5P | 5円 |

| Vポイント | 1P→5P | 4円 |

| スターバックスカードへのチャージ | 1P→4P | 4円 |

| 楽天ポイント | 1P→4P | 4円 |

| dポイント | 1P→4P | 4円 |

| WAONポイント | 1P→4P | 4円 |

| ビックポイント | 1P→5P | 5円 |

| ジョーシンポイント | 1P→5P | 5円 |

| ベルメゾンポイント | 1P→5P | 5円 |

| セシールスマイルポイント |

1P→5P |

5円 |

|

ANAマイル |

1P→3マイル | 3円 |

| JALマイル | 1P→3マイル | 3円 |

ビックカメラやジョーシン、nanacoをよく使う方であれば高レートになりおすすめです。

JCBゴールドの審査・発行スピード

JCBゴールドはインターネット申込に限り、最短5分でカード番号が発行されます。

ただし、受付時間は9:00~20:00までとなっていて、受付時間を過ぎた場合は翌日受付扱いとなります。本人確認やオンライン口座の設定などがありますので、時間に余裕をもって申込するようにしましょう(※)。

申し込み資格は「20歳以上で、ご本人に安定継続収入のある方(学生の方を除く)。」なので、専業主婦や無職の方は審査に落ちる可能性が高いです。

(※)モバ即での入会後、カード到着前の利用方法について、詳しくはHPをご確認ください

JCBゴールドでポイントアップする方法

JCBゴールドでは、下記のようなポイントアップ方法があります。

- Starbucks eGiftの購入でポイント21倍

- AOKIや洋服の青山、ラグーナテンボスなどでポイント5倍

- Amazon.co.jpやセブン-イレブンでポイント3倍

- コクミンやウエルシア、ビッグカメラなどでポイント2倍

- JCB STAR MEMBERS(スターメンバーズ)への加入で最大60%ポイントアップ

- Oki Doki ランド経由のネットショッピングで最大20倍

JCBゴールドは多くのポイントアップ方法があることも魅力のひとつです。

JCBゴールドのキャンペーン

JCBゴールドでは、下記の新規入会キャンペーンを実施しています(2025年4月時点)。

| キャンペーン | 申込期間 |

|---|---|

|

新規入会&ご利用で20%(最大23,000円)キャッシュバック |

2025年4月1日~6月30日 |

| 初年度年会費無料キャンペーン | |

| 家族カード同時入会・追加で最大4,000円キャッシュバック |

20位:その日に使いたい方におすすめ!エポスカード

おすすめクレジットカードランキング第20位は即日発行可能なエポスカード。

通常のクレジットカードは、数日から数週間で届きますが、エポスカードは、申し込んだその日のうちに受け取ってカード決済ができます。

- 全国10,000店舗の優待つき!

- 入会金・年会費永年無料

- 海外旅行傷害保険は最高500万円

| 年会費初年度 | 無料 |

|---|---|

| 年会費2年目〜 | 無料 |

| ポイント還元率 | 0.5%~5.0% |

| 発行スピード | 店頭申込で最短30分発行・オンライン入会で1週間程度 |

| 国際ブランド |

|

| 電子マネー |

|

- 付帯サービス

| 項目 | 条件 | ポイント |

|---|---|---|

| 初年度年会費 | 無料 | 10点 |

| 2年目以降年会費 | 無料 | 10点 |

| 通常ポイント還元率 | 1%未満 | 5点 |

| 発行スピード | 最短即日 | 10点 |

| 電子マネー機能(付帯・スマホ決済) | 1種類 | 5点 |

| 国際ブランド | 1種類 | 5点 |

| ナンバーレス | 表面 | 7点 |

| 家族カード年会費 | 発行なし | 4点 |

| 付帯保険 | 利用付帯 | 8点 |

| ETCカード発行手数料 | 無料 | 10点 |

エポスカードはカラオケ館で30%オフ、ユナイテッド・シネマで500円引きなど、全国1万店舗で優待や割引を受けられます。

年会費無料のクレジットカードながら、海外旅行傷害保険が自動付帯するなど、サービス内容も充実しています。海外旅行を検討している方にもおすすめです。

- 最短即日発行が可能!申込日から使える

- 全国1万店舗以上で使える優待サービス付き

エポスカードの口コミ・評判

- 総合評価

- 口コミ件数 : 51件

- 優待サービスが充実している

- 海外旅行傷害保険が充実している

全国で利用できる優待や、海外旅行傷害保険にメリットを感じている方が多いとわかります。

- ポイント還元率が低い

- 500ポイント以上貯まっていないとポイントが使えない

エポスカードの年会費

エポスカードはETCカードも含めて年会費は無料です。

ただし、家族カードは発行できません。

エポスゴールドカードであればエポスファミリーゴールドとして個別に利用限度額が設定されたカードを発行できます。

エポスファミリーゴールドは旅行保険や優待も付帯できます。

エポスカードのポイント還元率

エポスカードのポイント還元率は0.5%ですが、マルイ系列の店舗はもちろん全国のVISA加盟店でのショッピングや、月々の携帯電話・公共料金の支払いでポイントを貯められるメリットがあります。

エポスポイントは以下の7つの方法で効率よく貯まります。

- マルイ店舗での利用

- ポイントアップ対象店舗の活用

- ポイントアップサイト「たまるマーケット」の利用

- 楽天Edyへのチャージでポイント二重取り

- 支払方法をリボ払いまたは3回以上の分割払いにする

- 家賃の支払いに利用する

- エポスゴールドカード・エポスプラチナカードの特典を活用する

なかでも、「たまるマーケット」というエポスカード会員(エポスNet会員)専用のポイント優待サイトを使えば、ポイントが通常時の2〜30倍貯まるのでお得です。

たまるマーケットではAmazonや楽天市場、Yahoo!ショッピングなども提携しており、ポイントが2倍となります。

エポスカードの審査・発行スピード

エポスカードは即日発行に対応しています。編集部で実際にエポスカードに申し込みしたところ、審査時間は15分、発行は1時間で完了しました。

ただし、カードはマルイにあるエポスカウンターで受け取る必要があります。カード発行をその日に済ませたい方は、あらかじめWeb申し込みを利用しましょう。

エポスカードの申込条件は、「満18歳以上(高校生を除く)かつ日本国内に居住している方」なので、専業主婦の方でも申し込めます。

エポスカードでポイントアップする方法

エポスカードでは、下記のようなポイントアップの方法があります。

- マルイ系列での利用でポイント2倍

- HP Directplus(PCメーカー直販サイト)で10倍

- ノジマやモンテローザグループで5倍

- アパホテルズ&リゾーツやラクサスで3倍

- エポスポイントUPサイトの経由のネットショッピングで最大30倍

エポスカードは、マルイの店舗やマルイのネット通販「マルイウェブチャネル」などマルイ系列での利用でポイントが2倍となる点が特長です。また、エポスカードの提携店舗ではボーナスポイントが貯まります。

エポスカードのキャンペーン

エポスカードでは、下記の新規入会キャンペーンを実施しています(2025年4月時点)。

| キャンペーン |

申込期間 |

|---|---|

| 新規入会で2,000ポイントプレゼント |

終了日未定 |

21位:ポイントが自動キャッシュバックで便利!三菱UFJカード VIASOカード

おすすめクレジットカードランキングの第21位は三菱UFJカード VIASOカードです。カードの利用で貯まったポイントがオートキャッシュバックされる機能が便利です。

1ポイント=1円で指定の口座にキャッシュバックされるので、ポイントを使い忘れることがありません。

- 年会費無料!

- ポイントは自動で現金還元!手続き不要で、用途の制限や無駄がなし!

- 海外旅行傷害保険サービスが利用付帯

| 年会費初年度 | 無料 |

|---|---|

| 年会費2年目〜 | 無料 |

| ポイント還元率 | 0.5 〜 1% |

| 発行スピード | 最短翌営業日 |

| 国際ブランド |

|

| 電子マネー |

|

- 付帯サービス

| 項目 | 条件 | ポイント |

|---|---|---|

| 初年度年会費 | 無料 | 10点 |

| 2年目以降年会費 | 無料 | 10点 |

| 通常ポイント還元率 | 1%未満 | 5点 |

| 発行スピード | 翌日~1週間程度 | 6点 |

| 電子マネー機能(付帯・スマホ決済) | 1種類 | 5点 |

| 国際ブランド | 1種類 | 5点 |

| ナンバーレス | 表面 | 7点 |

| 家族カード年会費 | 無料 | 10点 |

| 付帯保険 | 利用付帯 | 8点 |

| ETCカード発行手数料 | 有料 | 7点 |

三菱UFJカード VIASOカードは三菱UFJカードニコスが発行する年会費無料のクレジットカードです。

三菱UFJカード VIASOカードには傷害による死亡・後遺障害で最高2,000万円の海外旅行傷害保険が付帯するので、旅行によく行く方にもおすすめのクレジットカードです。

- 貯まったポイントがオートキャッシュバック

- 海外旅行傷害保険とショッピング保険が付帯

三菱UFJカード VIASOカードの口コミ・評判

- 総合評価

- 口コミ件数 : 7件

- ポイントが自動的にキャッシュバックされる

- 海外旅行傷害保険がしっかり付帯している

- マスターカードを選択できる

自動キャッシュバックというのはオートキャッシュバックのことで、毎月のカードの利用金額に応じてポイントが自動的にキャッシュバックされることです。

このオートキャッシュバックは特に手続きなどは不要です。

オートキャッシュバックの仕組みは以下の通りです。

- 会員専用のサイトを経由するのが不便

- ポイントが貯まりづらい

- 海外旅行障害保険が利用付帯になってしまった

三菱UFJカード VIASOカードの年会費

三菱UFJカード VIASOカードの年会費は永年無料です。

利用条件に関わらず年会費無料なので、持っていても損することはありません。

三菱UFJカード VIASOカードのポイント還元率

三菱UFJカード VIASOカードは特定加盟店での利用でポイント2倍や専用サイトでのショッピングでボーナスポイントが最大10%付与されるなどのポイント優待があります。

特にポイントが効率的に貯まる優待サービスは、ETC料金や通信料はポイント2倍になることと、「VIASO eショップ」経由で高還元になることです。

また、VIASOカードで貯めたポイントは1ポイント=1円で、年に1回自動でキャッシュバックされます。

自動的に支払口座に現金で入金となるので、ポイント交換手続きの手間がかかりません。

三菱UFJカード VIASOカードの審査・発行スピード

三菱UFJカード VIASOカードは、オンライン申し込みで最短翌営業日の発行となり、即日発行には対応していません。

ただし、最短での発行スピードなので、繁忙期や審査の状況によっては翌日よりも遅くなる可能性があります。

申し込み条件には年収の記載がないため、学生や主婦、フリーターなど年収が低くても申込めます。

三菱UFJカード VIASOカードでポイントアップする方法

三菱UFJカード VIASOカードでは、下記のポイントアップ方法があります。

- 対象の携帯電話料金やインターネット料金の支払いでポイント2倍

- ETC利用でポイント2倍

- POINT名人.com経由のネットショッピングでボーナスポイント(1,000円ごとに最大120ポイント)

携帯電話料金やインターネット料金など、クレジットカードで毎月支払う固定費のポイントアップが設けられている点が特徴です。

そのほか、高速道路や一般有料道路でETCを利用した際にも、ポイント還元がアップします。

三菱UFJカード VIASOカードのキャンペーン

三菱UFJカード VIASOカードでは、下記の新規入会キャンペーンを実施しています(2025年4月時点)。

| キャンペーン | 申込期間 |

|---|---|

| 入会後条件達成で最大10,000円キャッシュバック | 終了日未定 |

22位:ローソンで最大6%の還元率!ローソン Ponta プラス

おすすめクレジットカードランキング第22位はローソン Ponta プラス。ローソンでPontaポイントがお得に貯まるクレジットカードです。

- 新規入会・利用で、最大5,000ポイントプレゼント

- ローソンで最大6%ポイント還元

- ローソンでも映画や宿泊でも会員優待サービスたくさん

| 年会費初年度 | 無料 |

|---|---|

| 年会費2年目〜 | 無料 |

| ポイント還元率 | 1 〜 6% |

| 発行スピード | 3営業日程度 |

| 国際ブランド |

|

| 電子マネー |

|

- 付帯サービス

| 項目 | 条件 | ポイント |

|---|---|---|

| 初年度年会費 | 無料 | 10点 |

| 2年目以降年会費 | 無料 | 10点 |

| 通常ポイント還元率 | 1%以上 | 10点 |

| 発行スピード | 翌日~1週間程度 | 6点 |

| 電子マネー機能(付帯・スマホ決済) | 1種類 | 5点 |

| 国際ブランド | 1種類 | 5点 |

| ナンバーレス | 非対応 | 5点 |

| 家族カード年会費 | 発行なし | 4点 |

| 付帯保険 | 利用付帯 | 8点 |

| ETCカード発行手数料 | 無料 | 10点 |

ローソン Ponta プラスは、ローソンを利用する機会の多い方、ローソンが好きな方におすすめのクレジットカードです。年会費無料で利用できます。

ローソン Ponta プラスの特徴は、ローソンでお得な特典が充実しているところです。

毎月10日と20日は、ローンアプリでエントリーしてからローソンで買い物をすると、最大6%の還元率になります(16:00~23:59)。時間帯で還元率が異なる点はありますが高い還元率です。

さらに、ウチカフェスイーツをクレジットカードで支払うと、10%のポイントが還元されます(上限1,000ポイント/月)。

会員優待特典として、毎月最終水曜日には会員限定のお試し引換券もプレゼントされます。

Pontaカードからローソン Ponta プラスへPontaポイントを移すこともできるので、Pontaカードを中心にポイントを貯めている方にもおすすめのクレジットカードです。

- ローソンでの利用で最大6%還元

- ウチカフェスイーツの購入で10%還元

ローソン Ponta プラスの年会費

ローソン Ponta プラスの年会費は永年無料です。

ただし、家族カードは発行されていないので家族で使いたい方は他のカードを検討しましょう。

ETCカードは年会費無料、発行手数料1,100円(税込)で発行できます。

ローソン Ponta プラスのポイント還元率<br>

ローソン Ponta プラスの基本の還元率は1%ですが、ローソンで使うと還元率がアップします。

| 期間 | 0:00〜15:59 |

16:00〜23:59 |

|---|---|---|

| いつでも | 1%(200円2ポイント) | 2%(200円4ポイント) |

|

毎月10日・20日+ローソンアプリでエントリー |

3%(200円6ポイント) | 6%(200円12ポイント) |

ローソンでローソン Ponta プラスを使うなら、10日・20日の16時以降が狙い目です。

ローソン Ponta プラスの審査・発行スピード

ローソン Ponta プラスは審査完了から最短3営業日でカードが発送されるため、即日発行には対応していません。

申し込み条件は「満18歳以上で、ご本人または配偶者のいずれかに安定した収入のある方」なので、専業主婦の方でも申し込めます。

ローソンからすれば利用者を増やしたいという目的があるので、審査はそこまで厳しくない可能性があります。

ローソン Ponta プラスでポイントアップする方法

ローソン Ponta プラスでポイントアップする方法には、下記のものがあります。

- ローソンでの利用でいつでもPontaカードの2倍の還元率

- 毎月10日、20日のローソンでの利用でPontaカードの6倍の還元率

- ウチカフェスイーツの購入で10%還元(上限1,000ポイント/月)

- ポイントをローソンアプリ内のお試し引換券とお得に交換

Pontaポイントはローソンアプリ内にあるお試し引換券と交換するとお得となる場合があります(たとえば、70Pontaポイントを151円のアイスと交換した場合など)。

Pontaポイントは1ポイント=1円相当としてローソン店頭で使えますが、上記のような使い方により、お得に使えます。

ローソン Ponta プラスのキャンペーン

ローソン Ponta プラスでは、下記の新規入会キャンペーンを実施しています(2025年4月時点)。

| キャンペーン | 申込期間 |

|---|---|

|

入会後条件達成で、合計最大5,000Pontaポイントプレゼント |

2023年2月28日~終了日未定 |

23位:自動で1%OFFになる特典が魅力!P-oneカード<Standard>

おすすめクレジットカードランキング第23位のP-oneカード<Standard>は、請求金額が自動で1%割引されるサービスが特徴のクレジットカードです。

- 請求額が自動的に1%OFFになるのでポイントの使い忘れがなくて安心!

- 公共料金でも1%OFF!

- 新規ご入会特典<カードキャッシング30日間無利息サービス>

| 年会費初年度 | 無料 |

|---|---|

| 年会費2年目〜 | 無料 |

| ポイント還元率 | 0.1 〜 0.2% |

| 発行スピード | 最短7営業日 |

| 国際ブランド |

|

| 電子マネー |

|

- 付帯サービス

| 項目 | 条件 | ポイント |

|---|---|---|

| 初年度年会費 | 無料 | 10点 |

| 2年目以降年会費 | 無料 | 10点 |

| 通常ポイント還元率 | 1%以上 | 10点 |

| 発行スピード | 1週間以降 | 4点 |

| 電子マネー機能(付帯・スマホ決済) | 1種類 | 5点 |

| 国際ブランド | 3種類以上 | 10点 |

| ナンバーレス | 表面 | 7点 |

| 家族カード年会費 | 有料 | 7点 |

| 付帯保険 | なし | 3点 |

| ETCカード発行手数料 | 有料 | 7点 |

P-oneカード<Standard>はポケットカード株式会社が発行する年会費無料のクレジットカードです。

P-oneカード<Standard>はカードで利用した金額が自動で1%OFFされる特徴があります。ポイントが貯まる代わりに、請求される金額が1%割引される仕組みです。

P-oneカード<Standard>の割引は、スーパーやコンビニでの買い物だけでなく、電気料金や水道料金などの公共料金、国民年金保険料などの支払いにも適用されます。

利用している側で特別に手続きをすることなく月々の支払いが1%割引されるので、お得な仕組みを便利に利用できます。

なお、P-oneカード<Standard>はApple Payに対応しており、ETCカードや家族カードの発行も可能です。

- 年会費無料

- カード利用分の1%を自動で割引

P-oneカード<Standard>の年会費

P-oneカード<Standard>の年会費は永年無料です。

家族カードは1年目のみ無料で、2年目以降は220円(税込)かかります。

ETCカードも年会費無料ですが、新規発行手数料で1,100円(税込)かかります。

P-oneカード<Standard>のポイント還元率

P-oneカード<Standard>はポイントが貯まる代わりに、利用金額が自動で1%OFFされます。

ただし、ETCカードや電子マネーのチャージでの利用などは1%OFF特典の対象にならないため注意が必要です。

- ETCカードの利用分

- 電子マネーチャージ

- キャッシング利用分

- サンリブ、マルショク、ポケットカードトラベルセンター

- 金券類

- 各種保険料

P-oneカード<Standard>の審査・発行スピード

P-oneカード<Standard>は審査完了から1週間〜2週間程度でカードが届くので、即日発行には対応していません。

申し込み条件は「18歳以上でご連絡が可能な方」のみなので、審査基準はゆるい可能性があります。

P-oneカード<Standard>でポイントアップする方法

P-oneカード<Standard>は通常のカード利用ではポイントは貯まらず、1%が割引されるシステムとなっていますが、「ポケットモール」ではポケット・ポイントが貯まります。

ポケットモールはポケット・カード会員限定のショッピングモールで、ポケットモールを経由してネットショッピングをすると、お得にポケット・ポイントが貯まります。

貯まったポイントはチケットや商品券への交換、ポイント・キャッシュバックなどさまざまな使い道があります。

P-oneカード<Standard>のキャンペーン

P-oneカード<Standard>では、下記の新規入会キャンペーンを実施しています(2025年4月時点)。

| キャンペーン | 申込期間 |

|---|---|

|

新規入会と利用で最大15,000円分還元 |

2025年4月30日まで |

24位:旅行好きな方ならこの1枚!セゾンゴールド・アメリカン・エキスプレス®・カード

おすすめクレジットカードランキング第24位はセゾンゴールド・アメリカン・エキスプレス・カード。ゴールドを基調にセンチュリオン(古代ローマの百人隊長)があしらわれたカードです。

- プライオリティ・パス(通常年会費429米ドル/プレステージ会員)に優遇年会費(11,000円/税込)※別途登録必要

- 新規ご入会・ご利用で永久不滅ポイント最大8,000円相当をプレゼント

- ショッピング安心保険年間最高200万円

| 年会費初年度 | 無料 |

|---|---|

| 年会費2年目〜 | 11,000円(税込) |

| ポイント還元率 | 0.75% |

| 発行スピード | 最短3営業日 |

| 国際ブランド |

|

| 電子マネー |

|

- 付帯サービス

| 項目 | 条件 | ポイント |

|---|---|---|

| 初年度年会費 | 無料 | 10点 |

| 2年目以降年会費 | 有料 | 5点 |

| 通常ポイント還元率 | 1%未満 | 5点 |

| 発行スピード | 翌日~1週間程度 | 6点 |

| 電子マネー機能(付帯・スマホ決済) | 2種類以上 | 10点 |

| 国際ブランド | 1種類 | 5点 |

| ナンバーレス | 表面 | 7点 |

| 家族カード年会費 | 有料 | 7点 |

| 付帯保険 | 利用付帯 | 8点 |

| ETCカード発行手数料 | 無料 | 10点 |

セゾンゴールド・アメリカン・エキスプレス・カードは初年度年会費無料、2年目以降11,000円(税込)のゴールドカードです。

手厚い海外旅行傷害保険や国内旅行傷害保険が付帯する点が特徴で、旅行先での万が一のケガや病気に備えられます。

また、家族特約が付帯するので、お子さまなど家族と一緒に旅行する場合でもより安心して旅を楽しめます。

そのほか、国内主要空港ラウンジの無料利用、国際線手荷物宅配サービス、現地の通貨が引き出せる海外キャッシングなど、トラベルサポートも充実しています。

海外への渡航など、旅行へ行く機会の多い方に適したクレジットカードです。

- 手厚い旅行傷害保険が付帯

- 空港ラウンジや手荷物宅配サービスなどトラベルサポートが充実

セゾンゴールド・アメリカン・エキスプレス・カードの口コミ・評判

- 総合評価

- 口コミ件数 : 7件

- 海外旅行保険が充実している

- 空港ラウンジを無料で使える

- ポイント運用の仕組みが不便

- アメリカンエキスプレスカードが使えないサービスがある

セゾンゴールド・アメリカン・エキスプレス・カードの年会費

セゾンゴールド・アメリカン・エキスプレス・カードの年会費は初年度は無料ですが、2年目以降11,000円(税込)かかります。

家族カードも初年度から年会費が1,100円(税込)かかり、ETCカードは無料で発行できます。

セゾンゴールド・アメリカン・エキスプレス・カードのポイント還元率

セゾンゴールド・アメリカン・エキスプレス・カードは、通常のセゾンカードと比較すると国内利用で1.5倍、海外利用で2倍となるポイント優遇があります。

セゾンの一般カードであるセゾンパール・アメリカン・エキスプレス・カードや、セゾンブルー・アメリカン・エキスプレス・カードと比べて、国内での利用でお得にポイントが貯まります。

セゾンゴールド・アメリカン・エキスプレス・カードの審査・発行スピード

セゾンゴールド・アメリカン・エキスプレス・カードは審査完了から最短3~7営業日後にカードが届きます。

申し込み資格は「安定した収入があり、社会的信用を有するご連絡可能な方(学生・未成年を除く)」なので、専業主婦や無職の方は審査に落ちる可能性が高いです。

セゾンゴールド・アメリカン・エキスプレス・カードでポイントアップする方法

セゾンゴールド・アメリカン・エキスプレス・カードでポイントアップするには、下記の方法があります。

- 国内でのショッピング利用でポイントが通常の1.5倍

- 海外でのショッピング利用でポイントが通常の2倍

- 「SAISON MILE CLUB(年会費4,400円(税込)」への加入で1,000円(税込)につき10マイル

マイルを重視する方は「SAISON MILE CLUB」に加入すると、永久不滅ポイントの代わりにJALのマイルが自動的に貯まります。

セゾンゴールド・アメリカン・エキスプレス・カードのキャンペーン

セゾンゴールド・アメリカン・エキスプレス・カードでは、下記の新規入会キャンペーンを実施しています(2025年4月時点)。

| キャンペーン | 申込期間 |

|---|---|

| 入会後条件達成で永久不滅ポイント最大8,000円相当(1,600ポイント)プレゼント | 終了日未定 |

25位:ビックカメラで最大11.5%の高還元率!ビックカメラSuicaカード

おすすめクレジットカードランキング第25位はビックカメラSuicaカード。ビックカメラでの高還元率が魅力のクレジットカードです。

- 前年1回のクレジット利用で年会費無料

- ビックカメラでのお買い物が基本10%ビックポイントサービス!

- ビックカメラ・コジマ・ソフマップ以外のお買い物でも、実質1%相当のポイント還元!

| 年会費初年度 | 無料 |

|---|---|

| 年会費2年目〜 | 524円(税込) |

| ポイント還元率 | 0.5 〜 3.5% |

| 発行スピード | 最短1週間 |

| 国際ブランド |

|

| 電子マネー |

|

- 付帯サービス

| 項目 | 条件 | ポイント |

|---|---|---|

| 初年度年会費 | 無料 | 10点 |

| 2年目以降年会費 | 有料 | 5点 |

| 通常ポイント還元率 | 1%未満 | 5点 |

| 発行スピード | 最短即日(仮カード・電子マネー限定) | 8点 |

| 電子マネー機能(付帯・スマホ決済) | 2種類以上 | 10点 |

| 国際ブランド | 2種類 | 7点 |

| ナンバーレス | 非対応 | 5点 |

| 家族カード年会費 | 発行なし | 4点 |

| 付帯保険 | 利用付帯 | 8点 |

| ETCカード発行手数料 | 無料 | 10点 |

ビックカメラSuicaカードは初年度年会費無料、2年目以降524円(税込)のクレジットカードです。年1回のカード利用により、次年度も無料で利用できます。

ビックカメラSuicaカードは、ビックカメラでの買い物で最大11.5%のポイントが貯まる点が特徴です。

11.5%の内訳は、ビックカメラSuicaカードからSuicaへのチャージで最大1.5%、チャージしたSuicaでビックカメラで買い物をすると10%となります。

また、Suica機能が使える点も便利です。オートチャージが可能なため、自動改札機にタッチするだけで簡単にSuicaへチャージできます。

Suicaをよく利用する方、ビックカメラで家電などを購入する機会の多い方などにおすすめのクレジットカードです。

- ビックカメラでの利用で最大11.5%ポイント還元

- Suicaへのオートチャージが可能

ビックカメラSuicaカードの口コミ・評判

- 総合評価

- 口コミ件数 : 3件

- ビッグカメラで使うとお得

- スイカへのチャージでもポイントが付与される

ビックカメラSuicaカードの年会費

ビックカメラSuicaカードの年会費は初年度は無料ですが、2年目以降524円(税込)かかります。

家族カードの発行はなく、ETCカードの年会費は524円(税込)かかります。

ビックカメラSuicaカードのポイント還元率

ビックカメラSuicaカードはビックポイントとJRE POINTの2種類が貯まり、利用金額1,000円(税込)につきそれぞれ5ポイントずつ貯まるので、ポイント還元率は実質1%相当になります。

両方とも基本は1ポイント1円として使えますが、他ポイントへ交換すると価値が変動する場合もあります。

ビックカメラSuicaカードの審査・発行スピード

ビックカメラSuicaカードは20時までに申し込むと即日発行が可能です。

池袋本店やラゾーナ川崎店など、30店舗のビックカメラで即日カードを受け取れます。

申し込み資格は「日本国内にお住まいで、電話連絡のとれる満18歳以上の方。」なので、フリーターや専業主婦の方でも持てる可能性があります。

ビックカメラSuicaカードでポイントアップする方法

ビックカメラSuicaカードのポイントアップ方法には下記のようなものがあります。

- ビックカメラでの利用で最大11.5%

- モバイルSuicaへのチャージやオートチャージで1.5%

- モバイルSuicaでの定期券購入で3%

- 「えきねっと」でのきっぷ予約時決済で最大5%

- JR東日本の通販サイト「JRE MALL」の利用で最大3.5%

貯まったポイントはSuicaにチャージできます。ポイントの使い道の利便性も高いクレジットカードです。

ビックカメラSuicaカードのキャンペーン

ビックカメラSuicaカードでは、下記の新規入会キャンペーンを実施しています(2025年4月時点)。

| キャンペーン | 申込期間 |

|---|---|

|

春の新規入会キャンペーンで8,000ポイントプレゼント |

2025年4月30日までの申込み |

26位:対象コンビニで還元率が5.5%でどんどんポイントが貯まる!三菱UFJカード

おすすめクレジットカードランキング第26位は三菱UFJカード。

セブン-イレブンやローソンでの利用で5.5%相当のポイント還元が受けられるので、コンビニを利用する方は持っておくとお得になる1枚です。

- 年会費永年無料!

- 使うほどにポイント還元率アップ!

- 不正被害を全額補償

| 年会費初年度 | 無料 |

|---|---|

| 年会費2年目〜 | 無料 |

| ポイント還元率 | 0.5 〜 15% |

| 発行スピード | 最短翌営業日(Mastercard®・Visaのみ) |

| 国際ブランド |

|

| 電子マネー |

|

- 付帯サービス

| 項目 | 条件 | ポイント |

|---|---|---|

| 初年度年会費 | 無料 | 10点 |

| 2年目以降年会費 | 無料 | 10点 |

| 通常ポイント還元率 | 1%未満 | 5点 |

| 発行スピード | 翌日~1週間程度 | 6点 |

| 電子マネー機能(付帯・スマホ決済) | 1種類 | 5点 |

| 国際ブランド | 3種類以上 | 10点 |

| ナンバーレス | 表面 | 7点 |

| 家族カード年会費 | 有料 | 7点 |

| 付帯保険 | 利用付帯 | 8点 |

| ETCカード発行手数料 | 有料 | 7点 |

- 年会費が永年無料

- セブン-イレブンとローソンなどの対象店舗にて5.5%相当のポイント還元

三菱UFJカードは、年会費が永年無料です。

タッチ決済やスマホ決済に対応しており、日常使いやすいところもユーザーにとってメリットです。

カード番号や有効期限などのカード情は裏面化され、カード利用を24時間365日モニタリングするなど、セキュリティ面の対策が施されたクレジットカードとなっています。

裏面に記載しているカードは以下のようになります。

三菱UFJカードの年会費

三菱UFJカードは、年会費が永年無料です。さらに、家族カードも無料で発行できます。

家族カードを発行すれば、日常の支出を効率的に管理できるだけでなく、家族の生活を豊かにするさまざまなサービスを利用できる点が魅力です。

三菱UFJカードは、家族みんなで賢く使えるカードとしておすすめです。

三菱UFJカードのポイント還元率

三菱UFJカードの基本の還元率は0.1%ですが、セブン-イレブンやローソンなどの対象店舗にてポイント還元率が5.5%にアップされます。

また、入会日から2ヶ月後末日までのショッピング利用金額合計額に応じて、グローバルポイントがプレゼントされます。

1円でもカード使用があれば、1000円相当のポイントが付与されるプログラムなので、大変お得です。

三菱UFJカードの審査・発行スピード

三菱UFJカードはVISAとMastercardなら最短翌営業日に発行されるため、カード発行を急いでいる方にもおすすめのトカードです。

翌日発行するにはインターネットからの申し込みを選びましょう。

審査は数時間で終わる場合もありますが、状況によってが数日かかる場合もあるので、必要書類などはあらかじめ用意しておいてください。

三菱UFJカードでポイントアップする方法

三菱UFJカードでは下記のポイントアップ方法があります。

- セブン-イレブン、ローソンなど対象店舗の利用で5.5%相当還元

- 登録型リボ「楽Pay」への登録で+5%相当還元

- 1ヶ月の利用金額が3万円以上10万円未満の場合、基本ポイントの10%分を加算

- 1ヶ月の利用金額が10万円以上の場合、基本ポイントの20%分を加算

三菱UFJカードは1ヶ月の利用金額に応じて基本ポイントの優遇が受けられます。

三菱UFJカードのキャンペーン

三菱UFJカードでは、下記の新規入会キャンペーンを実施しています(2025年4月時点)。

| キャンペーン | 申込期間 |

|---|---|

| 入会後条件達成で最大10,000円相当プレゼント | 終了日未定 |

27位:ポイントを貯めたいドコモユーザーに最適!dカード GOLD

第27位のdカード GOLDはNTTドコモが発行するゴールドカードです。ドコモグループのサービスの利用でポイントがザクザク貯まります。

- 毎月のドコモのケータイ/「ドコモ光」ご利用料金1,100円(税込)ごとに金額の10%ポイント還元

- ケータイ補償3年間で最大10万円

- 国内・ハワイの主要空港ラウンジ利用無料

| 年会費初年度 | 11,000円(税込) |

|---|---|

| 年会費2年目〜 | 11,000円(税込) |

| ポイント還元率 | 1〜10.5% |

| 発行スピード | 2週間 |

| 国際ブランド |

|

| 電子マネー |

|

- 付帯サービス

| 項目 | 条件 | ポイント |

|---|---|---|

| 初年度年会費 | 有料 | 5点 |

| 2年目以降年会費 | 有料 | 5点 |

| 通常ポイント還元率 | 1%以上 | 10点 |

| 発行スピード | 1週間以降 | 4点 |

| 電子マネー機能(付帯・スマホ決済) | 1種類 | 5点 |

| 国際ブランド | 2種類 | 7点 |

| ナンバーレス | 表面 | 7点 |

| 家族カード年会費 | 有料 | 7点 |

| 付帯保険 | 自動付帯 | 10点 |

| ETCカード発行手数料 | 無料 | 10点 |

dカード GOLDは年会費11,000円(税込)のゴールドカードです。

dカード GOLDは、月々のドコモのケータイやドコモ光の利用料金の支払いで、10%の高いポイント還元が受けられます。

生活に必要な携帯電話料金やインターネット料金の支払いでポイントが効率的に貯まる点が、dカード GOLDの最大の特徴です。

dカード GOLDを保有していると、ケータイを紛失したり、修理不能となった場合にも、購入から3年間は最大10万円が補償されます。

そのほか、国内・ハワイ主要空港ラウンジの無料利用、最大1億円の海外旅行傷害保険など、ゴールドカードならではの特典も付帯します。

ドコモユーザーの方で、「ポイントをたくさん貯めたい」「充実した旅行保険を利用したい」方などにおすすめのゴールドカードです。

- ドコモのケータイやドコモ光の支払いで10%還元

- 購入から3年間、最大10万円のケータイ補償

dカード GOLDの口コミ・評判

- 総合評価

- 口コミ件数 : 47件

- ドコモ関連のサービスでポイントが貯まりやすい

- ゲームやアンケートでポイントが貯まる

- ポイントの使い道が少ない

dカード GOLDの年会費

dカード GOLDの年会費は初年度から11,000円(税込)かかります。

家族カードは無料で、ETCカードは年会費が550円(税込)かかります。

dカード GOLDのポイント還元率

dカード GOLDの基本のポイント還元率は1%ですが、d払いの支払い方法をdカードにすると、d払いとdカードの両方でポイントが貯まります。

街のお店では利用金額200円(税込)につき1ポイント、ネットショップでは利用金額100円(税込)につき1ポイント貯まります。

2つを合わせて使えば、高還元率にすることが可能です。

dカード GOLDの審査・発行スピード

dカード GOLDは審査完了後、1〜2週間ほどでカードが手元に届くため、即日発行には対応していません。

申し込み資格は「満20歳以上(学生は除く)で、安定した継続収入があること」なので、無職や専業主婦の方は審査に落ちる可能性があります。

dカード GOLDでポイントアップする方法

dカード GOLDには下記のポイントアップ方法があります。

- 月々のドコモのケータイ、ドコモ光の利用料金の支払いで10%ポイント還元

- 対象のケータイ料金プランを契約し、ドコモでんき Greenの電気料金を支払うと10%ポイント還元

- リンベルの利用などで5%ポイント還元

- オリックスレンタカーやスターバックスカードなどで4%ポイント還元

- dカード ポイントモール経由のネットショッピングで1.5~10.5倍

dカード GOLD限定のポイントアップのほか、dカード特約店でのポイントアップやdカード ポイントモールを活用したポイントアップの方法があります。

dカード GOLDのキャンペーン

dカード GOLDでは、下記の新規入会キャンペーンを実施しています(2025年4月時点)。

| キャンペーン | 申込期間 |

|---|---|

| 入会・利用・Webエントリーで最大11,000ポイントプレゼント | 2023年6月1日~終了日未定 |

28位:通勤や通学で活躍!ビューカード スタンダード

第28位のビューカード スタンダードは、クレジットカードとSuicaが1枚となったカードです。

- 普段の電車利用が便利!オートチャージ機能

- 国内・海外旅行傷害保険付き!(利用付帯)

| 年会費初年度 | 524円(税込) |

|---|---|

| 年会費2年目〜 | 524円(税込) |

| ポイント還元率 | 0.5 〜 5% |

| 発行スピード | 最短1週間程度 |

| 国際ブランド |

|

| 電子マネー |

|

- 付帯サービス

| 項目 | 条件 | ポイント |

|---|---|---|

| 初年度年会費 | 有料 | 5点 |

| 2年目以降年会費 | 有料 | 5点 |

| 通常ポイント還元率 | 1%未満 | 5点 |

| 発行スピード | 1週間以降 | 4点 |

| 電子マネー機能(付帯・スマホ決済) | 2種類以上 | 10点 |

| 国際ブランド | 3種類以上 | 10点 |

| ナンバーレス | 非対応 | 5点 |

| 家族カード年会費 | 有料 | 7点 |

| 付帯保険 | 利用付帯 | 8点 |

| ETCカード発行手数料 | 無料 | 10点 |

ビューカード スタンダードは年会費524円(税込)のクレジットカードです。

付帯する「Suica機能」がとても便利で、電車や日々の買い物で使えるほか、オートチャージ機能を利用できます。

Suicaの定期券としても使えるため、通勤や通学に役立つクレジットカードです。

また、オートチャージでポイントが通常の3倍(1.5%)貯まるので、通勤や通学で利用するだけでポイントが貯まります。

そのほか、モバイルSuicaで定期券を購入することで最大3%のポイント還元を受けられるなど、ポイント還元率の高さも特徴です。

- Suicaへオートチャージが可能

- Suica定期券として利用できる

ビューカード スタンダードの口コミ・評判

- 総合評価

- 口コミ件数 : 24件

- オートチャージでポイントが貯まる

- ホテルの割引がある

- ポイントで交換できる物が少ない

- 利用シーンによりポイントが貯まりにくい

- 優待が割高になるケースがある

ビューカード スタンダードの年会費

ビューカード スタンダードの年会費は524円(税込)です。

家族カード、ETCカードも年会費が524円(税込)かかります。

ビューカード スタンダードのポイント還元率

ビューカード スタンダードの基本のポイント還元率は0.5%ですが、4月~翌3月作成の利用代金明細書の年間利用額の累計に応じて、ボーナスポイントが付与されます。

ボーナスポイント対象になるのは、JRE POINT加盟店以外の店舗での買い物、携帯電話利用料、インターネット代、水道、ガス代などのクレジットカード利用分です。

|

年間利用額(4月~翌3月) |

ボーナスポイント |

|---|---|

| 30万円 | 250ポイント |

| 70万円 | 1,000ポイント |

| 100万円 | 1,500ポイント |

| 150万円 | 2,500ポイント |

例えば、光熱費や日用品の買い物で毎月約6万円以上使っている場合、全部クレジット払いにすると、年間70万円以上の利用額になり、通常ポイントとは別にボーナスポイントが付与されます。

ビューカード スタンダードの審査・発行スピード

ビューカード スタンダードは審査完了後、最短一週間でカードが手元に届きます。

申込資格は「日本国内に住み、電話連絡のとれる、高校生を除く満18歳以上の人」なので、学生や収入の少ない方でも持てる可能性があります。

ビューカード スタンダードでポイントアップする方法

ビューカード スタンダードのポイントアップ方法には下記のようなものがあります。

- モバイルSuicaへのチャージやオートチャージで1.5%

- モバイルSuicaでの定期券購入で3%

- 「えきねっと」でのきっぷ予約時決済で最大5%

- モバイルSuicaでのグリーン券購入で最大5%

- JR東日本の通販サイト「JRE MALL」の利用で最大3.5%

- 年間の利用金額に応じてボーナスポイントプレゼント

ビューカード スタンダードには、モバイルSuicaやJR東日本の関連サービスなどの利用で多くのポイントアップが設けられています。

ビューカード スタンダードのキャンペーン

ビューカード スタンダードでは、下記の新規入会キャンペーンを実施しています(2025年4月時点)。

| キャンペーン | 申込み期間 |

|---|---|

| JCBブランドへの入会と利用・モバイルSuica定期券購入で最大12,000ポイント | 2025年2月1日~4月30日 |

29位:ハイクオリティな特典を求める方に!JCBプラチナ

第29位のJCBプラチナは、JCBオリジナルシリーズが誇るプラチナカードです。

- 24時間・365日利用可能な「プラチナ・コンシェルジュデスク」

- 国内の厳選したレストランで1名様が無料に「グルメ・ベネフィット」

- 世界の空港ラウンジが利用可能「プライオリティ・パス」

| 年会費初年度 | 27,500円(税込) |

|---|---|

| 年会費2年目〜 | 27,500円(税込) |

| ポイント還元率 | 0.5 〜 10% |

| 発行スピード | 1週間程度 |

| 国際ブランド |

|

| 電子マネー |

|

- 付帯サービス

| 項目 | 条件 | ポイント |

|---|---|---|

| 初年度年会費 | 有料 | 5点 |

| 2年目以降年会費 | 有料 | 5点 |

| 通常ポイント還元率 | 1%未満 | 5点 |

| 発行スピード | 最短即日 | 10点 |

| 電子マネー機能(付帯・スマホ決済) | 1種類 | 5点 |

| 国際ブランド | 1種類 | 5点 |

| ナンバーレス | 表面 | 7点 |

| 家族カード年会費 | 有料 | 7点 |

| 付帯保険 | 利用付帯 | 8点 |

| ETCカード発行手数料 | 無料 | 10点 |

JCBプラチナは年会費27,500円(税込)のプラチナカードです。

対象のレストランのコースメニューを2名以上で予約すると、1名分のコース料金が無料となる「グルメベネフィット」などハイクオリティな特典が付帯します。

また、レストランの予約や旅行のサポートなどの相談に24時間365日専任スタッフが対応する、「プラチナ・コンシェルジュデスク」を利用できます。

プライオリティ・パスや最高1億円の国内・海外旅行傷害保険が付帯するなど、充実した特典を利用できます。

- 国内厳選レストランのコース料理が1名分無料

- 24時間365日対応のプラチナ・コンシェルジュデスク

JCBプラチナの口コミ・評判

- 総合評価

- 口コミ件数 : 5件

- コンシェルジュやプライオリティパスなどのサービスが充実

- ポイントの有効期限が長い

JCBプラチナの年会費

JCBプラチナの年会費は初年度から27,500円(税込)かかります。

家族カードも年会費が3,300円(税込)かかり、ETCカードは無料で発行できます。

JCBプラチナのポイント還元率

JCBプラチナの基本ポイントはJCBの一般カードと同じで、1,000円(税込)のカード利用につき1ポイントが付与されます。

カードの年間利用額に応じて、翌年のポイント付与数が最大70%割増になる「JCBスターメンバーズ」というサービスが用意されています。

年間30万円以上の利用〜このサービスの対象となります。

JCBプラチナの審査・発行スピード

JCBプラチナは、審査にとおれば最短5分でカード番号が発行されます。

ただし、受付時間は9:00~20:00までとなっていて、受付時間を過ぎた場合は翌日受付扱いとなります。本人確認やオンライン口座の設定などがありますので、時間に余裕をもって申込みするようにしましょう(※)。

申込み資格は「20歳以上で、ご本人に安定継続収入のある方(学生の方を除く)」なので、無職や専業主婦の方は審査にとおるのが厳しいでしょう。

(※)モバ即での入会後、カード到着前の利用方法について、詳しくはHPをご確認ください

JCBプラチナでポイントアップする方法

JCBプラチナには下記のポイントアップ方法があります。

- Starbucks eGiftの購入でポイント20倍

- Amazon.co.jpやセブン-イレブンでポイント3倍

- 海外での利用でポイント2倍

- JCB STAR MEMBERSなどメンバー特典の活用でポイント最大70%アップ

- Oki Doki ランド経由のネットショッピングで最大20倍

JCBプラチナは、ポイントアップ方法の多彩さも魅力のひとつです。

JCBプラチナのキャンペーン

JCBプラチナでは、下記の新規入会キャンペーンを実施しています(2025年4月時点)。

| キャンペーン | 申込期間 |

|---|---|

|

新規入会&ご利用で20%(最大33,000円)キャッシュバック |

2025年4月1日~6月30日 |

| 家族カード同時入会・追加で最大4,000円キャッシュバック |

30位:ステータスを求める方におすすめ!ダイナースクラブカード

第30位のダイナースクラブカードは、ステータス性と充実した特典を兼ね備えたクレジットカードです。

- 利用限度額に一律の制限なし!

- 国内外1,300ヶ所以上の空港ラウンジが無料!

- 最高1億円の旅行保険が付いているから安心!

| 年会費初年度 | 24,200円(税込) |

|---|---|

| 年会費2年目〜 | 24,200円(税込) |

| ポイント還元率 | 1 〜 5% |

| 発行スピード | カード到着まで2~3週間ほど |

| 国際ブランド |

|

| 電子マネー |

|

- 付帯サービス

| 項目 | 条件 | ポイント |

|---|---|---|

| 初年度年会費 | 有料 | 5点 |

| 2年目以降年会費 | 有料 | 5点 |

| 通常ポイント還元率 | 1%未満 | 5点 |

| 発行スピード | 1週間以降 | 4点 |

| 電子マネー機能(付帯・スマホ決済) | 1種類 | 5点 |

| 国際ブランド | 1種類 | 5点 |

| ナンバーレス | 表面 | 7点 |

| 家族カード年会費 | 有料 | 7点 |

| 付帯保険 | 自動付帯 | 10点 |

| ETCカード発行手数料 | 無料 | 10点 |

ダイナースクラブカードは年会費24,200円(税込)のクレジットカードです。27歳以上の方が申込対象となります。

ステータス性は高く、利用限度額に一律の制限がないほか、付帯保険や食に関する特典も充実しています。

2019年よりダイナースクラブカードを保有している方は無料でTRUST CLUB プラチナマスターカードも発行できるようになりました。

これによりMastercard加盟店でも利用できるようになり、利用可能な店舗も一気に増えています。

- 限度額に一律の制限なし!

- 無料でプラチナカードが持てる