PR

PR

【2024年最新】学生向けクレジットカードおすすめ15選!大学生の一人暮らしでも作れるカードを解説

学生向けクレジットカードなら、アルバイトをしている学生や収入なしの学生でも審査に通る可能性が高いです。

本記事では2024年最新の学生におすすめのクレジットカード15枚を紹介しています。

クレジットカードの選び方や作り方、審査についても解説しているため、ぜひ参考にしてください。

なお、学生の方がクレジットカードを選ぶ際は、学割やポイント還元率アップなど、学生限定の特典の有無を確認しましょう。

ポイント還元や割引などのサービスを活用することで、現金よりもお得に利用できます。またカードの利用履歴は、すべてアプリやWEB上で確認できるため金銭の管理が楽になる点もメリット。

一人暮らしの大学生にもおすすめです。

さらに学生向けの特典が豊富なクレカであれば、一般のカードよりも効率よくポイントを貯められます。

カード会社によっては、若年層限定のお得なクレカもあるため、年齢制限に引っかかる前に発行しておくとよいでしょう。

- 最もおすすめなのはポイント還元率が高く学生限定特典が豊富なJCB CARD W

- 学生向けカードは年会費無料かつ学割など優待特典が豊富

- 学生向けクレカは審査で年収を重視しないため、収入なしの学生でもカード発行が可能

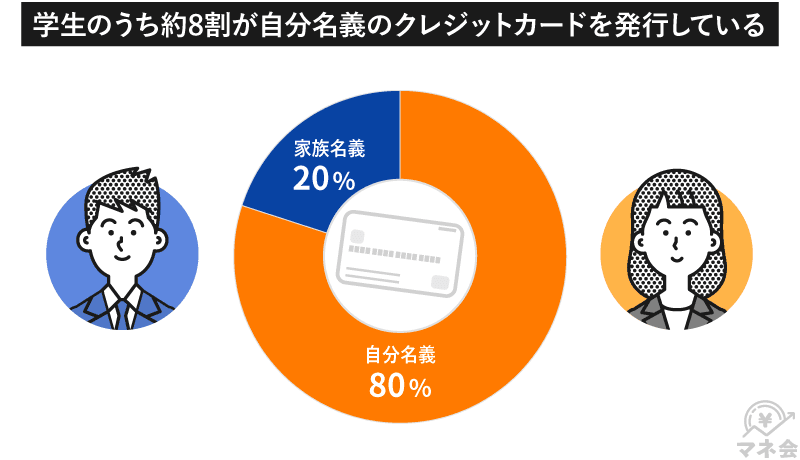

- 学生の約8割が自分名義のクレジットカードを発行している

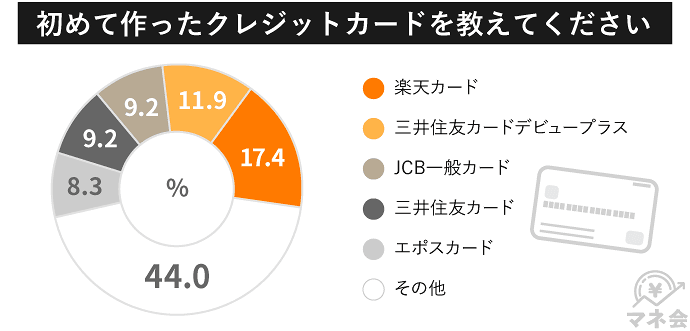

なお、マネ会が学生を対象に実施した「初めて作ったクレジットカードは?」アンケートの結果では、楽天カードが1位でした。

ランキングの結果からも分かるように、多くの学生に利用されている人気のクレジットカードです。

楽天カードはポイントが非常に貯まりやすいことが特長で、通常1%のポイント還元率ですが、楽天市場で買い物をする際は3%以上の還元率へアップします。

楽天市場を利用しない学生には、JCB CARD Wや三井住友カード(NL)がおすすめ。

いずれもコンビニやドラッグストアなどでの利用でポイント還元率が3〜5%アップするため、日常のお買い物がお得になります。

社会保険労務士として、主に助成金に関する手続きやコンサルタント業務を行いながら、FPとしてお金に関するwebライター(主に、カードローン・生命保険・税金など)として、お金に関する情報の発信を行っています。資産運用・保険の見直し・家計の見直しなどの個人単位の相談や最近では、個人事業主や中小企業の事業主などの経営者からも同様の相談を受けることが増えてきました。現在は、名古屋市千種区で開業をしており、You Tubeなどで動画で情報発信を行う事業なども行っています。

マイホームを購入しようと考えた時に、お金の増やし方などに興味を持ち、ファイナンシャルプランナーという資格がある事を知って、FP資格を取得。知らなければ損をしてしまう事が多くある事知り、多くの方に安心できる人生設計をアドバイスできるようにFP事務所MoneySmithを設立。設立以降、セミナーやコラムの執筆、個別相談など幅広く活動を続け、多くの方にお金の本質やライフプランの重要性を伝えています。趣味は音楽鑑賞やギターで洋楽のロックを良く聞いています。

-

学生におすすめのクレジットカード15選を比較

- 三井住友カード(NL)は学割豊富&対象コンビニ・飲食店でのキャッシュレス決済でポイント還元率5%

- JCB CARD Wはポイント還元率が高くセブン・スタバ利用がお得な学生最強のクレカ

- JCB CARD W plus Lはおしゃれで旅行関連の特典が多い女学生向けクレカ

- 楽天カードは学生からの支持率No.1のクレジットカード

- リクルートカードはリクルート関連サービスの利用で還元率が最大4.2%アップする

- dカードはドコモを使う学生向けの特典が多数

- イオンカードセレクトは卒業年度の1月以降なら高校生でも申込み可能

- イオンカードセレクト(ミニオンズ)はイオンシネマの料金がいつでも1,000円(税込)(※)

- JP BANK VISAカード ALenteは3大キャリアの携帯料金支払いでポイント3倍!<br>

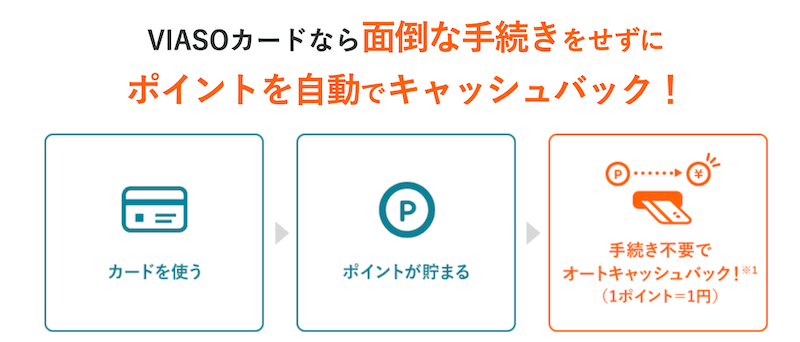

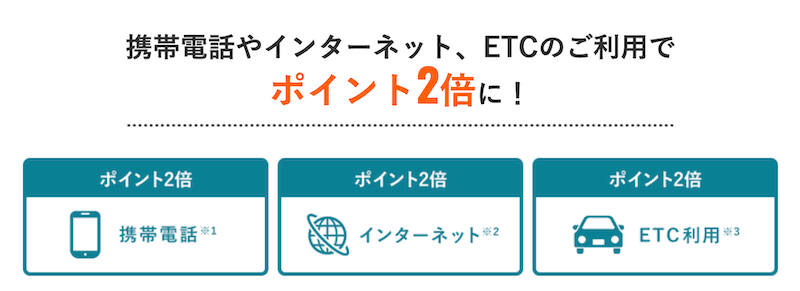

- 三菱UFJカード VIASOカードはポイントが自動でキャッシュバック

- エポスカードはマルイやカラオケ、カフェの利用がお得になる<br>

- セゾンパール・アメリカン・エキスプレス(R)・カードはQUICPayで2%還元!

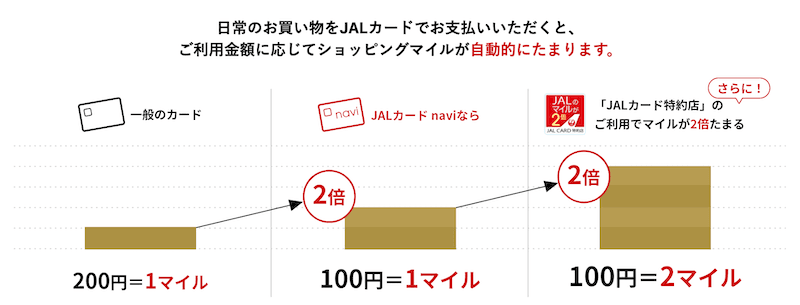

- JALカード navi(学生専用)はボーナスマイルが豊富で効率よく貯められる

- ANAカード<学生用>は日々のカード利用でマイルが貯まる!

- 学生専用ライフカードは海外旅行や留学に役立つ特典が豊富

- クレジットカードは大学生の一人暮らしにおすすめ!持つべき理由

-

学生が作れるクレジットカードの特徴

- 学生が作れるクレジットカードの種類

- 利用可能枠(限度額)が低い

- 学生向けの特典やサービスがある

- 卒業後「学生専用カード」は通常カードに切り替わる

-

学生向けクレジットカードの選び方

- ポイント還元率の高さ

- 年会費は無料か

- 審査の通りやすさ

- 「学割」などの優待特典はあるか

- よく利用するお店で特典があるか

- クレジットカードの発行スピード

- 入会対象年齢に合っているか

- 海外旅行傷害保険が付帯しているか

-

状況別!学生におすすめのクレジットカード

- クレカを無料で持ちたい学生には年会費無料のカード

- 普段の買い物をよりお得にしたい学生には還元率の高いカード

- ネットショッピングが多い学生にはネット利用がお得なカード

- 特定店舗での買い物利用が多い学生には優待特典があるカード

- 卒業旅行を楽しみたい学生には保険が充実しているマイルが貯まるカード

- 急ぎでクレジットカードを発行したい学生には即日発行可能なカード

- 使いすぎの心配がある学生には利用上限額が低い指定大学専用カード

- 初めてのクレジットカードで審査が不安な学生には審査間口が広いカード

-

学生向けクレジットカードの作り方

- 発行会社と国際ブランドを選ぶ

- 申込み方法を選び手続きをする

- 必要事項を記入・本人確認書類を提出

- 審査結果を待つ

- クレジットカードを受取る

-

審査は厳しい?学生向けクレジットカードなら在学中でもカードが作れる

- クレジットカード会社は学生のカード発行に前向きな傾向にある

- 審査で年収を重視しないためアルバイトや収入なしの学生でもクレカを作成できる

- 学生本人のクレヒスに傷がなければ審査に通る可能性が高い

- 審査に不安がある学生にはデビットカードがおすすめ

-

学生がクレジットカードの審査に通る方法

- 学生向けのクレジットカードを選ぶ

- 一度に複数の申し込みをしない

- アルバイトで安定した収入を得る

-

学生がクレジットカードを作る5つのメリット

- ポイントを貯めて利用すれば実質的に節約できる

- キャッシュレス決済で支払いが楽になる

- 付帯保険のあるクレジットカードを選べば海外旅行も安心

- 若いうちからクレヒスを築ける

- 電子マネーと紐づけることでスマート決済が可能になる

-

学生が初めてクレジットカードを作るときの注意点

- 保護者の同意が必要な場合がある

- リボ払いや分割払いは手数料が上乗せされる

- 未払いや滞納は信用情報に傷がつく

- 海外旅行傷害保険が利用付帯の場合がある

- 学生向けクレジットカードに関するよくある質問

- 学生最強のクレジットカードを選ぼう

学生におすすめのクレジットカード15選を比較

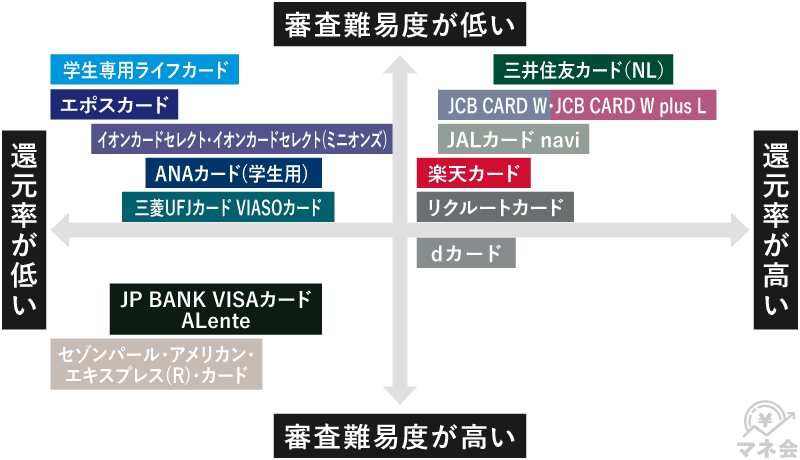

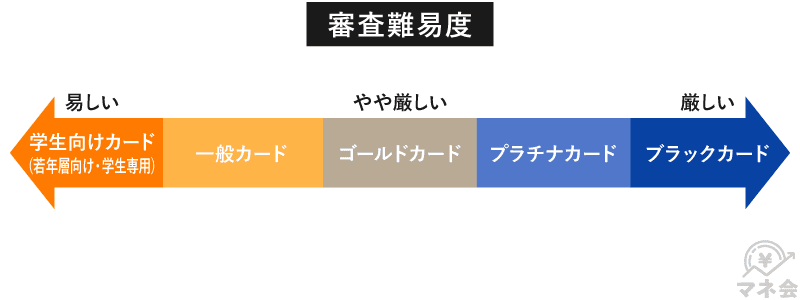

学生の方がクレジットカードを選ぶ際は、まず審査難易度を確認しましょう。

学生向け(若年層向け)を謳うカードなどは審査難易度が比較的低く、自身に収入がないまたは少ない学生の方でも、審査に通過する可能性が十分あります。

審査難易度を確認したら、ポイント還元率や学生限定の優待特典を比較しましょう。

ポイント還元率が高く優待サービスが豊富なカードであれば、日々の買い物がお得になります。

学生の方におすすめのクレジットカード15枚を比較した結果を、次にまとめました。

数ある学生向けクレジットカードの中でも、とくにおすすめなのは、JCB CARD Wや三井住友カード(NL)です。

いずれも申込み条件は満18歳以上で収入に関する条件は設けられておらず、学生の方でもカードを発行できる可能性が十分あります。

年会費永年無料なうえにポイント還元率が高く、学生限定のお得な優待も豊富です。

次の表は、学生向けクレジットカードの年会費やポイント還元率をまとめたものです。

| クレジットカードの名称 | 年会費(税込) | ポイント還元率 | 入会可能年齢 | 利用限度額 | 特長・学生優待 |

|---|---|---|---|---|---|

| 三井住友カード(NL) | 永年無料 | 0.5%~5.0% | 満18歳以上 | 100万円 |

・対象のサブスク料金の支払いで最大10.0%還元 ・対象の携帯料金の支払いで最大2.0%還元 ・LINE Payのチャージ&ペイで最大3.0%還元 ・分割手数料は全額ポイント還元 |

| JCB CARD W | 永年無料 | 1.0%~5.5% | 満18歳~39歳 | 未公表 |

・スターバックスカードへのオンライン入金・オートチャージは還元率10倍 ・Amazonでの利用は還元率4倍 ・セブンイレブンでの利用は還元率3倍 |

| JCB CARD W plus L | 永年無料 | 1.0%~5.5% | 満18歳~39歳 | 未公表 |

・スターバックスカードへのオンライン入金・オートチャージは還元率10倍 ・Amazonでの利用は還元率4倍 ・セブンイレブンでの利用は還元率3倍 ・ギフトカードの抽選や、旅行代金やペア映画鑑賞券のプレゼント企画を毎月実施 |

| 楽天カード | 永年無料 | 1.0%~16.0% | 満18歳以上 | 100万円 |

・楽天市場での買い物が常に還元率3% ・楽天学割に登録すると楽天サービスで利用可能な割引クーポンがもらえる(※25歳までの方限定) ・ポイントアップ特典が豊富 |

| リクルートカード | 永年無料 | 1.2%~4.2% | 満18歳以上 | 10〜100万円程度 |

・通常ポイント還元率が1.2%と高水準 ・リクルートサービスの利用で最大4.2%還元 |

| dカード | 永年無料 | 1.0%~4.0% | 満18歳以上 | 10〜100万円程度 |

・加盟店や特約店での利用で最大4%還元 ・ドコモケータイ・ドコモ光の支払いでポイント還元 ・29歳以下の方は国内外旅行傷害保険が付帯 |

|

イオンカードセレクト |

永年無料 | 0.5%~5% | 満18歳以上 | 100万円程度 |

・卒業年度の1月以降であれば18歳の高校生でも申込める ・イオングループでのカード利用は常にポイント2倍 |

| イオンカードセレクト(ミニオンズ) | 永年無料 | 0.5%~5% | 満18歳以上 | 100万円程度 |

・イオンシネマのチケットが常に1,000円(税込)(※) ・USJでの利用はWAON POINTが10倍 |

| JP BANK VISAカードALente |

1,375円 (初年度無料) |

0.5%~1.5% | 満18歳〜29歳 | 100万円 |

・入会後3ヶ月間は還元率3倍 ・携帯料金の支払いで還元率3倍 ・海外での利用分は還元率3倍 |

| 三菱UFJカード VIASOカード | 永年無料 | 0.5%~1.0% | 満18歳以上 | 100万円 |

・携帯電話、インターネット、ETCの利用は還元率2倍 ・貯まったポイントを自動キャッシュバック |

| エポスカード | 永年無料 | 0.5% | 満18歳以上 | 30万円程度 |

・全国10,000店舗での割引優待 ・年4回マルイ、マルイ通販での買い物が10%OFF |

| セゾンパール・アメリカン・エキスプレス(R)・カード |

1,100円 (初年度は無料) |

0.5%〜2.0% | 満18歳以上 | 未公表 |

・QUICPayでの利用で最大2%相当のポイント還元 |

|

JALカード navi(学生専用) |

在学期間中無料 | 1.0%~2.0% | 18歳以上30歳未満 | 30万円 |

・ショッピング利用で100円につき1マイル貯まる ・JAL搭乗時のボーナスマイルが豊富 ・旅行傷害保険が国内・海外ともに最高1,000万円で自動付帯 |

| ANAカード | 在学期間中無料 | 1.0% | 18歳以上 | 30万円程度 |

・毎年1,000マイルプレゼント ・スマートU25利用フライト時はマイル2倍 ・海外旅行傷害保険が自動付帯 |

| 学生専用ライフカード | 永年無料 | 0.1%~0.3% | 満18歳以上満25歳以下 | 30万円 |

・携帯料金の決済でギフトカードをプレゼント(毎月抽選あり) ・海外利用分の3%をキャッシュバック ・海外旅行傷害保険が自動付帯 |

(※2)お申し込み期限は卒業予定月の末日となります

ここからは、学生に人気のクレジットカード15枚を紹介します。

学生向けカード以外のおすすめクレジットカードも知りたい方は、こちらの記事を参考にしてください。

三井住友カード(NL)は学割豊富&対象コンビニ・飲食店でのキャッシュレス決済でポイント還元率5%

- 年会費永年無料!

- スマホのタッチ決済(※)でポイント最大7%還元(※)

- ナンバーレスで安心安全!

| 年会費初年度 | 無料 |

|---|---|

| 年会費2年目〜 | 無料 |

| ポイント還元率 | 0.5 〜 7% |

| 発行スピード | 最短10秒 |

| 国際ブランド |

|

| 電子マネー |

|

- 付帯サービス

|

入会対象年齢 |

満18歳以上(高校生を除く) |

|---|---|

|

年会費 |

永年無料 |

|

ポイント還元率 |

0.5%~5.0% |

|

貯まるポイントの種類 |

Vポイント |

|

国際ブランド |

Visa、Mastercard |

|

利用可能枠 |

~100万円 |

|

海外・国内旅行損害保険 |

海外:最高2,000万円(利用付帯) |

|

ショッピング保険 |

× |

|

電子マネー |

iD、Apple Pay、Google Pay、PiTaPa、WAON |

| 限度額 | 100万円 |

三井住友カード(NL)は、学生限定のお得な特典が豊富なクレジットカードです。

申込時に職業欄で「学生」を選択すると、次の特典を利用できます。

|

サブスク料金の支払いでポイント最大10%還元 |

・U-NEXT ・hulu ・Amazonプライム ・LINE MUSIC など

|

|---|---|

|

携帯料金の支払いでポイント最大2%還元 |

・au ・docomo ・SoftBank ・UQ mobile ・ahamo ・Ymobile など

|

|

QRコード決済でポイント最大3%還元 |

LINE Payのチャージ&ペイが対象 |

上記に加えて、カード決済で分割払いを利用した場合は、分割手数料が全額ポイント還元されるサービスを受けられます。

三井住友カード(NL)は、対象のコンビニや飲食店でキャッシュレス決済を利用すると、ポイント還元率が最大7%です。

三井住友カード(NL)は、通常の還元率は0.5%と平均的ですが、セブンイレブン・ローソン・マクドナルド・ドトールコーヒーなど対象のコンビニや飲食店などでスマホのタッチ決済をすると最大7.0%還元されます。

対象店舗は、多岐に渡りスーパーやドラッグストアが多数対象になっており、日常の買い物がお得になります。

貯まったポイントは、カードの支払いに充てられるのはもちろん、他社ポイントへの移行やギフトカード・景品への交換も可能です。

ポイントの使い道が豊富なため、利用する際に困ることはありません。

ポイントを貯めやすいカードをお探しの方や、サブスクや携帯料金の支払いをお得にしたい方におすすめです。

さらに加えて申込時に職業欄で「学生」を選択すると、次の特典も利用可能。

三井住友カード(NL)は、学生にとってうれしいメリットがいっぱいのクレジットカードです。

- サブスク料金の支払いで最大10%還元:U-NEXT・hulu・Amazonプライム・LINE MUSICなど

- 携帯料金の支払いで最大2%還元:au・docomo・SoftBank・UQ mobile・ahamo・Ymobileなど

- LINE Payのチャージ&ペイで最大3%還元

三井住友カード(NL)の口コミ・評価

実際に三井住友カード(NL)を利用している方の口コミです。

対象のコンビニや飲食店でのキャッシュレス決済の利用により、ポイント還元率が最大化することにメリットを感じている口コミが多いようでした。

三井住友カード(NL)は、普段の買い物をスピーディに済ませつつ、還元率もアップするため、忙しい学生におすすめのカードです。

三井住友カードに新デザイン「オーロラ」登場!

これまでの三井住友カード(NL)はグリーンまたはシルバーデザインでしたが、2023年2月からおしゃれなオーロラが追加されました。

新登場の「オーロラ」は、もっとお洒落に、かわいいものを身につけていたい、というお客さまの声を反映しました。安心安全、お得なサービスは今までと変わらず、キャッシュレスの 1 シーンもかわいくお洒落に演出することができるデザインです

女性らしい柔らかい色合いのカードを希望する方は、ぜひオーロラデザインを検討してみてください。

三井住友カード(NL)のお得なキャンペーン情報

現在、三井住友カード(NL)では、新規入会&利用で最大18,000円相当のポイントがもらえます。

キャンペーンの詳細を次にまとめました。

|

特典 |

条件 |

期間 |

|---|---|---|

|

新規入会で1,000円相当のVポイントプレゼント |

期間中に対象カードを新規発行した方 (※)複数枚発行した場合、特典の付与は1回限り |

2024年1月1日~2024年4月21日 |

|

利用金額の10%(最大17,000円相当)のVポイントプレゼント |

カード利用 (※)カード入会月+2ヶ月後末までの利用分が対象 |

2024年1月1日~2024年4月21日 |

キャッシュレスプラン増額キャンペーンは、新規入会で1,000円相当のVポイント付与。

さらに入会から2ヶ月後末までを対象期間として、カード利用金額を毎月集計。10%を乗じた金額相当のVポイント(最大17,000円相当)を利用月の翌月末までにプレゼントされます。

大変お得なキャンペーンなので、ぜひこれを機会に入会を検討されてみてはいかがでしょうか。

JCB CARD Wはポイント還元率が高くセブン・スタバ利用がお得な学生最強のクレカ

- 年会費、永年無料

- いつでもポイント2倍

- 安心・安全セキュリティー

| 年会費初年度 | 無料 |

|---|---|

| 年会費2年目〜 | 無料 |

| ポイント還元率 | 1 〜 10.5% |

| 発行スピード | モバ即入会で最短5分(※) |

| 国際ブランド |

|

| 電子マネー |

|

- 付帯サービス

|

入会対象年齢 |

満18~39歳(高校生を除く) |

|---|---|

|

年会費 |

永年無料 |

|

ポイント還元率 |

1.0%~5.5% |

|

貯まるポイントの種類 |

Oki Dokiポイント |

|

国際ブランド |

JCB |

|

利用可能枠 |

- |

|

海外・国内旅行損害保険 |

海外:最高2,000円万円(利用付帯) |

|

ショッピング保険 |

海外:年間100万円 |

|

電子マネー |

QUICPay、Apple Pay、Google Pay |

| 限度額 | 未公表 |

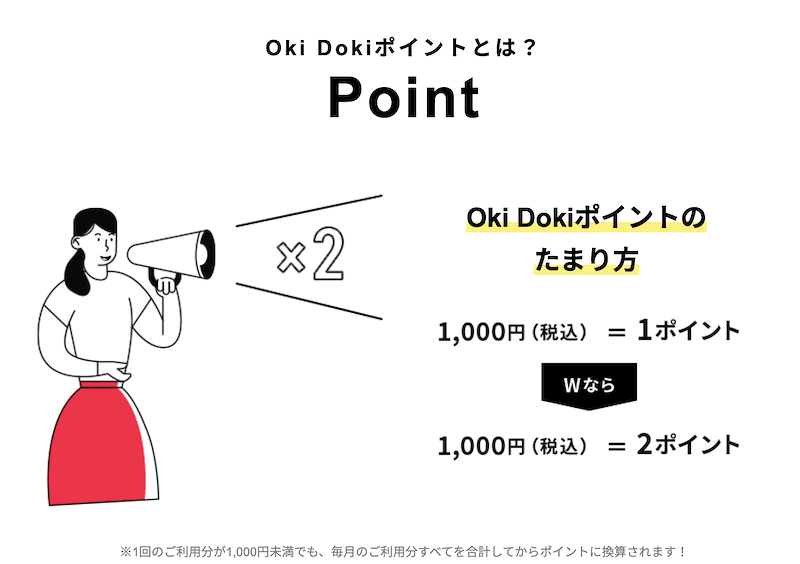

JCB CARD Wは、学生向けクレジットカードの中では還元率の高いカードです。

JCB一般カードの場合はポイント還元率が1%なので1,000円につき1ポイント貯まりますが、JCB CARD Wはポイント還元率が2倍のため、効率よくポイントを貯められます。

JCB CARD Wの申込み条件は、高校生を除く18歳以上39歳未満の方です。

本人に収入がなくても、扶養者の収入や信用情報に問題がなければ審査に通る可能性があります。

アルバイトをしていない学生の方でも、比較的申込みやすいのがよい点です。

なお、学生のうちにJCB CARD Wを発行しておけば、40歳以降もそのまま持ち続けられるため安心してください。

優待店での利用でポイント還元率がアップする点も、JCB CARD Wの魅力です。

ポイントアップする店舗の一例を、次に挙げました。

|

店舗名 |

ポイント還元率 |

|---|---|

|

スターバックス ※スターバックスカードへのオンライン入金・オートチャージ |

10倍 |

|

Amazon |

4倍 |

|

セブンイレブン |

3倍 |

|

ドミノピザ |

2倍 |

|

メルカリ |

2倍 |

オンライン授業や自習などでスターバックスをよく使う学生の方はJCB CARD Wを使うとお得です。

また、JCBは定期的にポイントアップ祭を開催しています。

ポイントアップ期間中はさらに高い還元率になる店舗もあるため、こまめに内容をチェックしましょう。

年会費永年無料にも関わらず、最高2,000万円の海外旅行傷害保険が付帯しているのもよい点です。

ただし、保険は利用付帯のため、事前に旅行費用をカード決済する必要があります。

さらに最高100万円の海外ショッピング保険も付帯しており、海外旅行を検討している学生の方におすすめです。

JCB CARD Wの口コミ・評価

実際にJCB CARD Wを使っている方の口コミを見てみましょう。

カード決済で付与されるOki Dokiポイントは、JCBの一般カードの常に2倍(還元率1%)です。

ユーザーの口コミを見てもコスパの面が優れていることがわかります。

JCB CARD Wのお得なキャンペーン情報

JCB CARD Wでは、現在お得なキャンペーンを複数実施しています。

キャンペーンの詳細と申込み期間は次のとおりです。

|

キャンペーン |

申込み期間 |

詳細 |

|---|---|---|

|

新規入会&Amazon.co.jpを利用 |

2024年4月1日(月)~2024年9月30日(月) |

新規入会&MyJCBアプリにログイン後、Amazonを利用すると20%キャッシュバック(最大12,000円) ※カード入会月の翌々月15日までの利用分が対象 |

|

新規入会&Apple Pay・Google Pay(TM)・MyJCB Payを利用 |

新規入会&MyJCBアプリにログイン後、Apple Pay・Google Pay(TM)・MyJCB Payを利用で20%キャッシュバック(最大3,000円) ※カード入会月の翌々月15日までの利用分が対象 |

|

| お友達紹介キャンペーン | 紹介者・被紹介者に1,500円キャッシュバック | |

| 家族カード入会 |

家族1名様につき2,000円(最大4,000円)キャッシュバック ※キャンペーン参加登録が必要 |

Amazonをよく利用する方はかなりお得なため、ぜひ活用してください。

JCB CARD W plus Lはおしゃれで旅行関連の特典が多い女学生向けクレカ

- 年会費 永年無料

- いつでもポイント2倍!

- 安全・安心セキュリティー

| 年会費初年度 | 無料 |

|---|---|

| 年会費2年目〜 | 無料 |

| ポイント還元率 | 1 〜 10.5% |

| 発行スピード | モバ即入会で最短5分(※) |

| 国際ブランド |

|

| 電子マネー |

|

- 付帯サービス

|

入会対象年齢 |

満18~39歳(高校生を除く) |

|---|---|

|

年会費 |

永年無料 |

|

ポイント還元率 |

1.0%~5.5% |

|

貯まるポイントの種類 |

Oki Dokiポイント |

|

国際ブランド |

JCB |

|

利用可能枠 |

- |

|

海外・国内旅行損害保険 |

海外:最高2,000円万円(利用付帯) |

|

ショッピング保険 |

海外:年間100万円 |

|

電子マネー |

QUICPay、Apple Pay、Google Pay |

| 限度額 | 未公表 |

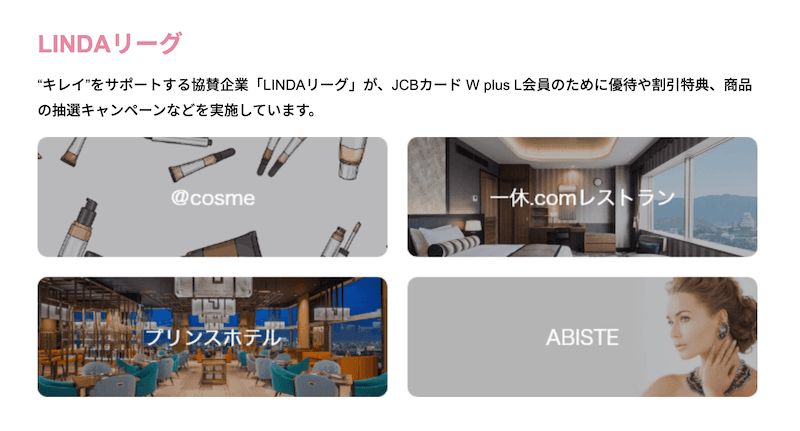

JCB CARD W plus Lは、JCB CARD Wに女性向け特典が付いたクレジットカードです。

ネイルの20%割引クーポンや化粧品の割引クーポンなど、毎月異なるプレゼントがもらえます。

さらに嬉しいのが、JCBトラベルの旅行代金1万円分やペア映画鑑賞券など、豪華なプレゼントの抽選が毎月ある点です。

プリンスホテルや箱根小涌園の宿泊も優待価格になるため、旅行やおしゃれを思う存分楽しみたい方はぜひ活用してください。

JCB CARD W plus Lを発行した方は、女性特有疾病保険にも格安で加入できます。

女性特有疾病保険に加入すると、通常の疾病のみでなく、女性特有の疾病による入院や手術でも保険が適用されます。

月々の保険料は年齢によって異なりますが、18~24歳の方は月額290円で利用可能です。

万が一に備えたい方は、ぜひ検討してみてください。

カードのデザインが可愛いのも、JCB CARD W plus Lの魅力です。

清潔感のあるホワイト・女性らしいピンクに加え、M / mika ninagawaコラボレーションデザインカードも登場!

写真家・映画監督の蜷川実花氏がディレクションするブランド<M / mika ninagawa>とコラボレーションしたデザインがリリースされました。

コラボレーションデザインは蜷川実花氏の作品が美しくあしらわれ、毎日のちょっとしたお買い物でも気分を上げてくれる華やかなデザインのカードです。

女性向けの特典が豊富なカードがよい方やデザインにもこだわる方におすすめです。

JCB CARD W plus Lを使っている人の口コミは次のとおりです。

JCB CARD W plus Lの口コミ・評価

JCB CARD W plus Lは、女性ならではのサービスが充実していることが高評価を得ていました。

また、ポイントが貯まりやすくAmazonなどでお得に利用できる点も普段使いしやすいクレジットカードとして、口コミが寄せられていました。

JCB CARD W plus Lのお得なキャンペーン情報

JCB CARD W plus Lは現在次のキャンペーンを実施中です。

|

キャンペーン |

申込み期間 | 詳細 |

|---|---|---|

|

新規入会&Amazon.co.jpを利用 |

2024年4月1日(月)~2024年9月30日(月) |

新規入会&MyJCBアプリにログイン後、Amazonを利用すると20%キャッシュバック(最大12,000円) ※カード入会月の翌々月15日までの利用分が対象 |

|

新規入会&Apple Pay・Google Pay(TM)・MyJCB Payを利用 |

新規入会&MyJCBアプリにログイン後、Apple Pay・Google Pay(TM)・MyJCB Payを利用で20%キャッシュバック(最大3,000円) ※カード入会月の翌々月15日までの利用分が対象 |

|

| お友達紹介キャンペーン | 紹介者・被紹介者に1,500円キャッシュバック | |

| 家族カード入会 |

家族1名様につき2,000円(最大4,000円)キャッシュバック ※キャンペーン参加登録が必要 |

楽天カードは学生からの支持率No.1のクレジットカード

- 年会費永年無料

- 新規入会&利用でポイントがもらえる

- 安心のセキュリティ

| 年会費初年度 | 無料 |

|---|---|

| 年会費2年目〜 | 無料 |

| ポイント還元率 | 1~3% |

| 発行スピード | 7営業日程度 |

| 国際ブランド |

|

| 電子マネー |

|

- 付帯サービス

|

入会対象年齢 |

満18歳以上(高校生を除く)(※1) |

|---|---|

|

年会費 |

永年無料 |

|

ポイント還元率 |

1.0%~16.0% |

|

貯まるポイントの種類 |

楽天ポイント |

|

国際ブランド |

Visa、Mastercard、JCB、American Express |

|

利用可能枠 |

~100万円 |

|

海外・国内旅行損害保険 |

海外:最高2,000万円(利用付帯) |

|

ショッピング保険 |

× |

|

電子マネー |

楽天Edy、Apple Pay、Google Pay、QUICPay |

| 限度額 | 100万円 |

楽天カードは、マネ会の独自アンケート「学生がはじめて作ったクレジットカード」ランキング首位の学生支持No.1クレカです。

通常の還元率も1%と高いですが、楽天市場での買い物は常に還元率3%以上になります。

楽天モバイルや楽天ひかりなど、その他楽天サービスの利用でさらにポイントアップし、還元率はなんと最大16%です。

ポイントアップサービスの内容を次にまとめました。

- 楽天モバイル:最大+3倍

- 楽天モバイルキャリア決済:+0.5倍

- 楽天ひかり:+1倍

- 楽天銀行+楽天カード:最大+1倍

- 楽天市場アプリ:+0.5倍

- 楽天トラベル:+1倍

- 楽天ブックス:+0.5倍

- 楽天Kobo:+0.5倍

- 楽天ファッションアプリ:+0.5倍

- 楽天ビューティ:+0.5倍

- 楽天Pasha:+0.5倍

- 楽天証券 投資信託:+0.5倍

- 楽天証券 米国株式:+0.5倍

- 楽天ウォレット:+0.5倍

初利用でボーナスポイントがもらえるサービスもあるため、気になるものがあればぜひ利用してみてください。

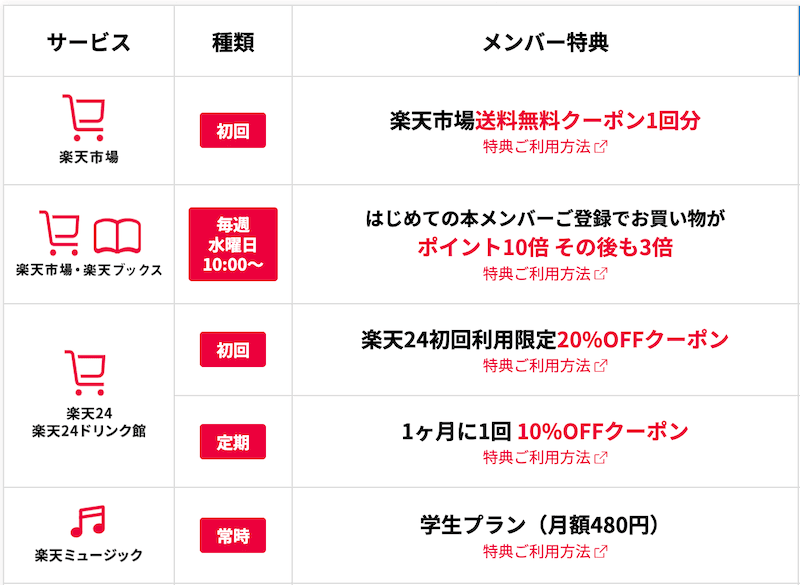

楽天カードでは、25歳までの学生の方を対象に、次のような割引クーポンを配布しています。

- 楽天市場:購入した商品の送料が700円まで無料(初回のみ)

- 楽天ファッション:1ヶ月に1回500円割引

- 楽天TV:550円相当の動画1本が無料(初回のみ)

加えて、次のようなポイントアップ特典も用意されています。

- 楽天市場・楽天ブックス:初めての買い物でポイント10倍、その後の買い物は3倍(毎週水曜日10:00~)

- 楽天ファッション:ポイント2倍

- 楽天ビック:エントリーでポイント最大5倍(毎週土曜日0:00~)

- 楽天ビューティ:アプリ経由の予約でポイント2倍

- 楽天ブックスダウンロード版:ポイント2倍

- ぐるなび:初めてのID連携で50ポイント

割引やポイントアップの特典を利用するには、楽天学割の登録フォームから仮メンバー登録をしてください。

仮登録後に学校情報の登録と身分証明書のアップロードをすれば、本メンバー登録が完了し、すべての特典を受けられます。

いずれも学生の方、または25歳以下の方のみが受けられる特典のため、ぜひ活用してください。

楽天市場では年に4回セールも開催されており、ポイント還元率が最大10倍になります。

多くの商品を割引価格で購入できるだけでなく、ポイントも効率よく貯められるのは、楽天市場ならではの強みです。

セール時のポイント還元率アップを希望する方は、事前に「ショップ買い回り」にエントリーしてください。

ショップ買い回りでは、購入店舗が増えるごとに還元率が1%ずつアップし、10店舗で購入すればポイント10倍です。

ただし、1店舗あたり税込み1,000円以上の購入でないとカウントされない上に、同じ店舗での複数回購入は対象外のため注意してください。

貯まった楽天ポイントは、楽天市場での買い物や楽天Edyへのチャージはもちろん、多くの加盟店で利用できます。

マクドナルドやファミリーマートでも利用できるため、ポイントの使い道に困ることはありません。

楽天市場をよく利用する方におすすめのカードです。

楽天カードの口コミ・評価

学生時代に初めて持つカードとして作ったのですが、誰でも気軽に作れるところとポイントがかなり貯まりやすいという口コミを見て楽天カードを選びました。

確かに、楽天カードはポイントの還元率が他のカードよりもかなり高く、使えば使うほど還元率が上がっていくため、とてもお得でした。

あまり利用額が多くない学生時代でも年間で数千ポイント貯まるためとても助かりました。

こちらの方は学生時代に楽天カードを作ってますが、ポイントの貯まりやすさに惹かれて選んだようです。

楽天市場などの楽天関連サービスではポイント還元率がアップするため、カードの利用額が少ない学生でもポイントをしっかり貯めることができます。

楽天カードのお得なキャンペーン情報

楽天カードは、現在次のキャンペーンを実施しています。

|

キャンペーン |

対象期間 |

内容 |

|---|---|---|

|

新規入会&利用で5,000ポイント |

常時開催 口座振替設定期間:カード申込み日の翌々月25日まで |

・新規入会特典…2,000ポイント (通常ポイント) ・ カード利用特典…3,000ポイント (期間限定ポイント) |

|

申込み時に自動でリボ払いに登録&利用で最大5,000ポイント |

申込み対象期間:常時開催 カード利用期間:カード申込み月の翌月末まで |

自動でリボ払いに登録:最大2,000ポイント(抽選で100・500・2,000ポイントのいずれかを進呈) 30,000円以上のカード利用:3,000ポイント |

|

キャッシング枠の希望で最大1,000ポイント |

常時開催 |

30万円以上希望の中から抽選で500名:1,000ポイント 30万円未満希望の中から抽選で500名:100ポイント 抽選で外れたすべての会員:5ポイント |

楽天カードは過去に新規入会&利用で10,000ポイント贈呈など、お得なキャンペーンを多数実施しています。

リボ払い・キャッシング枠・家族カードと、常時開催キャンペーンも豊富なので必要な方は検討してみてください。

ただし、手数料や利息が割高なリボ払いは、学生の方にはあまりおすすめできません。

リクルートカードはリクルート関連サービスの利用で還元率が最大4.2%アップする

- どこで使ってもポイント高還元!驚異の1.2%!

- リクルートのネットサービスをご利用でさらにポイント還元!

- 「じゃらんnet」「ポンパレモール」などのリクルートサービスご利用分が最大4.2%

| 年会費初年度 | 無料 |

|---|---|

| 年会費2年目〜 | 無料 |

| ポイント還元率 | 1.2%~4.2% |

| 発行スピード | 最短即日 |

| 国際ブランド |

|

| 電子マネー |

|

- 付帯サービス

|

入会対象年齢 |

満18歳以上(高校生を除く) |

|---|---|

|

年会費 |

永年無料 |

|

ポイント還元率 |

1.2%~4.2% |

|

貯まるポイントの種類 |

リクルートポイント |

|

国際ブランド |

Visa、Mastercard、JCB |

|

利用可能枠 |

10~100万円 |

|

海外・国内旅行損害保険 |

海外:最高2,000万円 国内:最高1,000万円 (ともに利用付帯) |

|

ショッピング保険 |

年間200万円 |

|

電子マネー |

QUICPay、Apple Pay、Google Pay、楽天Edy、モバイルSuica、SMART ICOCA、nanaco |

| 限度額 | 10〜100万円程度 |

リクルートカードは、リクルート関連のサービスを利用すると、還元率がアップする点が強みです。

通常の還元率も1.2%と高水準ですが、ポイントアップによって次の還元率になります。

- Hot Pepper Beauty:予約・来店で+2%還元

- ホットペッパーグルメ:ネット予約・来店で、予約人数✕50ポイント還元

- じゃらんnet:予約・宿泊で+2%還元

- ポンパレモール:お買い物で+3%還元

美容代や友人との外食代を節約したい方は、上記のリクルートサービスを活用してみてください。

ポンパレモールでは、食品・日用品・ファッション・インテリア・家電など、さまざまな商品を取り扱っています。

中にはポイント20%還元の商品もあるため、より効率的にポイントを貯めたい方は活用してください。

リクルートカードは、光熱費や携帯電話料金の支払いでもポイントが貯まります。

毎月の支払いをお得にしたい方は、固定費の支払いをリクルートカードにまとめましょう。

ただし、一部ポイント付与の対象外になるものがあるため注意してください。

リクルートカードは、電子マネーのチャージでもポイントを貯めることが可能です。

ただし、国際ブランドによって次のように還元率が異なるため、注意してください。

|

国際ブランド |

ポイントの貯まる電子マネー |

還元率 |

|---|---|---|

|

・Visa ・Mastercard |

・楽天Edy ・モバイルSuica ・SMART ICOCA |

1.2% |

|

JCB |

・nanaco ・モバイルSuica |

0.75% |

電子マネーでもしっかりとポイントを貯めたい方は、VisaかMastercardを選びましょう。

ポイント還元率が高いにも関わらず年会費が永年無料なのも、リクルートカードのよい点です。

貯まったポイントはリクルートサービスで利用するのみでなく、Pontaポイントやdポイントにも交換できます。

Pontaポイント・dポイントともに提携店が多いため、ポイントの使い道がなくて困ることはありません。

旅行傷害保険は海外が最高2,000万円、国内が最高1,000万円で、万が一への備えを重視する方にもおすすめです。

ただし、旅行傷害保険は利用付帯のため、事前に旅行費用をカード決済する必要があります。

旅行傷害保険に加え、最高200万円の国内・海外ショッピング保険もついており、クレジットカードで買い物をよくする方でも安心です。

リクルートサービスをよく利用する方や、ポイント還元率の高いカードをお探しの方におすすめします。

リクルートカードのお得なキャンペーン情報

リクルートカードは現在、新規入会&利用で最大8,000円分のポイントプレゼントキャンペーンを実施しています。

ただし、JCBの国際ブランドを選択した方のみが対象のため注意してください。

キャンペーンの詳細は次のとおりです。

|

特典 |

内容 |

|---|---|

|

新規入会で1,000円分のポイント |

カード発行後マイページからすぐに受取り可能 |

|

初めてのカード利用で3,000円分のポイント |

条件:カード発行日の翌日から60日以内のカード利用 ポイント加算時期:初回カード利用分支払い月の11日頃 |

|

携帯電話料金の支払いで4,000円分のポイント ※対象ブランド:docomo・au・softbank・Ymobile・ahamo・povo・LINEMO |

条件:カード発行日の翌月から60日以内に、携帯電話料金をリクルートカードの自動振替で支払い ポイント加算時期:携帯電話料金の初回カード支払い月の11日頃 |

プレゼントポイントの有効期限は付与された日の翌月末までで、他社ポイントへの交換は不可です。

注意点として、携帯電話料金の支払いでポイントを受取るには、携帯電話料金支払い分の利用日が60日以内でないといけません。

カード申込みフォームから自動振替の手続きをすると、時間がかかって特典の対象外になるおそれがあります。

ポイントを受取りたい方はカード発行から2週間以内に、携帯電話会社のサイトから支払い変更手続きを済ませてください。

dカードはドコモを使う学生向けの特典が多数

- いつものお買物で100円(税込)ごとに1%ポイントたまる!

- 年会費 永年無料!

- dポイント(期間・用途限定)最大4,000ポイント進呈!

| 年会費初年度 | 無料 |

|---|---|

| 年会費2年目〜 | 無料 |

| ポイント還元率 | 1 〜 10% |

| 発行スピード | 2週間 |

| 国際ブランド |

|

| 電子マネー |

|

- 付帯サービス

\ 今なら最大4,000ポイントプレゼント! /

公式サイトで詳細を確認する|

入会対象年齢 |

満18歳以上(高校生を除く) |

|---|---|

|

年会費 |

永年無料 |

|

ポイント還元率 |

1.0%~4.0% |

|

貯まるポイントの種類 |

dポイント |

|

国際ブランド |

Visa、Mastercard |

|

利用可能枠 |

~100万円 |

|

海外・国内旅行損害保険 |

海外:最高2,000万円 国内:最高1,000万円 (ともに利用付帯、29歳以下の方限定) |

|

ショッピング保険 |

年間100万円 |

|

電子マネー |

iD、Apple Pay、Google Pay |

| 限度額 | 10〜100万円程度 |

dカードは、ドコモユーザー向けの特典が多数付帯するクレジットカードです。

具体的には、次のような特典を受けられます。

|

特典 |

詳細 |

|---|---|

|

ドコモケータイ・ドコモ光の支払いでポイント還元 |

税抜1,000円につき10ポイント |

|

dカードボーナスパケット特典 ※ahamoユーザー限定 |

毎月1GB増量 |

|

dカードケータイ補償 ※紛失・盗難・水濡れ・全損の際に利用可能 |

最大1万円の補償(購入から1年間) |

dカードの申込み条件は、高校生を除く18歳以上の方です。

年会費は永年無料のため、クレジットカードの維持コストを抑えたい学生の方に適しています。

dカードは、基本のポイント還元率も1%と高いですが、加盟店・特約店で利用するとさらにお得です。

通常のカード利用分にプラスでポイントが還元され、なんと最大4%還元になります。

コンビニ・飲食店チェーン・ドラッグストアなど、多数店舗が対象のため、日常の買い物で効率よくポイントを貯めることが可能です。

dカード特約店の一例を次にまとめました。

- マツモトキヨシ

- ココカラファイン

- タワーレコード

- スターバックスカード

- Starbucks eGift

- ビッグエコー

- 丸善ジュンク堂書店

- 紀伊國屋書店

次のようなdカード加盟店では、買い物の際にdカードを提示することでポイントが付与されます。

- ローソン

- ファミリーマート

- ポプラ

- ココカラファイン

- ビックカメラ

- すき家

- マクドナルド

- ミスタードーナツ

学生の方がよく利用する店舗も多数対象なので、ぜひ活用してください。

電子マネーiDと一体型になっており、使い勝手がよいのもdカードの強みです。

dカードアプリにカード情報を登録しておけば、スマホひとつで簡単に決済が完了します。

アプリでは利用明細や貯まったポイントも確認できて便利なため、ぜひ活用してください。

29歳以下のdカード会員の方は、次の保険も付帯します。

- 最高2,000万円の海外旅行傷害保険

- 最高1,000万円の国内旅行傷害保険

- 最高2万円の航空便遅延費用特約(国内)

ただし、いずれも利用付帯のため、事前に旅行代金をカード決済する必要があります。

ドコモを利用している方や、保険の手厚いカードを希望する方におすすめです。

dカードの口コミ・評判

dカードは、クレジットの利用をしなくてもポイントが貯まるので、気づいたらたくさんポイントが貯まっていた!という口コミが多数見受けられました。

dカードのお得なキャンペーン情報

dカードは、現在次のキャンペーンを開催しています。

|

キャンペーン |

対象期間 |

内容 |

|---|---|---|

|

dカード入会&利用特典 |

常時開催 |

入会日から入会翌々月末までのショッピング利用分に対し、+10%還元 (最大2,000ポイント) |

いずれも入会後のエントリーが必要なため、忘れないように注意してください。

ポイントが付与されるタイミングは、入会月の5ヶ月後です。

注意点として、キャンペーンで付与されるポイントは期間と用途が限定されています。

有効期限は進呈日から3ヶ月間のため、ポイント失効を防ぐためにもなるべく早めに利用しましょう。

キャンペーンで付与されるポイントは、加盟店での利用やd払いなどに利用できます。

ただし、ドコモ携帯利用代金の支払いやデータ量の追加などには利用できません。

イオンカードセレクトは卒業年度の1月以降なら高校生でも申込み可能

- イオングループの対象店舗なら、WAON POINTがいつでも基本の2倍!

- 毎月20・30日の「お客さま感謝デー」は お買い物代金が5%OFF

- イオンシネマで映画鑑賞割引

| 年会費初年度 | 無料 |

|---|---|

| 年会費2年目〜 | 無料 |

| ポイント還元率 | 0.5 〜 1% |

| 発行スピード | 約2週間 |

| 国際ブランド |

|

| 電子マネー |

|

- 付帯サービス

|

入会対象年齢 |

満18歳以上 (高校卒業年の1月1日~3月31日までの期間であれば申込み可能) |

|---|---|

|

年会費 |

永年無料 |

|

ポイント還元率 |

0.5%〜1.0% |

|

貯まるポイントの種類 |

WAON POINT、電子マネーWAONポイント |

|

国際ブランド |

Visa、Mastercard、JCB |

|

利用可能枠 |

~100万円 |

|

海外・国内旅行損害保険 |

× |

|

ショッピング保険 |

年間50万円 |

|

電子マネー |

イオンiD、電子マネーWAON、AEON Pay、Apple Pay |

| 限度額 | 100万円程度 |

イオンカードセレクトは、卒業年度の1月以降であれば、18歳の高校生でも申込めるクレジットカードです。

ほとんどのカード会社は高校生の申込みが不可のため、イオンカードセレクトならではの強みといえるでしょう。

基本の還元率は0.5%ですが、イオングループでのカード利用は常にポイント2倍になります。

さらには次の特典も受けられる、お得度の高いクレジットカードです。

- 毎月20日・30日はイオングループでのお買い物代金が5%OFF

- 毎月10日はイオングループ以外でもポイント2倍

- イオンシネマの映画料金がいつでも300円OFF(毎月20日・30日は700円OFF)

クレジットカードの利用で貯まるWAON POINTは、加盟店での利用のほか、商品・商品券・他社ポイントとも交換可能です。

なお、WAON POINTを電子マネーWAONにチャージすることもできます。

電子マネーWAONでの買い物のみでなく、オートチャージ設定でもWAONポイントが貯まる点も強みです。

より効率的にWAONポイントを貯めたい方は、オートチャージ設定をしておきましょう。

貯まったWAONポイントを利用する際は、電子マネーWAONにチャージしてください。

イオンカードセレクトでは、公共料金や給与受取の口座振替をイオン銀行に設定すると、次の特典を受けられます。

- 公共料金の支払い1件につき5WAONポイント付与

- 給与振込口座にイオン銀行を指定すると毎月10WAONポイント付与

設定しておくだけで毎月WAONポイントが貯まってお得なため、ぜひ活用してください。

注意点として、イオンカードセレクトには旅行傷害保険が付帯していません。

最高50万円のショッピング保険は付帯しているため、旅行ではなく買い物でカードを利用する方向けです。

ただし、ショッピング保険は1品5,000円以上の商品が対象で、購入から180日以内に被害を受けた場合のみ適用されます。

高校卒業前にクレジットカードを作りたい方や、イオングループをよく利用する方におすすめします。

イオンカードセレクトの口コミ・評判

以下、イオンカードセレクトのユーザーから寄せられた口コミです。

イオンカードセレクトは、豊富なポイント還元サービスを受けられることが魅力です。さらに審査間口も広く、多くの主婦の方が利用している点も学生が申し込みやすいクレジットカードといえるでしょう。

イオンカードセレクトのお得なキャンペーン情報

イオンカードセレクトでは、現在次のキャンペーンを開催しています(※)。

|

キャンペーン |

内容 |

|---|---|

|

新規入会&利用&イオンウォレット登録 |

WEBからの入会:1,000WAON POINT進呈 カード利用&イオンウォレットの登録:期間中の利用額10%を還元(最大4,000 WAON POINT) |

2024年3月1日(金)から始まった新規入会キャンペーンですが、それぞれ対象期間が違うので注意してください。

利用期間はカード発行の翌々月10日まで、イオンウォレットへの登録期間はカード発行の翌々月末までとなっています。

カード利用でのポイント付与ルールを次にまとめました。

- WEBからの入会:1,000WAON POINT進呈

- カード利用&イオンウォレットの登録:期間中の利用額10%還元(最大4,000 WAON POINT進呈)

- 1万円以上の利用が還元対象

イオンカードセレクト(ミニオンズ)はイオンシネマの料金がいつでも1,000円(税込)(※)

- イオンシネマの映画料金がいつでも1,000円!(年間12枚まで)

- オートチャージ200円ごとに1WAONポイントプレゼント

| 年会費初年度 | 無料 |

|---|---|

| 年会費2年目〜 | 無料 |

| ポイント還元率 | 0.5 〜 1% |

| 発行スピード | 14営業日程度 |

| 国際ブランド |

|

| 電子マネー |

|

- 付帯サービス

|

入会対象年齢 |

満18歳以上 (高校卒業年の1月1日~3月31日までの期間であれば申込み可能) |

|---|---|

|

年会費 |

永年無料 |

|

ポイント還元率 |

0.5%~1.0% |

|

貯まるポイントの種類 |

WAON POINT、電子マネーWAONポイント |

|

国際ブランド |

Visa、Mastercard |

|

利用可能枠 |

~100万円 |

|

海外・国内旅行損害保険 |

× |

|

ショッピング保険 |

年間50万円 |

|

電子マネー |

イオンiD、電子マネーWAON、AEON Pay、Apple Pay |

| 限度額 | 100万円程度 |

イオンカードセレクト(ミニオンズ)は、イオンシネマをよく利用する学生向けのクレジットカードです。

専用サイトからチケットを購入すれば、イオンシネマの映画料金がいつでも1,000円になります(※)。

なお、通常のイオンカードセレクトの場合はいつでも300円OFF、毎月20日と30日は700円OFF(1,100円)です。

したがって、よりお得にイオンシネマを利用したい方には、イオンカードセレクト(ミニオンズ)が適しています。

ただし、購入可能枚数は年間12枚までのため、注意しておきましょう。

イオンカードセレクト(ミニオンズ)を発行すると、次のような特典も受けられます。

- ユニバーサル・スタジオ・ジャパンでの利用はWAON POINT10倍

- カードを公共料金の支払いに利用すると1件ごとに毎月5WAONポイント進呈

- イオン銀行の口座を給与振込口座に指定すると毎月10WAONポイント進呈

通常のイオンカードセレクトと同様、卒業年度の1月以降であれば18歳の高校生でも申込めます。

映画をお得に楽しみたい方や、ユニバーサル・スタジオ・ジャパンによく行く方におすすめです。

イオンカードセレクト(ミニオンズ)の口コミ・評判

毎月開催されるお得な割引きイベントやポイント還元が受けられるほか、イオンシネマをお得に利用できます。

また、ユニバーサル・スタジオ・ジャパンでのカード利用でWAON POINTが10倍になることもイオンカードセレクト(ミニオンズ)ならではのメリットです。

JP BANK VISAカード ALenteは3大キャリアの携帯料金支払いでポイント3倍!

- 初年度年会費無料

- 便利な付帯決済サービス

- ポイントがたまる

| 年会費初年度 | 無料 |

|---|---|

| 年会費2年目〜 | 1,375円(税込) |

| ポイント還元率 | 0.5 〜 5% |

| 発行スピード | 最短即日 |

| 国際ブランド |

|

| 電子マネー |

|

- 付帯サービス

|

入会対象年齢 |

満18~29歳(高校生を除く) |

|---|---|

|

年会費 |

1,375円(税込) (初年度は無料) |

|

ポイント還元率 |

0.5%~1.5% |

|

貯まるポイントの種類 |

JPバンクカードポイント |

|

国際ブランド |

Visa |

|

利用可能枠 |

一般:10~80万円 学生:10~30万円 |

|

海外・国内旅行損害保険 |

海外:最高2,000万円(利用付帯) |

|

ショッピング保険 |

年間100万円 |

|

電子マネー |

WAON、iD、PiTaPa、Apple Pay、Google Pay |

| 限度額 | 100万円 |

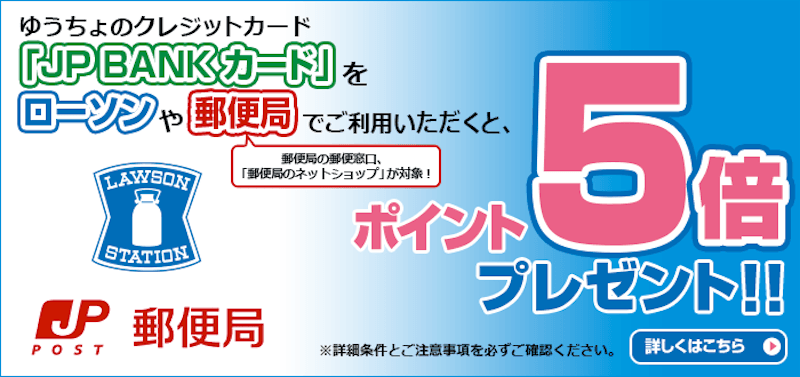

JP BANK VISAカード ALenteは、ゆうちょ銀行が発行しているクレジットカードで、満18~29歳の方のみ申込める若年層向けカードです。

通常の還元率は0.5%ですが、3大キャリアの携帯料金の支払いは還元率3倍となっており、効率よくポイントを貯められます。

ほかにも次のようなポイントアップ特典も用意されており、お得にカード決済を利用できます。

- 入会後3ヶ月間:ポイント3倍

- ローソン・郵便局での利用:ポイント5倍

- 海外加盟店での利用:ポイント3倍

さらに嬉しいのが、次の店舗でもポイントが3倍になる点です。

- イオングループ

- ファミリーマート

- Amazon

- ビックカメラ

- コジマ

- ソフマップ

- ガスト・ステーキガスト

- バーミヤン

- ジョナサン

- 夢庵

- 藍屋など

貯まったポイントはギフトカードやギフトとの交換、キャッシュバック、他社ポイントへの交換が可能です。

ANAマイルや楽天Edyや楽天ポイント、dポイントやau Pontaポイントが交換先のため、ポイントの使い道に困ることはありません。

年会費は初年度無料で、翌年度以降は1,375円(税込)かかります。

しかし、年1回のカード利用で翌年度の年会費が無料になるため、カード決済を利用する方であれば年会費の負担はありません。

JP BANK VISAカード ALenteは、万が一への備えも万全です。

年間100万円のショッピング保険が付帯しており、届出日から60日前にさかのぼり補償してもらえます。

海外旅行傷害保険は最高2,000万円で、万が一の場合も安心です。

ただし、保険は利用付帯のため、事前に旅行費用をカード決済する必要があります。

携帯料金の支払いでポイントを貯めたい方や、ポイントアップ店舗が多数のカードをお探しの方におすすめです。

三菱UFJカード VIASOカードはポイントが自動でキャッシュバック

- 年会費永年無料!

- ポイントは自動で現金還元!手続き不要で、用途の制限や無駄がなし!

- 海外旅行傷害保険サービスが付帯

| 年会費初年度 | 無料 |

|---|---|

| 年会費2年目〜 | 無料 |

| ポイント還元率 | 0.5 〜 1% |

| 発行スピード | 最短翌営業日 |

| 国際ブランド |

|

| 電子マネー |

|

- 付帯サービス

|

入会対象年齢 |

満18歳以上(高校生を除く) |

|---|---|

|

年会費 |

永年無料 |

|

ポイント還元率 |

0.5%~1.0% |

|

貯まるポイントの種類 |

VIASOポイント |

|

国際ブランド |

Mastercard |

|

利用可能枠 |

一般:10~100万円 学生:10~30万円 |

|

海外・国内旅行損害保険 |

海外:最高2,000万円(利用付帯) |

|

ショッピング保険 |

年間100万円 |

|

電子マネー |

楽天Edy、モバイルSuica、nanaco、SMART ICOCA、Apple Pay、Google Pay、QUICPay |

| 限度額 | 100万円 |

三菱UFJカード VIASOカードは、貯まったポイントが自動でキャッシュバックされるカードです。

ポイントの使い道を考える必要がありませんし、うっかりポイントを失効して損をすることもありません。

携帯電話・インターネット・ETC料金でのカード利用は、常にポイント2倍なのもVIASOカードのよい点です。

ただし、携帯電話・インターネット料金に関しては、次の会社のみが対象のため注意してください。

- 携帯電話:docomo・au・SoftBank・Ymobile

- インターネット:Yahoo! BB・OCN・au one net・BIGLOBE・ODN・So-net

より効率的にポイントを貯めたい方は、会員専用サイト「POINT名人.com」を利用してみてください。

掲載されているショップでカード決済をすると、最大+24倍のポイント還元を受けられます。

POINT名人.comに掲載されているショップの一例は、次のとおりです。

- 旅行予約のエクスペディア(海外・国内ホテル):+7倍

- マツモトキヨシ:+4倍

- DHCオンラインショップ:+4倍

- アイリスプラザ:+3倍

- タワーレコードオンライン:+3倍

- ダイソン:+2倍

- ビックカメラ.com:+2倍

- 楽天市場:+1倍

- Yahoo!ショッピング:+1倍

大手ECサイトも多数掲載されているため、ぜひ活用してください。

年会費永年無料にも関わらず、最高2,000万円の旅行傷害保険が付帯しているのも、三菱UFJカード VIASOカードのよい点です。

ただし、保険は利用付帯のため、事前に旅行費用をカード決済する必要があります。

なお、最高100万円のショッピング保険も付帯しており、万が一に備えたい方でも安心です。

貯まったポイントを交換するのが面倒な方や、携帯料金やインターネット料金をカードで払いたい学生におすすめします。

三菱UFJ カード VIASOカードを使っている人の口コミは次のとおりです。

三菱UFJカード VIASOカードの口コミ・評判

三菱UFJカード VIASOカードを利用しているユーザーの口コミです。

実際に三菱UFJカード VIASOカードを使ってよかった点として、オートキャッシュバック機能がついていることが挙げられています。

貯めたポイントはオートキャッシュバック機能によって1ポイント=1円として指定口座に振り込まれるため「ポイント有効期限がいつのまにか切れてしまっていた」という事態を回避できます。

三菱UFJカード VIASOカードのお得なキャンペーン情報

三菱UFJカード VIASOカードでは、現在最大10,000円キャッシュバックキャンペーンを開催しています。

対象期間は入会日から3ヶ月後の末日までで、キャンペーンの詳細は次のとおりです。

|

キャッシュバック額 |

条件 |

|---|---|

|

8,000円 |

「会員専用WEBサービス」のIDを登録&15万円以上のショッピング利用 |

|

2,000円 |

8,000円キャッシュバックの条件を満たした上で、登録型リボ「楽Pay」に登録 |

キャッシュバック特典は、入会日から6ヶ月後の下旬に引落とし口座へ入金されます。

注意点として、キャッシュバック時期までに会員専用WEBサービスと、楽Payの登録を解除した場合は特典を受取れません。

サービスが不要になった場合でも、キャッシュバックが完了するまでは解除しないでください。

月に5万円以上カードを利用する予定のある方であれば、8,000円キャッシュバックの条件は簡単に達成可能です。

リボ払いの登録をしたくない場合でも、8,000円キャッシュバックの特典は受けられるため、ぜひ活用してください。

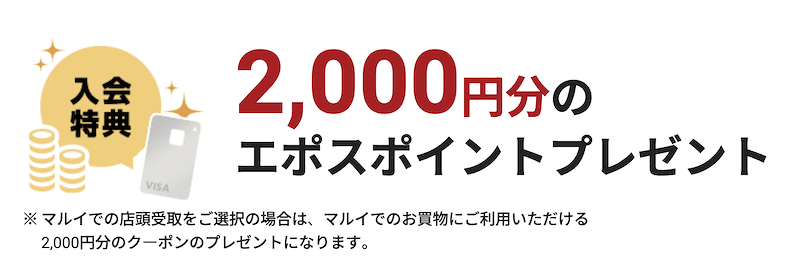

エポスカードはマルイやカラオケ、カフェの利用がお得になる

- 全国10,000店舗の優待つき!

- 入会金・年会費永年無料

- 海外旅行傷害保険は最高500万円

| 年会費初年度 | 無料 |

|---|---|

| 年会費2年目〜 | 無料 |

| ポイント還元率 | 0.5%~5.0% |

| 発行スピード | 店頭申込で最短30分発行・オンライン入会で1週間程度 |

| 国際ブランド |

|

| 電子マネー |

|

- 付帯サービス

|

入会対象年齢 |

満18歳以上(高校生を除く) |

|---|---|

|

年会費 |

永年無料 |

|

ポイント還元率 |

0.5% |

|

貯まるポイントの種類 |

エポスポイント |

|

国際ブランド |

Visa |

|

利用可能枠 |

10~50万円 |

|

海外・国内旅行損害保険 |

海外:最高500万円(自動付帯) |

|

ショッピング保険 |

年間50万円 (年間1,000円のサービス料が必要) |

|

電子マネー |

Apple Pay、Google Pay、EPOS PAY、PayPay、d払い、QUICPay、楽天Edy、モバイルSuica |

| 限度額 | 30万円程度 |

エポスカードは全国約10,000店舗で割引優待を受けられることで人気のクレジットカードです。

割引優待が利用可能なジャンルは次のとおりで、大学生がよく利用する店舗も多数対象になっています。

- 飲食店での割引やワンドリンクサービスなど

- 遊園地や水族館の入場料割引

- カラオケのルーム料金割引

- 美容院やネイルのメニュー割引

- スパや温泉の入場料割引

カラオケの割引優待はとくにお得で、ルーム料金が20~30%OFFになる店舗も多数あります。

ドリンクバー付き・飲み放題コースの場合でも10%OFFになる店舗もあり、友達とよくカラオケに行く方におすすめです。

年会費永年無料にも関わらず、最高500万円の海外旅行傷害保険が自動付帯なのも、エポスカードのよい点です。

条件なしで保険が適用されるため、うっかりカード決済を忘れて保険適用外になる心配がありません。

さらに嬉しいのが、年4回開催の「マルコとマルオの7日間」期間中は、マルイ店舗・通販でのカード決済が何度でも10%OFFになる点です。

マルイでお得に買い物をしたい方や、急ぎでクレジットカードを発行したい方におすすめします。

エポスカードの口コミ・評判

エポスカードを利用しているユーザーの口コミです。

エポスカードはマルイでの買い物がお得になるほか、全国約10,000店舗で割引優待を受けられることもメリット。

また1ポイント1円で利用できることから、普段の買い物に還元しやすいという口コミが多数ありました。

エポスカードのお得なキャンペーン情報

エポスカードに新規申込みすると、現在2,000円相当のプレゼントがもらえます。

申込み方法によってどの形で特典が付与されるか変わるため、自身にとって使い勝手のよいものを選びましょう。

申込み方法ごとのプレゼント詳細は次のとおりです。

|

申込み方法 |

2,000円プレゼントの受取り方 |

|---|---|

|

WEB |

郵送での受取り:エポスポイント マルイ店舗での受取り:マルイ店舗で利用できるクーポン |

|

マルイ店舗 |

マルイ店舗で利用できるクーポン |

|

マルイ通販 |

WEBクーポン(2/20まで4,000円分) |

特典をマルイ以外で利用したい場合やすぐに買い物をする予定がない場合は、エポスポイントでの受取りをおすすめします。

エポスポイントはマルイでの利用以外に、プリベイトカードへの移行や他社ポイントへの移行、商品券やギフト券との交換が可能です。

ポイントの有効期限も2年間と長く、焦って利用する必要がありません。

一方クーポンは入会月の翌月末で有効期限が切れるため、すぐに買い物で利用する方向けです。

セゾンパール・アメリカン・エキスプレス(R)・カードはQUICPayで2%還元!

- 初年度年会費無料

- キャッシュレス決済でお得にポイント還元

- 安心してショッピングが楽しめるオンライン・プロテクション

| 年会費初年度 | 無料 |

|---|---|

| 年会費2年目〜 | 1,100円(税込) |

| ポイント還元率 | 0.5 〜 2% |

| 発行スピード | 3営業日 |

| 国際ブランド |

|

| 電子マネー |

|

- 付帯サービス

|

入会対象年齢 |

満18歳以上(高校生を除く) |

|---|---|

|

年会費 |

1,100円(税込) (初年度は無料) |

|

ポイント還元率 |

0.5%〜2% |

|

貯まるポイントの種類 |

永久不滅ポイント |

|

国際ブランド |

American Express |

|

利用可能枠 |

未公表 |

|

海外・国内旅行損害保険 |

× |

|

ショッピング保険 |

× |

|

電子マネー |

楽天Edy、nanaco、iD、QUICPay |

| 限度額 | 未公表 |

セゾンパール・アメリカン・エキスプレス(R)・カードは、初年度年会費無料。次年度以降は年間1回以上利用があれば次年度も年会費無料になります。

セゾンパール・アメリカン・エキスプレス・カードを利用するメリットは、QUICPayでの利用で最大2%相当のポイント還元が受けられる点です。

QUICPayは全国188万ヵ所以上の場所で利用できるので、コンビニやスーパー、ドラッグストアなどさまざまな店舗で最大2%相当のポイントが貯まります。

普段の買い物でお得にポイント還元が得られる上に、有効期限のない永久不滅ポイントが貯まるのもうれしいポイント。

また、「ナンバーレス デジタルカード」タイプを選ぶと、審査完了後最短5分でスマホアプリにデジタルカードが発行されることも魅力です。

高い還元率のクレジットカードをすぐに利用したい方におすすめのクレジットカードとなっています。

セゾンパール・アメリカン・エキスプレス(R)・カードの口コミ・評判

セゾンパール・アメリカン・エキスプレス(R)・カードを利用しているユーザーの口コミです。

ユーザーの口コミを見てみると、大半の方が永久不滅ポイントにメリットを感じているようでした。

またコンビニやドラッグストアなど、学生がよく利用するお店でお得にポイント還元が受けられる点についても高評価を得ていました。

セゾンパール・アメリカン・エキスプレス(R)・カードのお得なキャンペーン情報

セゾンパール・アメリカン・エキスプレス(R)・カードでは、現在新規入会&利用で最大8,000円相当の永久不滅ポイントがもらえます。

キャンペーンの詳細は次のとおりです。

|

特典 |

条件 |

|---|---|

|

WEB申込みで1,000ポイント(5,000円相当) |

入会月の翌々月末までに50,000円以上のショッピング利用 |

|

300ポイント(1,500円相当) |

1,000ポイント特典の条件を満たした上で、1回以上のキャッシング利用 |

|

300ポイント(1,500円相当) |

1,000ポイント特典の条件を満たした上で、家族カード発行 |

ポイント進呈時期は入会月の4ヶ月後の下旬です。

学生の方は自身が本会員の場合、家族カードの発行は難しいですが、6,500円分のポイントは受取れる可能性が十分あります。

特典を受取る条件もあまり厳しくないため、ぜひ活用してください。

JALカード navi(学生専用)はボーナスマイルが豊富で効率よく貯められる

- 在学期間中は年会費が無料!

- 旅行保険が自動付帯!

- ツアープレミアム 区間マイルが100%たまる

| 年会費初年度 | 無料 |

|---|---|

| 年会費2年目〜 | 無料 |

| ポイント還元率 | 1.0%~2.0% |

| 発行スピード | 約2~3週間 |

| 国際ブランド |

|

| 電子マネー |

|

- 付帯サービス

| 入会対象年齢 |

高校生を除く18歳以上30歳未満の学生 |

|---|---|

| 年会費 |

在学期間中は無料 |

| ポイント還元率 |

1.0%~2.0% |

| 貯まるポイントの種類 |

JALマイレージ |

| 国際ブランド |

Visa/Mastercard/JCB |

| 利用可能枠 | 10〜30万円 |

| 海外・国内旅行損害保険 | 国内・海外ともに最高1,000万円(自動付帯) |

| ショッピング保険 |

100万円 |

| 電子マネー |

楽天Edy、WAON(オートチャージ可) |

| 限度額 | 30万円 |

JALカード navi(学生専用)は、18歳以上30歳未満の学生の方限定のクレジットカードです。

在学期間中は年会費無料のため、気軽に所有できます。

ただし、JALカード navi(学生専用)発行の対象とならない学校も一部あるため、申込みの際は注意してください。また、申込みの際は、必ず学生証のコピーが必要になります。

学生証を持っていない場合は、入手してから申込んでください。

カード利用とフライトの両方でマイルが貯まるうえに、在学期間中はマイルの有効期限がない点が強みです。

ショッピング利用では100円につき1マイル貯まり、ほかのJALカードの2倍の還元率を誇ります。

なお、特約店では100円につき2マイル付与されるため、よりお得に決済可能です。

JALカード navi(学生専用)の特約店の一例を次に挙げます。

- ファミリーマート

- イオン

- マツモトキヨシ

- スターバックス(オンライン入金)

- ロイヤルホスト

- ENEOS

- オリックスレンタカー

学生の方がよく利用する店舗も多数対象のため、効率よくマイルを貯められます。

JALの飛行機に搭乗した際には、次のボーナスマイルが付与されるのもよい点です。

- 入会搭乗ボーナス:1,000マイル

- 毎年初回搭乗ボーナス:1,000マイル

- 毎回の搭乗ごとのボーナス:フライトマイルの10%

| つかってマイルボーナス |

4月から翌年3月までの利用額に応じて、最大2,500マイル付与 |

|---|---|

| 語学検定ボーナスマイル |

JALカード指定の外国語検定に合格すると500マイル付与 |

| 祝卒業!JALカードご継続ボーナス |

卒業後もJALカードを継続すると2,000マイル付与 |

JALの機内販売10%OFF、JALのパッケージツアー最大5%OFFなど、JALに関する割引特典も豊富です。

旅行傷害保険は国内・海外ともに最高1,000万円で、自動付帯のため事前のカード決済は必要ありません。

通常は年間登録手数料2,200円かかるツアープレミアムに、無料で登録できるのもJALカード navi(学生専用)の魅力です。

ツアープレミアムを利用すると、JALグループ便に割引運賃で搭乗した場合でも、区間マイルの100%が貯まります。

ただし、卒業後普通カードに切り替えとなった際に、ツアープレミアムも自動で引き継がれるため注意してください。

卒業後はツアープレミアムを利用しない場合は、カードの切替前に退会手続きをおこないましょう。

JALをよく利用する方や、マイルの貯まりやすいクレジットカードをお探しの学生におすすめします。

JALカード navi(学生専用)の口コミ・評判

以下がJALカード navi(学生専用)の口コミです。

一番の魅力は国内線であれば往復6000マイルで飛べてしまうということ。

親が仕事の関係で海外出張が多く、家族プログラムには入っているのでマイルは私も使えるようになっており、帰省のときはいつも減額マイルの特典航空券を利用している。

国内線、国際線ともにnaviカード限定の特典航空券を購入することができ、かなり少ないマイルでいろんな所へ行けるのがメリット。

またJALの公式ツアーで国際線に搭乗すると、通常だと半分しかマイルがつかないがnaviカードの場合はボーナスマイルとしてすべてついてくるのがメリット。

JALカード navi(学生専用)は、やはり特典航空券が購入できる点が高評価を得ています。旅行もちろんのこと、帰省の際も利用できるため、実家が遠い学生の方におすすめしたいクレジットカードです。

ANAカード<学生用>は日々のカード利用でマイルが貯まる!

- 入会時・毎年のカード継続時にボーナスマイルをプレゼント

- 国内旅行海外旅行ショッピング保険など充実!

- 便利な電子マネー「iD」も標準搭載

| 年会費初年度 | 無料 |

|---|---|

| 年会費2年目〜 | 無料 |

| ポイント還元率 | 0.5 〜 10% |

| 発行スピード | 最短3営業日 |

| 国際ブランド |

|

| 電子マネー |

|

- 付帯サービス

|

入会対象年齢 |

満18歳以上(高校生を除く) |

|---|---|

|

年会費 |

在学期間中は無料 |

|

ポイント還元率 |

1.0% |

|

貯まるポイントの種類 |

Visa、Mastercard:Vポイント JCB:Oki Dokiポイント |

|

国際ブランド |

Visa、Mastercard、JCB |

|

利用可能枠 |

10~30万円 |

|

海外・国内旅行損害保険 |

海外:最高1,000万円(自動付帯) |

|

ショッピング保険 |

年間100万円 (JCBは海外のみ) |

|

電子マネー |

Visa、Mastercard:iD、PiTaPa、楽天Edy、Apple Pay、Google Pay JCB:PiTaPa、楽天Edy、QUICPay+nanaco、Apple Pay、Google Pay、QUICPay |

| 限度額 | 100万円程度 |

ANAカード<学生用>は、日々のカード決済でマイルが貯まる学生専用クレジットカードです。

入会&継続時には1,000マイルもらえるため、効率よくマイルを貯められます。

卒業時に学生カードから一般カードに切り替えると、2,000マイルがプレゼントされるのもよい点です。

ANAグループ便に搭乗の際は、通常のフライトマイルに加え、カード決済で10%のボーナスマイルが貯まります。

なお、スマートU25利用のフライト時はマイルが2倍になり、より効率よく貯めることが可能です。

スマートU25とは、12歳以上25歳以下の方が利用可能な割引運賃で、搭乗当日のみ予約できます。

貯まったマイルは航空券と交換できるだけでなく、ホテルの食事券とも交換可能です。

マイルの有効期限は3年間と長めのため、ゆっくりマイルを貯めたい方にも適しています。

宿泊費用やレンタカーの支払いをカード決済にすると、5%割引が受けられるのもANAカード<学生用>の魅力です。

加えてANA系列の免税店や、空港内のANA FESTAなどでの買い物が5%OFFで、お得に旅行を楽しめます。

さらには引越しにも特別優待価格が適用されるので、引越しを控えている学生の方にもおすすめです。

海外旅行傷害保険は最高1,000万円で、自動付帯のため事前のカード決済は必要ありません。

国内旅行傷害保険は付帯しませんが、最高1,000万円の国内航空傷害保険が自動付帯しています。

ショッピング保険は最高100万円で、海外での利用および、国内でのリボ払い・分割払い(3回以上)が対象です。

旅行をお得かつ安心して楽しみたい方でも、納得して持てるカードです。

なお、在学期間中は年会費無料のため気軽に所有できます。

マイルを貯めやすいクレジットカードをお探しの方におすすめです。

学生専用ライフカードは海外旅行や留学に役立つ特典が豊富

- 卒業後も年会費無料!

- 海外旅行傷害保険が自動付帯!

- 海外ご利用総額の3%をキャッシュバック!

| 年会費初年度 | 無料 |

|---|---|

| 年会費2年目〜 | 無料 |

| ポイント還元率 | 0.5 〜 12.5% |

| 発行スピード | 最短2営業日 |

| 国際ブランド |

|

| 電子マネー |

|

- 付帯サービス

|

入会対象年齢 |

満18~25歳(高校生を除く) |

|---|---|

|

年会費 |

永年無料 |

|

ポイント還元率 |

0.1%~0.3% |

|

貯まるポイントの種類 |

LIFEサンクスポイント |

|

国際ブランド |

Visa、Mastercard、JCB |

|

利用可能枠 |

~30万円 |

|

海外・国内旅行損害保険 |

海外:最高2,000万円(自動付帯) |

|

ショッピング保険 |

× |

|

電子マネー |

Apple Pay、Google Pay、楽天Edy、iD、nanaco、モバイルSuica |

| 限度額 | 30万円 |

学生専用ライフカードは、高校生を除く18~25歳の学生のみが申込めるクレジットカードです。

進学予定の高校生であれば、卒業年の1月1日~3月31日までの期間で申し込みすることも可能です。

年会費は永年無料で維持コストがかからないため、学生でも気軽に所有できます。

なお、学生のうちにカードを発行しておけば、卒業後もそのまま持ち続けられるため安心してください。

通常の還元率は0.1%と低いですが、ポイントアップ・キャッシュバック特典が豊富な点が特長です。

具体的には、次の特典が受けられます。

- 海外でのショッピング利用額の3%キャッシュバック

- 誕生日月はポイント3倍

- 入会後1年間はポイント1.5倍

- 年間の利用額によってポイント最大2倍

ただし、キャッシュバック上限は年間10万円までで、事前エントリーが必要なため、注意してください。

会員限定ショッピングモールサイト「L-Mall」を利用すれば、ポイント最大25倍になる点も、学生専用ライフカードの魅力です。

大手ECサイトも多数対象のため、ポイントをより効率的に貯めたい方は活用してください。

貯まったポイントは、1ポイント1円相当として口座振込でキャッシュバックされたり、ギフト券や図書カードと交換したりできます。

その他高級ステーキやスイーツとの交換など、さまざまな商品が用意されているため、ポイントの使い道がなくて困ることはありません。

学生専用ライフカードには、最高2,000万円の海外旅行傷害保険が自動付帯します。

事前に旅行代金をカード決済する必要がないため、決済を忘れて保険が適用外になる心配がありません。

旅行先のトラブルに対応する問い合わせ窓口「LIFE DESK」も利用可能で、安心して海外旅行を楽しめます。

万が一カードの盗難・紛失・不正利用に遭った場合、損害はライフカードが負担するため安心です。

海外旅行時に使用するカードをお探しの方におすすめです。

学生専用ライフカードのお得なキャンペーン情報

学生専用ライフカードでは、現在次のキャンペーンを開催しています。

| 特典 | 条件 |

期間 |

|---|---|---|

| 2,000円キャッシュバック | アプリログイン | 入会〜3ヶ月後 |

| 8,000円キャッシュバック | ショッピング利用 | 入会〜3ヶ月後 |

| 3,000円キャッシュバック |

Apple Pay/ Google Pay™ の利用 |

4ヶ月後〜6ヶ月後 |

| 2,000円キャッシュバック | FODやAppleサービスなどのサブスク利用 | 4ヶ月後〜6ヶ月後 |

クレジットカードは大学生の一人暮らしにおすすめ!持つべき理由

大学生になると一人暮らしや海外旅行など、大金を一度に使う機会が増えてきますよね。

そんな時は現金を用意せず簡単に決済できるクレジットカードがあると便利だということは、みなさんもご存知だと思いますが、持つべき理由は便利さだけではないのです!

たとえば、普段の買い物もクレジットカードであれば、決済するだけでポイント還元や割引などのサービスを受けられることがあり、節約にもつながります。

また、カードによっては「海外旅行傷害保険」が付帯しており、わざわざ保険に加入しなくても旅先でサポートが受けられるなど、さまざまな特典があります。

以上の理由から、キャッシュレス決済が主流になりつつある今、学生もクレジットカードを持つべきなのです!

専門家からのコメント

クレジットカードといっても発行元が多くあり、信販会社だけではなく、銀行系や交通系、メーカー系など様々な種類があり、学生さんがよく利用すると思われるコンビニなども流通系のクレジットカードを出していますね。

仕送りやバイト代などで収入があまり多くない学生さんには少しでもポイント還元などで節約できるというメリットがあります。

クレジットカード払いは使い過ぎが怖いと思われる方もおられますが、社会人になる前から使い方を管理できるようにしておくのも良いでしょうね。

学生が作れるクレジットカードの特徴

学生向けのクレジットカードの特徴について解説します。クレジットカードの特徴を理解し、自分に合ったカード選びをしてください。

学生が作れるクレジットカードの種類

学生が作れるクレジットカードは大きく分けて以下の3つです。

- 学生専用クレジットカード

- 若年層向けクレジットカード

- 一般クレジットカード

学生専用クレジットカードは、学生に向けに作られたクレジットカードです。本記事で紹介している学生専用ライフカードがそれに該当します。

若年層向けクレジットカードは、クレジットカードを作る際に年齢制限を設けているものです。例えば、この記事内でも解説しているJCB CARD WやJCB CARD W plus Lは、年齢対象を満18歳~39歳に設定し、若い方をターゲットにしたクレジットカードです。

一般クレジットカードは、主に一般的な基準を設けているカードです。

もちろん一般クレジットカードの中にも、学生も作れるものがあります。中でもイオンカードは、申し込み間口を広く設けており、申し込み条件を「満18歳以上かつ、電話連絡が可能な方が対象」としています。

学生専用ライフカード

|

JCB CARD W

|

JCB CARD W plus L

|

イオンカードセレクト

|

|

| 年会費 |

無料

|

無料

|

無料

|

無料

|

| ポイント還元率 | 0.5 〜 12.5% | 1 〜 10.5% | 1 〜 10.5% | 0.5 〜 1% |

| 発行期間 | 最短2営業日 | モバ即入会で最短5分(※) | モバ即入会で最短5分(※) | 約2週間 |

利用可能枠(限度額)が低い

クレジットカードの利用可能枠は、収入や信用情報によって設定されます。

そのため一般カードの利用枠が平均30万円〜50万円であるのに対し、学生の利用可能額は10万円〜30万円と低めに設定されることが多いです。

学生の利用額が低く設定される理由としては、安定した収入が少なく返済能力が高くないと判断されるためです。

またクレジットカードの審査は、クレジットヒストリーをもとにおこないます。学生の中には初めてクレジットカードを持つ方も多く、クレヒスがないことも限度額が低めに設定される理由の1つです。

利用枠を増やしたい場合は、支払いにおける遅延や未払いなどをせず良好なクレヒスを積み上げることが大切です。

学生向けの特典やサービスがある

学生向けのクレジットカードは、10代〜20代を対象にお得な特典を付帯しているものがあります。

ポイント還元率がアップする、学割が適用されるなど、よりお得に利用できるメリットがいっぱいです。

例えば、三井住友カード(NL)は、学生を対象にしたうれしい特典を設けています。

LINE Payの利用でポイント最大3%還元されるほか、対象のサブスク料金の支払いで最大10.0%還元されるなど学生におすすめしたいクレジットカードです。

- 年会費永年無料!

- スマホのタッチ決済(※)でポイント最大7%還元(※)

- ナンバーレスで安心安全!

| 年会費初年度 | 無料 |

|---|---|

| 年会費2年目〜 | 無料 |

| ポイント還元率 | 0.5 〜 7% |

| 発行スピード | 最短10秒 |

| 国際ブランド |

|

| 電子マネー |

|

- 付帯サービス

卒業後「学生専用カード」は通常カードに切り替わる

学生専用クレジットカードは、卒業後に一般カードへと切り替わることが一般的です。卒業後は学生限定の特典も終了するため、注意してください。

一方で、学生向けではなく若年層向けのクレジットカードには、特典の終了や自動的なカードの切り替えはありません。カード会社からの連絡はないため、自主的に身分情報の更新をおこないましょう。

本記事でも紹介している若年層向けのカードJCB CARD WやJCB CARD W plus Lは、申し込み時に「18歳から39歳」であることが対象条件です。

このカードは、学校を卒業した後や39歳を超えたあとも、そのまま引き続き使用することが可能です。

学生向けクレジットカードの選び方

学生がクレジットカードを選ぶ際のポイントを解説します。

よりお得にクレジットカードを活用するためにも、以下の点に着目してください。

- ポイント還元率の高さ

- 年会費は無料か

- 審査の通りやすさ

- 「学割」などの優待特典はあるか

- よく利用するお店で特典があるか

- クレジットカードの発行スピード

- 入会対象年齢に合っているか

ポイント還元率の高さ

クレジットカードを選ぶポイントとして、ポイント還元率の高いクレジットカードを選ぶことをおすすめします。

還元率の高いカードを普段の買い物で利用すれば、お得にポイントが貯まります。

クレジットカードの還元率は0.5%が一般的で、1.0%を超えるカードは高還元率の部類に入ります。

以下の表は、キャッシュバックされる金額をまとめてみました。

| ポイント還元率 | 1,000円利用 | 1万円利用 | 10万円利用 |

| 0.5% | 5円 | 50円 | 500円 |

| 1.0% | 10円 | 100円 | 1,000円 |

買い物をしているだけでこれだけの差が出てくるので、積もり積もれば節約にもなります。

また、クレジットカードによっては特定の店舗で買い物した場合に還元率が2倍〜5倍ほどになる場合もあることもあります。

より効率よくポイントを貯めたい方は、クレジットカードの還元率に着目して選ぶことが大切です。

年会費は無料か

クレジットカードの年会費がいくらかかるのかも重要なポイントです。無料から年間数万円かかるものまで、さまざまなクレジットカードがあります。

特に学生の方や初めてクレジットカードを持つ方は、維持費がかからない年会費無料のものがおすすめ。

クレジットカードの中には、初年度のみ年会費が無料のものや、年1回のカード利用で年会費が無料になるものもあります。

ずっと年会費無料でカードを持ち続けたい方は、年会費永年無料のクレジットカードを選びましょう。

審査の通りやすさ

クレジットカードを選ぶ基準として、審査難易度も重要です。

初めてクレジットカードに申し込みをする方や学生は、クレヒスがない点や収入の面から審査に通過するか不安に感じる方も多いと思います。

審査が通りやすいクレジットカードの基準として、カード会社独自の審査基準を設けているところをおすすめします。

さらにクレジットカードは発行会社の違いによって銀行系、信販系、流通系、通信系、交通系、消費者金融系に分けられ、一般的に銀行系は審査が厳しいクレジットカードといわれます。

上記のなかで、消費者金融系カードは審査が甘いという声もありますが、正しくは審査が甘いわけではなく「独自の審査基準を持っている」というのが正しいです。

消費者金融系の代表的なクレジットカードが、大手消費者金融アイフルが発行するACマスターカードです。

また、流通系や信販系のクレジットカードも審査が気になる方におすすめ。

そのなかでもJCBが発行するJCB CARD Wは年会費無料で還元率も高いので、審査が不安だけどクレジットカードを探している方におすすめのクレジットカードです。

審査に通りやすいクレジットカードについては、下記の記事を参考にしてください。

「学割」などの優待特典はあるか

学生がクレジットカードを選ぶ際は、学生ならではの優待特典があるかどうかも重要です。

いくら優待特典が豊富なクレジットカードを発行しても、実際に特典を利用しなければ満足度は低くなる傾向にあります。

学生向けクレジットカードで用意されている優待特典の一例を、次にまとめました。

|

学生優待の種類 |

特典の内容 |

|---|---|

|

年会費無料 |

在学中は年会費が無料になる |

|

学割 |

学生限定の割引クーポンの配布、加盟店での支払いで割引を受けられる |

|

ポイントアップ |

優待店やネットショッピングの利用でポイント還元率がアップする |

|

マイルの付与 |

飛行機の利用で獲得できるマイル数がアップする |

|

カードの自動切り替え |

卒業後に自動で一般カードやゴールドカードに切替え |

よく利用するお店で特典があるか

クレジットカードによって、付帯サービスや特典が異なります。

よく利用する店舗やサービスがある学生は、対象店舗でお得な特典を受けられるクレジットカードを選びましょう。

本記事で紹介しているクレジットカードは、対象店舗での利用でポイントが加算されたり、お得な割引キャンペーンを享受できたりと、うれしいメリットがいっぱいです。

自身のライフスタイルに合うクレジットカードを選ぶことで、よりお得にポイント還元サービスを享受できます。

クレジットカードの発行スピード

お小遣いや生活費が不足しているなどで今すぐクレジットカードが必要な学生は、即日発行に対応しているカードを選びましょう。

そして即日発行には、店頭での直接発行とWEB上でのデジタルカード発行の2種類が存在します。

デジタルカードは、アプリ内に即カード番号が発行されるためネットショッピングの支払いや電子決済に利用できます。カード本体は後日郵送で届きます。

カードの現物が必要な場合は、店頭での即日発行に対応しているクレジットカードを選んでください。

入会対象年齢に合っているか

学生向けクレジットカードを発行する際は、入会対象年齢を確認しておきましょう。

入会対象年齢はカード会社によって異なるからです。

カード会社が定める入会対象年齢を満たしていない場合、申込んだ段階で入会を断られます。

入会を断られたからといって複数社で申込みをおこなうと、ブラックリスト入りする恐れもあるため注意が必要です。

自身の信用情報を良好に保つためにも、入会対象年齢を満たしているクレジットカードに申込みましょう。

クレジットカードごとの入会対象年齢を、次にまとめました。

|

クレジットカード |

入会対象年齢 |

|---|---|

|

三井住友カード(NL) |

満18歳以上 |

|

JCB CARD W |

満18~39歳 |

|

JCB CARD W plus L |

満18~39歳 |

|

学生専用ライフカード |

満18~25歳 |

|

エポスカード |

満18歳以上 |

|

リクルートカード |

満18歳以上 |

|

楽天カード |

満18歳以上 ※5年制一貫高校の方は申込み可能 |

|

dカード |

満18歳以上 |

|

イオンカードセレクト(ミニオンズ) |

満18歳以上 ※高校卒業年の1月1日~3月31日までの期間であれば申込み可能 |

|

三菱UFJカード VIASOカード |

満18歳以上 |

|

セゾンパール・アメリカン・エキスプレス(R) |

満18歳以上 |

|

JP BANK VISAカードALente |

満18~29歳 |

|

ANAカード |

満18歳以上 |

いずれのクレジットカードも満18歳以上であれば申込み可能ですが、原則として高校生は申込み不可です。

高校生のうちにクレジットカードを発行したい方は、イオンカードセレクトに申込みましょう。

イオンカードセレクトは、高校卒業年の1月1日から3月31日までの期間であれば、高校生でも申込み可能です。

- イオングループの対象店舗なら、WAON POINTがいつでも基本の2倍!

- 毎月20・30日の「お客さま感謝デー」は お買い物代金が5%OFF

- イオンシネマで映画鑑賞割引

| 年会費初年度 | 無料 |

|---|---|

| 年会費2年目〜 | 無料 |

| ポイント還元率 | 0.5 〜 1% |

| 発行スピード | 約2週間 |

| 国際ブランド |

|

| 電子マネー |

|

- 付帯サービス

海外旅行傷害保険が付帯しているか

学生のうちにたくさん旅行に行きたい方や旅行好きな学生は、海外旅行傷害保険が付帯しているクレジットカードを選びましょう。

旅にトラブルはつきもの。特に言葉も習慣も違う海外旅行ともなると、予測不能な事態に巻き込まれることもあります。

そんないざというときに備えて、クレジットカードに付帯している保険があれば安心です。

クレジットカードには海外旅行傷害保険が付帯しているものも多くあります。

対象となる項目は以下のとおりです。

- 傷害死亡・後遺障害

- 傷害治療費用

- 疫病治療費用

- 賠償責任

- 救援者費用

- 携行品損害

旅行が好きな方にとっては、別途保険に加入する費用や手間が必要なくなるので、とても嬉しい特典ですよね。

もしも旅先でケガをしてしまったり、体調を崩してしまったりしても安心して治療が受けられるので、海外旅行傷害保険が付帯しているカードを選ぶのをおすすめします。

状況別!学生におすすめのクレジットカード

学生におすすめのクレジットカードを状況別で紹介します。

年会費や還元率、特典など、それぞれのクレジットカードの特性を理解し、自分の希望に合ったカード選びをしてください。

クレカを無料で持ちたい学生には年会費無料のカード

「クレジットカードを持ちたいけれど、お金がかかるのが気になる……」という学生は、年会費無料のクレジットカードを選びましょう。

年会費のかかるクレジットカードは特典が豊富ですが、特典をあまり利用しない場合、年会費が割高に感じてしまいます。

特典の豊富さよりも安さを重視する場合は、維持コストのかからない年会費無料のクレジットカードがおすすめです。

年会費永年無料のクレジットカードで学生におすすめのクレカは、本記事内でも解説している、三井住友カード(NL)・JCB CARD W・JCB CARD W plus L・楽天カードです。

どのクレジットカードも年会費永年無料で、お得なサービスが充実しています。

三井住友カード(NL)

|

JCB CARD W

|

JCB CARD W plus L

|

楽天カード

|

|

| 年会費 |

無料

|

無料

|

無料

|

無料

|

| ポイント還元率 | 0.5 〜 7% | 1 〜 10.5% | 1 〜 10.5% | 0.2 〜 1% |

| 発行期間 | 最短10秒 | モバ即入会で最短5分(※) | モバ即入会で最短5分(※) | 7営業日程度 |

普段の買い物をよりお得にしたい学生には還元率の高いカード

日々の買い物をお得にしたい方は、学割やポイントアップ優待を受けられるカードを選びましょう。

ポイント還元率の高いクレジットカードの中でも、とくにおすすめのものは次のとおりです。

- 三井住友カード(NL):0.5%~5.0%

- JCB CARD W:1.0%~5.5%

- JCB CARD W plus L:1.0%~5.5%

- 楽天カード:1.0%~16.0%

- リクルートカード:1.2%~4.2%

- dカード:1.0%~4.0%

三井住友カード(NL)は、通常の還元率は0.5%と平均的ですが、対象のコンビニや飲食店などでのキャッシュレス決済で最大5%還元されます。

そのほかJCB CARD WやJCB CARD W plus LもAmazon.co.jpやセブン‐イレブン、スターバックスなどの提携店舗での利用でポイントがアップします。

楽天カードは、楽天市場での買い物が常に3%還元されること。また楽天学割に登録すると楽天サービスで利用可能な割引クーポンがもらえるなど、ポイントアップ特典が豊富です。

基本還元率に加え、普段の買い物でお得にポイントが加算されるクレジットカードがおすすめです。

三井住友カード(NL)

|

JCB CARD W

|

JCB CARD W plus L

|

楽天カード

|

リクルートカード

|

dカード

|

|

| 年会費 |

無料

|

無料

|

無料

|

無料

|

無料

|

無料

|

| ポイント還元率 | 0.5 〜 7% | 1 〜 10.5% | 1 〜 10.5% | 0.2 〜 1% | 1.2 〜 20% | 1 〜 10% |

| 発行期間 | 最短10秒 | モバ即入会で最短5分(※) | モバ即入会で最短5分(※) | 7営業日程度 | 最短即日 | 2週間 |

ネットショッピングが多い学生にはネット利用がお得なカード

ネットショッピングをメインで利用する学生の方は、自身がよく利用するサイトでポイントアップするクレジットカードを選びましょう。

特定のサイトで還元率がアップするクレジットカードを利用すれば、10倍ものポイントを獲得できる場合もあります。

ネットショッピングをよく利用する方におすすめのクレジットカードは、次のとおりです。

|

通販サイト |

おすすめクレジットカード |

還元率 |

|---|---|---|

|

楽天市場 |

楽天カード |

常に3倍以上 ※ほかの楽天サービスの利用で最大16倍 |

|

Amazon |

JCB CARD W、JCB CARD W plus L |

常に4倍 |

|

Yahoo!ショッピング |

PayPayカード |

常に最大5倍 |

いずれも常に3倍以上のポイント還元を受けられるため、ぜひ活用してみてください。

なお、楽天学割に初めて登録する方は新規登録&エントリーで、水曜10:00~木曜9:59までの楽天市場での注文分がポイント10倍です。

さらには楽天学割LINEアカウントからの追加エントリーで、+1倍のポイント還元を受けられます。

Amazonをよく利用する方は、JCB CARD WかJCB CARD W plus Lを発行しましょう。

JCB一般カードのAmazonでの還元率は3倍ですが、JCB CARD WとJCB CARD W plus Lのみ、還元率4倍の特典を受けられます。

Yahoo!ショッピングをよく利用する方には、PayPayカードが最適です。

カード決済で常に還元率5倍のため、効率よくポイントを貯められます。

楽天カード

|

JCB CARD W

|

JCB CARD W plus L

|

PayPayカード

|

|

| 年会費 |

無料

|

無料

|

無料

|

無料

|

| ポイント還元率 | 0.2 〜 1% | 1 〜 10.5% | 1 〜 10.5% | 1% |

| 発行期間 | 7営業日程度 | モバ即入会で最短5分(※) | モバ即入会で最短5分(※) | 申し込み&審査で最短5分で使える |

クレカと相性のよいキャッシュレス決済アプリと連携すればより効率よくポイントが貯まる

より効率よくポイントを貯めたい方は、クレジットカードと相性のよいキャッシュレス決済アプリに登録しましょう。

キャッシュレス決済アプリとクレジットカードを連携させると、両方でポイントを獲得することが可能です。

クレジットカードと相性のよいキャッシュレス決済アプリを、次にまとめました。

|

キャッシュレス決済アプリ |

クレジットカードの種類 |

ポイント還元率 |

|---|---|---|

|

PayPay |

PayPayカード |

1.5%~15% |

|

Amazon Pay |

JCB CARD W、JCB CARD W plus L |

1.0%~5.5% |

|

楽天ペイ |

楽天カード |

2.0%~5.5% |

|

d払い |

dカード |

1.5%~5.5% |

|

LINE Pay |

Visa LINE Payクレジットカード |

2.0%~4.0% |

PayPayとPayPayカードの組み合わせは、PayPay STEPの条件を満たすことで、最大15%のポイント還元を受けられます。

しかし、2023年4月現在、PayPay STEPでの最大15%還元は実施されていません。

ポイント還元率の高さを重視する方は、ほかのカードを検討しましょう。

キャッシュレス決済の詳細についてはこちらの記事をご覧ください。

特定店舗での買い物利用が多い学生には優待特典があるカード

Amazonや楽天市場、イオングループの店舗やマルイでの買い物が多い方は、それぞれのお店でよりお得に活用できるクレジットカードがおすすめ。

お店ごとに優待特典を付帯しているので、よりお得にクレジットカードを利用できます。

AmazonでJCB CARD Wを利用すると、還元率が4倍になり、楽天カードは楽天市場での買い物が常に還元率3%以上になるなど、うれしいメリットがいっぱいです。

またイオングループやマルイでは、定期的にカード利用者に向けて割引イベントを開催しています。

利用するお店ごとのおすすめクレジットカードは、次のとおりです。

|

店舗 |

おすすめカード |

特典 |

|---|---|---|

|

Amazon |

JCB CARD W |

還元率4倍 |

|

楽天市場 |

楽天カード |

常に還元率3%以上 ※最大還元率は16% |

|

イオングループ |

イオンカードセレクト |

・イオングループでのカード利用は常に還元率2倍 ・毎月20日と30日はイオングループのお買い物が5%OFF ・イオンシネマの映画料金が300円OFF(毎月20日・30日は700円OFF) |

|

マルイ(店舗・通販) |

エポスカード |

年4回開催の「マルコとマルオの7日間」は、カード決済で10%OFF |

JCB CARD W

|

楽天カード

|

イオンカードセレクト

|

エポスカード

|

|

| 年会費 |

無料

|

無料

|

無料

|

無料

|

| ポイント還元率 | 1 〜 10.5% | 0.2 〜 1% | 0.5 〜 1% | 0.5% |

| 発行期間 | モバ即入会で最短5分(※) | 7営業日程度 | 約2週間 | 店頭申込で最短30分発行・オンライン入会で1週間程度 |

卒業旅行を楽しみたい学生には保険が充実しているマイルが貯まるカード

卒業旅行をお得に楽しみたい学生は、マイルの貯まるクレジットカードを選びましょう。

1マイルあたり3円相当の価値がつくため、航空券を安く入手できます。

マイルが貯まるクレジットカードの定番は、ANAカード<学生用>とJALカード navi(学生専用)です。

ANAカード<学生用>は1マイルあたり3.48円、JALカード navi(学生専用)は3.04円になります。

ANAカード<学生用>のほうが1マイルあたりの価値が高いため、同マイル数でもJALカード navi(学生専用)よりも高いチケットと交換可能です。

よりお得にマイルを利用したい方は、ANAカード<学生用>を選びましょう。

マイルが貯まるクレジットカードについて詳しくは、こちらの記事をご覧ください。

なお、ANAカード<学生用>の国際ブランドでJCBを選択すると、ETCカードを年会費無料で発行できます。

車をよく利用する方にも、ANAカード<学生用>はおすすめです。

ETCカードのおすすめランキングが気になる方は、こちらの記事もご覧ください。

卒業旅行で海外に行く予定の方は、海外旅行傷害保険が付帯しているカードを選ぶと安心です。

ただし、海外旅行傷害保険は自動付帯と利用付帯の2種類存在するため、自身に合うほうを選んでください。

自動付帯はカードを持っているだけで保険が適用され、利用付帯は旅行代金を事前にカード決済することで適用されます。

どちらにするか悩んだ場合は、条件なしで保険が適用される自動付帯を選びましょう。

海外旅行傷害保険が自動付帯のクレジットカードの中でも、とくにおすすめのものは次のとおりです。

|

カード |

補償額 |

|---|---|

|

学生専用ライフカード |

最高2,000万円 ※在学中のみ |

|

ANAカード<学生用> |

最高1,000万円 |

マイルの貯めやすさも重視するなら、ANAカードがおすすめです。

旅行のお得さよりも保険の手厚さを重視する方は、学生専用ライフカードを選びましょう。

国内旅行を検討している方は、国内旅行傷害保険が付帯するクレジットカードを選ぶことが大切です。

国内旅行傷害保険が付帯しているクレジットカードを、次にまとめました。

|

カード |

補償額 |

付帯条件 |

|---|---|---|

|

リクルートカード |

最高1,000万円 |

利用付帯 |

|

dカード |

最高1,000万円 ※29歳以下の方限定 |

利用付帯 |

海外利用をするなら世界中で使える国際ブランドを選ぶ

海外でクレジットカードを利用する方は、世界加盟店舗数の多い国際ブランドを選びましょう。

世界中で利用できる国際ブランドを選択しておけば、現地でカードが利用できなくて困ることが少なくなります。

国際ブランドとは、クレジットカードの決済システムを提供しているブランドのことです。

たとえば国際ブランドがVisaのカードを持っている場合、Visaの加盟店でカードを利用できます。

とくに有名な国際ブランドは、次の6つです。

|

国際ブランドの種類 |

特長 |

|---|---|

|

Visa |

・世界加盟店舗数がトップクラス ・Visaのタッチ決済が利用可能 ・とくにアメリカでの利用に強い |

|

Mastercard |

・世界加盟店舗数がトップクラス ・Mastercardのコンタクトレス決済が利用可能 ・とくにヨーロッパでの利用に強い |

|

JCB |

・唯一日本発祥の国際ブランド ・海外旅行時のサポートが手厚い(とくにアジア・ハワイ) ・JCBのタッチ決済が利用可能 |

|

アメリカン・エキスプレス |

・ステータスカードとして有名 ・JCBと提携している ・アメックスのタッチ決済が利用可能 |

|

ダイナースクラブ |

・世界初の国際ブランド ・JCBと提携している ・ステータスが高く、独自特典が売り ・ダイナースクラブのタッチ決済が利用可能

|

|

銀聯 |

・中国でのシェア率が圧倒的 |

国際ブランド選びに迷った際は、世界加盟店舗数がトップクラスのVisa、またはMastercardを選択するのがおすすめです。

海外シェア率はVisaが27.7%、Mastercardが15%だといわれています。

利用できる国の数はVisaが210ヶ国以上、Mastercardが200ヶ国です。

Visaはとくにアメリカでの利用に強く、Mastercardはヨーロッパでの利用に強いといわれています。

どちらの国際ブランドにするか決められない方は、行く国によって決めるのもひとつの手です。

国際ブランドについて詳しくは「クレジットカードならJCB、VISA、Mastercardどれが良い?特徴を徹底比較!」を参考にしてください。

急ぎでクレジットカードを発行したい学生には即日発行可能なカード

即日発行に対応しているクレジットカードは、次のとおりです。

|

カード名 |

発行方法 |

発行にかかる時間 |

|---|---|---|

|

三井住友カード(NL) |

デジタルカード発行 |

最短10秒 |

|

JCB CARD W(※) |

デジタルカード発行 |

最短5分 |

|

セゾンパール・アメリカン・エキスプレス(R)・カード |

デジタルカード発行 |

最短5分 |

| エポスカード | 店頭受け取り | 最短即日 |

(※)顔写真付き本人確認書類による本人確認。(運転免許証/マイナンバーカード/在留カード)

(※)モバ即での入会後、カード到着前の利用方法について、詳しくはHPをご確認ください。

三井住友カード(NL)のデジタルカードの場合、最短10秒でWEB上にカード番号を表示可能です。

審査完了後にVpassアプリに登録すれば、カードの現物が届く前でもスマートフォンで決済が可能です。

申込後すぐにクレジットカードを利用したい方は、ぜひ発行を検討してみてください。

またカード本体を即日受け取りたい場合は、店頭でカードを受け取れるエポスカードなどがおすすめ。

店頭でカードを即日発行する際は、営業時間内の受け取りとなるので時間に注意してください。

三井住友カード(NL)

|

JCB CARD W

|

セゾンパール・アメリカン・エキスプレス(R)・カード

|

エポスカード

|

|

| 年会費 |

無料

|

無料

|

初年度 : 無料

次年度 : 1,100円(税込)

|

無料

|

| ポイント還元率 | 0.5 〜 7% | 1 〜 10.5% | 0.5 〜 2% | 0.5% |

| 発行期間 | 最短10秒 | モバ即入会で最短5分(※) | 3営業日 | 店頭申込で最短30分発行・オンライン入会で1週間程度 |

使いすぎの心配がある学生には利用上限額が低い指定大学専用カード

クレジットカードを使いすぎるおそれのある大学生は、限度額の低い指定大学専用カードを選びましょう。

指定大学専用カードとは、大学とカード会社が提携して発行しているもので、発行元の大学の生徒のみが利用できます。

限度額は最大10万円ほどに設定されるケースが一般的で、カードを使いすぎるリスクを最小限に抑えることが可能です。

指定大学専用カードを発行している大学の一例を、次にまとめました。

|

クレジットカード |

発行元 |

利用限度額 |

還元率 |

|---|---|---|---|

|

慶応カード |

慶応大学 |

10万円 |

0.5% |

|

早稲田カード |

早稲田大学 |

10万円 |

0.5% |

|

明治大学カード |

明治大学 |

10万円 |

0.5% |

|

Tuoカード |

大学生協 |

5万円、10万円、30万円 ※30万円を希望する場合は親権者の同意が必要 |

0.5% |

注意点として、指定大学専用カードのポイント還元率は0.5%と、決して高くありません。

お得にクレジットカードを利用したい方には、本記事で紹介した学生向けカードがおすすめです。

初めてのクレジットカードで審査が不安な学生には審査間口が広いカード

初めてクレジットカードに申し込みをする際は、審査の間口を広めに設けているカード会社がおすすめです。

なかでも楽天カードやイオンカードセレクトは、ユーザーに学生や主婦が多いクレジットカードです。

楽天カードの申込み資格は「高校生を除く満18歳以上」と、収入の記載がなく審査対象が広いことから、一般的なクレジットカードよりも審査に柔軟な会社といえます。

新規入会キャンペーンも常時開催しているため、入会するだけでポイントが付与される大変お得なカードです。

イオンカードセレクトは、卒業年度の1月以降なら高校生でも申込み可能なクレジットカードです。独自の基準を設けているため、学生にとって審査間口が広いカードといえるでしょう。

学生向けクレジットカードの作り方

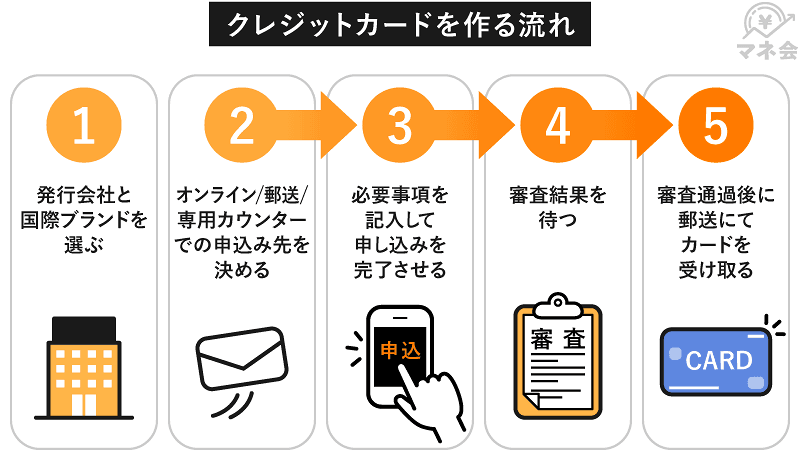

学生向けクレジットカードの作り方は、次のとおりです。

- 発行会社と国際ブランドを選ぶ

- 申込み方法を選び手続きをする

- 必要事項を記入・本人確認書類を提出

- 審査結果を待つ

- クレジットカードを受取る

発行会社と国際ブランドを選ぶ

クレジットカードの発行会社と国際ブランドを選びましょう。

発行会社とはクレジットカードを発行している会社です。例えば、楽天カードは楽天株式会社、三井住友カードは三井住友カード株式会社が発行会社に該当します。

国際ブランドとはVisaやMastercard、JCBなど、クレジットカード決済ができるシステムを提供している会社を指します。利用できる国際ブランドは店舗によって異なり、店頭やレジ横などに利用可能なブランドマークが掲示されている場合が多いです。

ポイント還元率や優待サービスなどは発行会社によって異なり、クレジットカードを利用できる店舗は国際ブランドによって異なります。

生活スタイルや、頻繁に利用する店舗に合った発行会社や国際ブランドを選択してください。

申込み方法を選び手続きをする

クレジットカードの申し込みには、複数の方法があります。インターネットや郵便、店頭の専用カウンターなどカードによってさまざまです。それぞれ発行スピードや条件が違ってくるので注意してください。

また、ネットでの申し込みであれば自宅からいつでも手続き可能。中には、数分でカード番号を発行できるものもあります。

お急ぎの方は、ネットからの申し込みがおすすめです。

必要事項を記入・本人確認書類を提出

各カード会社の公式サイトから申込みページに進み、順序どおりに必要事項を入力しましょう。必要事項は氏名、年齢、住所、職業、年収など審査でチェックされる項目を記入します。

申込み後は、申込みの際に入力した情報をもとに審査があります。記入漏れや誤字などがないように、提出前には必ず確認しましょう。

またクレジットカードに申し込む際は、本人確認書類が必須です。

本人確認書類は現住所が記載された運転免許証が有効ですが、持っていない場合は健康健康保険証、パスポートなどが利用できます。

事前に用意をしておきましょう。

審査結果を待つ

申込みが完了したら入会審査がおこなわれます。審査は申込みが完了後自動的におこなわれるので結果を待つだけとなります。

審査時間は、クレジットカードによって違ってきます。即日で終わるものから、中には1週間前後時間がかかるものも。

できるだけ早くクレジットカードを使い始めたい方は、即日発行に対応しているカードを選びましょう。

クレジットカードを受取る

審査を無事通過するとクレジットカードが発行され、約1週間前後で自宅に届きます。

なお、自宅で受け取るときに本人確認書類の提示を求められることがあるので、そのときは申込み者本人が在宅している必要があります。

またデジタルカードに対応しているカードであれば、審査完了後すぐにカード番号が発行されます。

そのほか、店頭受け取りができるクレジットカードもありますので、発行スピードを重視したい方は、即日利用できるクレジットカードを選んでください。

審査は厳しい?学生向けクレジットカードなら在学中でもカードが作れる

学生向けクレジットカードは、通常のクレジットカードと比較すると審査はさほど厳しくありません。

一般カードと違い、学生向けカードには収入に関する条件が設けられていないからです。

一般社団法人 日本クレジットカード協会が実施したアンケートでは、学生のうち約8割が自分名義のカードを発行していました。

一般社団法人 日本クレジットカード協会が2020年に実施したアンケート調査の結果、大学生のクレジットカード所持率は61.1%にのぼり、所持している学生のうち約8割が自分名義のクレジットカードを保有していることがわかっています。

「大学生だけどまだクレジットカードを持ってない……」という方は、この機会にぜひクレカの発行を検討してみてください。

なお、学生本人に収入がなくてもクレジットカードを発行できる理由は、学生のほどんどが親から経済的な支援を受けており、支払いが滞るリスクが低いからです。

また、カード会社は、自社カードを長期的に利用してほしいと考えています。

将来的に固定客になる可能性がある若者に対し、期待を込めて発行しているのが学生向けカードです。

ちなみに、社会人に比べて学生は収入が安定していないため、学生向けカードの限度額は少なめに設定される傾向にあります。

クレジットカード会社は学生のカード発行に前向きな傾向にある

高校生を除く18歳以上の学生なら、学生向けクレジットカードの審査を通過できる可能性が十分あります。

多くの学生向けクレジットカードでは、申込み条件を「高校生を除く18歳以上の方」と定めているからです。

通常のクレジットカードと異なり、安定した収入や一定の年収が求められておらず、比較的審査を通過しやすくなっています。

国としても学生のクレジットカードの活用を後押しする形で、文部科学省は「企業等による教育プログラム」を多数登録しており、中学生や高校生向けてクレジットカードやキャッシュレス決済の使い方や仕組みについて解説するプログラムを実施しています。

三井住友カード株式会社や株式会社クレディセゾンなど、実際にプログラムを展開するクレジットカード会社は特に学生のクレジットカード発行について積極的であると考えられるでしょう。

審査で年収を重視しないためアルバイトや収入なしの学生でもクレカを作成できる

学生向けカードは審査で年収を重視していないため、自身の収入がない学生の方でもカードを発行可能です。

審査では過去の支払い状況が重視されており、携帯端末料金の分割払いを滞納していない場合は、審査に通る可能性が十分あります。

一方、一般的なクレジットカードの審査では年収が重視されるため、自身の収入がない学生の方には向きません。

クレジットカードのステータスごとの審査基準や、入会可能な年収の目安を次にまとめました。

|

ステータス |

学生の申込み |

審査基準 |

入会可能な年収 |

|---|---|---|---|

|

学生向けカード(若年層向けカード) |

○ |

過去の支払い状況 |

0円 |

|

一般カード |

△ |

安定収入のある18歳以上の方 |

100~250万円 |

|

ゴールドカード |

× |

安定収入のある20歳以上の方 |

300~500万円 |

|

プラチナカード |

× |

安定収入のある20歳以上の方 |

800~1,000万円 |

|

ブラックカード |

× |

年間のカード利用額が200万円以上の方 |

1,000万円以上 |

ゴールドカード以上になると、申込み可能な年齢や年収の目安が高くなる傾向にあります。

ステータスの高いカードは、学生の申込み自体を受付けていないケースもあるため、学生の方は学生向けカードに申込みましょう。

ただし、学生の方でもアルバイトをしており安定収入があれば、一般カードの審査に通る可能性はあります。

学生本人のクレヒスに傷がなければ審査に通る可能性が高い

学生向けクレジットカードに限った話ではありませんが、申込者本人のクレヒスに傷がなければ審査に通る可能性が高いです。

クレヒス(クレジットヒストリー)とは、クレジットカードやローンの利用履歴や返済実績などの個人情報です。

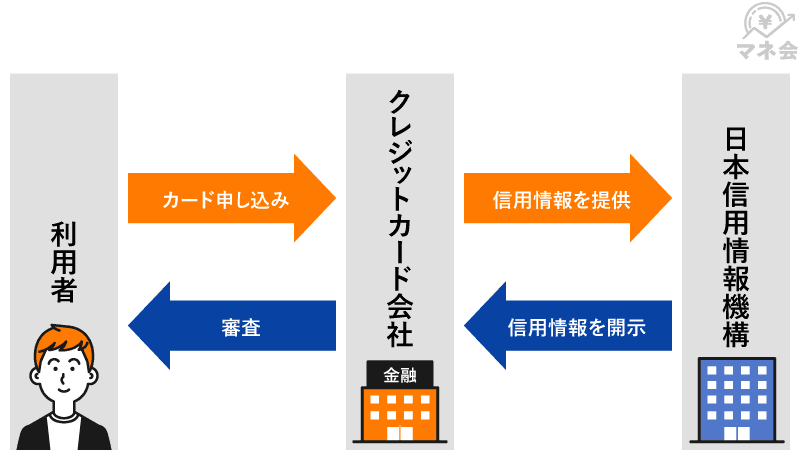

クレヒスは日本信用情報機関に記録されており、カード会社は審査の際に申込者のクレヒスを確認します。

個人信用情報機関とは、クレジットカード会社などから登録される取引に関する情報を管理し、加盟している会社からの照会に応じて、情報を提供する機関です。クレジットカード会社は、この情報も参考にして契約時等での判断や契約後の与信判断を行っています。

次のような経験があるとクレヒスに傷が付くため、十分注意しておきましょう。

- クレジットカードやローンの支払いを滞納・延滞した

- 分割払いの支払いを滞納・延滞した

- 債務整理をしたことがある

学生の方で初めてクレジットカードを発行する場合、注意しておくべきなのは分割払いの支払いです。

携帯端末の分割払いを滞納するとクレヒスに傷が付くため、過去に滞納をした経験がないか思い返してみましょう。

自身のクレヒスは、個人信用情報機関であるCIC・JICC・KSCで開示請求をすることで、確認できます。

クレジットカードを発行したい場合、基本的にはCICとJICCで開示請求をおこなっておけば問題ありません。

開示請求する方法はこちらの記事を参考にしてください。

専門家からのコメント

信用情報は、完済した実績や返済が遅れたことなどの情報を記録したものです。

簡単にいうと、人にお金を貸す場合において、「返済した実績がある人なのか?」それとも「返済実績が無い人なのか?」を判断するための情報が「信用情報」です。

若いころから、少額であっても確実に返済し続けることが出来る人であれば、返済実績があると判断されるため、利用枠が多く設定されることがあります。

逆に、若いうちに信用情報を作っておかなければ、返済実績が無いと金融機関は判断するため、返済実績がある人に比べると、利用枠が少額となる可能性が大きいと考えられます。

信用情報を優良にしておけば将来ステータスカードに有利

学生のうちからクレジットカードを持ち、信用情報を磨いておくことによって将来ステータスカードの審査に有利になります。

将来、ゴールドカードなどのステータスカードを利用したいと検討している方は、学生のうちからクレジットカードを持ちクレジットヒストリーを積みましょう。良好な信用情報を築き上げることで、ステータスカードの審査に通りやすくなります。

反対に支払いの遅延や未払いなど繰り返してしまう方は、信用情報に傷がつきステータスカードはもちろんのこと通常のクレジットカードの審査通過も厳しくなってしまうので要注意です。

審査に不安がある学生にはデビットカードがおすすめ

18歳未満または高校生でクレジットカードに申込めない方でも、デビットカードなら発行できます。

デビットカードは、15歳以上なら審査なしで申込み可能なうえに、親の同意も必要ありません。

1ヶ月の利用分を翌月にまとめて引き落とすクレジットカードと違い、デビットカードでは銀行口座から即時お金が引き落とされます。

預金残高が足りないとカード決済できないため、うっかりお金を使いすぎることもありません。

なお、デビットカードを利用するには、仕払い元の銀行口座を開設している必要があります。

銀行口座を持っていない場合はプリペイドカードを作成する

18歳未満または高校生で銀行口座を持っていない方は、プリペイドカードを作成するのがおすすめです。

事前に現金をチャージして支払う仕組みのため、銀行口座を開設する必要がありません。

審査や年齢制限もなく、気軽にカードを作成することができますし、お金を無駄遣いしないか心配な方でも安心して利用できます。

プリペイドカードの種類は次のとおりです。

|

種類 |

プリペイドカードの例 |

支払い方法 |

|---|---|---|

|

交通系ICカード |

Suica、PASMOなど |

現金チャージ |

|

流通系ICカード |

nanaco、WAONなど |

現金チャージ |

|

国際ブランド付きプリペイドカード |

三井住友Visaプリペイドカード |

現金チャージ |

|

QUOカード |

商品券、図書カードなど |

現金での購入 |

なお、QUOカードは使い切りタイプのためチャージができません。

学生がクレジットカードの審査に通る方法

学生がクレジットカードの審査に通る方法を解説します。審査に不安がある方は参考にしてください。

学生向けのクレジットカードを選ぶ

学生専用クレジットカードや、学生限定の特典やサービスを付帯しているクレジットカードを選びましょう。

間口を学生向けに設けているため、学生に合わせた申し込み条件になっています。

本記事で紹介した「JALカード navi(学生専用)」や「学生専用ライフカード」は学生限定のクレジットカードです。審査に不安がある方は、学生向けのクレジットカードから始めてみることをおすすめします。

一度に複数の申し込みをしない

短期間に複数のクレジットカードに申込みをすると、「申込みブラック」という状態になり、審査に通過しにくい状態になるといわれています。

個人信用情報機関には、クレジットカードを申込んだという情報が半年間残ります。一度に複数の申し込みをしないようにしてください。

なぜ審査に悪影響を及ぼすのかというと、お金に困っているというイメージを植え付けるからです。

例えば、手あたり次第「お金を貸して!」と頼んでいる人を見ると、「本当に返してくれるのかな?」と不信感を持ってしまうものですよね。

審査が不安と感じているのであれば、審査落ちのリスクをとらないためにも短期間に複数のクレジットカードに申込むことはやめておきましょう。

アルバイトで安定した収入を得る

クレジットカードの審査では、申込み者の収入状況も考慮されます。

安定した収入があることで、支払い能力があると判断され、審査に通過しやすくなります。

クレジットカード会社やランクによっては雇用形態まで審査されることがありますが、基本的にはアルバイトやパートでも半年間ほど継続して収入を得られていると、安定的な収入があると判断され審査通過率が上がります。

学生がクレジットカードを作る5つのメリット

学生でクレジットカードを持つと以下のようなメリットがあります。

クレジットカードが必要かどうか迷っている方は参考にしてください。

- ポイントを貯めて利用すれば実質的に節約できる

- キャッシュレス決済で支払いが楽になる

- 付帯保険のあるクレジットカードを選べば海外旅行も安心

- 若いうちからクレヒスを築ける

- 電子マネーと紐づけることでスマート決済が可能になる

ポイントを貯めて利用すれば実質的に節約できる

クレジットカードを利用すると、それぞれのカードのポイントを貯められます。

たとえば、楽天カードでは楽天ポイントが貯まりますし、セゾンカードでは永久不滅ポイントが貯まりまます。

これらのポイントは、提携しているほかのポイントに交換できたり、さまざまな商品に交換できたりするので必要品を買わずに済むことがあります。

なかには、ポイントをキャッシュバックできるカードもあるので、ポイントを貯めて利用することで実質的に節約することも可能です。

キャッシュレス決済で支払いが楽になる

クレジットカードがあれば、現金をたくさん持ち歩く必要がありません。

窃盗や盗難のリスクを最小にできるので、日本はもちろん海外でも安全に買い物ができます。

また、ネットショッピングを利用する際にクレジットカードを利用すれば、代引き手数料や振り込み手数料が節約できる上に金額に応じてクレジットカードのポイント還元を受けられるので大変お得です。

支払いが楽になるだけでなく、お得にお買い物を楽しめます。

専門家からのコメント

キャッシュレス決済が広がってきており、スマホ決済も多く利用されていますが、ポイント還元率が少しずつ低くなっている中で、クレジットカードでは依然、高還元率となっているカード会社も多いです。

年会費無料やクレジットカード利用で貯まったポイントを電子マネーなどに交換できるカード会社もあり、コンビニやネットショッピングをよく利用される学生さんには、お得に利用できるという点が良いですね。

ただ、目に見えてお金が減らないので使い過ぎの不安を持たれる方もおられるでしょう。そういった場合は利用制限をご自身の利用状況に応じて無理のない上限に設定しておくと良いでしょう。

付帯保険のあるクレジットカードを選べば海外旅行も安心

クレジットカードには海外旅行傷害保険が付帯しているものもあります。

海外旅行傷害保険は、海外旅行時にケガをして現地の病院に行かなければならなくなったり、日本から持っていったカメラを盗まれたりした場合などに補償してもらえる保険です。

在学中に海外旅行や短期留学に行きたいと考えている人は、海外旅行傷害保険が付帯しているクレジットカードを選ぶのがおすすめです。

通常は保険会社が取り扱っている掛け捨ての保険に加入するのが一般的ですが、海外旅行傷害保険が付帯しているクレジットカードを持っていればカードを使うことで保険を利用できます。

若いうちからクレヒスを築ける

クレジットカードやカードローンなどの利用履歴は、一般的にクレヒスと呼ばれますが、クレヒスは住宅ローンや自動車ローンなどの審査で必ずチェックされます。

学生時代からクレジットカードを利用して、良好なクレヒスを築いておけば、将来のローン審査に通過しやすくなるほか、融資枠が大きくなったりする可能性も高まります。

ただし、あくまでも「良好な」クレヒスを築けている場合です。

クレジットカードの支払いを遅れたりすると逆効果になってしまうので、クレジットカードの支払いはきちんとおこないましょう。

電子マネーと紐づけることでスマート決済が可能になる

スマートに決済をおこないたい学生の方は、クレジットカードと電子マネーを紐づけましょう。

紐づけが完了していれば、スマートフォンまたはカードを店頭の端末にかざすのみで決済が完了するため、非常に便利です。

また、クレジットカードと電子マネーを紐づけることでポイント還元率がアップする場合があります。

電子マネーと相性のよいクレジットカードを、次にまとめました。

|

電子マネー |

クレジットカード |

還元率 |

オートチャージ |

|---|---|---|---|

|

QUICPay |

セゾンパール・アメリカン・エキスプレス(R)・カード |

2.0% |

○ |

|

iD |

dカード |

1.0% |

○ |

|

楽天Edy |

楽天カード |

1.0% |

○ |

上記のクレジットカードは、いずれも電子マネーのオートチャージに対応しています。残高不足になった際は自動でチャージされるため、決済時にエラーが出る心配もありません。

とくにおすすめのクレジットカードは、セゾンパール・アメリカン・エキスプレス(R)・カードです。

電子マネーのQUICPayとの紐づけで還元率が2.0%になるため、日々お得に買い物ができます。

- 初年度年会費無料

- キャッシュレス決済でお得にポイント還元

- 安心してショッピングが楽しめるオンライン・プロテクション

| 年会費初年度 | 無料 |

|---|---|

| 年会費2年目〜 | 1,100円(税込) |

| ポイント還元率 | 0.5 〜 2% |

| 発行スピード | 3営業日 |

| 国際ブランド |

|

| 電子マネー |

|

- 付帯サービス

学生が初めてクレジットカードを作るときの注意点

クレジットカードはメリットが多い一方で、あらかじめ気をつけなければいけない注意点もあります。

学生がクレジットカードを持つときに確認しておきたい注意点を解説します。

- 保護者の同意が必要な場合がある

- リボ払いや分割払いは手数料が上乗せされる

- 未払いや滞納は信用情報に傷がつく

- 海外旅行傷害保険が利用付帯の場合がある

保護者の同意が必要な場合がある

民法の改正により2022年4月から満18歳以上の方は成年とみなされ、親の同意なしでクレジットカードを発行できるようになりました。

2022年 4月1日から、成年年齢は18歳になります

日本クレジット協会がおこなった調査でも、77.6%のカード会社が親の同意なしでの契約が可能だと回答しています。

しかし、カード会社によっては従来通り、契約の際に親の同意が必要になる場合もあるため注意しておきましょう。

クレジットカードの契約の際に、保護者の同意確認をおこなう手順は次のとおりです。

- 申込時に自宅または保護者の連絡先を記入

- カード会社が保護者に同意確認の電話をかける

- 保護者の同意が得られたらカード発行の手続きに入る

同意確認は基本的に電話で実施されるため、可能であればカード会社から電話連絡がある旨を親に伝えておきましょう。

リボ払いや分割払いは手数料が上乗せされる

クレジットカードの支払い方法には、分割払いやリボ払いがあります。

これらは1回の支出を抑えることができますが、その代わりに手数料や金利が発生します。

特にリボ払いは毎月の支払いを少なくすることができるため、月々の負担を軽減できますが支払いが長期化すると手数料が膨らみ完済が難しくなってしまうケースも。

分割払いやリボ払いは、計画的に利用してください。

未払いや滞納は信用情報に傷がつく

クレジットカードの支払いが遅れた場合、翌日から遅延損害金が発生します。

この遅延金は利用額とは別に請求されるため、注意が必要です。

遅延金を払うのみならず最悪の場合、クレジットカードの強制退会やブラックリスト入りしてしまうこともあるので注意してください。

支払いの遅れや滞納などの支払いトラブルは、信用情報に記録され、将来新しいクレジットカードを申し込む際やローン利用時に不利な影響を及ぼす可能性があります。

支払い期限をしっかり守り、計画的な利用が大切です。

海外旅行傷害保険が利用付帯の場合がある

クレジットカードの海外旅行傷害保険には、クレジットカードを所有しているだけで対象になる「自動付帯」と旅行代金の支払いなどに利用することが条件でサービスが受けられる「利用付帯」があります。

いずれも事前の申告などは必要ありませんが、「利用付帯」の場合、条件を満たしていないと補償されないため、事前に適用条件を確認しておきましょう。

専門家からのコメント

利用付帯は、基本的にツアー代金や交通費等に使った場合に適用されるので、利用には注意が必要です。

さらに交通費は自家用車で空港などに行った時のガソリン代は対象外となります。

また出国前までの交通費のカード利用に限定しているカード会社もあり、渡航先までクレジットカードを利用されなかった場合は、海外旅行傷害保険が適用になりませんので、事前に条件を確認しておく必要があります。

なお、事前に手続きが必要なカード会社もありますので、海外旅行の予定がある方は条件を確認しておきましょう。

学生向けクレジットカードに関するよくある質問

学生向けクレジットカードに関する、次の疑問への回答をまとめました。

- クレジットカードを初めて持つ学生におすすめのクレカは?:楽天カード、三井住友カード(NL)、JCB CARD W

- クレジットカードを作る際にお金はかかる?:発行の際にお金はかからないが、年会費のかかるカードもある

- 高校生はクレジットカードを作れる?:原則として作れないが、イオンカードセレクトとイオンカードセレクト(ミニオンズ)なら発行可能

- 学生が作れるクレジットカードの枚数は何枚まで?:発行可能枚数に制限はない

- 学校を卒業した後、学生専用クレジットカードはどうなる?:一般カードに切り替わる

- 海外旅行や留学におすすめのクレジットカードは?:学生専用ライフカード

- 男子学生と女子学生でおすすめのクレカは異なる?:基本的には同じだが、JCB CARD W plus Lは女性向け特典があるのでおすすめ

- 学生がクレジットカードを作るのは危険?デメリットは?:カードを使いすぎて返済不可能になると、信用情報に傷がつくリスクがある

- クレジットカードと家族カードの違いとは?:本会員が自分か両親か

- 学生・大学生でもクレジットカードの審査に落ちる?:落ちることもある

- 奨学金を借りていてもクレジットカードは作れる?:作れる

- 奨学金の支払いにクレジットカードは使える?:使えない

それぞれ詳しく解説します。

クレジットカードを初めて持つ学生におすすめのクレカは?

マネ会が実施したアンケートでも、学生の方が初めて作成したクレジットカードは、楽天カードがトップでした。

楽天のサービスをあまり利用しない方には、三井住友カード(NL)やJCB CARD Wもおすすめです。

三井住友カード(NL)は、対象のコンビニや飲食店でのキャッシュレス決済で、還元率が最大5%になります。

学生限定の特典も用意されており、サブスク料金や携帯料金の支払いで還元率がアップするのもよい点です。

LINE Payのチャージ&ペイでも還元率がアップするため、ぜひ検討してみてください。

JCB CARD Wは楽天カードと同様、通常の還元率が1%のクレジットカードです。

ポイントアップの優待店が豊富で、スターバックスカードへのオンラインチャージは還元率10倍になります。

その他にもAmazonやセブン-イレブン、メルカリなどさまざまな店舗で還元率がアップする、お得度の高いカードです。

クレジットカードを作る際にお金はかかる?

しかし、年会費のかかるクレジットカードもあるため、申込みの際は注意しておきましょう。

年会費のかかるクレジットカードの中には、条件達成で翌年度の年会費が無料になるものもあります。

クレジットカードの維持コストを抑えたい方は、年会費無料または、自身が達成できる条件が提示されているカードを選びましょう。

高校生はクレジットカードを作れる?

学生向けクレジットカードの多くは「高校生を除く18歳以上」を、申込み条件にしています。

高校卒業前にクレジットカードを発行したい方は、イオンカードセレクト(ミニオンズ)を検討しましょう。

卒業年度の1月以降であれば、18歳の高校生でも申込み可能です。

また、イオンカードセレクト(ミニオンズ)を利用するとイオンシネマのチケット料金がいつでも1,000円になるため、映画好きの学生には特におすすめです(※)。

なお、通常のイオンカードセレクトの場合はいつでも300円OFF、毎月20日と30日のみ700円OFF(1,100円)です。

学生が作れるクレジットカードの枚数は何枚まで?

複数枚のクレジットカードを持つこと自体は問題ないため、安心してください。

ただし、所有するクレジットカードの枚数が増えるほど、利用料金や支払日の管理が大変になります。

うっかり支払いを遅延してしまうリスクが高まるため、必要以上にクレジットカードを所有することはおすすめしません。

クレジットカードを複数枚持ちたい場合は、2~3枚程度に留めておきましょう。

学校を卒業した後、学生専用クレジットカードはどうなる?

切り替えは基本的に自動でおこなわれるため、自身で手続きをおこなう必要はありません。

学生専用カードから一般カードに切り替わる際に、年会費やサービス内容が変わる場合があります。

カードが切り替わる前に、一般カードの年会費やサービス内容を確認しておきましょう。

切り替え後に年会費が変わることに抵抗がある場合は、学生専用カードに申込む段階で、一般カードの詳細も確認しておくことをおすすめします。

海外旅行や留学におすすめのクレジットカードは?

学生専用ライフカードは、海外利用分の3%がキャッシュバックされます(上限は年間10万円)。

さらには、最高2,000万円の海外旅行傷害保険も自動付帯で、万が一の場合も安心です。

事前に旅行代金をカード決済する手間がないため、うっかり決済を忘れて保険が適用外になることもありません。

男子学生と女子学生でおすすめのクレカは異なる?

しかし、女性向け特典の豊富さを重視する場合は、JCB CARD W plus Lがおすすめです。

美容サービスや女性向け保険が利用できるため、自身の希望するサービスがある場合は検討してみてください。

学生がクレジットカードを作るのは危険?デメリットは?

たとえば1ヶ月に30万円分の買い物をした場合、翌月に30万円支払わなければいけません。

クレジットカードによる買い物は一時的な借金のため、返済可能な範囲内で利用することが大切です。

なお、クレジットカードのキャッシング枠を利用して現金を借りた場合、手数料も発生するので注意してください。

クレジットカードの支払いが滞った場合、個人信用情報機関に異動情報が登録されます。

異動情報とは、支払いの遅延や延滞、債務整理などを記録した情報です。

個人信用情報機関に登録された異動情報は、ローンやクレジットカードの審査で照会されます。

異動情報が登録されていると、新規のカード発行やローンの利用ができない可能性が非常に高くなるため、注意してください。

クレジットカードの使いすぎが心配な方は、家族カードやデビットカードを発行するのもひとつの手です。

家族カードは、本会員の家族を対象に発行されるもので、引き落とし口座や利用明細は本会員と共有されます。

親が利用明細を確認できるため、使いすぎないよう指摘してもらうことが可能です。

家族カードを発行できない場合は、口座残高の分しか決済できないデビットカードを利用しましょう。

デビットカードは即時決済されるため、手元にある以上のお金を使ってしまうことがありません。

クレジットカードと家族カードの違いとは?

家族カードを発行した場合、本会員は両親になります。

本会員は家族カードの利用明細をチェックできるため、両親に明細を見られたくない方には家族カードは向きません。

家族カードによっては、本会員の口座からの引き落としにしか対応していない場合もあります。

なお、家族カードの利用限度額は本会員のカードと分け合う形になるため、自分だけの限度額を持ちたい方にはおすすめしません。

自身の口座で支払いを管理したい場合や、家族で利用限度額を共有したくない方は、自分名義でクレジットカードに申込みましょう。

学生でもクレジットカードの審査に落ちる?

【クレジットカードの審査に落ちる原因】

・申込み条件を満たしていなかった

・申込み情報に不備があった

・過去に支払いの延滞や遅延をしていた

・短期間で複数のクレジットカードに申込んだ

申込時に入力する情報が間違っていると、審査に落ちる可能性が高まります。

氏名・住所・電話番号などは、間違いがないか入念に確認しましょう。

奨学金を借りていてもクレジットカードは作れる?

奨学金の借入はクレジットカードの審査に影響しないので、安心してください。

奨学金は無担保ローンとは考えられていないため、カード申込時に奨学金について記載する必要もありません。

ただし、卒業後に奨学金の返済を3ヶ月以上連続で延滞すると、個人信用情報機関に異動情報が登録されます。

あくまでも借入の事実が審査に影響しないだけで、借金には変わりないため、返済が滞らないように注意してください。

奨学金の支払いにクレジットカードは使える?

クレジットカードを利用できるようにすると、3~5%ほどの加盟店手数料がかかるからです。

奨学金の返済額から3~5%ほどの手数料を取られると、団体の運営が厳しくなるおそれがあるため、カード決済には対応していません。

学生最強のクレジットカードを選ぼう

学生・大学生の方がクレジットカードを選ぶ際は、年会費の有無やポイント還元率、よく利用する店舗などを考慮しましょう。

維持コストを抑えるのであれば、年会費が永年無料のクレジットカードがおすすめです。

国際ブランドは、世界加盟店舗数の多いVisaまたはMastercardにすれば、幅広い店舗で利用できます。

どのクレジットカードにするか悩んだ際は、三井住友カード(NL)またはJCB CARD Wがおすすめです。

どちらも年会費が永年無料ですし、ポイント還元率も最大5%ほどです。

対象となっているコンビニや飲食店などを利用する方には、キャッシュ決済で最大5%還元の三井住友カード(NL)をおすすめします。

Amazonをよく利用する場合は、還元率が4倍になるJCB CARD Wがおすすめです。

ぜひ、本記事を参考に、自身にとって最適なクレジットカードを見つけてください。

専門家からのコメント

学生のうちから、クレジットカードを作っておくことは、社会的にも重要なステータスになります。

クレジットカードは利便性が高いため、無計画に利用して返済が出来なくなる(いわゆる「カード破産」)といったことが学生であっても起こる可能性があります。

そのため、利用する前に返済計画をしっかりと立てることが重要で、この流れを若いころからおこなうことで、車や住宅といったローンの利用にもつながっていくところあります。

どのクレジットカードを発行すればよいかについては、利用目的や特典等に応じて複数枚持つことも可能です。

しかし、1つのカード会社の返済が延滞してしまうと、他のすべてのカード会社についても利用枠が減額されるなどのデメリットがあるため、本当に利用頻度の高さなどを包括的に考えたうえで、カードを作る必要があります。

「ご利用は計画的に。」まさにこの一言です。

作曲・編曲などの仕事を経て、専業ライターに。音楽系の記事が得意と思われがちですが、金融・ビジネスに関するテーマが一番得意です。自身が経済的に苦労した経験を活かし、誰よりも分かりやすくお金の知識をお届けします。他にもプログラミング、webデザイン、VODなど様々なジャンルの記事を執筆しています。趣味はプログラミング・アニメ・旅行・ギターの演奏・ミルクティーの飲み比べ。投資にも興味があり、お金の上手な使い方を勉強中です。