PR

PR

主婦におすすめのクレジットカード19選!無収入の専業主婦も審査に通る理由やメリットまで解説

- 主婦・専業主婦でもクレジットカードは作れる

- 専業主婦でもクレジットカードを作れるのは、夫の信用情報が審査対象になるから

- パート主婦の場合、夫の収入と合算した世帯収入で審査されることもある

- 主婦がクレジットカードの審査に落ちた場合は家族カードの発行を検討する

クレジットカードを作る際、パート収入しかない兼業主婦や無収入の専業主婦のなかには審査に通るか不安に思う方がいるでしょう。

結論からいうと、主婦であれば収入0円であってもクレジットカードを作ることができます。

専業主婦の場合、審査対象は配偶者である夫の信用情報や返済能力であるためです。

だからといって誰でも審査に通るわけではなく、カードの種類や申し込み条件によっては主婦でも審査落ちする可能性があるため、カード選びに注意が必要です。

本記事では主婦や専業主婦でも作れるおすすめのクレジットカードを、当記事に寄せられた主婦の口コミとともに紹介します。

そのほか、主婦向けクレジットカードの選び方やカードを発行するメリット、審査に通りやすくするコツ、注意点まで解説します。

【主婦・専業主婦でも作れるおすすめのクレジットカード】

- 年会費 永年無料

- いつでもポイント2倍!

- 安全・安心セキュリティー

| 年会費初年度 | 無料 |

|---|---|

| 年会費2年目〜 | 無料 |

| ポイント還元率 | 1 〜 10.5% |

| 発行スピード | モバ即入会で最短5分(※) |

| 国際ブランド |

|

| 電子マネー |

|

- 付帯サービス

- 専業主婦・パート主婦も申し込める

- ポイント還元率がいつでも1.0%

- Amazonやセブン-イレブンなどの加盟店でさらにポイントアップ

JCB CARD W plus Lは年会費無料の女性向けクレジットカードです。

ポイント還元率はJCB一般カードの2倍で、普段の買い物で効率よくポイントを貯められます。

⇒そのほかのおすすめクレジットカードをすぐ見たい方はこちら

-

主婦はクレジットカードを作れる!無収入の専業主婦も審査に通過可能

- 専業主婦・パート主婦は配偶者である夫の信用情報をもとに審査される

- クレジットカードの審査に通る可能性が高い主婦の特徴

- 夫の信用情報に問題があると主婦でも審査に落ちる可能性がある

-

主婦・専業主婦でも作れるクレジットカードおすすめ19選を徹底比較

- JCB CARD W plus L | ポイント高還元の女性向け特典が豊富なカード

- 三井住友カード(NL) | 対象コンビニでのスマホタッチ決済で最大7.0%還元

- Olive|対象のコンビニ・飲食店の利用時に最大で20%ポイント還元

- 楽天PINKカード | 楽天市場でポイントアップ

- イオンカードセレクト・イオンカードセレクト(ミニオンズ) | イオン系列で割引・ポイントアップ

- エポスカード | マルイ・モディでのお買い物がお得

- 三菱UFJカード | セブン-イレブンやローソンで5.5%還元

- リクルートカード | いつでもポイント1.2%還元

- セゾンカードインターナショナル | 即日発行対応!西友・LIVIN・サニーでの買い物がお得

- ライフカード | 誕生月はポイント3倍

- MICARD+(エムアイカード プラス) | 三越伊勢丹での還元率が常に5.0%以上

- PayPayカード | ソフトバンクユーザーと相性抜群

- セブンカード・プラス |イトーヨーカドーユーザー向き

- dカード/dカードGOLD | ドコモユーザーに最適

- MUJI Card | 無印良品でのお買い物がお得

- オリコカード THE POINT | ネットショッピングで高還元

- apollostation card | 車をよく利用する主婦向き

-

主婦向けクレジットカードの選び方

- 審査難易度が低いランク・発行元のカードを選ぶ

- 維持コストが気になる主婦は年会費無料のクレジットカードを選ぶ

- よく使うお店でポイントが貯まるカードを選ぶ

- ネットショッピングの頻度が高い主婦は通販サイトと相性の良いカードを選ぶ

- 電子マネーの使いやすいカードを選ぶ

-

主婦がクレジットカードを利用するメリット

- 毎日のお買い物でポイントがたまり、節約につながる

- 家賃や公共料金の支払いでポイントが貯まる

- 家計の管理が楽になる

- 手元に現金がないときでもクレジットカードで支払いができる

- クレジットカードによっては保険が付帯する

-

主婦がクレジットカードの審査に通過するコツ

- キャッシング枠を0円に設定する

- 短期間に複数枚のクレジットカードに申し込まない

- クレジットカードを作る方法!申し込みから受け取りまでの手順を解説

-

主婦がクレジットカードを作る際の注意点

- 引き落とし先は基本的に本人名義口座に限られる

- 専業主婦の場合は限度額が低めに設定される

- リボ払いやキャッシングはなるべく使わない

- クレジットカードを夫や子供などに貸さない

- 利用明細をこまめに確認する

-

どうしても審査に通らない主婦は家族カードを作るのもおすすめ

- デビットカード・プリペイドカードも審査なしで作れる

-

主婦がクレジットカードを利用する際によくある質問

- 主婦はクレジットカードを作れない?

- 専業主婦でも作れる審査甘いクレジットカードは?

- 主婦・専業主婦が即日発行できるクレジットカードは?

- 専業主婦になる前に作成したクレジットカードは継続利用できる?

- 専業主婦の場合、申込書の収入欄の記入はどうすればよい?

- 専業主婦が自分名義でクレジットカードを作る際、夫の口座から引き落としできる?

- 退職予定の兼業主婦だが、クレジットカードは専業主婦になってからでも作れる?

- 40代・50代の主婦におすすめのクレジットカードは?

- 楽天カードは主婦・専業主婦でも作れる?

- 主婦が離婚するとクレジットカードはどうなるの?

- 主婦におすすめのクレジットカードまとめ

主婦はクレジットカードを作れる!無収入の専業主婦も審査に通過可能

「主婦はクレジットカードを作れない?」と悩まれる主婦・パート主婦・専業主婦の方は少なくありません。

しかし、結論からいうとクレジットカードは主婦・パート主婦でも作れます。

また、一般的に無職の場合はクレジットカードの発行が難しいとされていますが、同じ無職でも専業主婦の場合はクレジットカードの審査に通る可能性があります。

ただし、クレジットカードのなかには主婦やパート主婦、専業主婦が審査に通りにくいカードも存在します。

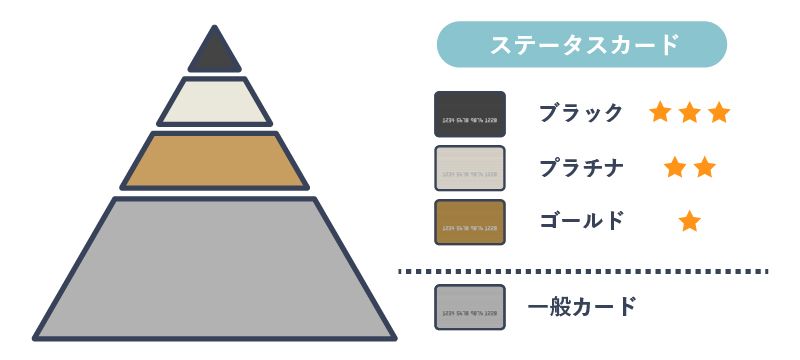

たとえばゴールドカードやプラチナカードなどのステータス券種や申し込み条件に収入要件があるカードなどは審査ハードルが高く、主婦には向きません。

主婦がクレジットカードに申し込む際には、収入要件がない一般カードを選ぶとよいでしょう。

⇒主婦向けクレジットカードの選び方を先に見る!

専業主婦・パート主婦は配偶者である夫の信用情報をもとに審査される

主婦・パート主婦・専業主婦でもクレジットカードが作れる理由は、審査の対象になるのが本人ではなく配偶者である夫の信用情報だからです。

夫の信用情報に問題がなければ、主婦・パート主婦・専業主婦でもクレジットカードを発行できます。

クレジットカードの審査ではクレジットカード会社が割賦販売法に基づき、申込者の信用情報や支払い可能見込額を調査します。

このとき、申込者が無職だと収入がないため支払い可能見込額が0円となり、貸し倒れリスクの高さから審査に落ちる可能性が高いです。

しかしながら同じ無職でも専業主婦の場合、妻は配偶者である夫から見て「被扶養者」にあたるため、クレジットカードの審査時には配偶者の信用情報が照会されます。

したがって、夫にじゅうぶんな収入があれば貸し倒れのリスクは低いとみなされ、専業主婦でもクレジットカードを発行することができるのです。

専門家からのコメント

専業主婦に対する社会的評価の変化が、クレジットカードの規定にも変化を与えている、と言えます。

ただし、「信用」を意味するクレジットは、配偶者の収入を前提にしていることを忘れないでください。

くれぐれも「滞納」などのないように、コントロールすることが大切です。キャッシュレス化が進む現在、家計を預かる主婦として、上手にクレジットカードと付き合うことが大切ですね。

クレジットカードの審査に通る可能性が高い主婦の特徴

主婦のなかでも、とくにクレジットカードの審査に通りやすいとされる人の特徴は次のとおりです。

- パートやアルバイトで収入を得ている兼業主婦

- 夫(配偶者)が高収入である

クレジットカードの審査では、申込者自身の収入や支払能力の有無などがチェックされるため、パートやアルバイトなどで一定以上の収入がある兼業主婦はとくにクレジットカードの審査に通る可能性が高いといえるでしょう。

しかし、扶養の範囲内でしか稼いでいないパート主婦の方は、クレジットカードへの申し込み時に「収入が低くて審査に通過しないかもしれない」と不安に思うかもしれません。

年収103万円以下の主婦の方は「世帯収入(自分自身の収入+配偶者の収入)」で審査を受けられるクレジットカードを選ぶと、より審査に通る可能性が上がります。

また、配偶者である夫が高収入である場合も、審査に通る可能性が高いです。

夫の信用情報に問題があると主婦でも審査に落ちる可能性がある

前述のとおり、本人に収入がない専業主婦がクレジットカードを作る際、審査対象になるのは夫の信用情報です。

このとき、夫の信用情報に何かしらの傷がついていると審査に通らずクレジットカードを作れない場合があります。

具体的には、過去に支払いを滞納していたり自己破産をしていたりする場合は審査に通らない可能性が高いです。

夫の信用情報に傷がついているかどうかは信用情報機関への開示請求で確認できます。

主婦・専業主婦でも作れるクレジットカードおすすめ19選を徹底比較

ここからは年会費無料でポイント還元率の高いカードをメインに、主婦・専業主婦でも作れるクレジットカードのおすすめを19選で紹介します。

実際にカード使っている主婦の口コミやおすすめのポイントも紹介するため、ぜひ比較の参考にしてください。

JCB CARD W plus L

|

三井住友カード(NL)

|

Olive

|

楽天PINKカード

|

イオンカードセレクト

|

イオンカードセレクト(ミニオンズ)

|

エポスカード

|

三菱UFJカード

|

リクルートカード

|

セゾンカードインターナショナル

|

ライフカード

|

MICARD+(エムアイカード プラス)

|

PayPayカード

|

セブンカード・プラス

|

dカード

|

dカード GOLD

|

MUJI Card

|

オリコカード THE POINT

|

apollostation card

|

|

| 年会費 |

無料

|

無料

|

無料

|

無料

|

無料

|

無料

|

無料

|

初年度 : 無料

次年度 : 1,375円(税込)

|

無料

|

無料

|

無料

|

初年度 : 無料

次年度 : 2,200円(税込)

|

無料

|

無料

|

無料

|

11,000円(税込)

|

無料

|

無料

|

無料

|

| ポイント還元率 | 1 〜 10.5% | 0.5 〜 7% | 0.5 〜 7% | 1% | 0.5 〜 1% | 0.5 〜 1% | 0.5% | 0.5 〜 19% | 1.2 〜 20% | 0.1 〜 3% | 0.1 〜 2.5% | 0.5% | 1% | 0.5 〜 1% | 1 〜 10% | 1 〜 10% | 0.1 〜 0.3% | 1 〜 2% | 0.5% |

| 発行期間 | モバ即入会で最短5分(※) | 最短10秒 | 3営業日程度 | 7営業日程度 | 約2週間 | 14営業日程度 | 店頭申込で最短30分発行・オンライン入会で1週間程度 | 最短翌営業日(Mastercard®・Visaのみ) | 最短即日 | 最短即日発行~3営業日 | 最短2営業日 | 最短即日 | 申し込み&審査で最短5分で使える | 2~3週間後 | 2週間 | 2週間 | 最短3営業日 | 最短8営業日 | 3営業日程度 |

| 付帯 サービス |

|||||||||||||||||||

| 電子 マネー |

|

|

|

|

|

|

|

|

|

|

|

|

- |

|

|

|

|

|

|

JCB CARD W plus L | ポイント高還元の女性向け特典が豊富なカード

- 年会費 永年無料

- いつでもポイント2倍!

- 安全・安心セキュリティー

| 年会費初年度 | 無料 |

|---|---|

| 年会費2年目〜 | 無料 |

| ポイント還元率 | 1 〜 10.5% |

| 発行スピード | モバ即入会で最短5分(※) |

| 国際ブランド |

|

| 電子マネー |

|

- 付帯サービス

- ポイントがJCB一般カードの2倍

- JCB ORIGINAL SERIES パートナー店で、さらにポイント3倍〜10倍

- 「Oki Doki ランド」経由のネットショッピングでポイント最大20倍

JCB CARD W Plus Lは39歳までを対象とした年会費無料の女性向けクレジットカードで、JCB一般カードと比べて常にポイントが2倍(還元率1%)というメリットがあります。

申し込み条件は「本人または配偶者に安定継続収入のある方」とされているので、専業主婦や収入の少ない兼業主婦の方でも審査に通る可能性があります。

18歳以上39歳以下で、ご本人または配偶者に安定継続収入のある方。または高校生を除く18歳以上39歳以下で学生の方。

一部、お申し込みになれない学校があります。

※40歳以降も年会費無料のまま継続できます。

JCB CARD W plus Lのメリットは、スターバックスやセブン-イレブンなどのJCB ORIGINAL SERIES パートナー店で、さらに3倍〜10倍のポイントを得られることです。

また、JCBのショッピングサイトであるOki Dokiランドを経由してネットショッピングをおこなうことでポイントが最大20倍となります。

家族カードやETCカードは40歳以上でも申し込めるため、家族で持つとさらにポイントがたまります。

- Amazon

- 楽天市場

- Yahoo!ショッピング

- じゃらんnet

- 【さとふる】ふるさと納税サイト

JCB CARD W plus Lは申込後、審査に通ると最短5分で専用アプリ上にデジタルカードが発行されるため、クレジットカードの即日発行がしたい主婦にもおすすめ。

カード番号を使えばすぐにネットショッピングやApple Pay、Google Payなどでのスマホ決済ができるため、対応のスーパーやコンビニで利用できます。

カードの現物は後日郵送されるため、ご安心ください。

実際にJCB CARD W plus Lを発行した主婦の口コミ

実際にJCB CARD W plus Lを使っている主婦の口コミを紹介します。

Plus L限定の女性疾病保険がつけられる他に、選べる保険として乳がんや子宮がんなどの医療保険だけでなく、犯罪被害補償として「鍵取替え費用保険金」や「ストーカー行為等対策費用保険金」などの保障もつけられるので、通常のカードにはない安心も携帯できるカード。

また、「JCB LINDA」という女性の美に対してお得な情報やキャンペーン、プレゼントを受け取ることができます。

こちらの主婦の方は、さまざまな保険や補償がつけられることにメリットを感じ、JCB CARD W Plus Lを発行したといいます。

JCB CARD W Plus Lの女性疾病保険は子宮がんや子宮筋腫、乳がんや妊婦の合併症などの女性特有疾患で入院や手術した際などにかかる費用を補償するもので、月額290円から加入可能です(※1)。

犯罪被害補償については2021年7月8月以降、新規募集が終了しています(※2)が、2023年10月現在では「トッピング保険」として弁護士費用サポートプラン(月払保険料330円)や日常生活賠償プラン(月払保険料210円)などがつけられます。

いずれも格安なので、主婦の方にとっては家計を圧迫しづらいのがメリット。万が一のリスクに備えたい方は、加入を検討するとよいでしょう。

(※2)犯罪被害補償が受けられるサービス「お守リンダ」は、2021年7月8日(木)の加入依頼書到着分をもって新規募集を終了しています

三井住友カード(NL) | 対象コンビニでのスマホタッチ決済で最大7.0%還元

- 年会費永年無料!

- スマホのタッチ決済(※)でポイント最大7%還元(※)

- ナンバーレスで安心安全!

| 年会費初年度 | 無料 |

|---|---|

| 年会費2年目〜 | 無料 |

| ポイント還元率 | 0.5 〜 7% |

| 発行スピード | 最短10秒 |

| 国際ブランド |

|

| 電子マネー |

|

- 付帯サービス

- ナンバーレスデザインで安心のセキュリティ

- 対象のコンビニ・飲食店などでスマホタッチ決済をおこなうとポイント還元率最大7.0%

- 選んだお店でポイント+0.5%

- 専業主婦でも申し込める

三井住友カード(NL)は、年会費無料のクレジットカードです。

申し込み条件は以下の通りで、専業主婦でも審査に通る可能性があります。

満18歳以上の方(高校生は除く)※20歳未満の方は保護者の同意が必要です。

申し込み後、審査に通ると最短30秒で専用アプリ「Vpassアプリ」内にデジタルカードが発行されるため、すぐにネットショッピングやApple Pay、Google Payといったスマートフォン決済の利用が可能です。

後日自宅に届くカードの現物はナンバーレスデザインで、カード番号の盗み見を防止します。

三井住友カード(NL)の通常のポイント還元率は0.5%ですが、対象のコンビニやファーストフード店、ファミレスなどでスマホタッチ決済をおこなうと最大7.0%還元を受けることができます。

- 通常ポイント:0.5%

- 対象店舗でのスマホタッチ決済:6.5%

対象店舗としては、セブン-イレブンやローソン、モスバーガーやガスト、すき家などが挙げられます。

家族で一緒に三井住友カード(NL)を利用すれば、家族ポイントが最大5.0%つくため、最大で12.0%もの高還元を受けられるのも三井住友カード(NL)のメリットです。

また、対象の店舗から好きな店舗を選んで登録するとポイント還元率が通常の2倍(1%)になる「選んだお店でポイント+0.5%!」サービスにより、以下のような店舗もお得に利用できます。

- モスバーガー

- プロント

- ファーストキッチン

- マツモトキヨシ

- ココカラファイン

- クリエイト

店舗は3つまで選ぶことができるので、対象の店舗以外で頻繁によく利用する店舗を登録しておくのがおすすめです。

実際に三井住友カード(NL)を発行した主婦の口コミ

実際に三井住友カード(NL)を使っている主婦の口コミを紹介します。

iDでの支払いが出来る事とVISAタッチ出来るクレジットカードが欲しく探していた所、ポイントサイト経由で加入するとお得だと知り加入しました。

対象のコンビニなどでタッチ決済すると通常よりVポイント還元率が高くなる事がとても気に入っています。

また、Vポイントもとても貯まりやすくカードの支払いに使用できるところもとても便利です。

こちらの主婦の方は電子マネー・タッチ決済対応のクレジットカードのなかでも、ポイントの貯まりやすさと使いやすさを重視して三井住友カード(NL)を選んだそうです。

三井住友カード(NL)はポイントアップ加入店が多く、セブン-イレブンやローソンなどの大手コンビニ、ガストやサイゼリヤ、すき家などの飲食店でのスマホタッチ決済では最大7.0%の高還元です。

家族で外食に行く機会が多いという方にとっては見逃せないポイントといえます。

貯まったポイントはいつもの買い物やネットショッピングに使えるだけでなく、カードの支払いに当てたり三井住友銀行の振込手数料として使えたりするため便利です。

ポイントの使い道が限られたクレジットカードでは、せっかく貯めたポイントを無駄にしてしまうことがあります。

クレジットカードを選ぶ際はぜひ貯まりやすさと使いやすさにも注目してみてください。

Olive|対象のコンビニ・飲食店の利用時に最大で20%ポイント還元

- 年会費無料!

- 銀行口座、クレジット、保険・証券まで1つのアプリで管理可能!

- ナンバーレスデザインで安心!

| 年会費初年度 | 無料 |

|---|---|

| 年会費2年目〜 | 無料 |

| ポイント還元率 | 0.5 〜 7% |

| 発行スピード | 3営業日程度 |

| 国際ブランド |

|

| 電子マネー |

|

- 付帯サービス

- 対象のコンビニ・飲食店の利用時に最大20%還元

- クレジット・デビット・ポイント払いの3つの支払いが1枚で完結

- 毎月自由に選べる優待サービスを付帯

Oliveは、2023年3月に新登場したSMBCの金融サービスです。

申込後、審査通過後に発行されるカード「Oliveフレキシブルペイ」には、三井住友銀行キャッシュカード、クレジットカード、デビットカードの機能が搭載され、ポイント払いにも対応。

専用アプリからはSBI証券口座での資産運用や保険の管理もおこなえる便利なカードです。

申し込みはアプリで手続き可能。カードの現物は到着までにおよそ1週間かかりますが、もともと三井住友銀行口座をお持ちの方であれば最短5分でスマホタッチ決済の利用が可能です(※)。

ただし三井住友のクレジットカードのお持ちの方でもカードの切り替えはできません。追加発行する形になるので、その点は注意してください。

さらにOliveは、ポイント還元率の高さも魅力。

対象のコンビニ・飲食店の利用時、家族ポイントの登録、対象店舗でのスマホのVisaのタッチ決済・Mastercard®タッチ決済とあわせて利用すると、通常のポイント分を含み最大で20%のポイント還元が受けられます。

また三井住友銀行ATMと三菱UFJ銀行の店舗外ATMの手数料が無料になる点もメリットの1つ。

そして選べる特典として、次の4つから毎月お好みのサービスを選べます。

- 給与や年金の受け取り特典として200ポイントを付与

- コンビニATM手数料が1回無料になる

- Vポイントアッププログラムの還元率が+1.0%

- 銀行口座残高が10,000円以上の場合に100ポイントを付与

楽天PINKカード | 楽天市場でポイントアップ

- 楽天カードの魅力はそのまま

- 4つのかわいいデザインをご用意

- 女性にうれしいカスタマイズ特典

| 年会費初年度 | 無料 |

|---|---|

| 年会費2年目〜 | 無料 |

| ポイント還元率 | 1~3% |

| 発行スピード | 7営業日程度 |

| 国際ブランド |

|

| 電子マネー |

|

- 付帯サービス

- お得に買い物や旅行できる「楽天グループ優待サービス」(月額330円)

- 子どもも喜ぶ特典付きの「RAKUTEN PINKY LIFE」(月額330円)

- 女性のための保障「楽天PINKサポート」(保障による)

- 専業主婦でも申し込める

楽天PINKカードは女性向けのクレジットカードで、通常の楽天カードと同様に年会費無料でありながら「カスタマイズ特典」が付帯されているのが特長です。

|

特典 |

月額利用料 |

サービス内容 |

|---|---|---|

|

楽天グループ優待サービス |

330円(税込) |

・楽天市場のお買いものが500円引き ・楽天トラベルの宿泊予約が1,000円引き ・楽天ブックスが100円引き ・楽天GORAのゴルフ場予約が1,000円引き ・楽天24でクリスタルカイザーが50円引き ・その他 |

| RAKUTEN PINKY LIFE | 330円(税込) |

・ヒューマニックスシネマが600円引き ・としまえん1日券が2470円引き ・東京ジョイポリスのパスポートが1,200円引き ・ビックエコーで5%~30%割引 ・その他 |

|

楽天PINKサポート |

40円~1,320円(税込) ※保障による |

・女性特有疾病の補償 *2020年4月より新規受付予定 |

月額330円で利用できる「楽天グループ優待サービス」や「RAKUTEN PINKY LIFE」、女性特有の疾病をお得な保険料で保障する「楽天PINKサポート」などがあります。

これらのサービスには月額利用料が必要ですが、利用する月だけ加入しそのあとに解約も可能です。

優待サービスの利用は生活費の節約にもつながるため、家計をやりくりする主婦の方におすすめです。

よくある質問には以下の記載があり、専業主婦の方でも審査に通る可能性があります。

18歳以上の方であれば、主婦・パート・アルバイトの方でもお申し込みいただけます。

楽天PINKカードを楽天市場で使うと、ポイント還元率が通常の3倍である3.0%となり、キャンペーンを利用することでさらにポイントアップが可能になります。

他にも、優待店で利用すると2.0~3.0%ポイント還元率がアップします。

また「海外旅行傷害保険」や「盗難保険」などの付帯サービスも充実しており、年会費無料とは思えないお得なクレジットカードです。

実際に楽天PINKカードを発行した主婦の口コミ

実際に楽天PINKカードを使っている主婦の口コミを2つ紹介します。

やはり、楽天PINKカードは楽天市場での還元率の高さに魅力があります。

通常の還元率も1.0%と高還元の部類ですが、楽天市場での利用では3.0%にアップします。

「お買い物マラソン」実施時にはショップの買いまわりでポイントが最大10.0%にもなるため、普段ネットショッピングの機会が多い主婦の方はお得に感じるでしょう。

貯めたポイントは普段の買い物や通販の支払いに使えたり、カードの支払に充てたりと使い道に困りません。

女性向け保険やサービスに加入したい、ピンク色の券面を選びたい主婦の方は、通常の楽天カードより楽天PINKカードを選ぶとよいでしょう。

イオンカードセレクト・イオンカードセレクト(ミニオンズ) | イオン系列で割引・ポイントアップ

- イオングループの対象店舗なら、WAON POINTがいつでも基本の2倍!

- 毎月20・30日の「お客さま感謝デー」は お買い物代金が5%OFF

- イオンシネマで映画鑑賞割引

| 年会費初年度 | 無料 |

|---|---|

| 年会費2年目〜 | 無料 |

| ポイント還元率 | 0.5 〜 1% |

| 発行スピード | 約2週間 |

| 国際ブランド |

|

| 電子マネー |

|

- 付帯サービス

- イオングループでの利用でポイント2倍

- イオンやマックスバリューの「お客様感謝デー」で5%割引

- イオン銀行のATM利用料金が24時間365日無料

- 専業主婦でも申し込める

イオンカードセレクトはクレジット機能のほかに「イオン銀行キャッシュカード」と「電子マネーWAON」の機能が1枚に集約されている年会費無料のクレジットカードです。

申し込み基準は18歳以上であることだけなので、専業主婦でも申し込めます。

18歳以上の方がお申込みいただけます。(高校生の方は、卒業年度の1月1日以降であればお申込みいただけます)

イオングループの対象店舗ではポイントがいつでも2倍になるため、普段のお買い物でイオンなどの対象店舗を利用している主婦の方には特におすすめです。

さらに毎月20日・30日に開催する「お客様感謝デー」では、全国のイオンやマックスバリューなどで買い物代金が5%割引されます。

イオングループはイオンやダイエーをはじめ、コンビニの「ミニストップ」、酒類販売の「やまや」、さらに「スポーツオーソリティ」など他業種にわたります。

- イオン

- ダイエー

- マックスバリュー

- やまや

- ミニストップ

- スポーツオーソリティ

また、イオン銀行のATM利用料金が24時間365日無料、振込手数料も同行宛が無料、他行宛でも最大月5回までの無料なのもイオンカードセレクトの魅力です。

なお、イオンカードセレクトのなかでも人気が高いのが、イオンカードセレクト(ミニオンズ)です。

- イオンシネマの映画料金がいつでも1,000円!(年間12枚まで)

- オートチャージ200円ごとに1WAONポイントプレゼント

| 年会費初年度 | 無料 |

|---|---|

| 年会費2年目〜 | 無料 |

| ポイント還元率 | 0.5 〜 1% |

| 発行スピード | 14営業日程度 |

| 国際ブランド |

|

| 電子マネー |

|

- 付帯サービス

- ユニバーサル・スタジオ・ジャパンで使用するとポイント10倍

- イオンシネマの鑑賞料金がいつでも1,000円(税込)(※)

基本機能はイオンカードセレクトと同じですが、レジャーを楽しみながらポイントをためられる嬉しいサービスが付帯されています。

イオンカードの基本ポイントは0.5%で、200円ごとに1ポイントがもらえますが、イオンカードセレクト(ミニオンズ)をユニバーサル・スタジオ・ジャパンで使用すると200円ごとに10ポイントが付与され、5.0%の高還元率が実現します。

また、映画館イオンシネマの鑑賞券を1,000円で購入できるサービスも利用できます(※)。

実際にイオンカードセレクトを発行した主婦の口コミ

実際にイオンカードセレクトを使っている主婦の口コミを2つ紹介します。

イオン系列店舗では毎月決まった日にポイントアップ・割引のサービスを実施しているため、その日を狙って買い物をすることでお得感を得られます。

イオンカードセレクトならサイン不要で決済でき、混雑時でもスピーディーに会計を終えられるため、忙しい主婦の方から好評です。

イオンカードセレクトはキャッシュカードとしての機能を備えており、イオン銀行ATMの利用はいつでも無料と、急に現金が必要になったときにも便利。

近所にイオン系列店がある主婦の方なら、発行して損はないクレジットカードといえるでしょう。

エポスカード | マルイ・モディでのお買い物がお得

- 全国10,000店舗の優待つき!

- 入会金・年会費永年無料

- 海外旅行傷害保険は最高500万円

| 年会費初年度 | 無料 |

|---|---|

| 年会費2年目〜 | 無料 |

| ポイント還元率 | 0.5%~5.0% |

| 発行スピード | 店頭申込で最短30分発行・オンライン入会で1週間程度 |

| 国際ブランド |

|

| 電子マネー |

|

- 付帯サービス

- 年4回開催されるマルイの「マルコのマルオの7日間」で10%割引

- マルイで最短当日発行

- ポイントアップ加盟店が充実

- 専業主婦でも申し込める

エポスカードは18歳以上であれば専業主婦でも申し込みできる年会費無料のクレジットカードです。

申し込み条件は次の通りで、専業主婦であっても審査に通る可能性があります。

お申し込み条件:満18歳以上のかた(高校生を除く)で日本国内に居住されているかたに限らせていただきます。

エポスカード最大の魅力は、デパートの「マルイ」が年4回開催する「マルコとマルオの7日間」における割引サービス。

マルイの各店舗かマルイのネットショップでエポスカードを利用すると、期間中何度でも10%割引で買いものができるため、洋服などをマルイで購入している主婦には特におすすめです。

他にも1万店以上の加盟店で2倍~10倍のポイントアップや優待などのサービスを受けることができます。

たまったエポスポイントをギフトカードや他社のポイントに交換できるのも嬉しいポイント。

さらに、カラオケや映画館などの娯楽だけでなく、旅行や宿泊のときにもエポスカードの特典を使うことができるなど、さまざまな割引優待がそろっています。

- IDC大塚家具:ポイント2倍

- エースコンタクト:5%OFF

- サムソナイト:ポイント10倍

- JINS:ポイント5倍

- ブックオフオンライン:10%OFF

- ノジマ電器:ポイント5倍

- その他

実際にエポスカードを発行した主婦の口コミ

実際にエポスカードを使っている主婦の口コミを2つ紹介します。

エポスカードはマルイやモディ、マルイ通販をよく利用する主婦の方にとってはお得感のあるクレジットカードです。

コンビニやスーパーなどではポイントアップしないため、日用品や消耗品など普段の買い物でポイントを貯めたい方には向かないかもしれません。

ただし、エポスポイントUPサイトを経由したネットショッピングならポイントアップするため、通販をよくする主婦の方にはおすすめです。

たとえばセブンネットショッピングやQoo10なら3倍、楽天市場やYahoo!ショッピングは2倍になります。

また、エポスカードには演劇やコンサート、ミュージカルなどのチケット優待があり、先行予約に申し込めるため、エンタメ好きにとってはメリットのあるカードといえるでしょう。

三菱UFJカード | セブン-イレブンやローソンで5.5%還元

- 翌年度以降、本会員または家族会員の前年度の年間ショッピングご利用が1回以上で年会費無料

- 使うほどにポイント還元率アップ

- 不正被害を全額補償

| 年会費初年度 | 無料 |

|---|---|

| 年会費2年目〜 | 1,375円(税込) |

| ポイント還元率 | 0.5 〜 19% |

| 発行スピード | 最短翌営業日(Mastercard®・Visaのみ) |

| 国際ブランド |

|

| 電子マネー |

|

- 付帯サービス

- セブン-イレブンとローソンで5.5%相当のポイント還元

- 入会から3ヵ月は最大1.6%相当のポイント還元

- 安心のセキュリティ対策

- 専業主婦でも申し込める

三菱UFJカードは初年度年会費無料で、年1回の利用で翌年度も無料となります。

申し込み条件は以下の通りで、専業主婦でも申し込めるクレジットカードです。

18歳以上でご本人または配偶者に安定した収入のある方、または18歳以上で学生の方(高校生を除く)。

三菱UFJカードは、セブン-イレブンやローソンでの利用で5.5%相当のポイント還元が受けられるので、それらを利用する主婦の方にメリットの大きいカードです。

そのほか、登録型リボ「楽Pay」への登録でさらに5%相当の還元、カード入会から3ヵ月は最大1.6%相当の還元など多くのポイントアップが設けられています。

タッチ決済・スマホ決済対応の利便性に加え、カード番号や有効期限などのカード情報は裏面化され、カード利用を24時間365日モニタリングするなど、セキュリティ面の対策が施されたクレジットカードです。

リクルートカード | いつでもポイント1.2%還元

- どこで使ってもポイント高還元!驚異の1.2%!

- リクルートのネットサービスをご利用でさらにポイント還元!

- 「じゃらんnet」「ポンパレモール」などのリクルートサービスご利用分が最大4.2%

| 年会費初年度 | 無料 |

|---|---|

| 年会費2年目〜 | 無料 |

| ポイント還元率 | 1.2%~4.2% |

| 発行スピード | 最短即日 |

| 国際ブランド |

|

| 電子マネー |

|

- 付帯サービス

- 基本の還元率が1.2%と高くいつもの買い物でポイントを貯めやすい

- ホットペッパービューティで最大3.2%還元

- ポンパレモール経由でのネット通販で最大4.2%還元

- 専業主婦でも申し込める

リクルートカードは年会費無料であるにも関わらず基本の還元率が1.2%と高いクレジットカードです。

申し込み条件は次の通りで、本人二種丹生のない専業主婦でも審査に通る可能性があります。

18歳以上でご本人または配偶者に安定した収入のある方、または18歳以上で学生の方(高校生を除く)。

リクルートカードの強みは、ホットペッパービューティの予約とカード決済で3.2%還元になる点です。

ホットペッパービューティは普段通っているお店も予約できるため、美容院やネイルによく行く方はぜひ活用してみてください。

なお、じゃらんnetでもカード決済で3.2%還元、ホットペッパーグルメでは通常のポイント還元に加え人数×50ポイントが付与されます。

さらに嬉しい点が、ポンパレモールを利用したネットショッピングで最大4.2%還元になる点です。

ポンパレモールでは消耗品のほか服や靴やバッグやコスメも買えるため、生活費だけでなく美容代やファッション代の節約に繋がります。

リクルートサービスをよく利用する方や、基本の還元率が高いカードをお探しの方におすすめです。

セゾンカードインターナショナル | 即日発行対応!西友・LIVIN・サニーでの買い物がお得

- 入会金・年会費永久無料

- ポイントは有効期限なしで、永久不滅!

- 最短5分で!デジタル発行も

| 年会費初年度 | 無料 |

|---|---|

| 年会費2年目〜 | 無料 |

| ポイント還元率 | 0.5% |

| 発行スピード | 最短即日発行~3営業日 |

| 国際ブランド |

|

| 電子マネー |

|

- 付帯サービス

- 即日発行が可能ですぐに使える

- 有効期限のない永久不滅ポイントが貯まる

- 「セゾンカード感謝デー」で対象商品が5%OFF

- 専業主婦でも申し込める

セゾンカードインターナショナルは年会費無料のクレジットカードです。

公式サイトに「専業主婦でも学生でもお申し込み可能」とあるように、無収入や年収が低い方でも申し込みできます。

セゾンカードインターナショナルは、18歳以上で連絡が可能な方であれば、誰でも申し込みが可能です。

セゾンカードインターナショナルは、西友・LIVIN・サニーでの買い物は、毎月第一・第三土曜日は5%offになるメリットがあります。

利用でたまる永久不滅ポイントには有効期限がないので、ポイントをコツコツと長期間ためて好きなアイテムと交換したい方などにおすすめです。

なお、セゾンカードインターナショナルはデジタルカードの発行と店頭での即日受け取り、どちらも可能なクレジットカードです。

デジタルカードを希望する場合、審査後すぐに専用アプリ「セゾンPortal」にクレジットカード番号が表示されるため、すぐにネット通販やスマホ決済が利用できます。

カードの現物を最短即日で受け取りたい場合はWEBから申し込み、審査通過後に最寄りのセゾンカウンターに行ってカードを受け取りましょう。

なお、セゾンカードインターナショナルはETCカードの即日発行にも対応します。

ETCカードの発行・受け取りには一般的に1週間以上の時間がかかるので、近日中に有料道路を利用する予定がある方にもおすすめです。

実際にセゾンカードインターナショナルを発行した主婦の口コミ

実際にセゾンカードインターナショナルを使っている主婦の口コミを2つ紹介します。

セゾンカードインターナショナルのメリットは、ポイントに有効期限がなく「いつのまにかポイントが使えなくなっていた!」という事態を避けられることです。

ポイント還元率は通常0.5%なので、日常の買い物でポイントを積極的に貯めたい主婦の方には向きません。

あくまで、クレジットカードやETCカードの発行を急いでいる方におすすめのカードです。

ただし、ネットショッピングであればポイントサイト経由で還元率が上がるので、通販が多い方ならお得感を得られるかもしれません。

貯めたポイントはカードの支払いに充てられるほか、人気の家具家電やゲーム、お米や肉・海鮮などのグルメなどのグッズと替えたり、他社ポイントやマイルへ交換できます。

ライフカード | 誕生月はポイント3倍

- 初年度はもちろん、次年度以降も年会費は無料!

- 入会後1年間はポイント1.5倍

- お誕生月のご利用は基本ポイント3倍

| 年会費初年度 | 無料 |

|---|---|

| 年会費2年目〜 | 無料 |

| ポイント還元率 | 0.5%~1.5% |

| 発行スピード | 最短2営業日 |

| 国際ブランド |

|

| 電子マネー |

|

- 付帯サービス

- カード入会後1年間はポイント1.5倍

- 誕生日のある月はポイント3倍

- 年会費無料で盗難保険付き

- 年間の利用額に応じて還元率アップ

- 専業主婦でも申し込める

ライフカードは初年度年会費無料のクレジットカードで、2年目以降も1回以上の利用で1,100円(税込)の年会費が無料です。

申込基準には年収の条件がないため、無収入の専業主婦の方でも持てる可能性があります。

日本国内にお住まいの18歳以上(但し高校生を除く)で、電話連絡が可能な方。

※未成年の方は、親権者の同意が必要となるため、カードのお届けにお時間がかかる場合がございます。

入会初年度はポイント1.5倍で、ポイントを効率よく貯められます。さらに誕生月は毎年ポイントが3倍となります。

まとめ買いなどでポイントを貯められるのでとてもお得です。

また、ライフカードはカード会員保障制度が付帯しています。盗難や紛失があった場合に備えられるため安心です。

さらに、ライフカード会員専用サイト「L-Mall(エルモール)」では、ポイントが最大25倍にもなります。

- 楽天市場

- Yahoo!ショッピング

- エクスペディア

- 一休.com

実際にライフカードを発行した主婦の口コミ

実際にライフカードを使っている主婦の口コミを2つ紹介します。

上記の通り、ライフカードで貯めたポイントはAmazonギフト券やJCBギフトカード、また好きなグッズへの交換ができます。

誕生日月はポイント還元率が3倍になるため、その月にだけライフカードを使うという主婦の方もいるようです。

ライフカードは年会費無料なので発行するだけしておき、普段は通常の還元率が高いクレジットカードを使って、誕生月にだけライフカードを活用すると、効率よくポイントが貯められるかもしれません。

MICARD+(エムアイカード プラス) | 三越伊勢丹での還元率が常に5.0%以上

- 年会費初年度無料

- 三越伊勢丹グループ百貨店でお買い物すると、最大10%ポイントが貯まる

- エムアイポイントのJALマイル、ANAマイルとの相互交換ができる

| 年会費初年度 | 無料 |

|---|---|

| 年会費2年目〜 | 2,200円(税込) |

| ポイント還元率 | 0.5% |

| 発行スピード | 最短即日 |

| 国際ブランド |

|

| 電子マネー |

|

- 付帯サービス

- 三越伊勢丹での利用でいつでも還元率5.0%以上

- ポイントアップ加盟店多数で三越伊勢丹以外での買い物もお得

- 最短即日でのカード発行が可能

- American Expressを選択すれば海外ショッピングの還元率1.5%

- 専業主婦でも申し込める

MICARD+(エムアイカードプラス)は、本人に収入がない専業主婦でも審査に通る可能性があるクレジットカードです。

申し込み条件は公式サイトに以下のように記載されています。

満18歳以上で安定した収入のある方、その配偶者の方、学生の方。(高校生は除く)

入会申し込みフォームにご入力の「ご自宅」と「ご勤務先」に電話連絡が可能な方。会員規約などをご自身で理解いただいたうえで、内容をご承認いただける方。

入会お申し込みフォームの所定事項を日本語でご入力いただける方。

日本国内にお住まいの方。

口座振替のご登録をいただける方。

MICARD+(エムアイカードプラス)のメリットは、三越伊勢丹グループでの買い物が通販含め常に5%以上のポイント還元になる点です。

三越伊勢丹での年間利用額に応じて次のようにポイントアップします。

- 年間30万円未満:5.0%

- 年間30万円以上:8.0%

- 年間100万円以上:10.0%

なお、ポイント還元率がアップする金額に達すると、到達翌々月の1日には新しい還元率が適用されます。

翌年まで待たなくてよいため、ぜひ還元率アップを目指してみてください。

ただし、食料品・レストラン・喫茶や一部売場、一品3,000円(税抜)未満の商品は1.0%還元になります。

その他にも、セール品・福袋・一部のブランドなどはポイント対象外のため、注意してください。

MICARD+(エムアイカード プラス)の通常の還元率は0.5%ですが、次のようなポイントアップ加盟店では次のように還元率がアップします。

- ルクア大阪:2.0%

- 得タク:1.5%

- ビックカメラ、ソフマップ、JCOM:1.0%

ネットショッピングをよく利用する方には、エムアイポイントワールドの利用もおすすめです。

エムアイポイントワールドを経由してネット通販をするだけでポイント還元率がアップします。

エムアイポイントワールド掲載ショップの一例は、次のとおりです。

- DHC:最大11倍

- ホテルズドットコム:最大4倍

- じゃらんnet:最大3倍

- 楽天市場、無印良品、LOHACO、ユニクロ:最大2倍

ほかにもさまざまなショップが掲載されているため、ぜひ活用してください。

貯まったポイントは、三越伊勢丹グループ百貨店・オンラインストアでの利用のほか、他社ポイントやマイルと交換することも可能です。

国際ブランドは、VisaとAmerican Expressから選択可能です。

なお、海外ショッピング時の還元率はVisaが1.0%、American Expressが1.5%になります。

海外旅行をよくする方は、American Expressでの発行がおすすめです。

ただし、エムアイカード プラスに旅行傷害保険は付帯していないため、注意してください。

PayPayカード | ソフトバンクユーザーと相性抜群

- 利用金額200円(税込)ごとに1%のポイント付与

- Yahoo!ショッピングなら3%付与

- 年会費永年無料

| 年会費初年度 | 無料 |

|---|---|

| 年会費2年目〜 | 無料 |

| ポイント還元率 | 1% |

| 発行スピード | 申し込み&審査で最短5分で使える |

| 国際ブランド |

|

| 電子マネー |

|

- 付帯サービス

- 決済額100円ごとに1ポイントたまる

- ソフトバンクやワイモバイルの利用者は、Yahoo!ショッピングやPayPayモールでポイント10倍!

- 専業主婦でも申し込める

PayPayカードは年会費無料のクレジットカードです。

申し込み条件は以下の通りで、専業主婦でも申し込めます。

申し込み条件は以下の通りです。

日本国内在住の満18歳以上(高校生除く)の方

ご本人様または配偶者に安定した継続収入がある方

本人認証が可能な携帯電話をお持ちの方

ポイント還元率は基本1.0%と高還元ですが、ソフトバンクやワイモバイルの利用者ならPayPayカードを使ってYahoo!ショッピングやPayPayモールで決済すると、最大10%還元となります。

条件に当てはまる主婦の方で、Yahoo!ショッピングやPayPayモールを使って日用品などをまとめ買いをする場合は、ぜひこのカードでお得に買い物してください。

また、PayPayポイントには有効期限がないため、ポイントが失効する心配もありません。

セブンカード・プラス |イトーヨーカドーユーザー向き

- 毎月8のつく日は、イトーヨーカドーでのお買い物がほとんど全品5%OFF

- ショッピングガード保険(海外)

- 電子マネーnanacoへのチャージでもポイントがたまる

| 年会費初年度 | 無料 |

|---|---|

| 年会費2年目〜 | 無料 |

| ポイント還元率 | 0.5%~1.0% |

| 発行スピード | 2~3週間後 |

| 国際ブランド |

|

| 電子マネー |

|

- 付帯サービス

- 毎月8のつく日は、イトーヨーカドーでのお買い物がほとんど全品5%OFF

- 対象店舗での利用で200円につきnanaco2ポイント

- 専業主婦でも申し込める

セブンカード・プラスは、イトーヨーカドーをよく利用する主婦の方におすすめのクレジットカードです。

年会費無料で、申し込み条件は原則として18歳以上、かつご本人または配偶者に継続して安定した収入があることなので、専業主婦でも申し込めます。

原則として18歳以上で、ご本人または配偶者に継続して安定した収入がある方/18歳以上で学生の方(高校生除く)

毎月8のつく日は、イトーヨーカドーでのお買いものがほとんど全品5%OFFになり、ショッピングガード保険(海外)電子マネーnanacoへのチャージでもポイントもたまります。

dカード/dカードGOLD | ドコモユーザーに最適

- いつものお買物で100円(税込)ごとに1%ポイントたまる!

- 年会費 永年無料!

- dポイント(期間・用途限定)最大4,000ポイント進呈!

| 年会費初年度 | 無料 |

|---|---|

| 年会費2年目〜 | 無料 |

| ポイント還元率 | 1 〜 10% |

| 発行スピード | 2週間 |

| 国際ブランド |

|

| 電子マネー |

|

- 付帯サービス

\ 今なら最大4,000ポイントプレゼント! /

公式サイトで詳細を確認する- 加盟店での決済でポイントの二重取りができる

- 「dカードケータイ補償」付帯で端末購入から1年間、最大1万円の補償を受けられる

- 専業主婦でも申し込める

dカードはNTTドコモが発行する年会費無料のクレジットカードです。

申し込み条件は以下の通りで、専業主婦でも申し込めます。

満18歳以上であること(高校生を除く)

個人名義であること

ご本人名義の口座をお支払い口座として設定いただくこと

その他当社が定める条件を満たすこと

「dポイントカード」としても利用でき、ローソンやマツモトキヨシなどの加盟店で決済すると、ポイントの二重取りが可能です。

また、ドコモユーザーはdカードで携帯料金の支払いができます。

「dカードケータイ補償」が付帯しており、端末購入から1年間は最大1万円の補償を受けられるのもdカードの魅力です(※)。

ドコモユーザーであれば、dカードGOLDもおすすめです。

一般的に上級クラスのカードは審査が厳しい場合が多いですが、dカードGOLDの申込条件は次の通りで、専業主婦でも申し込みできます。

満18歳以上(高校生を除く)で、安定した継続収入があること

個人名義であること

ご本人名義の口座をお支払い口座として設定いただくこと

その他当社が定める条件を満たすこと

- 毎月のドコモのケータイ/「ドコモ光」ご利用料金1,100円(税込)ごとに金額の10%ポイント還元

- ケータイ補償3年間で最大10万円

- 国内・ハワイの主要空港ラウンジ利用無料

| 年会費初年度 | 11,000円(税込) |

|---|---|

| 年会費2年目〜 | 11,000円(税込) |

| ポイント還元率 | 1〜10.5% |

| 発行スピード | 2週間 |

| 国際ブランド |

|

| 電子マネー |

|

- 付帯サービス

- 毎月のドコモ料金の10%をポイント還元

- 最大10万円のケータイ補償

- 国内・ハワイの主要空港のラウンジが利用無料

- ゴールドカードにも関わらず専業主婦でも申し込める

ただし、dカードGOLDは11,000円(税込)の年会費が必要な有料カードです。

一見して年会費が高額で魅力が少ないように感じますが、ドコモ料金の実質10%引きなど、それを凌駕するdカードGOLD限定の特典があります。

たとえば家族全員がドコモユーザーで、月のスマホ料金が合計3万円の家庭では、毎月3,000ポイント、年間36,000ポイントたまるので、年会費を払っても、実質25,000円お得。

スマホ料金の合計が年間36万円なので、なんと年間6.9%も安くなる計算です。

さらに購入から3年間、紛失や盗難、修理不能に対応するケータイ補償やラウンジサービスも魅力の特典です。

実際にdカード/dカードGOLDを発行した主婦の口コミ

以下はdカードGOLDを発行した主婦の口コミです。

dカード GOLDのメリットのひとつはやはり手厚いケータイ補償にあります。

補償にあたっては所定の審査がありますが、補償金額は最大100,000円と高額なので、ドコモユーザーにとっては魅力的でしょう。

ただし、dカード GOLDには11,000円(税込)の年会費がかかるため、発行したあとは活用しなければ損をしやすいです。

年会費分やそれ以上のメリットを得るためには、積極的にカードを利用しポイント還元を受けましょう。

MUJI Card | 無印良品でのお買い物がお得

- 年会費永久無料

- 無印良品で永久不滅ポイント3倍

- 国内の無印良品店舗・ネットストアで使える「MUJIショッピングポイント」プレゼント

| 年会費初年度 | 無料 |

|---|---|

| 年会費2年目〜 | 無料 |

| ポイント還元率 | 0.1 〜 0.3% |

| 発行スピード | 最短3営業日 |

| 国際ブランド |

|

| 電子マネー |

|

- 付帯サービス

- 無印良品の利用で永久不滅ポイント3倍(1,000円の利用ごとに3ポイント)

- 永久不滅ポイント200ポイントでMUJIショッピングポイント1,200ポイント交換

- 無印良品週間の利用で10%割引

- MUJIマイルが貯まるとMUJIショッピングポイントプレゼント

- 毎年5月・12月・誕生月に500MUJIショッピングポイントプレゼント

- 専業主婦でも申し込める

主婦からの圧倒的人気を誇る無印良品でお得になるクレジットカードがMUJIカードです。

申し込み条件は以下の通りで、専業主婦でも申し込めます。

18歳以上のご連絡が可能な方で、当社の提携する金融機関に決済口座をお持ちの方に限りお申し込みいただけます。

実際の発行元はセゾンカードであり、あくまで提携カードの位置づけですが無印ファンにはたまらない特典があります。

セゾンカードのポイントである永久不滅ポイントとMUJIショッピングポイントの交換レートは「1:6」です。

MUJIショッピングポイントは1ポイント=1円として無印良品で利用できることから、MUJIカードを無印良品で使用した場合は、1,000円の利用で18円が還元され1.8%の還元率です。

毎年3回の500ポイントプレゼントや、MUJIマイルによるポイントプレゼントを利用すると、還元率はさらに高まります。

MUJIマイルは、永久不滅ポイントと別に無印良品で1円の利用ごとに1マイル獲得でき、誕生月にはマイルが2倍になります。

また、一定のステージに達した時点でMUJIショッピングマイルがプレゼントされますが、毎年2月末にリセットされるため、計画的に利用するようにしましょう。

|

ステージ |

シルバー |

ゴールド |

プラチナ |

ダイヤモンド |

|

獲得マイル数 |

2万マイル以上 | 5万マイル以上 | 10万マイル以上 | 20万マイル以上 |

|

プレゼントされるMUJIショッピングポイント |

200ポイント | 300ポイント | 500ポイント | 1,000ポイント |

また、毎年開催される「無印良品週間」にMUJIカードを利用すると10%引きの会員価格で購入できるので、自宅の小物や食品などを無印良品でよく購入するという主婦の方は、ぜひ作ってください。

永久不滅ポイント、MUJIショッピングポイント、MUJIマイルそして無印良品週間など、主婦に人気の無印良品をお得に利用するなら、MUJIカードは必須アイテムです。

実際にMUJI Cardを発行した主婦の口コミ

実際にMUJI Cardを使っている主婦の口コミを2つ紹介します。

MUJI Cardは無印良品のヘビーユーザーなら作って損はないクレジットカードです。

無印良品での買い物はいつでもポイント3倍で、年5回ほど開催される「無印良品週間」では1割引で買い物ができるため、日々の消耗品や食材はもちろん、このタイミングで家具や家電など高額な商品を購入するとお得感を得やすいでしょう。

貯まるポイントは有効期限のない永久不滅ポイントなのも嬉しいところ。

マイペースに貯めたポイントを商品と交換することも可能です。

オリコカード THE POINT | ネットショッピングで高還元

- 還元率は常に1.0%以上!100円で1オリコポイントがたまる!

- 入会後6ヵ月間は還元率が2.0%にアップ!

- 年会費は無料!

| 年会費初年度 | 無料 |

|---|---|

| 年会費2年目〜 | 無料 |

| ポイント還元率 | 1.0%~2.0% |

| 発行スピード | 最短8営業日 |

| 国際ブランド |

|

| 電子マネー |

|

- 付帯サービス

- ポイント還元率は常に1.0%以上(入会後半年は2倍)

- 入会後6ヶ月はポイント還元率が2倍(2.0%)

- オリコモールの利用で0.5%をポイント加算

- 電子マネーのiDとQUICPayをダブル搭載

- 専業主婦でも申し込める

オリコカード THE POINTは高還元で知られる、専業主婦でも申し込めるクレジットカードです。

満18歳以上で安定した収入がある方

年会費無料はもちろんのこと、どこで使っても還元率が1.0%と高還元のクレジットカードなので、利用シーンを選ばずに使うことが可能です。

オリコカードが提供するネットショッピングサイト「オリコモール」を利用して買い物をすると還元率1.5%になるのがオリコカード THE POINTのメリット。

オリコモールには、Amazon.co.jpや楽天市場をはじめ、Yahoo! JAPANショッピングやユニクロなど、よく利用するショップが豊富です。

また電子マネーも「iD」と「QUICPay」の2つが搭載されているので、サインなしでスムーズな決済ができます。

「オリコポイント」は、500ポイントからアマゾンギフトカードなどにリアルタイムで交換できるのが魅力です。

- amazonギフト券

- App Store & iTunesギフトカード

- nanacoギフト

- すかいらーく優待券

- 電子マネーWAONポイント(移行)

- 楽天ポイント(移行)

- Pontaポイント(移行)

実際にオリコカード THE POINTを発行した主婦の口コミ

実際にオリコカード THE POINTを使っている主婦の口コミを2つ紹介します。

こちらの主婦の方たちはオリコカード THE POINTを使って光熱費や水道料金、住民税や自動車税を支払い、効率よくポイントを稼いでいます。

またオリコモールを経由してのネットショッピングで高還元を受けられるのもオリコカード THE POINTの魅力です。

近くにイオンやモディなど、行きつけのお店がない方にはおすすめのクレジットカードです。

apollostation card | 車をよく利用する主婦向き

- 年会費永久無料!

- いつでもガソリン代を値引き!

- ウェブ明細のご利用で毎年4/11~5/10のガソリン代を追加値引き!

| 年会費初年度 | 無料 |

|---|---|

| 年会費2年目〜 | 無料 |

| ポイント還元率 | 0.5% |

| 発行スピード | 3営業日程度 |

| 国際ブランド |

|

| 電子マネー |

|

- 付帯サービス

- ガソリン・軽油が1リッターあたり2円引き

- 灯油が1リッターあたり1円引き

- ウェブ明細の利用で毎年4/11~5/10の期間ガソリン・軽油が3円引き

- カード請求額1,000ごとに5ポイント付与

- ロードサービスを特別価格で提供

ガソリンや軽油、灯油が安くなるapollostation cardは年会費無料年会費で、普段から車を利用する主婦に嬉しいクレジットカードです。

公式サイトに記載がある通り、無職の専業主婦でも申し込みできます。

Q:(学生や主婦など)会社勤めしていなくても申し込みできますか?

A:apollostation card、その他提携カードの場合、18才以上で電話連絡可能な方であればお申し込みいただけます。

apollostation cardを出光SSで利用するとガソリン、軽油が1リッターあたり2円引き、灯油が同じく1円引きで購入できます。

年会費550円(税込)で月間のクレジットカード決済額に対してガソリン価格をさらに割引く「値引きプラスサービス」も魅力のひとつです。

サービス対象は3万円以上のクレジットカード決済で、以下の基準で判定され通常の値引き額に加算されます。

|

クレジットカード決済額(月間) |

ねびきプラス単価 |

合計割引 |

|---|---|---|

| 3万円~4万円未満 | 1円/1リッター | 3円/1リッター |

| 4万円~5万円未満 | 2円/1リッター | 4円/1リッター |

| 5万円~6万円未満 | 3円/1リッター | 5円/1リッター |

| 6万円~7万円未満 | 4円/1リッター | 6円/1リッター |

| 7万円~8万円未満 | 5円/1リッター | 7円/1リッター |

| 8万円以上 |

6円/1リッター(上限) |

8円/1リッター |

年会費は550円(税込)ですが、月に換算すると46円程度。

その出費でガソリンや軽油が最大8円引き/リッターになるのはお得で、車を使う人には嬉しいサービスでしょう。

また、apollostation cardは1,000円の利用ごとに5ポイント還元されるので、「割引+ポイント」の両方を狙える高還元クレジットカードです。

ポイントは楽天ポイントやdポイントに対等交換(1,000ポイントで1,000ポイント)できるので、使い方にも困りません。

実際にapollostation cardを発行した主婦の口コミ

実際にapollostation cardを使っている主婦の口コミを2つ紹介します。

これはお得だと感じることは、何と言ってもガソリンが-2円/Lになるなど、安くなること。

現金で支払うのとでは大きな差があるため、毎回出光まいどクレジット払いにしています。

ガソリンを入れる際、現金の出し入れがなく(機械も使いやすく)とっても便利です。

又、ポイントを貯めて商品と交換すること(希望を出すこと)がができます。私は過去、Vdrugの商品券、ごぼう茶などを送付して頂きました(良い交換だったと思います)。

私の1番利用頻度が高い出光百合が原SSでは、5のつく日にガソリンが2円引きとなり、まいどプラスのカードの割引と合わせて5円引きになるという、お得な特典があるのでいつも利用させてもらっている。

また別の店舗では楽天ポイントが2倍になるというのぼりを見たことがあるので、店舗ごとにサービスは違うがどこで利用してもお得な特典があるカードだという印象がある。

車に乗る頻度が高い主婦の方にとって、apollostation cardはお得なクレジットカードです。

毎月5のつく日にはガソリンが1リットルごとに2円引きされるため、現金でや他のカードで支払うより安くなります。

また寒い地域や冬場ではストーブが必須ですが、apollostation cardがあれば軽油もお得に購入できるため家計が助かるでしょう。

主婦向けクレジットカードの選び方

主婦や専業主婦がクレジットカードを選ぶ際に考慮したい点は次の5つです。

- 審査難易度が低いランク・発行元のカードを選ぶ

- 維持コストが気になる主婦は年会費無料のクレジットカードを選ぶ

- よく使うお店でポイントがたまるクレジットカードを選ぶ

- ネットショッピングの頻度が高い主婦は通販サイトと相性の良いカードを選ぶ

- 電子マネーの使いやすいクレジットカードを選ぶ

主婦・専業主婦におすすめのクレジットカードの選び方について解説します。

審査難易度が低いランク・発行元のカードを選ぶ

クレジットカードには「一般カード」、「ゴールドカード」、「プラチナカード」などのカードクラスや、「年会費無料カード」、「年会費有料カード」の違いがあり、それぞれ審査の難易度が変わります。

審査の難易度は、年会費無料のクレジットカードよりも有料一般カードの方が厳しいとされ、ランクがあがるほど難易度が高くなる傾向があります。

プラチナカードやブラックカードのなかには、インビテーション(招待状)がないと、申し込みさえできないものもあります。

主婦の場合、審査難易度の低い「年会費無料のクレジットカード」を選択すると審査に通過しやすいと考えられます。

また、審査難易度はクレジットカードを発行する会社によっても変わります。

銀行が発行するプロパーカード(オリジナルカード)が最も審査が厳しく、消費者金融が発行するクレジットカードは難易度が低くなっています。

ただし、銀行系でも三井住友カード(NL)のようにデジタルカードの発行に対応するクレジットカードは審査難易度が低めとされています。

JCB CARD W plus Lは信販系クレジットカードですが、こちらもデジタルカード発行ができるため、信販系のなかでは審査難易度が低めです。

日用品や食材のお買い物でクレジットカードを使う機会の多い主婦の方には、スーパーマーケットやデパートなどの小売業の会社やその系列会社が発行している流通系のクレジットカードもおすすめ。

たとえばイオンカードセレクトがその例です。

このように、クレジットカードは発行元の違いによって審査通過のしやすさが変わります。

【主婦・専業主婦でも審査通過できるおすすめクレジットカード】

JCB CARD W plus L

|

三井住友カード(NL)

|

イオンカードセレクト

|

|

| 年会費 |

無料

|

無料

|

無料

|

| ポイント還元率 | 1 〜 10.5% | 0.5 〜 7% | 0.5 〜 1% |

| 発行期間 | モバ即入会で最短5分(※) | 最短10秒 | 約2週間 |

| 付帯 サービス |

|||

| 電子 マネー |

|

|

|

維持コストが気になる主婦は年会費無料のクレジットカードを選ぶ

クレジットカードの維持コストが気になる方は、年会費無料のカードを選びましょう。

年会費のかかるクレジットカードは優待特典や保険が充実しているというメリットがありますが、それらをあまり利用しない場合は年会費がかかるぶん割高に感じるデメリットがあります。

クレジットカードのなかには初年度のみ年会費が無料になるものや「年1回のカード利用で年会費が無料」などと条件付き無料の種類があります。

年会費を払うことなくクレジットカードを持ち続けたい方は、年会費永年無料のカードを選びましょう。

【年会費無料の主婦・専業主婦でも作れるおすすめクレジットカード】

JCB CARD W plus L

|

三井住友カード(NL)

|

イオンカードセレクト

|

|

| 年会費 |

無料

|

無料

|

無料

|

| ポイント還元率 | 1 〜 10.5% | 0.5 〜 7% | 0.5 〜 1% |

| 発行期間 | モバ即入会で最短5分(※) | 最短10秒 | 約2週間 |

| 付帯 サービス |

|||

| 電子 マネー |

|

|

|

よく使うお店でポイントが貯まるカードを選ぶ

クレジットカードの最大の魅力は「ポイントプログラム」です。

クレジットカード各社は独自のポイントサービスを実施しており、クレジットカード決済額に対して0.5%~1.2%程度のポイント還元をおこなっています。

ここでチェックしたいのが、普段利用しているお店の加盟状況です。

クレジットカードには、それぞれ「ポイントアップ加盟店(特約店)」が設定されており、そこで利用するとポイントが2倍~5倍以上にアップします。

つまり自分が普段よく利用するお店がポイントアップ加盟店であれば、そこのクレジットカードを持つことで効率的にポイントがたまります。

特定の店舗でポイントアップするクレジットカードの例を次に挙げました。

- セブン-イレブン・ローソンを利用する方は「三井住友カード(NL)」

- イオン・まいばすけっとを利用する方は「イオンカードセレクト」

- 西友・LIVIN・サニーを利用する方は「セゾンカードインターナショナル」

| クレジットカード種別 | 基本ポイント還元率 | ポイントアップ還元率 | ポイントアップ加盟店(優待店) |

|---|---|---|---|

| 三井住友カード(NL) | 0.5% |

・対象店舗でのスマホタッチ決済で最大7.0%還元 ・対象店舗から選んだ3つのお店でポイント0.5%アップ |

・セブン-イレブン ・ローソン ・マクドナルド ・ドトールコーヒー |

| イオンカードセレクト | 0.5% | ・イオングループ利用で1.0% |

・イオン ・ダイエー ・マックスバリュ ・ザ・ビック ・ミニストップ |

| セゾンカードインターナショナル | 0.5% | ・対象日に対象店舗で利用すると5%off |

・西友 ・LIVIN ・サニー |

三井住友カード(NL)

|

イオンカードセレクト

|

セゾンカードインターナショナル

|

|

| 年会費 |

無料

|

無料

|

無料

|

| ポイント還元率 | 0.5 〜 7% | 0.5 〜 1% | 0.1 〜 3% |

| 発行期間 | 最短10秒 | 約2週間 | 最短即日発行~3営業日 |

| 付帯 サービス |

|||

| 電子 マネー |

|

|

|

ネットショッピングの頻度が高い主婦は通販サイトと相性の良いカードを選ぶ

普段ネットでお買い物をすることが多い主婦の方には、以下のクレジットカードがおすすめです。

- Amazonやじゃらんnetを利用する人は「JCB CARD W plus L」

- 楽天市場やYahoo!ショッピングを利用する人は「ライフカード」

- 楽天市場を多く利用する人は「楽天カード」

|

クレジットカード種別 |

基本ポイント還元率 |

ポイントアップ還元率 |

ポイントアップ加盟店(優待店) |

|---|---|---|---|

|

JCB CARD W plus L |

1.0% |

「Oki Doki ランド」経由でネットショッピングを行うとポイントが最大20倍 |

・Amazon ・Rakuten ・Yahoo!ショッピング ・じゃらんnet ・【さとふる】ふるさと納税サイト |

| ライフカード | 0.5% | L-mallで利用すると最大25% |

・楽天市場 ・Yahoo!ショッピング |

| 楽天カード | 1.0% |

・楽天市場SPU利用で3.0% ・優待店利用で2.0%~3.0% |

・楽天市場 ・Rakuten Travel ・エネオス ・エディオン ・DAIMARU(大丸) |

JCB CARD W plus LはOki Dokiランドを経由してネットショッピングをおこなうことでポイントが最大20倍、ライフカードはL‐mall経由で最大25倍とお得です。

楽天カードの基本還元率は1.0%と高いですが、楽天市場やトラベルなどの楽天サービスを利用することで、還元率が3.0%にアップします。

JCB CARD W plus L

|

ライフカード

|

楽天カード

|

|

| 年会費 |

無料

|

無料

|

無料

|

| ポイント還元率 | 1 〜 10.5% | 0.1 〜 2.5% | 0.2 〜 1% |

| 発行期間 | モバ即入会で最短5分(※) | 最短2営業日 | 7営業日程度 |

| 付帯 サービス |

|||

| 電子 マネー |

|

|

|

電子マネーの使いやすいカードを選ぶ

クレジットカードのなかには「電子マネー」一体型のものがあり、使い方次第でポイント還元がさらに増える可能性があります。

電子マネーは、カードをレジにかざすだけで支払いが完了する決済サービスで、プリペイド型(事前チャージ)とポストペイ型(後払い)があります。

電子マネーにも、ポイントサービスや付帯サービスを設けているものがあり、たとえば、楽天カードにはプリペイド型の電子マネー「楽天Edy」が搭載されています。

楽天Edyは、楽天市場で集めた楽天ポイントをコンビニなどの実店舗で使用できるだけでなく、楽天Edy決済でのポイントと楽天加盟店でのポイントの二重取りも可能です。

また、イオンカードセレクトに搭載されている「WAON」はポイントだけでなく、お得な「WAON感謝デー」の割引サービスでも利用できます。

|

電子マネー |

搭載クレジットカード |

|---|---|

|

WAON |

イオンカードセレクト |

| 楽天Edy |

楽天カード |

| iD |

dカード・dカードGOLD オリコカード THE POINT |

電子マネー搭載クレジットカードを利用することで、支払い時の利便性がさらにアップします。「スマート&お得な」利用を考えると、クレジットカードの選択時には電子マネー機能の有無で選ぶのも大切です。

なお、おすすめの電子マネーとクレジットカードの最強の組み合わせについてはこちらで解説しています。

専門家からのコメント

ご自身の生活圏で利用する頻度や好きなブランドを基準にクレジットカードをひとつ選ぶとよいですね。

クレジットカードをつくる目的も明確にしましょう。日常生活の中で、「食費」を集中させるという方法もあります。趣味のため、という場合もあるかと思います。

目的が明確になると、どんなメリットのあるカードがよいのか選択肢が絞り込めます。本文にもありますが、複数のカード利用は、お得感も分散しますし、コントロールが難しくなります。

公式サイトやクチコミなどを参考にしながら、じっくり検討したうえで、申込みしましょう。

なお、申込み前には、配偶者との相談も必要です。家庭内でもメリット共有できれば嬉しいですね。

主婦がクレジットカードを利用するメリット

主婦がクレジットカードを利用すると、毎日のお買い物や公共料金の支払いでポイントがたまる、家計の管理が楽になる、などのメリットがあります。

5つのメリットを具体的に紹介します。

- 毎日のお買い物でポイントがたまり、節約につながる

- 家賃や公共料金の支払いでポイントが貯まる

- 家計の管理が楽になる

- 手元に現金がないときでもクレジットカードで支払いができる

- クレジットカードによっては保険が付帯する

毎日のお買い物でポイントがたまり、節約につながる

クレジットカードには、利用するとポイントがたまり、買いものに還元できるものが多くあります。

ご自身やご家族の生活スタイルに合わせて活用できるので、とてもお得です。

対象となる店舗やポイントの還元率はクレジットカードによって様々ですが、食材をまとめて買う場面などが多い主婦の方こそ、ポイントを獲得・利用しやすいでしょう。

なお一般的に「ポイント還元率が高い」とされるのは、還元率1.0%以上のクレジットカードです。

なかでもJCB CARD W plus Lは通常の還元率が1.0%かつ、セブン-イレブンやAmazonなどの加盟店でさらにポイントアップします。

- 年会費 永年無料

- いつでもポイント2倍!

- 安全・安心セキュリティー

| 年会費初年度 | 無料 |

|---|---|

| 年会費2年目〜 | 無料 |

| ポイント還元率 | 1 〜 10.5% |

| 発行スピード | モバ即入会で最短5分(※) |

| 国際ブランド |

|

| 電子マネー |

|

- 付帯サービス

家賃や公共料金の支払いでポイントが貯まる

家賃や水道光熱費、通信費など、家計に占める割合の大きい固定費は、クレジットカードで支払うことで、たくさんのポイントをためることができます。

たとえば、還元率1.0%のカードで月に150,000円を支払った場合、月に1,500円、1年間では18,000円もお得になります。

なお、家賃は管理会社によってカード払いに対応していないケースがあるため、あらかじめ確認しておくとよいでしょう。

家計の管理が楽になる

現金で支払ったものをすべて家計簿にまとめるのは面倒ですが、クレジットカードを利用していれば、利用明細を活用することで家計の管理がしやすくなります。

インターネット上で確認できる利用履歴や自宅に届く利用明細から、一目で支出を把握することができるため、ぜひ活用してください。

手元に現金がないときでもクレジットカードで支払いができる

手持ちがないときでも、クレジットカードを持っていれば決済ができるため、銀行やコンビニATMなどへお金をおろしに行かずに済みます。

お金をおろす際、時と場合によっては手数料がかかることがあるため、クレジットカードを持っていることで余計な出費を抑えられるでしょう。

また「給料日前でお金がない……」といった緊急時にも、クレジットカードがあると買い物や支払いに使えて安心です。

クレジットカードによっては保険が付帯する

クレジットカードの種類によっては、次のような付帯保険がつく場合があります。

- 国内旅行傷害保険

- 海外旅行傷害保険

- ショッピング保険

- 不正利用補償

- オンライン・プロテクション

なお、付帯保険には自動付帯と利用付帯の2種類があります。

- 自動付帯:クレジットカードを持っているだけで適用される

- 利用付帯:指定条件を満たすと適用される

「ここぞというときに補償が受けられなかった」という事態を回避するためには、利用したい保険が自由付帯と利用付帯のどちらなのか、あらかじめ確認しておくとよいでしょう。

主婦がクレジットカードの審査に通過するコツ

先述した審査に通りやすいクレジットカードを選ぶ以外で、無収入の専業主婦の方や収入の少ない兼業主婦が審査に通りやすくなるコツは次の2つです。

- キャッシング枠を0円に設定する

- 短期間に複数枚のクレジットカードに申し込まない

以下それぞれ解説します。

キャッシング枠を0円に設定する

クレジットカードには、買い物などに使える通常のショッピング枠の他に、キャッシング枠があります。

キャッシング枠はショッピング枠とは別の審査があり、キャッシング枠の審査ではご自身の収入が考慮されるケースがほとんどです。

そのため、クレジットカードの申込み条件で収入についての制限がない場合でも、キャッシング枠を多めに設定してしまうと、キャッシング枠での審査に落ちる可能性があります。

収入に不安がある方は、なるべくキャッシング枠を少なくするか、もしくは0円で申請するのが良いでしょう。

専門家からのコメント

キャッシング枠を持つことは、急な出費のときなどにお金が用意できるというメリットがあります。

ただし結婚をしていれば、自分でキャッシングの枠を持たなくても、夫の枠などが利用できます。

一方で、キャッシング枠は、借入と認識する金融機関もあるので、ローンを組む際にマイナスととられることがあります。また金利も高いので、長期に残高を持たないように注意が必要です。

短期間に複数枚のクレジットカードに申し込まない

1回に複数のクレジットカードに申し込むことは避けましょう。同時期に複数のクレジットカードに申し込むと、審査落ちの原因になる場合があります。

多重申込の理由として「お金に困っている」と判断される場合があるためです。お金に困っている人にクレジットカードを発行すれば、カード会社にとって回収不能になるリスクがあります。

信用情報機関には、申込みや発行、審査などの記録が6ヶ月は記録されています。2枚目に申し込むなら、半年後以降にするのがおすすめです。

専門家からのコメント

多重申し込みは信用事故につながりやすいので、クレジットカード会社は警戒しています。

クレジットカード会社は、共同でCICという信用情報機関を設立していて、カードの申し込みがあると、各会社がその情報を登録します。

したがって同じ人が何社かに申し込みをしたら、その事実がすぐに分かってしまいます。カードが作れる信用力があっても、多重申し込みで審査が落ちることもあるので、十分注意しましょう。

クレジットカードを作る方法!申し込みから受け取りまでの手順を解説

クレジットカードを作る大まかな流れは次のとおり。

- クレジットカード会社の公式サイトにアクセスする

- 作りたいクレジットカードを選択し「申し込み」を選択

- 必要事項を入力する

- 本人確認書類を提出する

- 審査完了を待つ

- 審査に通ったら郵送あるいは店頭にてクレジットカードを受け取る

本人確認書類として有効なものは、現住所が記載された運転免許証・パスポート・マイナンバーカードなどです。

なお、クレジットカードを受取る際に本人確認書類を提示することで、本人確認が完了するカードもあるため、詳しくは申し込みたいカード会社のサイトで確認しましょう。

なお、クレジットカードは本人限定受取郵便で届くため、配達員から手渡しで受け取らなくてはいけません。

確実に在宅している時間帯を指定しておけば、スムーズにカードを受取れます。

クレジットカードを受取ったら、すぐに電子マネーと紐づけておくのがおすすめ。

電子マネーとの紐づけをおこなうと、スマホまたはクレジットカードを専用の端末にかざすタッチ決済(非接触型決済)が利用でき便利です。

クレジットカードの種類によっては、電子マネーでの決済でポイント還元率がアップすることもあるため、忘れず設定しておきましょう。

主婦がクレジットカードを作る際の注意点

主婦がクレジットカードを発行する際の注意点は以下のとおりです。

- 専業主婦の場合は限度額が低めに設定される

- リボ払いやキャッシングはなるべく使わない

- クレジットカードを夫や子供などに貸さない

- 利用明細をこまめに確認する

- 引き落とし先は基本的に本人名義口座に限られている

それぞれ詳しく解説します。

引き落とし先は基本的に本人名義口座に限られる

基本的に、クレジットカードの引き落とし先はカード名義本人の口座に限られます。

ただし、カードによっては別名義の口座を引き落とし先に設定できます。

「カード名義は自分で、引き落とし先は夫の口座にしたい」という主婦の方は、次のクレジットカードを選択してください。

- セゾンカードインターナショナル

- エポスカード

専業主婦の場合は限度額が低めに設定される

主婦がクレジットカードを作る際、無収入であったり収入が少なかったりすると、利用限度額は10〜30万円程度に設定されることが多く、高額の利用上限額を設定できない可能性があります。

50〜100万円など利用限度額を高額にしたい場合は、家族カードの発行を検討しましょう。

リボ払いやキャッシングはなるべく使わない

リボ払いとは、毎月の支払い額をほぼ一定額に決めることができる分割払いのことです。

リボ払いの金利は年18%と高額なので、使い方によっては利子を含めた支払総額が高額になり、支払いに苦しむことがあるためなるべく利用は避けましょう。

一方のキャッシングとは、クレジットカードを使ってお金を借りられるサービスのことをいいます。

リボ払いと同様にキャッシングの金利も高いので、返済が家計を圧迫する可能性があります。

なお、キャッシング機能はクレジットカードの申込時に「キャッシング希望額」を0円に設定すれば付帯しないため、おすすめです。

クレジットカードを夫や子供などに貸さない

原則、クレジットカードは発行者(カード名義本人)のみが利用できるものです。

他人はもちろんのこと、家族だからといって夫や子供などとの貸し借りはやめましょう。

万が一クレジットカードを紛失してしまったり盗難被害にあってしまったりすると、不正利用のリスクが高まります。

クレジットカードは必ず本人が管理・利用することが大切です。

利用明細をこまめに確認する

クレジットカードの不正利用を防ぐためには、利用明細をこまめに確認する習慣をつけておきましょう。

不正利用があった場合、クレジットカードによっては補償をおこなってくれますが、被害発生時から規定の日数を経過すると補償対象外となる場合があるためです。

確実に補償を受けるには、被害に早めに気づく必要があります。

したがってクレジットカードの利用明細は月に1度はチェックするとよいでしょう。

どうしても審査に通らない主婦は家族カードを作るのもおすすめ

クレジットカードの審査に通らない場合、本会員に追加して発行される「家族カード」の作成もおすすめです。

家族カードは、主契約者の審査のみで発行が可能なため、無収入の専業主婦や安定した収入がない兼業主婦でも追加の審査なしでクレジットカードを手にできます。

審査以外にもいくつかのメリットがあるため、ぜひ検討してみてください。

- 追加の審査なしでクレジットカードを作れる

- 年会費が安くなる

- ポイントを一括してためられる

- 家族の利用分をまとめて管理できる

- 付帯保険などの特典も家族全員で受けられる

ただし、家族カードの支払いは本会員(契約者)の口座から引き落とされます。

引き落としの口座をわけたいときはそれぞれ審査に申し込む必要があります。

家族カードを発行する場合は、以下のカードがおすすめです。

三井住友カード(NL)

|

JCB CARD W

|

イオンカードセレクト

|

楽天カード

|

dカード GOLD

|

|

| 年会費 |

無料

|

無料

|

無料

|

無料

|

11,000円(税込)

|

| ポイント還元率 | 0.5 〜 7% | 1 〜 10.5% | 0.5 〜 1% | 0.2 〜 1% | 1 〜 10% |

| 発行期間 | 最短10秒 | モバ即入会で最短5分(※) | 約2週間 | 7営業日程度 | 2週間 |

| 付帯 サービス |

|||||

| 電子 マネー |

|

|

|

|

|

デビットカード・プリペイドカードも審査なしで作れる

審査に不安がある主婦の方には、審査自体がないデビットカードやプリペイドカードの発行もおすすめです。

デビットカードは決済と同時に銀行口座から利用分の金額が引き落とされる仕組みなので、クレジットカード作成時のような審査を受ける必要がありません。

また即時決済という性質上、お金の使いすぎを防ぐこともできます。

クレジットカードのような分割払いができず、還元率が低めである点はデメリットですが、審査なしでクレジットカードを作りたい主婦にはおすすめです。

おすすめのデビットカードはこちらで紹介しています。

またプリペイドカードも審査なしで発行できるカードです。

プリペイドカードはあらかじめ必要な金額を事前にチャージして使う仕組みなので、デビットカードと同様に審査なしで作れます。

おすすめのプリペイドカードはこちらで紹介しています。

主婦がクレジットカードを利用する際によくある質問

主婦がクレジットカードを利用する際によくある質問にお答えします。

- 主婦はクレジットカードを作れない?

- 専業主婦でも作れる審査甘いクレジットカードは?

- 主婦・専業主婦が即日発行できるクレジットカードは?

- 専業主婦になる前に作成したクレジットカードは継続利用できる?

- 専業主婦の場合、申込書の収入欄の記入はどうすればよい?

- 専業主婦が自分名義でクレジットカードを作る際、夫の口座から引き落としできる?

- 退職予定の兼業主婦だが、クレジットカードは専業主婦になってからでも作れる?

- 40代・50代の主婦におすすめのクレジットカードは?

- 楽天カードは主婦・専業主婦でも作れる?

- 主婦が離婚するとクレジットカードはどうなるの?

似たような疑問をお持ちの方は参考にしてください。

主婦はクレジットカードを作れない?

主婦・パート主婦・専業主婦でもクレジットカードは作れます。

収入が少ないパート主婦の場合、配偶者である夫の収入と合算した世帯収入で審査され、無収入の専業主婦の場合は夫の信用情報が審査対象になるためです。

主婦・パート主婦・専業主婦におすすめのクレジットカードは次の通り。

- 楽天PINKカード

- 三井住友カード(NL)

- JCB CARD W plus L

- イオンカードセレクト/イオンカードセレクト(ミニオンズ)

- エポスカード

- 三菱UFJカード

- リクルートカード

- セゾンカードインターナショナル

- ライフカード

- MICARD+(エムアイカード プラス)

- セゾンカードインターナショナル

- セブンカード・プラス

- dカード/dカード GOLD

- MUJI Card

- オリコカード THE POINT

- apollostation card

なかでもおすすめなのは女性向けクレジットカードのJCB CARD W plus Lです。

年会費無料でポイント還元率が1.0%と高く、セブン-イレブンやAmazon、スターバックスなどの加盟店での決済ではさらにポイントアップします。

- 年会費 永年無料

- いつでもポイント2倍!

- 安全・安心セキュリティー

| 年会費初年度 | 無料 |

|---|---|

| 年会費2年目〜 | 無料 |

| ポイント還元率 | 1 〜 10.5% |

| 発行スピード | モバ即入会で最短5分(※) |

| 国際ブランド |

|

| 電子マネー |

|

- 付帯サービス

主婦・専業主婦でも作れるクレジットカードのおすすめはこちらで解説しています。

専業主婦でも作れる審査甘いクレジットカードは?

主婦でも作れるクレジットカードはありますが、「審査の甘いクレジットカード」は存在しません。

クレジットカードの新規発行時には割賦販売法に基づいた審査がおこなわれますが、審査基準は基本的に非公開であり「このカードは審査が甘い、厳しい」などと断言することはできないためです。

ただし一般的にクレジットカードの審査難易度はカードの分類によって変わるとされており、主婦の場合は流通系やネット系の年会費無料カード選択すると審査に通過しやすいとされています。

たとえばJCB CARD W plus Lや三井住友カード(NL)、イオンカードセレクトなどがその例です。

JCB CARD W plus L

|

三井住友カード(NL)

|

イオンカードセレクト

|

|

| 年会費 |

無料

|

無料

|

無料

|

| ポイント還元率 | 1 〜 10.5% | 0.5 〜 7% | 0.5 〜 1% |

| 発行期間 | モバ即入会で最短5分(※) | 最短10秒 | 約2週間 |

| 付帯 サービス |

|||

| 電子 マネー |

|

|

|

クレジットカードの審査難易度についてはこちらを参考にしてください。

主婦・専業主婦が即日発行できるクレジットカードは?

主婦や専業主婦でも作れる即日発行対応のクレジットカードは次の通り。

- JCB CARD W Plus L

- 三井住友カード(NL)

- イオンカードセレクト

- セゾンカードインターナショナル

- エポスカード

- MICARD+(エムアイカード プラス)

- PayPayカード

JCB CARD W plus Lと三井住友カード(NL)、PayPayカードは申し込み後、審査に通るとすぐにデジタルカードが発行されるため、即日でスマホ決済やオンラインショッピングに利用できます。

クレジットカードの現物は後日郵送される仕組みです。

イオンカードセレクトとMICARD+(エムアイカード プラス)の場合、審査通過後に系列店でのみ使用できる仮カードが発行されます。

セゾンカードインターナショナルとエポスカードは、クレジットカードの現物を即日発行・即日受け取り可能です。

JCB CARD W plus L

|

三井住友カード(NL)

|

イオンカードセレクト

|

セゾンカードインターナショナル

|

エポスカード

|

MICARD+(エムアイカード プラス)

|

PayPayカード

|

|

| 年会費 |

無料

|

無料

|

無料

|

無料

|

無料

|

初年度 : 無料

次年度 : 2,200円(税込)

|

無料

|

| ポイント還元率 | 1 〜 10.5% | 0.5 〜 7% | 0.5 〜 1% | 0.1 〜 3% | 0.5% | 0.5% | 1% |

| 発行期間 | モバ即入会で最短5分(※) | 最短10秒 | 約2週間 | 最短即日発行~3営業日 | 店頭申込で最短30分発行・オンライン入会で1週間程度 | 最短即日 | 申し込み&審査で最短5分で使える |

| 付帯 サービス |

|||||||

| 電子 マネー |

|

|

|

|

|

|

- |

専業主婦になる前に作成したクレジットカードは継続利用できる?

クレジットカードの所有者に関する情報は、基本的に再度審査が行われない限り変わることはありません。そのため、専業主婦になる前に加入したクレジットカードは、とくに滞納などの問題がない限り、専業主婦になってもそのまま利用できます。

これは、それまでの実績で「遅延」や「滞納」がなければ、優良顧客と判断されることが理由です。

ただし、結婚や退職で個人情報に変更が発生する場合には、登録内容を修正しなくてはなりません。これを忘れて旧姓のままクレジットカードを使用していると、規約違反で強制解約になる可能性があります。

なお、継続利用はできても、更新のタイミングで利用限度額が制限されることなどもあるため、注意しましょう。

専業主婦の場合、申込書の収入欄の記入はどうすればよい?

専業主婦の方は、クレジットカードの申込みでどのように記入すればよいのでしょうか。

クレジットカード会社により申込み時に入力する情報に違いがありますが、職業欄に「専業主婦」がある場合は選択しましょう。

また、専業主婦の項目がない場合「その他」を選んで「専業主婦」と入力しても問題はありません。たとえ「無職」しか選択できない場合でも、「配偶者あり」で配偶者収入を入力するので、専業主婦であることが把握できます。

クレジットカードの申込みでは必ず家族構成(配偶者、子どもの有無)を入力するので、たとえ専業主婦であっても正しい審査がおこなわれます。

ただし注意点があります。パート主婦は、自分の収入を記載するだけでなく、配偶者の収入を合わせた世帯収入を入力しなくてはなりません。

専業主婦が自分名義でクレジットカードを作る際、夫の口座から引き落としできる?

基本的にクレジットカードの引き落とし先はカード名義本人の口座に限られますが、カードによっては別名義の口座を引き落とし先に設定できます。

専業主婦の方が自分名義でクレジットカードを発行し、引き落とし先を夫名義の口座にするにはセゾンカードインターナショナルやエポスカードを選択してください。

そのほかのクレジットカードの場合は配偶者名義の口座を引き落とし先に設定することはできませんが、カードによっては「同姓の配偶者」「同姓の親子」に限り、口座設定が可能なこともあります。

もし夫の口座を引き落とし先にしたい場合、クレジットカードへの申し込みの前に各カスタマセンターで確認するとよいでしょう。

退職予定の兼業主婦だが、クレジットカードは専業主婦になってからでも作れる?

クレジットカードは専業主婦になってからでも発行できますが、カードの種類によっては申し込み条件に年収の縛りがあるため、作成できない場合があります。

まだ在職中であるのなら、兼業主婦のうちにクレジットカードを作っておいたほうが審査に通る可能性があがります。

収入の低さが気になる場合は、「世帯収入(自分自身の収入+配偶者の収入)」で審査を受けられるクレジットカードを選ぶとよいでしょう。

40代・50代の主婦におすすめのクレジットカードは?

40代、50代の主婦の場合、クレジットカードを選ぶ際にはステータス性を考慮するとよいでしょう。

ゴールドカード、プラチナカードなどはランクが高くハイステータスなクレジットカードですが、主婦の場合は収入の面で審査に通りにくいことがあります。

40代、50代におすすめのクレジットカードは、dカードGOLDです。

dカードGOLDはゴールドカードとしては珍しく、専業主婦でも申し込めるためです。

10,000円(税込)の年会費はかかりますが、毎月のドコモ利用のうち10.0%のポイント還元を受けられたり、最大10万円のケータイ補償が受けられたり、国内・ハワイの主要空港のラウンジが利用無料になったりと豊富な特典が魅力です。

dカードGOLDについて詳しくはこちらを参考にしてください。

楽天カードは主婦・専業主婦でも作れる?

楽天カードは公式サイトに「18歳以上の方であれば、主婦・パート・アルバイトの方でもお申し込みいただけます」と記載があるため、主婦・専業主婦でも発行できる可能性があります。

主婦の方には楽天カードのなかでも女性向け特典が追加される楽天PINKカードがおすすめです。

- 楽天カードの魅力はそのまま

- 4つのかわいいデザインをご用意

- 女性にうれしいカスタマイズ特典

| 年会費初年度 | 無料 |

|---|---|

| 年会費2年目〜 | 無料 |

| ポイント還元率 | 1~3% |

| 発行スピード | 7営業日程度 |

| 国際ブランド |

|

| 電子マネー |

|

- 付帯サービス

楽天PINKカードについて詳しくはこちらを参考にしてください。

主婦が離婚するとクレジットカードはどうなるの?

主婦や専業主婦が離婚した場合、自分名義のクレジットカードならそのまま使い続けることができます。

しかし、旧姓に戻った際にはかならず名義変更をおこないましょう。

引き落とし先が元夫の口座の場合は自分名義への変更も必要です。

また、家族カードを持っている場合、利用は控えましょう。

家族カードはその名のとおり、家族のみが利用できるクレジットカードであるためです。

なお、現在まだ離婚前でクレジットカードを作ろうか迷われている場合は、今のうちに発行しておくことをおすすめします。

主婦や専業主婦の場合は、配偶者である夫の返済能力や信用情報によってクレジットカードの審査がおこなわれるためです。

離婚したてのタイミングで自分に収入がなかったり、収入が低かったりすると、クレジットカードの審査に通りづらい可能性があります。

主婦におすすめのクレジットカードまとめ

専業主婦はクレジットカードを持てない…このように考えている人は少なくありません。

しかし現在日本では国をあげてキャッシュレス決済の推進をおこなっており、これからは現金以外の決済が主流になるでしょう。

その意味では収入のない専業主婦であっても、クレジットカードを持たなくてはなりません。

今回紹介したとおりクレジットカードのなかには、専業主婦でも問題なく申込めるものが多数あります。

生活費の管理やポイントを利用した節約など、家計のやりくりをまかされている主婦こそ、日々の生活でポイントをためる機会が多いのです。

ぜひ自分に合ったクレジットカードを手に入れて、毎日の生活のなかでお得を手に入れましょう。

専門家からの一言

現金を持たずに買い物ができるクレジットカードは、便利ですね。ポイント還元や優待なども嬉しいサービスです。一方で、お金のコントロールが難しくなるということも心に留めておいてください。

「不必要なものまで買ってしまう。」「レジで金額を見なくなった。」「クレジットカードの明細をみて、こんなに使ったかな?と驚く。」という声を耳にします。使い過ぎてしまった後の支払いに苦労し、赤字家計に陥るケースも散見されます。

お金に振り回されるのでなく、お金をコントロールすることが大切です。クレジットカードは、味方につけて上手に活用しましょう。

証券会社、銀行、保険会社など金融機関での勤務を経て2015年ファイナンシャル・プランナーとして個人事務所開業。2016年日本FP協会「くらしとお金のFP相談室」相談員。ひとりでも多くの人に、お金と向き合うことで、より豊かに自分らしく生きてほしい、との想いで相談・執筆・セミナー活動を展開中。ファイナンシャルプランナー(CFP)ほか、相続診断士、整理収納アドバイザーとして、知識だけでない、経験(失敗も含め)も踏まえたアドバイスとサポートが好評。2児の母。

1964年静岡県生まれ。同志社大学法学部卒業後、国際証券に入社。その後トヨタファイナンシャルサービス証券、コスモ証券などで債券の引き受けやデリバティブ商品の組成などに従事した。2012年にFPおよび行政書士として独立。相続、遺言や海外投資などの分野に強みを持つ。2017年 日本FP協会 「くらしとお金の相談室相談員」 2018年 日本FP協会 「広報スタッフ」

2019年に株式会社サイバーエージェントに入社。 クレジットカード、キャッシュレス、カードローンの記事作成を担当。 愛用クレジットカードは楽天ゴールドカードでネットショッピングでは楽天市場を利用するようにしている。楽天ペイ、楽天Edyも使っており、楽天のダイヤモンド会員を維持している。最近はスマホを楽天モバイルに変えるか悩んでいる。 ヤフーカードやPayPay、Kyashなども利用しており、お得にポイントを貯めることが趣味。