PR

PR

クレジットカードの審査基準と落ちる理由、どこまで調べるかなど審査通過のコツを解説

本記事では、クレジットカードの審査に落ちる理由や審査はどこまで調べられるのかについて詳しく解説します。

大前提としてクレジットカードは、審査なしで発行できません!どのクレジットカードでも、申込み後、審査に必ず通過する必要があります。

そしてクレジットカードの審査基準は、カード会社ごとに異なり具体的な内容や基準は公開されていません。

まずはクレジットカードの審査基準と各カードが定めている審査難易度について理解を深め、自分に合ったクレカ選びをしましょう。

そして自分の条件に合ったクレジットカード選びをすることが、審査にとおりやすくなるコツでもあります。

比較的審査が甘いクレジットカードの特徴として、初年度のみ年会費が無料であることや申し込み対象者が広いこと。さらに入会キャンペーンを随時設けているクレジットカードは審査にとおりやすい傾向があります。

以下のクレジットカードは、上記3つの特徴を持ったクレジットカードです。

記事内では、実際に審査に通過した利用者の口コミとともに、審査に不安がある方に向けておすすめのクレジットカードも紹介しています。

ぜひ参考にしてみてください。

JCB CARD W

|

三井住友カード(NL)

|

楽天カード

|

エポスカード

|

ライフカード

|

イオンカード(WAON一体型)

|

ACマスターカード

|

三菱UFJカード

|

セディナカード jiyu!da!

|

|

| 年会費 |

無料

|

無料

|

無料

|

無料

|

無料

|

無料

|

無料

|

初年度 : 無料

次年度 : 1,375円(税込)

|

無料

|

| ポイント還元率 | 1 〜 10.5% | 0.5 〜 7% | 0.2 〜 1% | 0.5% | 0.1 〜 2.5% | 0.5 〜 1% | 0.25% | 0.5 〜 19% | 0.5 〜 20% |

| 発行期間 | モバ即入会で最短5分(※) | 最短10秒 | 7営業日程度 | 店頭申込で最短30分発行・オンライン入会で1週間程度 | 最短2営業日 | 約2~3週間程 | 最短即日 | 最短翌営業日(Mastercard®・Visaのみ) | 2~3週間程度 |

- クレジットカードの審査はどこまで調べられるのか?

- 審査に不安がある方におすすめのクレジットカード

- 比較的審査が甘いクレジットカードの選び方

- クレジットカードの審査に通過しやすくなるコツ

- クレジットカードは審査なしでは作れない!

-

クレジットカードの審査基準と審査項目|どこまで調べる?

- クレジットカードの審査基準①属性情報(個人情報)

- クレジットカードの審査基準②信用情報(クレヒス)

- クレジットカードの審査基準③資産

-

審査に不安がある方におすすめのクレジットカード9選

- ①JCB CARD W|39歳以下を限定対象としたクレカ

- ②三井住友カード(NL)|最短30秒でクレカ番号を発行

- ③楽天カード|主婦・パート・アルバイト可の記載あり

- ④エポスカード|18歳以上であれば申し込みできる

- ⑤ライフカード|専業主婦も申し込みOKな記載あり

- ⑥イオンカード|申し込み窓口広めな流通系カード

- ⑦ACマスターカード|消費者金融系クレカ

- ⑧三菱UFJカード|学生は在学中年会費無料

- ⑨セディナカードjiyu!da!|独自審査を採用している

-

状況別おすすめ!審査にとおりやすいクレジットカード

- 年収に不安がある方が審査にとおりやすいクレジットカード

- 主婦やアルバイトの方が審査にとおりやすいクレジットカード

- 学生が審査にとおりやすいクレジットカード

- リボ払いを利用したい方が審査にとおりやすいクレジットカード

-

クレジットカードの審査難易度は発行会社とランクで変わる

- 消費者金融系のクレカは審査難易度が低い傾向にある

- ゴールド以上は厳しい?クレジットカードのランク別審査難易度

- 国際ブランドによって審査難易度に違いはない

- 審査結果はどのようにわかる?

-

比較的審査が甘いクレジットカードの選び方

- 年会費が無料であること

- 申し込み対象者が広い

- 口コミが多く評判が良い

- 入会キャンペーンを設けている

-

クレジットカードの審査はどのタイミングでおこなわれる?

- 審査の難易度によって審査期間(審査時間)は変わる

- クレジットカード更新時も審査が必要?

-

クレジットカードの審査の流れ

- クレジットカードの申込み

- 申込み書の内容確認

- 信用情報への照会

- 勤務先への在籍確認

- 審査終了

-

クレジットカードの入会審査で必要なもの

- 申込み時に準備するもの

- 審査中に準備するもの

- 審査後に準備するもの

-

クレジットカードの審査に落ちる理由

- ①借入が多く総量規制に抵触している

- ②クレジットカードを作るのが初めてでクレヒスがない

- ③ブラックリスト入りしている

- ④クレカの再申込みや短期間で複数の申込みをしている

- ⑤在籍確認がとれない

- クレジットカードの審査に備えクレヒスを確認する方法

- クレジットカードの審査に落ちた理由は確認できない

-

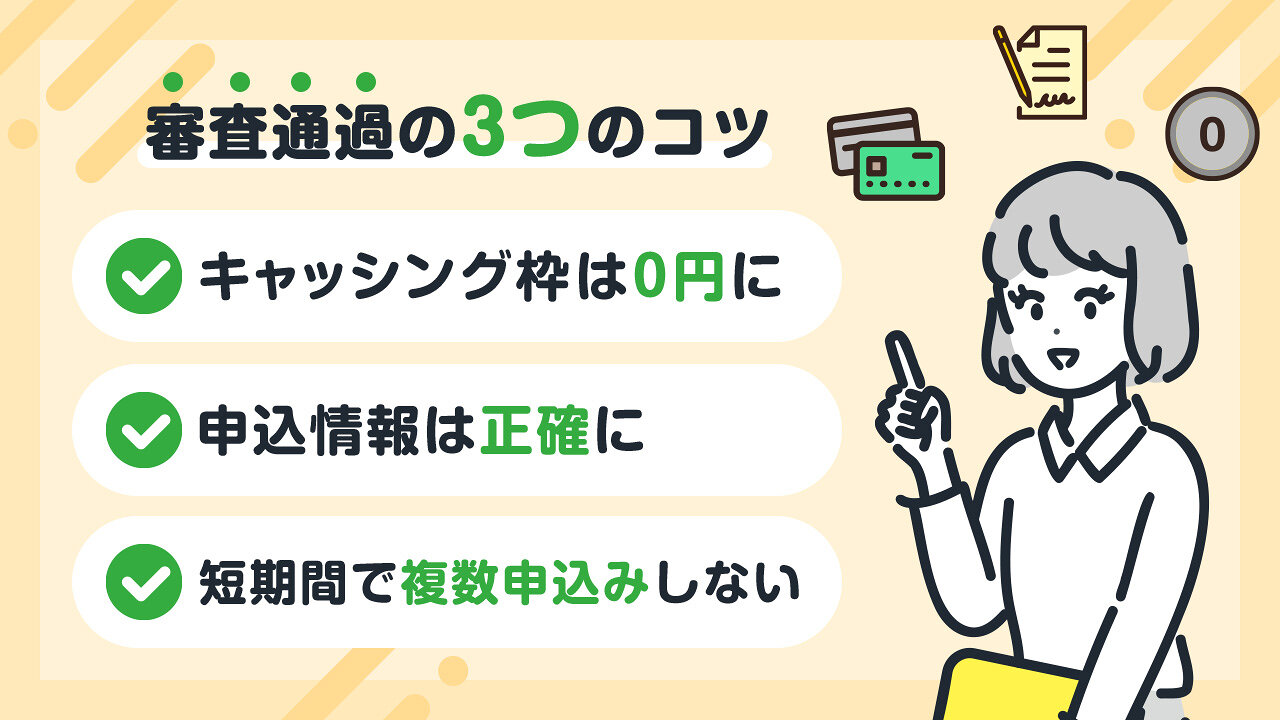

クレジットカードの審査に通過しやすくなる5つのコツ

- ①キャッシング枠は0円で申込む

- ②申込み情報を正確に記入する

- ③短期間に複数のクレジットカードを申し込まない

- ④信用情報に傷をつけないようにする

- ⑤安定した収入を得る

-

審査に落ちてしまったら?審査なしで発行できるカード

- デビットカード

- プリペイドカード

- クレジットカードの審査に関するよくある質問

- クレジットカードの審査まとめ

クレジットカードは審査なしでは作れない!

大前提としてクレジットカードは、審査なしでは作ることができません。カード会社やクレジットカードの種類問わず、必ず審査は実施されます。

クレジットカードは、後払いシステムが採用されています。つまりカード会社が先に代金を支払い、立て替える仕組みです。このシステムは、カード利用者の信用の上に成り立っているため、利用者の支払い能力が重視されます。

その信頼を確かなものにするためにも、審査は欠かせないものなのです。

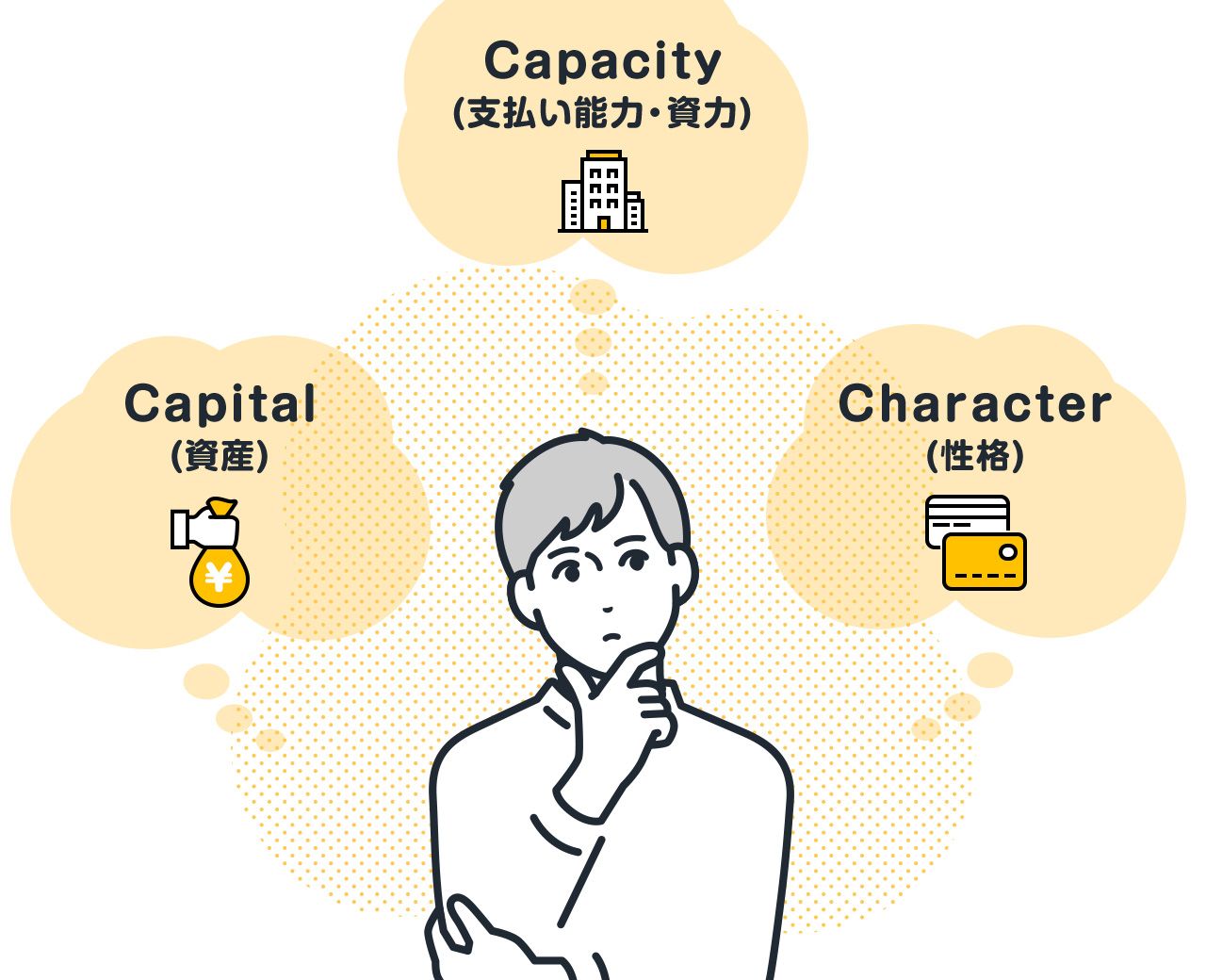

クレジットカードの審査基準と審査項目|どこまで調べる?

クレジットカード会社の審査基準について解説します。

クレジットカード会社は審査基準を公開していませんが、「Capacity」「Character」「Capital」を総称したいわゆる「3C」の基準を重視しているといわれています。

「3C」の審査基準は以下のとおりです。

| ①Capacity(支払い能力・資力) |

・年齢 ・職業 ・勤務先 ・勤続年数 ・年収 |

|---|---|

| ②Character(性格) | ・クレヒス |

| ③Capital(資産) |

・居住年数 ・家族構成 ・保有資産 ・預貯金額 |

クレジットカード会社の審査では、主にこの3つの側面から属性情報と信用情報を総合的に判断しています。

クレジットカードの審査基準①属性情報(個人情報)

クレジットカードの審査では、属性情報(個人情報)を確認されます。これは3Cのうち、①Capacity(支払い能力・資力)と③Capital(資産)に該当します。

①Capacity(支払い能力・資力)とは、年齢・職業・勤務先・勤続年数・年収です。どれか1つの要素を重視するのではなく、すべての基準から返済能力や資力を判断します。

また職業面では、非正規雇用の方と比較すると毎月安定的な収入を得ている公務員や会社員の方が審査が有利にはたらく傾向があります。

しかし、一概に会社員だから必ず審査に通るというわけではないようです。以下はクレジットカードの審査に落ちたときの口コミです。

審査に落ちた当時20代で、会社員をしていました。

当時の年収は300万円を超えていて、借金もなかったので、クレジットカードの申し込みをしたところ、審査に落ちました。

そこで、カード会社になぜ落ちたか確認したところ、はっきりとは言いませんでしたが、企業規模が小さいというニュアンスが感じられました。

そのことを裏付けるかのように、その後、大手企業に転職してすぐに、同じクレジットカードに申し込んだところ、すんなりと審査がとおりました。なお、その時の年収は300万円以下でした。

クレジットカードの審査基準②信用情報(クレヒス)

信用情報では、ローンの支払い状況やカード利用履歴を記載している「クレジットヒストリー」を見て審査します。

これは3Cの②Character(性格)に該当します。「Character」は申込者の信用度を表す基準です。

「クレジットヒストリー」は、過去に持っていた(持っている)クレジットカードやローンの返済状況、返済遅延の履歴など、利用履歴に関する情報が記載されています。

過去に支払いの遅延や滞納をしていた経験がある方は、事故情報として記録されているので返済能力がないと判断されることも。

クレジットカードの審査に不安がある方は、信用情報機関に情報の開示請求をしてみましょう。開示請求の方法については、下記の記事を参考にしてください。

クレジットカードの審査基準③資産

③Capital(資産)は、居住年数・家族構成・保有資産・預貯金額などを指します。

もし自営業などで収入が安定していない場合でも、資産を保有していれば審査に通過する可能性があります。さらに万が一、返済ができなくなったとしても資産を返済に充てられることも。

居住面では、住居年数が長いほど安定してローンを返済できていると判断するため、返済能力の高さを証明できます。

さらに家族構成では、独身や一人暮らしよりも配偶者や子どもがいる方が、家族を養えるほどの資産力があると判断される傾向があります。

このようにクレジットカードの審査は、資産の面から支払い能力を総合的に審査します。

しかしいくら資産があっても、クレジット会社によっては安定的な収入がないと審査が難しいケースもあります。さらに過去の利用状況からブラックと判断された場合も、資産に関係なく審査通過は厳しいです。

上記のような状況で審査が心配な方は、ACマスターカードがおすすめ。ACマスターカードは、消費者金融のアコムが発行しているクレジットカードです。

独自の審査基準を設けているため、他社で審査に落ちた方でも通過できる可能性があります。

- Mastercard®のクレジット機能がついても、もちろん年会費無料!

- 最短即日カード発行可能!

- 自動でキャッシュバックを適用!

| 年会費初年度 | 無料 |

|---|---|

| 年会費2年目〜 | 無料 |

| ポイント還元率 | 0.25% |

| 発行スピード | 最短即日 |

| 国際ブランド |

|

| 電子マネー |

|

- 付帯サービス

ほかのクレジットカードの申し込みで審査が落ちた人でも「通過できた!」という口コミがあるので、申し込んでみる価値はあるでしょう。

審査に不安がある方におすすめのクレジットカード9選

審査が不安な方におすすめのクレジットカードは以下です。

| カード名 | 年会費(税込) | 申込み条件 | カードの種類 |

|---|---|---|---|

| JCB CARD W | 無料 |

・18歳以上39歳以下で、ご本人または配偶者に安定継続収入のある方 ・または高校生を除く18歳以上39歳以下で学生の方 |

信販系 |

| 三井住友カード(NL) | 無料 |

・18歳以上で電話連絡可能な方 ・高校生は除くが、卒業年度の1月1日以降であれば申込み可 |

信販系 |

| 楽天カード | 無料 | 18歳以上の方(主婦・パート・アルバイト可) | 流通系 |

| エポスカード | 無料 | 18歳以上の方(高校生を除く) | 流通系 |

| ライフカード | 無料 |

日本国内在住の18歳以上(高校生除く)で電話連絡が可能な方 |

消費者金融系 |

| イオンカード(WAON一体型) | 無料 | 日本国内在住の18歳以上(高校生除く)で電話連絡が可能な方 | 流通系 |

| ACマスターカード | 無料 | 20歳以上の安定した収入と返済能力を有する方 | 消費者金融系 |

| 三菱UFJカード |

・1,375円(初年度無料) ・学生は在学中無料 |

・18歳以上でご本人または配偶者に安定した収入のある方 ・または18歳以上で学生の方(高校生を除く) |

銀行系 |

| セディナカードjiyu!da! | 無料 | 満18歳以上の方(高校生は除く) | 信販系 |

審査に落ちたことがある方は、上記のクレジットカードを検討してみましょう。

①JCB CARD W|39歳以下を限定対象としたクレカ

- 年会費、永年無料

- いつでもポイント2倍

- 安心・安全セキュリティー

| 年会費初年度 | 無料 |

|---|---|

| 年会費2年目〜 | 無料 |

| ポイント還元率 | 1 〜 10.5% |

| 発行スピード | モバ即入会で最短5分(※) |

| 国際ブランド |

|

| 電子マネー |

|

- 付帯サービス

JCB CARD Wは、39歳以下かつWEB入会限定のクレジットカードです。年会費もかからず、39歳までに発行すれば40歳以降でも引き続きカードを利用できます。

また、ポイント還元率がほかのJCBカードの2倍以上なので、JCBカードが採用しているOki Dokiポイントを効率よく貯められます。

海外旅行傷害保険(2,000万円まで)も付帯しているので、海外旅行が好きな方にもおすすめです。

申込み条件は「18歳以上39歳以下で、ご本人または配偶者に安定継続収入のある方」または「高校生を除く18歳以上39歳以下で学生の方」です。

審査に不安を感じている方のなかで、18歳以上39歳以下の方に適しています。

JCB CARD Wは、ポイントが貯まる提携店舗が多いためお得に利用できて普段使いしやすいという口コミが多かったです。

カードの申込み条件を39歳までの方を対象としていますが、一度入会すれば40歳以降も年会費無料のまま継続利用可能です。

また、JCBは2023年11月16日〜2024年3月15日までポイントアップ祭を開催中です。

JCB CARD Wの対象なのでこの機会に申し込んでポイントを貯めていきましょう。

②三井住友カード(NL)|最短30秒でクレカ番号を発行

- 年会費永年無料!

- スマホのタッチ決済(※)でポイント最大7%還元(※)

- ナンバーレスで安心安全!

| 年会費初年度 | 無料 |

|---|---|

| 年会費2年目〜 | 無料 |

| ポイント還元率 | 0.5 〜 7% |

| 発行スピード | 最短10秒 |

| 国際ブランド |

|

| 電子マネー |

|

- 付帯サービス

三井住友カード(NL)は、安全面に配慮されたナンバーレスカードです。券面にカード番号が記載されないため、安心して利用できます。

年会費は永年無料。

そして三井住友カードは、最短30秒でクレジットカード番号が発行される即時発行が可能なところもうれしいポイント。

ポイントも貯めやすく、通常のポイント還元率は0.5%ですが対象のコンビニやファーストフード、ファミレスでタッチ決済すると還元率が7.0%となります。

クレジットカードを初めて作成する方や、コストパフォーマンスを重視している方にもおすすめです。

③楽天カード|主婦・パート・アルバイト可の記載あり

- 年会費永年無料

- 新規入会&利用でポイントがもらえる

- 安心のセキュリティ

| 年会費初年度 | 無料 |

|---|---|

| 年会費2年目〜 | 無料 |

| ポイント還元率 | 1~3% |

| 発行スピード | 7営業日程度 |

| 国際ブランド |

|

| 電子マネー |

|

- 付帯サービス

楽天カードは年会費無料。楽天スーパーポイントが貯めやすく、楽天経済圏のサービスでポイントを活用できます。

申込み条件には「主婦・パート・アルバイト可」と記載があります。ポイント還元率は1%。楽天市場で買い物をすると3%以上アップします。

ポイントアップのキャンペーンも頻繁におこなわれているので、エントリーをすればたくさんポイントを貯めることができますよ。

貯まったポイントは楽天市場で支払いに使えるほか、楽天Edyにチャージすればコンビニなどでの支払いにも利用可能なので、無駄なく使い切ることができます。

海外旅行傷害保険(2,000万円まで)も付帯しているので、保証面でも申し分ありません。このように、楽天カードは総合力の高いクレジットカードといえます。

クレジットカード専門家の岩田昭男さんさんも、2023年のおすすめクレジットカードの第1位に楽天カードをあげているほどです。

楽天カードの年会費は家族カードも含め永年無料かつ、楽天カードは常に新規入会キャンペーンもやっているので、ぜひチェックしてみてください。

④エポスカード|18歳以上であれば申し込みできる

- 全国10,000店舗の優待つき!

- 入会金・年会費永年無料

- 海外旅行傷害保険は最高500万円

| 年会費初年度 | 無料 |

|---|---|

| 年会費2年目〜 | 無料 |

| ポイント還元率 | 0.5%~5.0% |

| 発行スピード | 店頭申込で最短30分発行・オンライン入会で1週間程度 |

| 国際ブランド |

|

| 電子マネー |

|

- 付帯サービス

エポスカードは年会費無料です。年4回の「マルコとマルオの7日間」期間中は、マルイでの買物が10%オフになるため、マルイを利用する方はお得に使い続けられます。

買い物で貯まるエポスポイントは、商品券やマイル、店舗での支払いにも使用できます。

カラオケ店やファミレス、居酒屋などを中心に、全国10,000店舗以上で使用できる優待サービスも存在します。学生や主婦でも割引を受けられます。

海外旅行傷害保険(500万円まで)も年会費無料のクレジットカードには珍しく自動付帯で、最短即日発行も可能と全体的に使い勝手がいいクレジットカードです。

執筆者もアルバイト収入がままならない大学入学当初に、同い年の友人といっしょにマルイ店舗で発行しましたが、2人ともスムーズに審査に通過することができましたよ。

というのもエポスカードは流通系クレジットカードであるだけではなく、マルイ自体が10代~30代の若い人をターゲットとしているため、審査のハードルをそこまで高くしていないと考えられます。

マルイでお買いものをする機会がある方には、ぜひ持っておいていただきたい1枚です。

⑤ライフカード|専業主婦も申し込みOKな記載あり

- 初年度はもちろん、次年度以降も年会費は無料!

- 入会後1年間はポイント1.5倍

- お誕生月のご利用は基本ポイント3倍

| 年会費初年度 | 無料 |

|---|---|

| 年会費2年目〜 | 無料 |

| ポイント還元率 | 0.5%~1.5% |

| 発行スピード | 最短2営業日 |

| 国際ブランド |

|

| 電子マネー |

|

- 付帯サービス

ライフカードの年会費は無料。お得なポイント制度を実施しており、普段使いをする方にもおすすめです。

通常のお買いもので100円(税込)につき0.1ポイントのLIFEサンクスポイントが貯まるだけではなく、誕生月にポイント3倍、初年度は1.5倍、1年間の利用金額に応じて最大2倍になります。

ライフカードをメインとして利用金額を積み重ねていくことで、簡単にポイントを貯められます。

旅行保険の付帯はありませんが、海外旅行をサポートしてくれる日本語サービス「LIFE DESK」を利用できます。海外滞在中も、なにかトラブルがあれば日本語で相談できるので安心です。

また、気になる審査についてですがライフカードの審査も、独自の審査基準でおこなわれているため、他社のクレジットカード審査に落ちた方でも通過する可能性があるのです。

公式ホームページには、パートやアルバイトの方も申込み可能と記載もあります。

下記は実際にライフカードの審査に通った方の口コミです。

ライフカードは、信販系クレジットカードです。カード会社としてある程度のステータスがありつつも、申込み窓口を広めに設けているので初めてクレジットカードを持つ方におすすめです。

さらにライフカードは最大15,000円のキャッシュバックキャンペーンも実施中なのでチェックしてみてください。

⑥イオンカード|申し込み窓口広めな流通系カード

- イオングループの対象店舗なら、WAON POINTがいつでも2倍!

- 毎月20・30日の「お客さま感謝デー」は お買い物代金が5%OFF

- イオンシネマで映画鑑賞割引(※)

| 年会費初年度 | 無料 |

|---|---|

| 年会費2年目〜 | 無料 |

| ポイント還元率 | 0.5 〜 1% |

| 発行スピード | 約2~3週間程 |

| 国際ブランド |

|

| 電子マネー |

|

- 付帯サービス

7つめは、イオンカードです。年会費無料で、クレジットカードとしてもWAONとしても利用できる、イオンでの使い勝手が最高のカードとなっています。

イオンカードは、イオングループの対象店舗で利用するとときめきポイントが常に2倍で、毎月20日・30日は「お客様感謝デー」としてお買いものが5%オフになります。

また、55歳以上の方は毎月15日に「G.G感謝デー」としてこちらも5%オフの割引を受けることが可能です。イオングループの店舗を利用される方は、ぜひ持っていたい1枚といえますね。

残念ながら旅行保険は付帯していないのですが、カード盗難補償が無料付帯しています。もし第三者によって不正利用されてしまった場合でも、損害額を補填してもらうことができるので安心です。

また、気になる審査についてですが、イオンカードは上記でご紹介したエポスカードと同じく流通系クレジットカードです。よって審査難易度が低めと考えられます。

また、イオングループにはイオンやマックスバリュといったスーパーの店舗が含まれているため、どちらかというと主婦層などの女性がターゲットとなっています。

よって、他社のクレジットカード審査に落ちたことがある女性の方は、一度イオンカードに申込んでみると審査に通過できるかもしれませんよ。

⑦ACマスターカード|消費者金融系クレカ

- Mastercard®のクレジット機能がついても、もちろん年会費無料!

- 最短即日カード発行可能!

- 自動でキャッシュバックを適用!

| 年会費初年度 | 無料 |

|---|---|

| 年会費2年目〜 | 無料 |

| ポイント還元率 | 0.25% |

| 発行スピード | 最短即日 |

| 国際ブランド |

|

| 電子マネー |

|

- 付帯サービス

ACマスターカードは、大手消費者金融のアコムが発行するクレジットカードです。

申込み条件は「20歳以上の安定した収入と返済能力を有する方」となっているので、未成年、無職、専業主婦は申込めませんが、パート、アルバイトなどでも安定した収入があれば申込みできます。

安定した収入さえあれば独自審査により発行される可能性があるカードです。

審査に不安があるという方は、インターネットを利用して年齢、年収、他社借入金額の3項目を入れるだけで、発行可否が3秒で調べられる「3秒診断」も可能ですので、試してみるとよいでしょう。

特典として、毎月のご利用金額の0.25%が自動でキャッシュバックされます。例えば、10,000円の利用で250円がキャッシュバックされますので、お得です。

また、海外キャッシング利用時の海外ATM手数料が無料ですので、海外旅行に行く機会のある方はぜひ持っていきたい1枚です。

⑧三菱UFJカード|学生は在学中年会費無料

- 翌年度以降、本会員または家族会員の前年度の年間ショッピングご利用が1回以上で年会費無料

- 使うほどにポイント還元率アップ

- 不正被害を全額補償

| 年会費初年度 | 無料 |

|---|---|

| 年会費2年目〜 | 1,375円(税込) |

| ポイント還元率 | 0.5 〜 19% |

| 発行スピード | 最短翌営業日(Mastercard®・Visaのみ) |

| 国際ブランド |

|

| 電子マネー |

|

- 付帯サービス

三菱UFJカードは、学生は在学中年会費無料と明記しているので学生でも申込めるカードです。

銀行系カードですが、申込み条件は「18歳以上でご本人または配偶者に安定した収入のある方、または18歳以上で学生の方(高校生を除く)。」なので、審査基準はそこまで厳しくないでしょう。

18歳でも入会できる三菱UFJカード ゴールドなどがあり、若年層へ力を入れる傾向が見られます。

また、2022年7月より、セブン-イレブンとローソンでポイント還元率が5.5%と、コンビニをよく使う方にはメリットの多いカードとなりました。

収入面に不安があってもステータスある銀行系カードを持ちたい方は、三菱UFJカードがおすすめです。

コンビニなどを利用した時のポイント還元率は以下のとおりになります。

⑨セディナカードjiyu!da!|独自審査を採用している

- 年会費無料!

- 毎月の支払額、お支払い方法も自由に決められる

- 海外でのショッピングご利用でわくわくポイント3倍!

| 年会費初年度 | 無料 |

|---|---|

| 年会費2年目〜 | 無料 |

| ポイント還元率 | 0.5%~10.0% |

| 発行スピード | 2~3週間程度 |

| 国際ブランド |

|

| 電子マネー |

|

- 付帯サービス

セディナカードjiyu!da!は、年会費無料のクレジットカードです。

海外旅行傷害保険はありませんが、国内旅行傷害保険(1,000万円まで)が付帯しています。

さらに補償期間180日のショッピング保険(50万円まで)も付帯しているので、国内での利用に特化したクレジットカードといえます。

しかし、ほかのクレジットカードと違う点が1つ。それは、支払い方法の基本がリボ払いであるということです。

セディナカードjiyu!da!の公式ホームページでは、毎月の支払い額を自由に設定できる「月々払い」と紹介されていますが、リボ払いなので、金利の負担が大きくなります。

「通常のような翌月一括払いはできないの?」との声があるかと思いますが、カードを利用すると支払い方法は自動的にリボ払いになるため、一括払いに変更することはできません。

ここで、1つコツがあります。実質的に一括で支払いたい場合は、自分で設定する毎月の支払い額を利用額以上、できれば上限額まで引き上げておけばよいのです。

また、セディナカードjiyu!da!はダイエーやイオン、セブンイレブンで利用すると、いつでもわくわくポイントが3倍になるので日々の買いものも非常にお得です。

次に、セディナカードJiyu!da!をなぜ本記事でご紹介したのかというと、セディナカードの審査はIBIS(アイビス)という独自の審査基準でおこなわれているからです。

これは、他社よりも審査基準がゆるいからというわけではなく、独自性があるため他社の審査に落ちた方でも通過する可能性があるためです。

詳しくご説明すると、セディナカードの審査では上記でご紹介した3Cを考慮には入れるものの、積極的にカードを利用してくれるような優良顧客が歓迎される傾向にあるといわれています。

よって、もし他社で返済能力などの観点から審査に落ちたとしても、セディナカードにとって優良顧客となる兆しがあれば審査に通過する可能性があるのです。

他社のクレジットカード審査に落ちたことで不安を感じているという方は、ぜひ一度申込んでみてはいかがでしょうか?

これらのカードは、年会費や申込みの条件、口コミを見ても審査に通過しやすいカードといえます。

入会キャンペーンはおこなっている期間とそうでない期間がありますので、その都度HPでご確認ください。

審査に不安がある方は、本記事を参考に申込みを検討してみてください。

状況別おすすめ!審査にとおりやすいクレジットカード

状況別でおすすめしたいクレジットカードを紹介します。

クレジットカードの選び方によって、審査の通過しやすさが異なります。

各カードの特徴をしっかりと理解し、審査にとおりやすいクレジットカードを選ぶことが大切です。

年収に不安がある方が審査にとおりやすいクレジットカード

年収に不安がある方におすすめしたいのは、新規登録者に向けたキャンペーンを随時おこなっているカードや消費者金融系のカードを選んでください。

三井住友カード(NL)は、最短10秒でカード番号が発行可能。即日利用できる審査スピードが魅力です。

こちらは銀行系クレジットカードですが、新規入会者に向けたキャンペーンを開催していることから、新しい利用者を積極的に募集していることが読み取れます。

また独自審査を採用しているセディナカードjiyu!da!や比較的審査難易度が低い消費者金融系カードであるACマスターカードもおすすめ。

セディナカードjiyu!da!の審査は、IBIS(アイビス)という独自の審査基準でおこなわれているため、他社の審査に落ちた方でも通過する可能性があります。

ACマスターカードは、大手消費者金融のアコムが発行するクレジットカードです。

申込み条件は「20歳以上の安定した収入と返済能力を有する方」となっていますが、安定した収入があれば雇用形態や年収の高さに限らず申し込みが可能です。

三井住友カード(NL)

|

セディナカード jiyu!da!

|

ACマスターカード

|

|

| 年会費 |

無料

|

無料

|

無料

|

| ポイント還元率 | 0.5 〜 7% | 0.5 〜 20% | 0.25% |

| 発行期間 | 最短10秒 | 2~3週間程度 | 最短即日 |

主婦やアルバイトの方が審査にとおりやすいクレジットカード

主婦やアルバイトの方には、申し込み条件に年収の記載がない、または主婦やアルバイトの方も申し込み可能であることを明記しているクレジットカードがおすすめです。

楽天カードやライフカードは、主婦やパート、アルバイトの方が申し込み可能であることが記載されています。

イオンカードは流通系クレジットカードに分類され、比較的審査がとおりやすいクレジットカードです。

ユーザーに主婦の方が多く、実際にイオングループのスーパーであるイオンやマックスバリュなどの買い物がお得になる点もターゲットを主婦の方にしていると読み取れます。

楽天カード

|

ライフカード

|

イオンカード(WAON一体型)

|

|

| 年会費 |

無料

|

無料

|

無料

|

| ポイント還元率 | 0.2 〜 1% | 0.1 〜 2.5% | 0.5 〜 1% |

| 発行期間 | 7営業日程度 | 最短2営業日 | 約2~3週間程 |

学生が審査にとおりやすいクレジットカード

学生にとって審査にとおりやすいクレジットカードは、学生向けのキャンペーンや特典を提供しているものがおすすめです。

三菱UFJカードは在学中に年会費が無料になるサービスがあります。

さらにJCB CARD Wは、39歳以下の若年層を対象とした申し込み条件を設けており、若い方向けに間口を広げています。

また、エポスカードも学生におすすめのクレジットカードの1つです。

エポスカードは、流通系クレジットカードである上にマルイでの利用がお得になることがメリット。

学生のほか20代〜30代の年代の方に人気があり、比較的審査にもとおりやすいと考えられます。

三菱UFJカード

|

JCB CARD W

|

エポスカード

|

|

| 年会費 |

初年度 : 無料

次年度 : 1,375円(税込)

|

無料

|

無料

|

| ポイント還元率 | 0.5 〜 19% | 1 〜 10.5% | 0.5% |

| 発行期間 | 最短翌営業日(Mastercard®・Visaのみ) | モバ即入会で最短5分(※) | 店頭申込で最短30分発行・オンライン入会で1週間程度 |

リボ払いを利用したい方が審査にとおりやすいクレジットカード

- 年会費無料

- Vポイントが+0.5%還元!(リボ払い手数料のご請求がある場合)

- 計画的なお支払いができる「マイ・ペイすリボ」

| 年会費初年度 | 無料 |

|---|---|

| 年会費2年目〜 | 無料 |

| ポイント還元率 | 0.5%~5.0% |

| 発行スピード | 最短3営業日 |

| 国際ブランド |

|

| 電子マネー |

|

- 付帯サービス

三井住友カード RevoStyleは、1回払い利用分が自動的にリボ払いになる「マイ・ペイすリボ」が魅力のクレジットカードです。

毎月の金額を自由に選択でき、無理なく支払いが可能。

さらに三井住友カード RevoStyleのリボ払い手数料は、9.8%と低めに設定されいることもメリットです。

三井住友カードならではのVポイントアッププログラムも適用されるので、対象のコンビニ・飲食店で最大8%還元されるなどポイントもお得に貯まります。

年会費無料で最短3営業日に発行可でき、ETCカードや家族カードも発行できるクレジットカードです。

クレジットカードの審査難易度は発行会社とランクで変わる

クレジットカードの審査難易度は、発行会社の種類とクレジットカードのランクによって変動します。

審査に必ずとおりたい方は、発行元とランクに注意してクレカ選びをしてください。

消費者金融系のクレカは審査難易度が低い傾向にある

クレジットカードの審査難易度は、発行会社によって左右されます。

発行会社の審査難易度は、低い方から消費者金融系、流通系、信販系、交通系、銀行系となっています。

消費者金融系とは、アコムACマスターカードなど消費者金融が提供するクレジットカードのこと。流通系とは、スーパーやコンビニ、デパートなど小売業が発行するカードです。

信販系は、信用もとに商品やサービスを売りにしている会社が発行しているクレジットカードです。交通系は、鉄道会社や航空会社と提携したカードを指します。

そして中でも審査難易度が高めなのが、銀行系クレジットカードです。銀行が設けている審査基準をクリアしていれば、何も問題ありませんが厳しめに審査される傾向にあります。

審査通過が不安な方は、消費者金融系や流通系のカード会社のクレジットカードから申込むのがおすすめです。

専門家からのコメント

銀行系や交通系のクレジットカード審査が難しい理由は諸説あります。以前のクレジットカードは富裕層をターゲットとしていました。

銀行系カードの審査が厳しいのは、銀行の持つ融資基準を参考にしているため、ほかと比べて要求基準が高いからといわれています。

また、交通系は私鉄各社などの「百貨店」を有している企業グループが多いため、やはり富裕層を対象としているといわれています。

もちろん富裕層のみを対象にしているわけではありませんが、ブランディングのために「敢えて」審査基準を維持しているともいえます。

ゴールド以上は厳しい?クレジットカードのランク別審査難易度

クレジットカードにはランクがあり、それぞれによって審査難易度が異なります。

クレジットカードのランクには、「一般カード」「ゴールドカード」「プラチナカード」「ブラックカード」の4つがあります。

審査難易度は高い順に「ブラック>プラチナ>ゴールド>一般」という順番となっており、一般カード以上になるとより審査が厳しくなってきます。

国際ブランドによって審査難易度に違いはない

国際ブランド(VISA、JCB、MasterCard、American Expressなど)による審査の難易度には、違いがあるとは言えません。

審査の難易度は主に発行する金融機関やクレジットカード会社、そして発行されるカードの種類やグレードによって異なるためです。

例えば、上位グレードのクレジットカードは、高い信用スコアや収入が求められることが多く、審査のハードルが高くなることが一般的です。

一方、学生向けのカードは、審査のハードルが低く設定されていることが多かったりします。

さらに、同じ国際ブランドでも、クレジットカードを発行する金融機関やクレジットカード会社によって、審査基準やポリシーが異なることがあります。

そのため、国際ブランドごとの審査の難易度に違いが大きくあるとは言い切れません。

審査結果はどのようにわかる?

クレジットカードの審査結果は、発行元によって異なりますが、一般的にメールで合否の結果が送られてきます。

クレジットカード会社によっては書類が郵送で届くケースもあります。

WEB申し込みの場合、WEB上で審査状況を確認できる場合もあります。

比較的審査が甘いクレジットカードの選び方

クレジットカードの審査通過率を上げるためにも、自分に合ったクレジットカード選びが大切です。

下記の4つの項目に着目することで「審査に通過しやすいか」の判断をすることができます。

- 年会費が無料であること

- 申し込み対象者が広い

- 口コミが多く評判がよい

- 入会キャンペーンを設けている

年会費が無料であること

基本的にステータス性が高いカードは、高い年会費であることが多いです。

そのため、年会費無料のカードはステータス性が低い可能性があるため、審査に通過しやすいでしょう。

また、最初にステータス性の低いカードから利用すれば、信用情報(クレヒス)を貯めることができ、高ランクのカードの審査に通過する可能性も出てきます。

審査について不安がある方や将来的に高ステータスのカードを狙いたい方に、年会費無料カードはおすすめです。

申し込み対象者が広い

クレジットカードは、会社ごとに年齢や職業の有無など、申込み条件を定めています。条件の難易度が低いほど、通過する可能性が高いといえます。

条件に職業の有無が決まっているカードもあれば、「主婦・パート・アルバイト可」と窓口を広く設けているカードもあります。

つまり審査通過を優先するのであれば、申し込み対象者が広いクレジットカードを選ぶことをおすすめします。

また、条件に合致していないのに申込みをしてまうと、無駄に審査落ちをしてしまい信用情報に履歴を残してしまう可能性があります。

ほかのカードの審査にも悪影響がでてしまうかもしれないので、申込みの前に条件は必ず確認してください。

口コミが多く評判が良い

口コミを確認することは、クレジットカードを選ぶ際に役立つ方法です。

多くの口コミがあるクレジットカードは、一般的に多くのユーザーに利用されている可能性が高く、審査通過率が高いことを示唆しています。

また、口コミは実際の利用者の経験や意見を反映しているため、審査や利用に関する具体的な情報を得るのに役立ちます。

しかし口コミを参考にする際には、個々の状況やニーズに合ったクレジットカードを選ぶことが重要です。

入会キャンペーンを設けている

入会キャンペーンをおこなっているカードは、申込み者を増やしたいと考えているので、審査に通過しやすくなる傾向があります。

キャッシュバックやポイント高還元など嬉しい特典であることが多く、審査に通過する可能性も高いため、利用者にとっては得の多いサービスといえます。

上記4点の内容と合わせてクレジットカードを選ぶ際は、下記の記事も参考にしてみてください。

クレジットカードの審査はどのタイミングでおこなわれる?

クレジットカードの審査は、一般的に以下のタイミングでおこなわれます。

- カードを申し込むとき

- カードの種類を変更するとき

- 利用限度額を変更したいとき

- カードを長期間利用してないとき

- 支払いに遅延があったとき

- 追加のカードの申し込むとき

これらのタイミングで審査する理由は、カード会社がリスクを管理し、顧客の信用状況を評価するためです。

審査の内容や基準は、カード会社や提供されるサービスによって異なります。

またクレジットカードの審査は数分で終わるカードから、数週間時間がかかるカードもあります。カード会社によって審査体制が違うため、審査にかかる期間は一概にいえません。

クレジットカードの審査に時間がかかる理由は、申込者の職業・年収・信用情報などを確認しているためです。

最近ではカード番号を即発行できるところも増えましたが、カードが手元に届くまで約1週間ほど時間がかかることが多いです。

審査の難易度によって審査期間(審査時間)は変わる

クレジットカードは、グレードが高くなるほど審査期間は長くなる傾向があります。

たとえばステータスの高いクレジットカードの代表格ダイナースクラブカードの場合、年会費が22,000円(税込)必要です。また年齢も27歳以上でないと申し込みができません。

カード自体のステータスを高く保つため、申込者を制限しているというわけです。

こうしたカードではより厳しく審査がおこなわれるため、審査期間も長くなる傾向があります。

クレジットカード更新時も審査が必要?

クレジットカードの更新時に審査がおこなわれるかどうかは、クレジットカードの発行会社や契約の種類によって異なります。

自動更新の場合ですと、期限が切れる前に自動的に新しいカードが送られてくることが多いです。

また、クレジットカードを契約したまま長期間使用していない、さらに支払いに遅延があるなど問題があれば新しいカードを発行する前に審査がおこなわれるケースがあります。

もちろん、クレジットカードの種類を変更したり、クレジットカードの限度額を変更したい(増額)場合は、再び審査が必要となることが多いです。

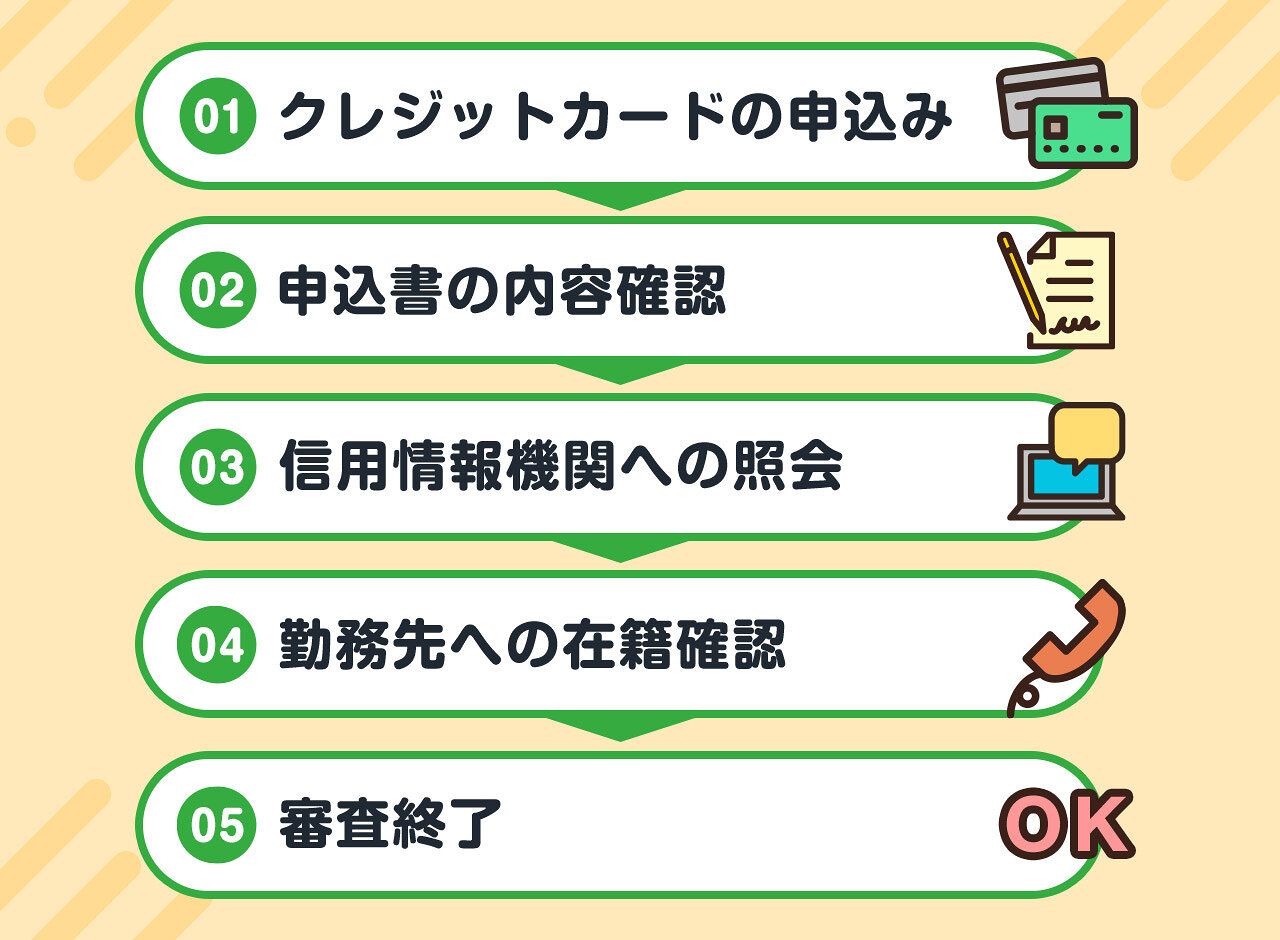

クレジットカードの審査の流れ

一般的なクレジットカードの審査は、以下の流れでおこなわれます。

- クレジットカードの申込み

- 申込み書の内容確認

- 信用情報機関への照会

- 勤務先への在籍確認

- 審査終了

クレジットカードの申込み

まずは作成したいクレジットカード各社のHPから申込みます。郵送の場合は電話などで申込みを伝え、自宅に書類が届くのを待ちます。

書類が届いたら必要事項を記入し、返送用封筒でクレジットカード会社に送ります。

ただし、インターネット申込み限定のキャンペーンを開催しているカードもあるので申込みはオンラインがおすすめです。

通常発行と即日発行の違い

通常発行は、クレジットカード申し込み後、審査を経て、数日から数週間でカードが手元に届く一般的な発行方式です。

申し込みに対しての審査やカードの発行、郵送といった一連の流れが発生するため、すぐにカードを受け取ることはできません。

しかし、WEBからオンライン申し込みをした場合、手元にカードが届くのは2〜4日。また、デジタルカードの発行であれば即日で受け取ることが可能になることもあります。

- デジタルカードの発行

- クレジットカード会社の専用アプリ

- 正式なカードが手元に届く前に、一時的に使用できるクレジットカード

申込み書の内容確認

申込み書には氏名や勤務先、年収、勤続年数、雇用形態、家族構成など返済能力に関する項目を記入します。

入力した情報をもとに審査がおこなわれるので、記入漏れや誤字などがないように、提出前には必ず確認しましょう。

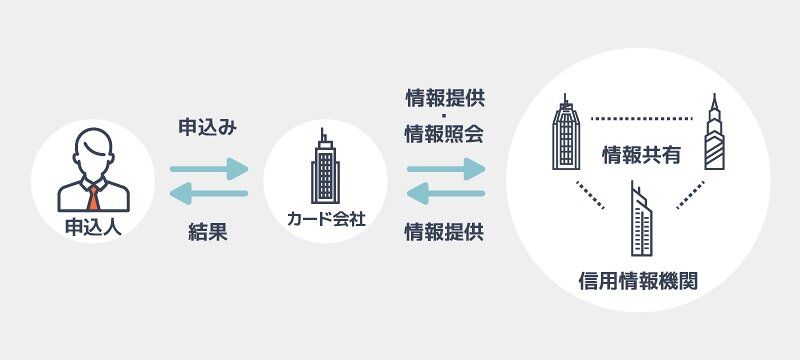

信用情報への照会

申込みが完了すると、審査が開始されます。

審査では申込情報の内容確認だけでなく、信用情報機関への照会がおこなわれ、申込者の過去の借入や延滞情報などが確認されます。

延滞や債務整理など、金融トラブルを起こした履歴があるとクレジットカードの審査に通るのが難しくなってしまうので注意してください。

勤務先への在籍確認

その後、申込情報に記載された勤務先へ在籍確認がおこなわれ、本当にその会社に所属しているかが確認されます。

本人が電話に出て、在籍の確認が取れれば完了となります。

なお、在籍確認は本人はいなくても同僚が電話に出て「○○は不在にしております」などの応答があれば在籍確認は完了します。

審査時、職場(勤務先)や自宅に必ず電話がかかってくるもの?

クレジットカードの申し込み時に、在籍確認のために職場や自宅に電話がかかってくることがあります。

在籍確認は、申し込み者が入力した情報の正確性や真実性を確認するためのものです。

特に、収入情報や勤務先情報がクレジットカードの審査において重要なポイントなので、その確認を目的として電話がかかってきます。

ただし、すべてのクレジットカード会社が在籍確認の電話をおこなうわけではなく、そのやり方などは会社によって異なります。

在籍確認の電話が不安であれば、事前にクレジットカード会社に確認するか、在籍確認の電話を希望しない旨を伝えることも可能なケースがあります。

審査終了

上記がすべて終わると審査は完了となり、クレジットカードの審査通過の有無が決定されます。

審査に通過すると約1週間後に自宅に届きます。

なお、自宅で受け取るときに本人確認書類の提示を求められることがあるので、そのときは申込み者本人が在宅している必要があります。

クレジットカードの入会審査で必要なもの

クレジットカードでは、大きく分けて下記の3つのタイミングで準備するものが出てきます。

- 申込み時

- 審査中

- 審査後

それぞれで準備するものを紹介していきます。

申込み時に準備するもの

クレジットカードの申込み時に準備するのは、以下のとおりです。

- 本人確認書類(健康保険証、運転免許証、マイナンバーカードなど)

- 利用代金の引き落としができる金融機関の口座

- 銀行印(審査後に必要なこともある)

- 収入証明書(キャッシング枠が大きい場合)

申込み時、身元を証明する書類のほか引き落としの際に必要な書類です。必ず事前に準備しておきましょう。

特にキャッシング枠が大きい方は、必要書類として本人確認書類のほかに収入証明書が必要な場合があります。事前に準備しておきましょう。

本人確認書類一覧

本人確認に利用できる公的証明書は以下の通りです。

- 運転免許証

- 健康保険証

- 国民年金手帳

- 児童扶養手当証書

- 母子健康手帳

- マイナンバーカード

- 住民基本台帳カード

- パスポート

- 住民票の写し

- 在留カード

- 外国人登録証明書

- 特別永住者証明書

- 官公庁から発行された書類で氏名・住所・生年月日の記載があるもの

マイナンバーカードは本人確認に使うことができます。しかしマイナンバーを各住民に知らせるために届く通知カードは使うことができませんので注意してください。

また、住民基本台帳カードは2016年1月からマイナンバーカードが導入されたことで発行が終了していますが、クレジットカード会社によってはまだ住民基本台帳カードを本人確認に使うことができます。

学生証は、本人であることを証明するというよりも学生であることを証明する色合いが強いです。そのため、クレジットカードを発行するときの公的証明書としては扱われないことがあります。

もし学生向けのクレジットカードを発行する場合でも、学生証とは別に公的証明書が必要になりますので注意してください。

上記の中では、健康保険証や運転免許証などが手元に準備しやすくおすすめです。

審査中に準備するもの

審査中は以下のものが必要です。

- カード会社との連絡に使う電話番号

- 在籍確認できる電話番号

基本的に、審査中の確認に使うための電話番号が必要だと考えてください。

審査後に準備するもの

審査後は以下のものが必要です。

- カードを受け取れる住所

クレジットカードの配達は、本人限定の郵便か宅配が基本です。申請者自身の受取りとなります。

そのため、自身が住んでいない住所だったり、引っ越し前の住所だったりすると受け取れない可能性が出てきます。

基本的には代理も頼まず、自身で受け取れるよう準備しておきましょう。

クレジットカードの審査に落ちる理由

クレジットカードの審査に落ちる理由は、主に以下の5つが考えられます。

- 借入が多く総量規制に抵触している

- クレジットカードを作るのが初めてでクレヒスがない

- ブラックリスト入りしている

- クレカの再申込みや短期間で複数の申込みをしている

- 在籍確認がとれない

独自調査でわかった、クレジットカードの審査に落ちたことがある方を対象に「審査に落ちた原因は何だったと思うか」を尋ねた口コミを交えて紹介します。

①借入が多く総量規制に抵触している

1つめは、借入が多いという理由です。少し借入をしている程度では審査落ちに直結しませんが、基本的に年収の3分の1近くの借入をしていると審査に落ちることがあります。

これは「貸金業法」という法律において定められている「総量規制」というルールがあるからです。総量規制とは、年収の3分の1以上の借入(貸付)は原則禁止であるというものです。

総量規制は、返済能力を超える借入をしているのか否かを決める判断基準として、重視されているものなので気を付けましょう。

借入がどんどん増加している申込み者に対して、カード会社はきっと「返済能力がないのかな」と判断することでしょう。

総量規制を超えてしまっている方はもちろん、キャッシングを限度額までしていたりカードローンの借入額が多かったりすると、返済能力がないと見なされてしまうことがわかります。

②クレジットカードを作るのが初めてでクレヒスがない

2つめは、クレジットカードを作るのが初めてという理由です。

クレジットカードを作ったことがないということは、良くも悪くもクレヒスがなにもない(スーパーホワイト)状態です。つまりカード会社からしたら、上記でご紹介した「Character」を判断する材料がありません。

初めてクレジットカードを作る方は、まずは比較的審査がとおりやすいカードを選ぶことをおすすめします。そのカードでクレヒスを積んでから、本当に発行したいカードに申込むというのも1つの方法です。

クレジットカードを持ったことがないことと、年収の低さ、正社員ではなくアルバイトだったことと。そして住んでいたのが会社の寮だったこと、携帯料金を毎月のように遅延していたこと、カードローンの残高があったことなど

こちらは、三菱UFJカードの審査に落ちた方の口コミです。

クレジットカードを作るのが初めてだったことや携帯料金の延滞があったことに加えて、審査難易度が高いとされる銀行系クレジットカードに申込んだため審査落ちに繋がったと考えられます。

③ブラックリスト入りしている

クレジットカード会社は、審査時に過去のクレジットカードやローンの利用履歴(クレヒス)によって、その申込み者が信用できる人物であるかどうかを確認しています。

この確認に利用されるのが、信用情報です。3CのCharacterにあたります。クレジットカードの申込みや契約をすると、契約内容や取引の履歴などの信用情報が個人信用情報機関にすべて登録されるのです。

この信用情報は個人信用情報機関の会員である金融機関等に開示され、新たに審査をおこなう際の判断材料になります。

自分は登録されたくないと思う方もいらっしゃるかもしれませんが、クレジットカードやローンの申込みの際には、必ず情報提供への同意を取得することになっており、審査の際にこれを避けることはできません。

そして、クレジットカード利用やローン借入において返済遅延などをすると、異動情報としてブラックリストに登録されてしまいます。

このような返済に関するマイナス情報がある申込み者は、カード会社にとってあまり望ましくないでしょう。不安がある方は、一度信用情報を開示してみるとよいかもしれません。

クレジットカードの審査であれば、主に消費者金融や信販会社(クレジットカード会社)の信用情報を取り扱っているCICに問い合わせて確認しましょう。

1つめはイオンカード、2つめはセディナカードの審査に落ちた方の口コミです。

クレジットカード利用における返済遅延はカード会社からの信用を失ってしまいますので、審査落ちの原因になることがわかります。

ブラックリストの確認方法や信用情報機関についてもっと詳しく知りたい方は、下記の記事を参考にしてください。

④クレカの再申込みや短期間で複数の申込みをしている

一度解約したクレジットカードに再度申込みをすると、審査に落ちる場合があります。これは、過去に利用していた際に実績が悪かったケースによく見受けられます。

同じクレジットカードを再度申込む場合「審査は免除されるのでは?」、「簡単に通過するでしょ?」と思っている方もいらっしゃるかもしれません。

しかし、通常どおり審査があるだけではなく、再申込みそのものに厳しいカード会社もあります。

返済遅延を起こしたことがある場合はもちろんですが、あまり利用実績がなかった場合も要注意です。再入会したところで「また使わないんじゃないの?」とマイナスな印象を与えかねません。

どうしても同じクレジットカードを発行したいという場合、審査に落ちる可能性は通常よりも高いと思っておいた方がよさそうです。

また、短期間に複数のクレジットカードに申込むことも要注意です。「申し込みブラック」の状態となり審査落ちの原因になります。

「申し込みブラック」とは、短い期間に複数社のクレジットカードに申し込みをして個人信用情報機関に履歴が記録された状態のことを指します。

審査がとおりにくくなる理由としては、短期間に複数の履歴があるとお金に困っている印象を与え貸し倒れのリスクを懸念されるからです。

個人信用情報機関に記録が残っているのは半年です。万が一、一度申し込みをして審査に落ちてしまった際は、記録が消える半年以上の時間を空けてから申し込みすることをおすすめします。

⑤在籍確認がとれない

カード会社は、在籍確認がとれないと申込み者の本人確認をおこなうことができません。

確認がとれないとカードの発行ができないので、審査に落とされてしまうことがあります。

知らない電話番号からの電話を無視していたらそれが在籍確認の電話だった!という、うっかりケースもあるので在籍確認がおこなわれる可能性があるということを肝に銘じておきましょう。

1つめはヤフーカード(現PayPayカード)、2つめはMileagePlusセゾンカードの審査に落ちた方の口コミです。

フリーターや個人事業主・自営業といった比較的収入が不安定な方に関しては、より在籍確認が徹底されている可能性がありそうですね。

クレジットカードの審査に備えクレヒスを確認する方法

自分のクレヒスは、信用情報機関に開示請求をおこなうことで確認することが可能です。

そして信用情報機関には、主にクレジットカード会社が加盟するCIC(指定信用情報機関)、主に消費者金融会社が加盟するJICC(日本信用情報機構)、主に銀行が加盟するJBA(全国銀行協会)の3つがあります。

開示請求の方法は、信用情報機関によって下記のように異なるので覚えておきましょう。

- CIC(指定信用情報機関):PCまたはスマートフォン、郵送

- JICC(日本信用情報機構):アプリによるスマホ申し込み、郵送

- JBA(全国銀行協会):PCまたはスマートフォン、郵送

開示請求では、申込み情報、契約内容、返済内容、法的手続きの有無などの情報を確認することができるので、過去に金融事故を起こしている場合、金融事故情報が消えたかどうかの確認をすることも可能です。

クレジットカードの審査に落ちた理由は確認できない

上記では代表的な審査落ちの理由を紹介しましたが、クレジットカードの審査に落ちた理由についてはクレジットカード会社に問い合わせても確認できません。

というのも、クレジットカード会社は明確な審査基準を公開してないためです。

審査に落ちた履歴は残りませんが、信用情報機関には申込み履歴が6ヶ月は残るので、再申込みは履歴が消えた半年後以降が良いでしょう。

クレジットカードの審査に通過しやすくなる5つのコツ

クレジットカードの審査を通過しやすくなるコツは、以下の5つが挙げられます。

- キャッシング枠は0円で申込む

- 申込み情報を正確に記入する

- 短期間に複数のクレジットカードを申し込まない

- 信用情報に傷をつけないようにする

- 安定した収入を得る

どれも非常に簡単なので、クレジットカードを申込むときにぜひ実践してみてくださいね。

①キャッシング枠は0円で申込む

1つめのコツは、キャッシング枠を0円で申込むことです。

キャッシングとは、クレジットカードを使ってお金を借りることができるサービスのことです。申込み時に、キャッシング枠といってキャッシングの限度額を設定します。

キャッシングも、クレジットカードの利用と同じカード会社に対する借金です。キャッシング枠を0円以外の額に設定すると、キャッシングを利用する可能性があることから貸し倒れのリスクが生まれます。

とくに、あまりにも高額のキャッシング枠を設定するとお金に困っているという印象を与えかねないので注意してください。

よって、キャッシング枠を0円にしておけばリスクを最低限におさえることができるため、審査においてマイナスにはなりません。

キャッシングを利用する予定がない方は、ぜひ実践してみましょう。

海外でのキャッシングを行うためのカードとして使用することを考えていたため、キャッシング利用額を高く設定しすぎたことも原因の一つであると思います。

上記はキャッシング枠を高く設定した結果、審査に落ちてしまった方の口コミです。

審査に不安がある方は、キャッシング枠を0円に設定することをお勧めします。

②申込み情報を正確に記入する

2つめのコツは、申込み情報を正確に記入することです。当たり前だと思ってしまいますが、審査に通過したいがあまり個人情報を偽る申込み者も存在するようです。

虚偽の申告をしてあとから整合性が合わないことが発覚すれば、心証が悪くなり審査落ちの原因にもなってしまいます。

また情報は、正しく記入するだけではなく、空欄がないようにすることも大切です。面倒と感じる項目があってもきちんと記入しましょう。

細かいところにはなりますが、空欄の箇所が多いと「面倒くさがりなのかな」、「丁寧さに欠けるな」という印象を与えかねません。情報に抜け漏れがないようしっかり記入してください。

③短期間に複数のクレジットカードを申し込まない

3つめのコツは、短期間に複数のクレジットカードに申込まないことです。

個人信用情報機関には、クレジットカードを申込んだという情報が半年間残ります。その間に複数枚(とくに3枚以上)のクレジットカードに申込むと「申込みブラック」という状態になり、審査に通過しにくい状態になるといわれています。

なぜ審査に悪影響を及ぼすのかというと、お金に困っているというイメージを植え付けるからです。

たしかに、手あたり次第「お金を貸して!」と頼んでいる人を見ると、「本当に返してくれるのかな?」と不信感を持ってしまうものですよね。

しかしマネ会編集部メンバーの1人によると「半年間に9枚のクレジットカードを申込んで、ぜんぶ審査に通過した」とのことなので、一概にはいえないのかもしれません。

ただし、審査が不安と感じているのであれば、審査落ちのリスクをとらないためにも短期間に複数のクレジットカードに申込むことはやめておきましょう。

一度審査に落ちた場合は、半年以上期間を開けてから申込む

クレジットカードの申込み記録は一定期間残るため、審査に落ちたら半年以上期間を開けてから申込むことをおすすめします。

審査に落ちた直後に再度申込んでも、申込み記録が残っているととおらない可能性が高くなります。

また、勤務歴がまだ短い場合も期間が経ってから申込む方がおすすめです。勤務歴が短いとすぐに仕事を辞めるかもしれないと思われ、審査に落ちてしまうことがあります。

④信用情報に傷をつけないようにする

クレジットカード会社は申込み者の信用情報をチェックします。信用情報には、過去の借入れや支払いの履歴、遅延情報などが記録されています。

この信用情報に傷があるとブラック入りしていることになり、クレジットカードの審査には通過はできません。

信用情報に傷をつけないためにも、普段から支払いの遅延などを起こさないようにしましょう。これらの情報が綺麗であればあるほど、クレジットカードの審査に通過しやすくなります。

ブラック入りしていなくても現状のクレジットカードやローンの返済の遅延があると審査落ちの要因に。支払うべきものは支払ってからクレジットカードの申請をするようにしてください。

⑤安定した収入を得る

クレジットカードの審査では、申込み者の収入状況も考慮されます。

安定した収入があることで、将来的に借入金を返済する能力があると判断され、審査に通過しやすくなります。

クレジットカード会社やランクによっては雇用形態まで審査されることがありますが、アルバイトやパートでも半年間ほど継続して収入を得られていると、安定的な収入があると判断され審査通過率が上がります。

審査に落ちてしまったら?審査なしで発行できるカード

審査なしで発行できるクレジットカードはありません。しかし、クレジットカード以外のカードであれば、審査をせずに発行できるものがあります。

代表的なものはデビットカードとプリペイドカードです。

デビットカード

デビットカードとは、決済時に口座から直接引き落とされるタイプのカードです。

審査なしでも申込むことができ、高校生でも発行できるカードもあります。また、クレジットカードと同じくポイント還元やショッピング補償のサービスもあり、お得なカードでもあります。

デビットカードでは、三菱UFJ-VISAデビットが審査なしで申込むことができおすすめです。

年会費が無料であり、キャッシュバックなどのお得なサービスが付帯されています。

- 年会費無料

- 口座から即時払いなので、使いすぎの心配なし

- ショッピングのご利用金額に応じて、自動キャッシュバック!

| 年会費初年度 | 無料 |

|---|---|

| 年会費2年目〜 | 無料 |

| ポイント還元率 | 0% |

| 発行スピード | 7営業日程度 |

| 国際ブランド |

|

| 電子マネー |

|

- 付帯サービス

プリペイドカード

プリペイドカードとは、カードにお金をチャージして利用するタイプのカードです。

プリペイドカードというと、電車移動で利用できることが有名ですが、最近ではネットショッピングに利用できるものもあります。

そのほかにもキャッシュレス還元などお得なサービスがあるので、クレジットカードと同じようなメリットがあるおすすめのカードです。

クレジットカードの審査に関するよくある質問

では最後に、クレジットカード審査に関するよくある質問についてお答えします。

クレジットカードの審査はどこまで調べるの?

支払い能力、資力とは年齢・職業・勤務先・勤続年数・年収です。性格とはクレジットヒストリーを意味し、資産とは居住年数・家族構成・保有資産・預貯金額などを指します。

どれか1つの要素を重視するのではなく、すべての基準から返済能力や資力を判断します。

記事内では、クレジットカードの審査基準についてより詳しく解説しています。参考にしてみてください。

クレジットカードの審査に落ちる理由は確認できる?

・借入が多い

・クレジットカードを作るのが初めて

・ブラックリストに登録されている

・クレカの再申込みや短期間で複数の申込みをしている

・在籍確認がとれない

ただし、審査に落ちた理由などの詳細はわからず、通過の可否しか知ることができないのが現状です。

無職でもクレジットカードの審査に通る?

【審査に通過する可能性がある方】

・親の扶養に入っている学生

・配偶者の扶養に入っている専業主婦(主夫)

・年金受給者

・雇用保険(失業保険)の受給中

親や配偶者の扶養に入っている無職の方や、派遣会社に登録している方は、収入を証明できるため、クレジットカードを発行できる可能性があります。

また、審査通過後に無職になってもカードの解約を迫られる心配はないので、安心して申込めます。

クレジットカードの審査に落ちた履歴は信用情報に残る?

しかし万が一、審査に落ちてしまった場合、申込み後の情報や利用実績などは空白のままです。つまり審査落ちとは記録されませんが、間接的にクレジットカードの審査に落ちたことは判明します。

クレジットカードに再度申込みをしたい場合は、信用情報から記録が消える半年間は時間を空けることをおすすめします。

必ず審査が通過するクレジットカードはある?

ただし、審査基準や審査の通過しやすさは、クレジットカード会社によって異なるため、ご自身の状況を踏まえて審査に通過しやすいクレジットカードを選んで申込むことが大切です。

審査が通過しやすいクレジットカードどれ?

・JCB CARD W

・三井住友カード(NL)

・楽天カード

・エポスカード

・ライフカード

・イオンカード

・セディナカードjiyu!da!

・ACマスターカード

・三菱UFJカード

審査に通過しやすいクレジットカードの選び方も記事内で解説しているので参考にしてください。

審査時間(審査期間)が早いクレジットカードはある?

というのも流通系クレジットカードは、エポスカードやイオンカードのように自社グループに顧客を取り込むという目的があるからです。

なので審査時間をかけて厳しく判断するよりも、ある程度簡易的に審査をしてクレジットカードを発行し、利用促進のきっかけになればと考えている傾向があるのです。

また、審査難易度がもっとも低いとされる消費者金融系クレジットカードも、審査時間が早いといわれています。

このようなカードは、キャッシング機能がメインであったりリボ払い専用であったりすることから、金銭的に不安要素がある顧客をターゲットにしていると考えられます。

よって、このような顧客がいれば金利で儲けることができるため、審査は簡易的におこなって多くの方に利用してもらいたいという思惑があるのでしょう。

落ちたクレジットカードに再度申込みできる?

なぜなら一度審査に落ちたからには、3Cの面や顧客としての好ましさといった面で、なんらかの問題があったということになります。そのような状況を、すぐに改善することは難しいですよね。

また、上記で触れたようにクレジットカードを申込んだという事実は、信用情報機関に登録されます。

もし審査に落ちると、その事実自体は記されませんが、申込んだカードの契約情報や利用実績が記載されません。よって、間接的にクレジットカードの審査に落ちたということが判明するのです。

同じクレジットカードに再度申込みをしたい場合は、最低でも半年間は空けて信用情報が消えてからにすることをおすすめします。

審査内容が公表されているクレジットカードはある?

審査に通過するしない以前に、申込み条件を満たしていなければ元も子もありません。クレジットカードを申込む前に、申込み条件については必ず確認しておくようにしましょう。

なぜ高校生はクレジットカードを持てないの?

これは、クレジットカードのシステムが後払いであるため、支払い能力の有無が考慮されるからです。

しかし、海外留学を目的とするなどの特別な事情がある場合、高校生でもクレジットカードを取得することが可能なケースも存在します。

学生や専業主婦でもクレジットカードの審査に通過する?

しかし、それは申込み条件やカードのステータスによるでしょう。また、厳密には学生とはいっても、申込み条件に「高校生は除く」と記載しているカードが多いです。

原則として高校生がクレジットカードを利用することはできないのですが、特例が2つあります。

①卒業年度の1月1日以降にイオンカードに申込む

②留学などで海外滞在する場合に家族カードを申込む

1つめは、高校を卒業する年度の1月1日以降にイオンカードに申込むという方法です。

厳密には、高校卒業後の進学先や内定先が決まっていれば申込むことができます。もちろん未成年なので、親権者の同意は必要です。

2つめは、留学などで海外に滞在する予定のある高校生の家族カードを申込むという方法です。

家族カードは、本会員の子どもが発行対象になるとはいってもやはり申込み条件があり、「高校生を除く18歳以上」と定められていることがほとんどです。しかしカード会社によっては、留学などで海外に滞在する予定がある場合に高校生であっても家族カードを発行できることがあります。

もちろん、海外滞在中であることが条件なので、帰国後は利用できません。

基本的に高校生を除く18歳以上の学生であれば、学生専用のクレジットカードや一般カードであれば審査に通過できる可能性が高くなりますよ。

また専業主婦の場合、配偶者の年収がきちんとあることを示すことで審査に通過できる場合が多いです。

クレジットカードのなかには、申込書に配偶者の年収記入欄が用意されているものがあるので、そういったカードを申込むようにしましょう。

学生や主婦でも、アルバイトやパートで継続的に収入を得られているのであれば、クレジットカードの審査に通過する可能性が十分にあります。

補足ですが、「大学生におけるクレジットカードの所有の有無と、クレジットカードに関する意識を調査」を目的とした報告書で現役大学生を対象に日本クレジット協会が実施した令和元年の調査によると、クレジットカードの所持率は61.1%であることから2人に1人がクレジットカードを所持していることがわかっています。

クレジットカードの審査に通過するために必要な年収は?

というのも、カード会社やカードの種類によってさまざまだからです。また、年収がいくらあっても審査に落ちるケースがあれば、年収は十分ではないけど審査に通過するケースがあったりもします。

マネ会に口コミをお寄せいただいた方のなかでも、年収600万円~800万円未満とわりと十分な収入を得ていても、審査に落ちたことがある方がいます。

一方で、収入なしや年収200万円未満であっても審査に通過した方がいるのです。

年収だけで判断はできないので、各カードの申込み条件などから審査基準を推測してみると、なにかヒントが見つかるかもしれません。

クレジットカードに通らない期間は?

CIC、JICC、KSCなどの主要な信用情報機関では、加入しているクレジットカード会社等の支払履歴や契約情報などが詳細に登録されており、CICやJICCでは、最長5年で「異動」記録が消去されるため、ブラック状態が解消されると、再びクレジットカードやカードローンの申し込みが可能になります。

KSCの記録では最長10年間ほど情報残るため、その間は銀行からの住宅ローンなどの借入が困難になります。

クレジットカードの審査まとめ

本記事では、クレジットカードの審査事情を徹底的に掘り下げていきました。

まず前提としてクレジットカード審査は必ずおこなわれるものなので、避けることはできません。

また審査基準や審査内容は公開されていないので、申込み条件や口コミを投稿している方の属性などから推測する必要があります。

次に、借り入れが多い、ブラックリストに登録されているといった審査に落ちる原因についてもご説明しました。

もしこれでも原因がわからないという方は、一度信用情報を開示してみることをおすすめします。

また、審査が不安な方におすすめのクレジットカードを9枚ご紹介しました。

旅行保険が付帯しているもの、特定の店舗でポイントがお得になるものなど各カードにさまざまな特長があるので、みなさんに合ったカードを見つける参考にしてみてくださいね。

本記事を最後まで読んでくださった方は、クレジットカード審査について知りつくすことができたかと思います。

審査への不安を取り払って、新しいクレジットカードに申込んでみませんか?

1982年北海道生まれ。相続×Fintechプラットフォーム「レタプラ」開発・運営。WEB執筆、書籍など多数の執筆のほか、Fintech関連のセミナー講師実績を有する現役の独立型ファイナンシャルプランナー(FP)として活動中。現在はスタートアップとしての活動にも重きをおき、2018年サービスをリリース。相続×Technologyの担い手として活動を続ける。

経済学部卒業。学生時代にライター業を開始し、大学卒業後はフリーライターとして活動。当メディア「マネ会」でのクレジットカードに関する記事はもちろん、株式投資・節約・電子マネーなどのお金に関する記事を、女性ならではの目線で多数執筆中。クレジットカードは楽天カード・イオンカードセレクト・エポスゴールドカードを保有している。キャッシュレス決済はQUICPayとPayPayを愛用しており、ポイントを貯めることとクーポンを使うことが大好き。

- 調査時期:2020年1月

- 調査方法:インターネットアンケート

- 調査地域:全国

- 調査内容:クレジットカードの審査落ちについて