PR

PR

クレジットカードの作り方や発行の流れ|申込みに必要なものや初心者におすすめ5選

クレジットカードは、郵送や店頭のほか、インターネットからも作ることができます。中でもネット申込みが一番簡単で、ポイントが貰えるなどのお得な特典を受け取れたり、手続きが5分程度で完了できる場合があります。

申込みから発行までの流れは以下の通りです。

- 発行会社と国際ブランドを選ぶ

- オンライン/郵送/専用カウンターでの申込み先を決める

- 必要事項を記入して申込みを完了させる

- 審査結果を待つ

- 審査通過後に郵送にてカードを受け取る

この記事では、初心者におすすめのクレジットカードや申込みに際して必要なものについても解説します。

クレジットカードを初めて作るにあたって不安がある方は、ぜひご確認ください。

- この記事内で紹介しているおすすめクレジットカード

- クレジットカードとは?初心者が知っておきたい基礎知識

-

クレジットカードを作るために必要なもの

- 本人確認書類

- 銀行口座と銀行印

- 連絡先とカードを受け取る住所

-

クレジットカードの作り方

- 発行会社と国際ブランドを選ぶ

- オンライン/郵送/専用カウンターでの申込み先を決める

- 必要事項を記入して申込みを完了させる

- 審査結果を待つ

- 審査通過後に郵送にてカードを受け取る

-

クレジットカードを作れる場所

- ①ネットでのオンライン申込みで作る

- ②郵送で申込んで作る

- ③専用カウンターで申込んで作る

-

銀行系クレジットカードの作り方

- 銀行窓口からの作り方

- ネットからの作り方

-

学生や未成年のクレジットカードの作り方

- 学生には三井住友カード(NL)がおすすめ

- 学生専用ライフカード

- 無職の方のクレジットカードの作り方

-

クレジットカードを作れる人の条件

- 申込み条件①18歳以上である

- 申込み条件②安定した収入がある

- 申込み条件③金融事故を起こしていない

- クレジットカードが届いたらするべきこと

-

クレジットカードの選び方

- 年会費で選ぶ

- ポイント還元率で選ぶ

- 付帯サービスで選ぶ

-

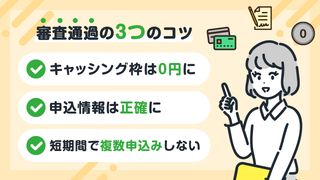

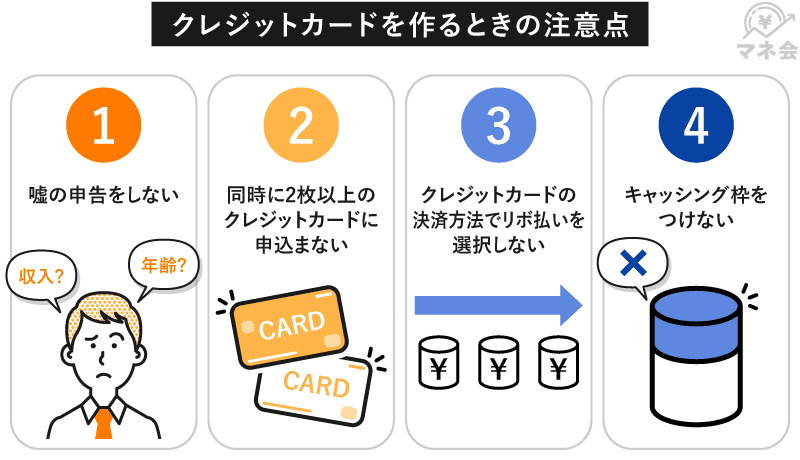

クレジットカードを作るときの注意点

- 嘘の申告をしない

- 同時に2枚以上のクレジットカードを申込まない

- クレジットカードの決済方法で、リボ払いを選択しない

- キャッシング枠をつけない

-

初心者におすすめのクレジットカード5選

- JCB CARD W:ポイントは常に2倍以上

- オリコカード ザ ポイント:年会費無料でポイントの2重取りもできる

- 三菱UFJカード:コンビニで利用するとポイント還元率が5.5%!

- 楽天カード:還元率が最大1.5%

- dカード:dポイントクラブ会員は還元率が10%

- クレジットカードを作るときのQ&A

- クレジットカードの作り方まとめ

大手金融機関に入行後、ルクセンブルグ赴任等を含め10年以上勤務。夫の転勤に伴い退職後は、欧米アジアなどに通算15年以上在住し、その間に金融機関時代の知識と経験を活かすべくファイナンシャル・プランナー資格を取得。2011年にCFP®取得後は、個別相談・セミナー講師・執筆などを行っています。幅広い世代のライフプランに基づく資産運用、リタイアメントプラン、国際結婚のカップルの相談など多数。グローバルな視点からの柔軟な対応を心掛けています。

この記事内で紹介しているおすすめクレジットカード

【PR】Sponsored by 株式会社ジェーシービー 【PR】Sponsored by 三菱UFJニコス株式会社クレジットカードとは?初心者が知っておきたい基礎知識

クレジットカードの作り方を説明する前に、初心者に向けて基礎知識を説明します。

クレジットカードとは所有者の信用によって、後払いができるカードのことです。利用料金はすぐに請求されるのではなく、翌月の決められた日に銀行口座から引き落とされます。

現金を持ち歩かなくても支払いができたり、公共料金やネットサービスの支払いもわざわざ振り込みに行かずに決済できるので、持っておくととても便利なサービスです。

ただし、カード会社は建て替えたお金を回収できないリスクに備え、必ず審査をしてからカードを発行します。

審査に落ちないように、次の章から必要なものや申し込み条件を説明します。

クレジットカードを作るために必要なもの

クレジットカードを作る際に必要なものは、本人確認書類・銀行口座・銀行印・親権者同意書(未成年の場合のみ)・連絡先です。

本人確認書類は、申込み時に記入した本人情報に誤りや偽りがないかを確認するために提出が必須となります。

本人確認書類

本人確認書類としては、以下の書類が利用できます。

- 運転免許証(または運転経歴証明書)

- パスポート(写真印刷面および最終ページ)

- 健康保険証(本人の氏名・生年月日・住所がわかるページ)

- 住民票の写し(発効日から6ヶ月以内)

- 個人番号(マイナンバー)カード

本人確認書類については、①~⑤のうち1点から2点の提出を求められます。

本人確認書類の住所が申込み時に記入した現住所と異なる場合は、公共料金の領収証書や社会保険料の領収証書、国税・地方税の領収証書または納税証明書などを提出する必要があります。

銀行口座と銀行印

銀行口座は、クレジットカードの利用金額を支払うための口座です。カード会社によっては利用できない銀行もあるので、支払い口座に設定できる銀行かどうかを事前に確認しておきましょう。

まだ銀行口座を持っていない場合には、クレジットカードの申込みをする前に口座開設を済ませておく必要があります。なぜなら、申込み時に口座情報の入力を求められる場合があるためです。

ただし、カードによっては口座引き落としではなく、請求書払いもできるので、必ずしも口座が必要というわけではありません。

銀行印は、銀行口座を開設したときと同じものを用意しておきましょう。

これらに加えて未成年の方は、親権者同意書を提出する必要があります。

連絡先とカードを受け取る住所

クレジットカードの受け取りには電話番号とカードを郵送してもらう住所が必要です。

申込み画面では携帯電話と固定電話の記入欄がありますが、基本的に携帯電話だけでも問題ありません。

書類の不備などで電話がかかってくる場合もあるので、日中でも連絡の取れる番号を入れておくのがおすすめです。

また、本人確認書類に記載されている住所と違う住所を記載すると、審査に落ちる可能性があります。

その場合、住所の証明には公共料金・社会保険料・税金などの領収書が補助書類が必要なため用意しておきましょう。

クレジットカードの作り方

クレジットカードの作り方は以下の流れです。

- 発行会社と国際ブランドを選ぶ

- オンライン/郵送/専用カウンターでの申込み先を決める

- 必要事項を記入して申込みを完了させる

- 審査結果を待つ

- 審査通過後に郵送にてカードを受け取る

クレジットカードは5ステップで作成が可能で、比較的簡単につくることができます。

発行会社と国際ブランドを選ぶ

まずは、クレジットカードの発行会社と国際ブランドを選びましょう。

発行会社は、クレジットカードを発行している会社です。例えば、楽天カードは楽天株式会社、三井住友カードは三井住友カード株式会社が発行会社に該当します。

一方、国際ブランドはVisaやMastercard、JCBなど、クレジットカード決済ができるシステムを提供している会社を指します。利用できる国際ブランドは店舗によって異なり、店頭やレジ横などに利用可能なブランドマークが掲示されている場合が多いです。

ポイント還元率や優待サービスなどは発行会社によって異なり、クレジットカードを利用できる店舗は国際ブランドによって異なります。

ご自身の生活スタイルや、頻繁に利用する店舗に合った発行会社や国際ブランドを選択しましょう。

オンライン/郵送/専用カウンターでの申込み先を決める

発行会社や国際ブランドを決めたら、次は実際に申込む方法を検討しましょう。

ネットでの申込みなら自宅からいつでも手続きできるので一番手間がかかりません。

必要事項を記入して申込みを完了させる

次に、各カード会社の公式サイトから申込みページに進み、順序どおりに必要事項を入力しましょう。

必要事項は氏名、年齢、住所、職業、年収など審査でチェックされる項目を記入します。

申込み後は、申込みの際に入力した情報をもとに審査があります。

記入漏れや誤字などがないように、提出前には必ず確認しましょう。

審査結果を待つ

申込みが完了したら入会審査がおこなわれます。

審査は申込みが完了後自動的におこなわれるので結果を待つだけとなります。

審査は即日で終わるものから1週間ほどかかるカードまで様々です。

できるだけ早くクレジットカードを使い始めたい方は即日発行に対応しているカードを選びましょう。

審査通過後に郵送にてカードを受け取る

審査を無事通過したら、クレジットカードが発行され、約1週間後に自宅に届きます。

なお、自宅で受け取るときに本人確認書類の提示を求められることがあるので、そのときは申込み者本人が在宅している必要があります。

デジタルカードに対応しているカードなら、審査完了後にネットショッピングなどですぐに使い始めることができます。

クレジットカードを作れる場所

クレジットカードを作れる場所は以下の3つです。

- ネットでのオンライン申込み

- 郵送での申込み

- 専用カウンターでの申込み

どちらの申込み方法でも審査の難易度は変わりませんが、発行までにかかる時間やキャンペーンの特典内容などが異なります。

以下では、それぞれの方法についてメリットとデメリットを交えて解説していきたいと思います。

①ネットでのオンライン申込みで作る

まず紹介するのは、パソコンやスマートフォンで、インターネットをとおしてクレジットカード会社の公式サイトから申込む方法です。

ネットで申込むメリットとしては、以下の3点があげられます。

- クレジットカードを比較して選べる

- ネット申込みをした方限定のキャンペーンがある

- 手続きが5分程度で完了する

ネット申込みのメリットとしてまず挙げられるのは、目の前にクレジットカードのキャンペーンスタッフなどがいるわけではないため、いろいろなクレジットカードを比較して選べる点です。

複数のクレジットカード情報を見たなかで気になったものをブックマークしておき、あとから絞り込むことが可能です。

2つめのメリットは、カード会社によってはネット申込みをした方限定でお得なキャンペーンを実施している場合がある点です。

キャンペーンの内容を重視してお得にクレジットカードを作りたい方は、各カードのキャンペーンページを見比べて、もっともお得なカードを探し出すこともできます。

3つめのメリットは、手続きを5分程度で簡単に完了できる点です。ネット申込みであれば、自分の都合がよいときに場所を選ばずに申込むことができ、手順としても必要な事項を入力するだけなので簡単におこなえます。

また、新型コロナウイルスの感染拡大の経験から、外出や他人との接触をできるだけ避けたい方もいるでしょう。感染リスクを抑えられるという点でも、ネット申込みがおすすめです。

ネット申込みでクレジットカードを作る流れ

まずは、自分に合ったクレジットカードを選びましょう。

カード会社の公式サイトや比較サイトなど、クレジットカード選びには多くの判断材料があります。年会費がかかる場合もあるので、納得して作れるように十分に検討しましょう。

おすすめなのは、利用シーンで選ぶというものです。

たとえば、旅行や出張によく行くのであれば旅行保険や空港ラウンジサービスが充実したカード、日々のショッピングをお得にしたいのであればポイント還元率が高く各店舗と相性が良いカード…といったように、選び方はさまざまです。

どのような目的でクレジットカードを作るのかを明らかにしてみると、クレジットカード選びがスムーズに進むでしょう。

②郵送で申込んで作る

- クレジットカード会社のサイトから資料請求する

- 申込書が自宅に届く

- 郵送で申込書や本人確認書類を提出し、申込む

- 審査に通過すれば郵送でクレジットカードが届く

郵送で申込む場合、カード会社から申込書を資料請求します。

資料請求や書類の返送に時間がかかるため、他の申込み方法に比べてカードが手元に届くまで時間がかかります。

また、必要書類に不備があった場合もさらにやり取りに時間がかかります。

少しでも早くクレジットカードを発行したい方は、ネットや店頭から申込むと良いでしょう。

③専用カウンターで申込んで作る

もうひとつの申込み方法は、担当者と対面して申込む方法です。商業施設や空港の専用カウンターで、クレジットカードの申込みを受け付けているところを見たことがある方もいるのではないでしょうか?

こちらの方法だと、クレジットカードによっては、申込み、審査、発行までその場で即日済ますことができる場合もあります。

専用カウンターを設けているクレジットカードは、もちろんカウンターで申込むこともできますし、カード会社によっては申込書類を持ち帰って後日郵送で申込むこともできます。

即決する必要はないので、安心してください。

直接スタッフの方にクレジットカードについて知りたい点・わからない点を質問できるので、初めてのクレジットカードで不安が多いという方にはおすすめです。

ただし、専用カウンターを設けているカード会社は少ないため、ネット申込みと比較して時間がかかってしまう場合があります。専用カウンターを設けているカード会社は少なく、混雑することが考えられるからです。

専用カウンターでの申込みでしか作れないクレジットカードはないので、インターネットで各社のキャンペーン情報などを比較してみて、専用カウンターでの申込みの方がお得ならこちらの方法を利用するのがいいのではないでしょうか?

- 専用カウンターに行く

- カウンターや郵送で書類を提出し、申込む

- 発行・受け取り

まずは、クレジットカードの専用カウンターに足を運びましょう。スタッフがクレジットカードについて説明をしてくれます。

そのうえでクレジットカードに申込むことを決めた場合、その後の申込み方法は大きく2つあります。

1つは、その場で書類に必要事項を記入してすぐに提出する方法です。もう1つは、申込書類を持ち帰って後日郵送で申込む方法です。

どちらの方法をとるにしても、申込書類の提出に関して、必要以上に審査に時間をかけないためにも、書類に不備がないように気を付ける必要があります。

申込書類がカード会社に届いたら、その後審査を開始され、審査に通過したらクレジットカードが発行されます。クレジットカード受け取り方法は、専用カウンターか自宅に郵送の2つから選べるのが一般的です。

郵送だと1~2週間かかる場合もあるので、すぐにクレジットカードを受け取りたいなら専用カウンター受け取りがおすすめです。

ネット申込みと同様に、受け取るときには本人確認書類の提示を求められることがあるため、準備をしておきましょう。

銀行系クレジットカードの作り方

銀行系クレジットカードは銀行窓口からの申込みか、ネットからの申込みのどちらでも作れます。

主な銀行系クレジットカードは以下の5つです。

| 銀行グループ | クレジットカード |

|---|---|

| 三井住友銀行 | 三井住友VISAクラシックカード |

| 三菱UFJ銀行 | MUFGカード |

| みずほ銀行 | みずほマイレージクラブカード |

| イオン銀行 | イオンカードセレクト |

| ゆうちょ銀行 | JP BANKカード |

三井住友銀行や三菱UFJ銀行など、銀行が発行しているクレジットカードは信頼性が高くステータスになることがメリットです。

銀行窓口からの作り方

銀行窓口でクレジットカードを作る場合、以下の手順で申込みます。

- 作りたいクレジットカードの発行元銀行へ行く

- 整理券を発券する

- 担当の銀行員と相談しながらクレジットカードの申込書を作成する

- 審査結果を待つ

- クレジットカードが本人限定郵便で届く

審査結果は後日電話やメールで通知されるので、申込み後は審査結果を待ちましょう。なお、結果は一般的に2週間~1ヶ月かかることが多いといわれています。

銀行窓口で申込みをすれば担当の銀行員がサポートしてくれるため、ネットに詳しくない方は窓口での手続きがおすすめです。

クレジットカードを作るためは銀行口座が必要ですが、窓口で作る場合、銀行口座の作成もあわせてできます。

ただし、銀行窓口の営業時間は平日9時~15時のみで、営業時間外はクレジットカードの申込みができないので注意しましょう。

ネットからの作り方

ネットから銀行系クレジットカードを作る場合、以下の手順で申込みます。

- 銀行のホームページから申込む

- 必要書類をメールやアプリで提出する

- 審査結果を待つ

- クレジットカードが本人限定郵便で届く

すでに三菱UFJ銀行・三井住友銀行・みずほ銀行の口座を持っている方は、書類の郵送はなしでインターネット上で口座登録をおこなえます。

ネットからの申込みであれば、営業時間に関係なく24時間申込みが可能なので、平日に時間が取れない方でも申込めます。

学生や未成年のクレジットカードの作り方

学生や未成年の場合、18歳以上であれば基本的に親の同意なしでクレジットカードに申込めます。

一部20歳未満の場合は親の同意が必要なことがあるので、申込み前にクレジットカード会社に確認しましょう。

クレジットカードの作り方は学生も社会人も流れは同じです。

なかには学生専用のカードを発行している会社もあるので、アルバイトの収入が安定しない方は学生向けのカードに申込んでみましょう。

学生には三井住友カード(NL)がおすすめ

- 年会費永年無料!

- スマホのタッチ決済(※)でポイント最大7%還元(※)

- ナンバーレスで安心安全!

| 年会費初年度 | 無料 |

|---|---|

| 年会費2年目〜 | 無料 |

| ポイント還元率 | 0.5 〜 7% |

| 発行スピード | 最短10秒 |

| 国際ブランド |

|

| 電子マネー |

|

- 付帯サービス

学生には三井住友カード(NL)がおすすめです。三井住友カード(NL)は年会費が永年無料なうえ、学生だけがもらえる特典がありポイントが貯まりやすいです。

- 対象のサブスクサービスの支払いで最大10%ポイント還元(Amazonオーディブル、Amazonプライム、DAZN、dアニメストア、dTV、Hulu、U-NEXT、LINE MUSIC)

- 携帯料金の支払いで最大2%ポイント還元(au、povo、docomo、Softbank、ahamoなど)

- LINE Payのチャージ&ペイで最大3%ポイント還元

さらに、三井住友カード(NL)は通常のポイント還元率は0.5%ですが、対象のコンビニ・ファーストフード・ファミレスなどでは還元率が5倍の2.5%となります。

また、上記店舗でVisaのタッチ決済かMastercard®コンタクトレスを使って支払うと、さらに2.5%が加算されるので、還元率は通常の10倍の5.0%となります!

申込方法はネットと専用カウンターがあり、ネット申込みで最短5分でカードの発行をおこなうことができます。

| 申込方法 |

該当サービスの有無 |

|---|---|

| ネット | 〇 |

| 専用カウンター | 〇 |

カード自体は後日自宅に届きますが、アプリを使ってカード情報を確認できるので、すぐにネットショッピングやApple Pay、Google Payといったスマートフォン決済への登録をすることが可能です。

そのため、申込んだその日にカードを使いたい学生さんにおすすめです。

学生専用ライフカード

- 卒業後も年会費無料!

- 海外旅行傷害保険が自動付帯!

- 海外ご利用総額の3%をキャッシュバック!

| 年会費初年度 | 無料 |

|---|---|

| 年会費2年目〜 | 無料 |

| ポイント還元率 | 0.5 〜 12.5% |

| 発行スピード | 最短2営業日 |

| 国際ブランド |

|

| 電子マネー |

|

- 付帯サービス

学生専用のクレジットカードで、海外旅行保険が最高2000万円付帯されていて、海外旅行や留学も考えられる学生に最適なサービスが付いています。

高校生を除く満18歳以上の25歳以下の方が申込み対象者となり、短期大学、大学、大学院、専門学校に在学しているのが条件です。卒業後の継続利用も可能で、年会費はずっと無料です。

無職の方のクレジットカードの作り方

無職で全く収入がない方は基本クレジットカードを作れませんが、家族カードであれば持つことができます。

家族カードは本会員の配偶者や子供が発行できるカードで、審査は本会員に対しておこなわれます。

家族カードの作り方はクレジットカードの専用サイトか、店頭で申込むことができます。

家族カードはクレジットカードを発行した本会員の情報が審査され、自分が無職でも審査に影響がないので持てる可能性が高くなります。

クレジットカードを作れる人の条件

クレジットカードを作れる人の条件は以下の3つです。

- 18歳以上である

- 安定した収入がある

- 金融事故を起こしていない

クレジットカード会社により審査の基準は異なりますが、特に18歳以上であることは必須条件です。

実際にいくつかのクレジットカードの申込み条件を以下にまとめました。

| クレジットカード |

申込み条件 |

|---|---|

| JCB CARD W |

・18歳以上39歳以下で、ご本人または配偶者に安定継続収入のある方 ・高校生を除く18歳以上39歳以下で学生の方 |

| 楽天カード | 18歳以上の方(主婦・パート・アルバイト可) |

| エポスカード |

18歳以上の方(高校生を除く) |

| ライフカード |

日本国内在住の18歳以上(高校生除く)で電話連絡が可能な方 |

| 三井住友カード(NL) |

満18歳以上の方(高校生は除く) |

| イオンカード |

・18歳以上で電話連絡可能な方 ・高校生は除くが、卒業年度の1月1日以降であれば申込み可 |

申込み条件①18歳以上である

クレジットカードを作れる人の条件として18歳以上であることは大前提です。

成人年齢の引き下げにより、18歳や19歳でも親の同意なしに審査に申込むことができるようになりましたが、カード会社により学生の場合は18歳以上であったとしても親の同意が必要なケースもあります。

また、18歳を超えていても、原則として高校生は申込みすることができません。

デビットカードであれば15歳以上で申込みできるので、高校生の方はそちらに申込みましょう。

申込み条件②安定した収入がある

クレジットカードの審査では申込者に安定した収入があるかどうかも考慮されます。

安定した収入があることで、借入れを返済する能力があると判断され、審査に通過しやすくなるからです。

安定した収入といってもアルバイトやパートでも審査に通るカードが多いので、申込み前に収入の項目が厳しいかどうか確認しておきましょう。

特に、年齢制限のみで収入に関して記載のないクレジットカードは審査が厳しくない可能性が高いです。

また、学生や主婦、無職といった方でも配偶者や親に安定した収入があれば審査に通る場合もあります。

申込み条件③金融事故を起こしていない

過去に支払いの遅延や滞納をしていた場合は、事故情報として記録が残っているので審査に通ることは難しいです。

クレジットカード会社は一時的に利用者の支払いを立て替えているので、金融事故があると返済能力がないと判断されてしまうのです。

審査に不安がある方は、主に消費者金融や信販会社(クレジットカード会社)の信用情報を取り扱っているCICに問い合わせましょう。

クレジットカードが届いたらするべきこと

クレジットカードが届いたら以下の店を確認しましょう。

- 申込内容が間違っていないか確認する

- カードに署名する

- カード会社のオンラインサービスに登録する

カードが届いたらまずは氏名や有効期限、カードの種類、国際ブランドなどが申込内容と一致しているか確認しましょう。

もし間違いが合った場合はすぐにカード会社に連絡をする必要があります。

情報の確認が済んだら、カード会社のアプリやオンラインサービスに登録して利用明細を確認できる状態にしておきましょう。利用明細を確認できれば、万が一不正利用されたときにすぐ気がつくことができます。

また、明細を郵送で受け取ると手数料がかかることもあるので、ウェブ上での確認をおすすめします。

クレジットカードの選び方

クレジットカードを選ぶときに注目すべきポイントは以下の3つです。

- 年会費:永年無料である

- ポイント還元率:基本の還元率が1.0%以上

- 旅行保険などの付帯サービス:自動付帯がおすすめ

年会費で選ぶ

クレジットカード初心者が申込みするなら、年会費が無料のカードを選びましょう。

年会費のかかるクレジットカードはホテルや高級レストランの割引、空港ラウンジの利用など魅力的な特典がついています。

しかし、特に若い方はそのような特典を使う場面が少なく、年会費のもとを取れないこともあります。最初の1枚であれば、維持費のかからない年会費無料のカードを選びましょう。

年会費が無料のクレジットカードでも、ポイント還元率が高かったり、旅行傷害保険が無料のものもたくさんあります。

ステータス性や利用限度額の高さをそこまで求めない場合、年会費無料のカードで十分でしょう。

初年度無料のカードに注意する

「初年度無料」「条件つきで次年度以降の年会費が無料」といったクレジットカードには注意しましょう。

「年会費永年無料」と明記されているカードは、条件などなしで年会費がかからないのでそういったカードがおすすめです。

ポイント還元率で選ぶ

生活費など日々の支払いをクレジットカードでまとめたい場合、ポイント還元率の高いカードがおすすめです。

1.0%以上の還元率が高還元率といわれるクレジットカードです。

三井住友カード(NL) オリコカード ザ ポイントなど、特定のサービスを使うとさらに還元率が高くなるものも存在します。

特定のサービスに絞れば、通常のカードより数倍高いポイント還元を受けることが可能です。

付帯サービスで選ぶ

クレジットカードには旅行保険やプライオリティパス、ETCカードや電子マネーなどのサービスが付帯しているものがあります。

とくに付帯保険を軸に選ぶ場合は自動付帯のカードのカードを必ず選びましょう。

利用付帯のクレジットカードは、カードで購入したもの限定でしか保障されません。

エポスカードは年会費がかからないものの、保障が自動付帯となっているお得なカードです。

クレジットカードを作るときの注意点

クレジットカードを作るときは、4つの注意点があります。

- 嘘の申告をしない

- 同時に2枚以上のクレジットカードに申込まない

- クレジットカードの決済方法でリボ払いを選択しない

- キャッシング枠をつけない

はじめてクレジットカードを作る方はとくにわからないことが多いと思うので、しっかりと確認しておきましょう。

嘘の申告をしない

はじめに抑えておきたいのは、嘘の申告をしない、ということです。

前述したとおり、クレジットカードを作るときは、申込書類に記入した内容と信用情報をもとに審査がおこなわれます。

もし収入や職場情報など、嘘の申告であると発覚すれば、審査は落とされます。

また、嘘の申告があったことをクレジットカード契約後にカード会社が発見した場合には、クレジットカードの強制解約をされる場合もあります。

嘘の申告をしたカード会社では今後一切クレジットカードを作ることができなくなる可能性があるうえに、信用情報機関にも傷として残ってしまい、今後のカード申込みやローン申込みに多大な影響を与えます。

収入については収入証明書類で、職場情報についてはカード会社が職場に在籍確認をおこなえばすぐ事実確認をおこなうことが可能です。

嘘の申告は必ずばれるうえ、発覚したときのリスクも大きいため、絶対にやめてください。

同時に2枚以上のクレジットカードを申込まない

「クレジットカードが作れるか心配だから複数のカードに申込もう」と思う方もいるかもしれませんが、同時に2枚以上のクレジットカードを申込むことはやめましょう。

なぜなら、信用情報機関には、過去6ヶ月のクレジットカード申込み情報が残っているからです。

カード会社は審査のときに信用情報機関の情報を参照するため、同時に複数のクレジットカードを申込んでいることがカード会社に伝わります。

そのため、複数のクレジットカードを同時に申込んでいると、お金に困っている人=返済能力がないと判断されてしまうことがあります。

この場合、審査においてマイナスに働いてしまうことがあるため、場合によっては審査に落ちの原因となってしまいます。

クレジットカードの決済方法で、リボ払いを選択しない

リボ払いは「リボルビング払い」の略で、クレジットカードの支払い方法の1つです。具体的には、毎月の支払額を一定にして、利息とともに返済していくというものです。

一見、出費の管理がしやすいように思えますし、コマーシャルで宣伝されていることもありましたが、リボ払いには利息が発生することにより、利用しすぎると利息が積み重なり支払額が高額になるおそれがあるので、おすすめできません。

リボ払いにすることでポイントが2倍になるといったキャンペーンをしているカード会社もありますが、ポイント以上に高い利息を支払うことになる可能性も高いです。

クレジットカード初心者の方はとくに、リボ払いの仕組みに慣れていない場合がほとんどかと思うので、まずは一括払いや分割払いを利用して、確実に支払いを終えるようにしましょう。

キャッシング枠をつけない

クレジットカードには、支払いをするための「ショッピング機能」のほかに、現金の借入れができる「キャッシング機能」があります。

しかし、キャッシング枠をつけると審査は厳しくなります。

ショッピング枠は割賦販売法、キャッシング枠は貸金業法が適用されるため、それぞれに対して審査されます。

また、貸金業法では年収の1/3を超える借入を規制しています。

そのため、他社のカードローンやキャッシングの借入がある場合、キャッシング枠をつけることで審査に落ちる原因となることがあります。

もしキャッシングを利用する予定がなければ、0円で申込みましょう。

専門家からのコメント

キャッシングは、いわゆる消費者金融会社などのローンと同様にあくまでも借金です。気軽に借りられる反面、金利は15~18%程度と比較的高いのが特徴です。利用しないですめばそれに越したことはありません。

キャッシング枠をつけるなら、冠婚葬祭などで急に現金が入用になったときなど、どうしてもその時に必要な場合のみ、最低限必要な分をキャッシングして、すぐに返済するように心がけましょう。

短期で返済すれば、ATMの利用手数料より安くなることもあります。

初心者におすすめのクレジットカード5選

初心者におすすめのクレジットカードは以下の5つです。

- JCB CARD W:ポイントは常に2倍以上

- オリコカード ザ ポイント:年会費無料でポイントの2重取りもできる

- 三菱UFJカード:コンビニで利用するとポイント還元率が5.5%!

- 楽天カード:還元率が最大1.5%

- dカード:dポイントクラブ会員は還元率が10%

初めてクレジットカードを作るのであれば、以下の3つを満たすカードが使いやすいでしょう。

- ポイント還元率が1%以上

- 年会費が永年無料、もしくは条件がゆるい

- コンビニやネット通販などでポイント還元率が上がる

おすすめのクレジットカードは上記を満たしていて、初心者でも作りやすく、日常生活で利用する通販サイトやコンビニで使いやすいものを中心に選出しました。

JCB CARD W:ポイントは常に2倍以上

- 年会費、永年無料

- いつでもポイント2倍

- 安心・安全セキュリティー

| 年会費初年度 | 無料 |

|---|---|

| 年会費2年目〜 | 無料 |

| ポイント還元率 | 1 〜 10.5% |

| 発行スピード | モバ即入会で最短5分(※) |

| 国際ブランド |

|

| 電子マネー |

|

- 付帯サービス

| 申込み方法 | 該当サービスの有無 |

|---|---|

| ネット | 〇 |

| 専用カウンター | × |

JCB CARD Wは、18歳以上39歳以下の方限定で発行可能なクレジットカードです。年齢制限がある分、ポイント還元での優遇があるのが大きな魅力です。

年会費無料ながら還元率は1.0%で、JCB一般カードと比較すると2倍の還元率となっています。

口コミでも、ポイントの貯まりやすさにお得感を感じたという声が多く寄せられています。

ポイントが2倍貯まるというのは、かなりお得です。気づいたときにはかなりポイントが貯まっています。以前とは比べものになりません。 Amazonショッピングやセブンイレブンでのお買い物、昭和シェル石油、スターバックスなどは更にお得なので、JCB CARD Wを持っていると色々な場面でお得を感じることができます。

さらに「Oki Dokiランド」を経由したネットショッピングで最大10%還元、「JCB ORIGINAL SERIESパートナー」の店舗で5.0%を超えるポイントが獲得できるなど、ポイントアップの機会も充実しています。

Oki DokiランドはJCBが運営するポイント優待サイトのことで、Amazonや楽天市場、Yahoo! ショッピングなどと提携しているため、さまざまな商品やポイントに購入することができます。

こちらの口コミも、Oki Dokiランド経由でのネットショッピングでの貯まりやすさに注目しています。

Oki Dokiランドのサイトから提携の各ネットショップへ入って購入するだけで自然とポイントを貯めやすくなっているところが、良かったと思います。 Oki Dokiランドのポイントアップキャンペーンでは、ポイント20倍などがあり大変お得に利用できるため、JCB CARD Wは、基本的に使い勝手が良いクレジットカードです。

また、18歳以上であれば、大学生も申込みが可能で学生向けのカードとしても評判があります。フリーターや主婦の方でも審査が通りやすく、実際に作成した方の口コミを見てみましょう。

今はまだ使いたてな感じなので何とも言えませんが、やはり惹かれたのはたくさんの部分でポイント制度があるのはとてもお得だと思いました。日本のスターバックスでよくコーヒーを飲みますので、そこでポイントが貯まること、またコンビニのセブンイレブンは非常によく使いますので、小さな買い物でもつもり積もったら結構ポイントが貯まったりしていて、とてもお得感を感じます。

JCB CARD Wのお得な使い方

JCB CARD Wで貯めたポイントは、他社のポイントに高レートで交換できてお得になります。

Oki Dokiポイントの使い道がわからないという方は、自分がよく利用するサービスのポイントに交換しましょう。

| ポイント | 交換レート |

|---|---|

| nanacoポイント | Oki Dokiポイント1P→ nanacoポイント5P |

| dポイント | Oki Dokiポイント1P→dポイント4P |

| 楽天ポイント | Oki Dokiポイント1P→楽天ポイント3P |

| 楽天Edy |

Oki Dokiポイント1P→ Edy3円分 |

| Pontaポイント |

Oki Dokiポイント1P→Pontaポイント4P |

| ビックポイント/ビックネットポイント | Oki Dokiポイント1P→ビックポイント/ビックネットポイント5P |

| ベルメゾン・ポイント |

Oki Dokiポイント1P→ベルメゾン・ポイント5P |

| ジョーシンポイント | Oki Dokiポイント1P→ジョーシンポイント5P |

| セシールスマイルポイント | Oki Dokiポイント1P→セシールスマイルポイント5P |

| WAONポイント | Oki Dokiポイント1P→WAONポイント4P |

| ANA/JALマイル | Oki Dokiポイン1P→ANA/JALマイル3マイル |

年会費無料でお得にポイントが貯まるクレジットカードを探しているなら、JCB CARD Wはぜひおすすめです。

オリコカード ザ ポイント:年会費無料でポイントの2重取りもできる

- 還元率は常に1.0%以上!100円で1オリコポイントがたまる!

- 入会後6ヵ月間は還元率が2.0%にアップ!

- 年会費は無料!

| 年会費初年度 | 無料 |

|---|---|

| 年会費2年目〜 | 無料 |

| ポイント還元率 | 1.0%~2.0% |

| 発行スピード | 最短8営業日 |

| 国際ブランド |

|

| 電子マネー |

|

- 付帯サービス

オリコカード ザ ポイントは年会費無料で、常にポイント還元率1.0%と高還元を受けられる1枚です。入会後6ヶ月間はポイント還元率が2.0%にアップするので、さらにお得です。

| 申込み方法 | 該当サービスの有無 |

|---|---|

| ネット | 〇 |

| 専用カウンター | × |

口コミからも、お得感の大きさがわかります。

まず1番にお得だと感じた点は、入会後6ヶ月は還元率が2%になるところです。その当時は引っ越しの時期と重なったこともあり、高額な出費が多かったので、還元率が2%というのは得以外何物でもありませんでした。

なので、プラスの1%分で別の物を購入できたりと、他社のクレジットカードだと貰えないポイント分で新たに買い物もできました。

さらに「オリコモール」を経由したネットショッピングで最大16.5%還元されます。Amazonや楽天市場、Yahoo! ショッピングなどと提携しているため、さまざまな商品を購入することができます。

- Amazon:2.0%

- 楽天市場:1.5%

- Yahoo!ショッピング:2.0%

- ビックカメラ.com:2.5%

- えきねっとびゅう国内ツアー:4.5%

- じゃらんnet:2.5%

- ドミノ・ピザ:3.5%

こちらの口コミも、オリコモール経由でのネットショッピングでの貯まりやすさに注目しています。

オリコモール経由のamazonで買い物するのがオススメです。通常ポイントと別にプラス加算されるので、かなりのポイント獲得を狙えます。

他にも旅行等、オリコモールには色々あるので、何か買うならまずはオリコモールで探す方が良いと思います。

貯まったオリコポイントは、Amazonギフト券やTポイント、WAONポイント、航空会社のマイルなど、使いみちがたくさんあります。

使い勝手が良いサービスに交換すれば、さらにお得度がアップします。

iDとQUICPayがダブル搭載されているので、クレジットカードを作るのを機にキャッシュレス決済をどんどん利用していきたいという方にもおすすめです。

オリコカード ザ ポイントのお得な使い方

オリコカード ザ ポイントはオリコモールでの買い物だけでなく、各種スマホ決済に紐付けたりチャージすることで、ポイントの二重取りも可能です。

- PayPay:最大2.5%

- 楽天ペイ:実店舗で1.5%、オンラインショップで2.0%

- d払い:実店舗で1.5%、オンラインショップで2.0%

- LINE Pay:1.0%

スマホ決済をよく使う方はどんどんポイントが貯まるクレジットカードです。

三菱UFJカード:コンビニで利用するとポイント還元率が5.5%!

- 翌年度以降、本会員または家族会員の前年度の年間ショッピングご利用が1回以上で年会費無料

- 使うほどにポイント還元率アップ

- 不正被害を全額補償

| 年会費初年度 | 無料 |

|---|---|

| 年会費2年目〜 | 1,375円(税込) |

| ポイント還元率 | 0.5 〜 19% |

| 発行スピード | 最短翌営業日(Mastercard®・Visaのみ) |

| 国際ブランド |

|

| 電子マネー |

|

- 付帯サービス

三菱UFJカードは、セブン-イレブンとローソンでポイント還元率が5.5%と、コンビニ特化型のカードです。

そのため、普段からコンビニでよく買い物をする方はポイントがどんどん貯まりかなりお得です。

| 申込方法 | 該当サービスの有無 |

|---|---|

| ネット | 〇 |

| 専用カウンター | 〇 |

2年目以降1,375円(税込)がかかりますが、年に1回でも利用があると翌年度も年会費無料となるため、コンビニで1回でも利用すれば年会費はかかりません。

VISAとMastercardは最短翌営業日発行できるので、クレジットカードがすぐに必要な方にもおすすめです。

また、入会から3カ月間は最大1.6%相当のポイント還元とコンビニ以外の利用でもポイントが貯まります。

新規入会特典として最大1万円相当のグローバルポイントも付与されます。グローバルポイントはPontaポイントやAmazonギフト券に引き換えられるほか、景品などの交換にも使えます。

三菱UFJカードのお得な使い方

三菱UFJカードは1ヵ月の利用金額に応じて基本ポイントの優遇が受けられるなど、様々なポイントアップ方法があります。

- セブン-イレブン、ローソンでの利用で5.5%相当還元

- 登録型リボ「楽Pay」への登録で+5%相当還元

- 入会後3ヵ月は最大1.6%相当還元

- 1ヵ月の利用金額が3万円以上10万円未満の場合、基本ポイントの10%分を加算

- 1ヵ月の利用金額が10万円以上の場合、基本ポイントの20%分を加算

年1回の利用で翌年も年会費が無料になるので維持費もかかりません。

楽天カード:還元率が最大1.5%

- 年会費永年無料

- 新規入会&利用でポイントがもらえる

- 安心のセキュリティ

| 年会費初年度 | 無料 |

|---|---|

| 年会費2年目〜 | 無料 |

| ポイント還元率 | 1~3% |

| 発行スピード | 7営業日程度 |

| 国際ブランド |

|

| 電子マネー |

|

- 付帯サービス

| 申込み方法 | 該当サービスの有無 |

|---|---|

| ネット | 〇 |

| 専用カウンター | × |

楽天カードは、年会費無料で還元率1.0%~と高還元率であることに加え、楽天市場や楽天のサービスでさらにお得にポイントが貯まることが魅力となっています。

また、楽天ペイの決済を楽天カードにすることで楽天ポイントの二重取りができ、還元率が最大で1.5%までアップするというメリットもあります。

口コミを見ても、楽天ペイとの連携に注目している人は多いことがわかります。

コンビニでの支払いで、楽天ペイを使用し、支払いを楽天カードにすると、1.5%以上のポイント還元が受けられることと、組み合わせ次第でプラスしてTポイントやPontaポイントも貯まるので、ポイント還元率を増やせるのはとても良いと感じました。

そのほか、楽天ポイントの「SPU(スーパーポイントアッププログラム)」は大きなメリットです。

SPUは、楽天モバイルや楽天市場アプリなどの楽天のサービスを使って条件を達成するごとにポイント倍率がアップするプログラムで、最大で16倍の楽天ポイントが獲得できます。

口コミを見ると、やはりSPUをはじめとする楽天ならではのポイントアップキャンペーンにお得感を感じているという声は多いですね。

ポイント還元率が非常に高く、お得感が大きい。

「SPU!(スーパーポイントアップ」で最大16倍になる他、「5や0がつく日はポイント2倍」「エントリーでポイント2倍」「楽天が勝った次の日はポイント2倍」などキャンペーンが非常に多く、最大43~44倍になるお買い物マラソンはほぼ毎月開催されている。

実際に43倍になることはないだろうが、12~15倍になることも多い。

楽天カードのお得な使い方

楽天カードは楽天市場のSPU制度を利用すればポイントが最大16倍になり、お得に使えます。

以下でSPUの一例を紹介します。

| サービス内容 | サービス倍率 | 条件 | ポイント付与対象 |

|---|---|---|---|

| 楽天モバイル | +1倍 | 対象サービス契約 | 楽天市場でのカード利用額 |

| 楽天銀行+楽天カード | +0.5倍 | 楽天銀行の口座から楽天カード利用額を引き落とし | 楽天市場でのカード利用額 |

| 楽天銀行+楽天カード | +0.5倍 | 楽天銀行で給与・賞与・年金を受け取る | 楽天市場でのカード利用額 |

| 楽天カード | +2倍 | 楽天カードを利用して楽天市場で買い物 |

楽天市場でのカード利用額 |

楽天のサービスを頻繁に使う方は、絶対に持っておくべき1枚です。

また、クレジットカードと合わせてスマホ決済も活用していきたいと考えている方なら、楽天カードと楽天ペイの組み合わせもチェックしておきましょう。

dカード:dポイントクラブ会員は還元率が10%

- いつものお買物で100円(税込)ごとに1%ポイントたまる!

- 年会費 永年無料!

- dポイント(期間・用途限定)最大4,000ポイント進呈!

| 年会費初年度 | 無料 |

|---|---|

| 年会費2年目〜 | 無料 |

| ポイント還元率 | 1 〜 10% |

| 発行スピード | 2週間 |

| 国際ブランド |

|

| 電子マネー |

|

- 付帯サービス

\ 今なら最大4,000ポイントプレゼント! /

公式サイトで詳細を確認する| 申込み方法 | 該当サービスの有無 |

|---|---|

| ネット | 〇 |

| 専用カウンター | 〇(ドコモショップ) |

dカードは年会費無料で、通常でもポイント還元率1.0%と高還元を受けられる1枚です。ドコモユーザーにはとくにおすすめですが、そうでない方でもお得に利用できます。

dポイントクラブの会員になると、ケータイやドコモ光の利用料金の支払いで1,000円につき10ポイントと、10%の還元率でポイントが貯まり、口コミからもそのお得さが伺えます。

また、今回紹介するクレジットカードの中では唯一、店頭での申込みが可能です。近くのドコモショップで簡単に手続きができるのも、うれしいポイントです。

dカードでは現在携帯料金の支払いを行なっていますが、使えば使うほどポイントが多くつくので高いショッピングなどでも使用しています。

ポイントがたくさん付くと次回機種変更をする際に携帯本体がポイントで払うことができたり、dショッピングでの買い物などもポイントで支払ったりすることができるので、服など無料で買えたような気分になり、とてもお得に感じています。

さらに、ドコモでは「d払い」というスマホ決済のサービスがあります。

dポイントカード対応かつ、d払い対応の店舗で、d払いにdカードを紐つけて決済してdポイントカードを提示することで、①dカード②d払い③dポイントカードの3つにより、dポイントの3重取りをすることも可能です。

ドコモユーザーはもちろんのこと、特約店や加盟店をよく利用する方はdカードの申込みを検討してみてください。

クレジットカードとしてだけでは無くポイントカードとしても活用出来るので、マクドナルドではdカードをポイントカードとして使用して支払いはiDにしてポイントをダブルで付けています。

コンビニでもほぼ全てiD支払いでポイントの取り逃しをしないようしています。 医療保険やスーパーの買い物もカード支払いにしていますし、現金で買い物をする事がほぼ無いような生活ですね。

dカードのお得な使い方

dカードは特約店で使うと、通常の1.0%に加えて、さらに特約店ごとのdポイントが加算されたり割引を受けられたりします。

たとえばdカード特約店のうち、メルカリでは2.5%、マツモトキヨシでは3%、スターバックスでは4%のポイントが加算されます。

| 特約店 | ポイント加算 |

|---|---|

| マツモトキヨシ |

100円ごとに3% |

| スターバックスカード | 100円ごとに4% |

| オリックスレンタカー | 100円ごとに4% |

| ビッグエコー | 100円ごとに3% |

| 紀伊国屋書店 | 100円ごとに2% |

| ENEOSでんき/ENEOS都市ガス | 100円ごとに1.5% |

| JTB | 100円ごとに3% |

| 多慶屋 | 100円ごとに2% |

dカード特約店はほかにもたくさんあるので、そのなかに頻繁に利用する店舗がある方にはおすすめです。

また、dカードにはdポイントカードとしての役割があるため、dポイント加盟店で提示するだけでも加盟店ごとのポイントが加算されます。支払方法を工夫して、自分なりのポイント二重取りの方法を見つけてみましょう。

JCBは主要な国でスムーズに使える(某会社さんでははじかれることがたまにあったので)と聞き、発行して使用するようになりました。対応もスムーズですし、学生として作ることになったのですが、結構保証されているわりに年会費も無料なのでこちらに決めました。

クレジットカードを作るときのQ&A

クレジットカードを作るときによくある質問についてお答えします。

専業主婦や無職でもクレジットカードは作れる?

専業主婦の審査においては、「世帯収入」で審査することが多くなっています。つまり、働いていないからといって「専業主婦=無収入」ではなく、「専業主婦=配偶者の収入(世帯収入)」として審査がおこなわれるのです。

そのため専業主婦であっても、配偶者に十分に収入があれば、クレジットカードを作ることは可能です。

「審査が不安」という方は、年会費無料の一般カードなど、審査に比較的通りやすいクレジットカードを検討すると良いでしょう。

また、無職の方は、親や配偶者の扶養に入っている方や、年金や雇用保険を受けている方は作ることができますが、扶養に入っていない方や一切収入がない方はカードを作るのは難しくなります。

「無職だけど、どうしてもクレジットカードが必要」という方は、こちらの記事で無職の方がクレジットカードを作る方法を解説しているので、参考にしてみてください。

未成年や大学生でもクレジットカードは作れる?

一般的には高校生は不可とされていますが、イオンカードは高校卒業間近で進路が決まっている方に限り、高校生でも申込むことができます。

家族カードも基本的には高校生不可となっていますが、海外に長期滞在するなど一定条件を満たした場合には、持つことができる場合があります。

大学生だと年齢的に入会資格を満たすことができますが「収入が少ないし、審査が不安」という方も多いかもしれません。

ですが、安心してください。

経済産業省が公表している「割賦販売法(後払分野)の概要資料」には、限度額が30万円以下のクレジットカードを発行する場合、過剰な債務や延滞等を確認する簡易な審査で発行可能である旨の記載があります。

そのため、大学生であれば収入が少ない場合でも、クレジットカードの発行が可能です。ただし、上記理由により、限度額は30万円以下になることが多くなります。

クレジットカードがあれば、ネットショッピングに使えたり海外旅行で重宝したりと、学生の間にもメリットが大きいです。

未成年の学生の方も、クレジットカードを1枚持っておくのがおすすめです。

ただし、一部「満20歳以上」といったように年齢条件が設けられているクレジットカードもあるので、入会資格は事前に確認しておきましょう。

クレジットカードの審査では何が確認される?在籍確認はある?

属性とは、職業や年収、家族構成などのことです。信用情報は、クレジットカードやカードローンなどの利用履歴のことをいいます。

審査ではこの2点を確認することで、支払い能力がある人かどうかを判断しているのです。

審査の一環で、担当者から本人確認の電話がかかってくる場合もあります。

内容としては、申込みの意思の確認という程度のものになるので、身構える必要はありません。

繰り返し電話に出られないなどで、本人確認が完了できなかった場合には、カード発行がされないことになるので注意しましょう。

また、本人確認とは別に、職場への在籍確認の電話がある場合もあります。

こちらも本人が電話に出て、在籍の確認が取れれば完了となります。

なお、在籍確認については本人以外が電話に出て「○○は不在にしております」などの応答があれば、在籍確認は完了となります。

本人確認や在籍確認の電話があるかもしれないということは、事前に確認をしておきましょう。

専門家からのコメント

在籍確認はその名の取り、本人がそこに本当にいるかどうかの確認ですので、事実をありのままに記載していれば、特に身構えたりする必要はありません。

お金を貸す側から見れば、記載された企業に勤めて申告通りの収入があるか、お金を貸しても大丈夫な人物か、借りる人の信用力を測りたいのです。

虚偽の会社名を書く、偽名を使う、収入をごまかすなど、信用を著しく損なう行為は絶対にしてはいけません。くれぐれも嘘をついたり、ごまかしたりせずに、申込書には事実を正確に記入することが信用の第一歩です。

身分証と異なる住所で申込みはできる?

補助書類がなければ、審査には通過することができません。

補助書類には、公共料金の領収証書や社会保険料の領収証書、国税・地方税の領収証書または納税証明書などがあり、これらが現住所の証明となります。

クレジットカードは即日発行可能?

Web申込みの後審査通過のメールが届き、店頭で受け取るというのが一般的な流れです。

クレジットカードの発行を急いでいる場合には、こうした即日発行できるクレジットカードを選ぶと良いでしょう。

クレジットカードの即日発行について詳しく知りたい方は、こちらの記事をご覧ください。

クレジットカードはどこで作れる?

どれも審査の難易度が変わりませんが、かかる時間や手間、キャンペーン特典などが異なります。

3つの作り方についてはこちらで詳しく紹介しています。

クレジットカードを作るのに必要なものはなに?

本人確認書類は運転免許証やパスポート、健康保険証などから1〜2点提出を求められます。

クレジットカードを作るために必要なものについてはこちらで詳しく紹介しています。

クレジットカードの作り方まとめ

この記事では、クレジットカードの作り方をご紹介しました。

難しそうな印象を受けるクレジットカードの申込みですが、今や初心者の方でも簡単に手続きができるクレジットカードがたくさんあるので、安心してください。

本記事を参考に、クレジットカードを作る基本的な流れをしっかりおさえて丁寧に手続きをすれば、スムーズに発行ができるはずです。

初心者の方は審査が不安な方も多いと思うので、まずは年会費が安いクレジットカードを中心に、ポイントの還元率や入会資格などの面で自分に合ったカードを選ぶことから始めてみましょう。

専門家からの一言

クレジットカードを使うことは、キャッシング枠やリボ払いを利用しなくても、支払いを繰延(くりのべ)する「借金」であることを忘れてはいけません。

先の支払いになるため、気を付けないと、お給料が入った時にはカードの支払いに充てるお金が残っていないこともあり得ます。

ですが、支払いができないと、高い利息がかかるので、それは避けたいところです。何にいくら使ったかをしっかり管理して、使いすぎを防ぎましょう。

カードで使うひと月の金額を決めて、その金額を超えたら、カードは使わないようにする方法もあります。

また、海外旅行保険付帯のカードは、旅行代金をそのカードで支払った時のみ適用される利用付帯のものと、そうでなくても適用される自動付帯のものがあります。旅行を計画する際によく確かめておきましょう。

経済学部卒業。学生時代にライター業を開始し、大学卒業後はフリーライターとして活動。当メディア「マネ会」でのクレジットカードに関する記事はもちろん、株式投資・節約・電子マネーなどのお金に関する記事を、女性ならではの目線で多数執筆中。クレジットカードは楽天カード・イオンカードセレクト・エポスゴールドカードを保有している。キャッシュレス決済はQUICPayとPayPayを愛用しており、ポイントを貯めることとクーポンを使うことが大好き。