PR

PR

ゴールドカードの限度額を徹底比較!平均や利用上限を上げる方法もあわせて紹介

一般的に、クレジットカードの利用限度額は申込み時にカード会社によって設定されます。

クレジットカードの引落がされる前に利用限度額に達した場合は、次の引落までクレジットカードの利用が一切できなくなります。

クレジットカードには、支払いに利用できる最大の限度額が設けられています。

この利用限度額は、クレジットカードの種類や契約者によって異なりますが、ステータスの高いゴールドカードは、利用限度額の最大値が300万円程度と、一般カードに比べて高めに設定されています。

そこで今回は、ゴールドカードごとの利用限度額や、限度額を上げる方法について解説します。

-

ゴールドカードの利用限度額とは?

- ゴールドカードの限度額の最大値は300万円

- 利用限度額は、クレジットカードで利用できる最大の金額

- 利用限度額の上限まで使い切ってしまうとどうなる?

- ゴールドカードの利用限度額は高いのか?

-

クレジットカードの利用限度額はどうやって決まる?

- ①ゴールドカードの限度額は支払い能力で決まる

- ②ゴールドカードの限度額はクレジットヒストリーで決まる

- ③ゴールドカードの限度額を決めるその他の要素

-

ゴールドカードごとの利用限度額の違い

- ゴールドカードの利用限度額・年会費の比較

-

ゴールドカードを利用している人の実際の口コミ

- JCBゴールド

- アメリカン・エキスプレス®・ゴールド・カード

- セゾンゴールド・アメリカン・エキスプレス(R)・カード

-

利用限度額別おすすめのゴールドカード

- ①ダイナースクラブカード

- ②JCBゴールドカード

- ③dカード ゴールド

- ④アメリカン・エキスプレス・ゴールド・カード

- ⑤三井住友カード ゴールド(NL)

- ⑥楽天プレミアムカード

- ⑦セディナゴールドカード

-

限度額は300万円以上も?!ビジネスゴールドカードの紹介

- 三井住友ビジネスゴールドカード

- ダイナースクラブビジネスカード

- アメリカン・エキスプレス・ビジネス・ゴールド・カード

-

ゴールドカードの利用限度額を上げるには

- 直接増枠の申請をする

- クレジットカードのランクをアップさせる

- 複数枚のクレジットカードを持つ

- 一時的な増額をお願いする

- 少額でも利用する

- 不要なカードは解約する

-

ゴールドカードを持つメリット7つ

- ①空港ラウンジを無料で使うことができる

- ②高額な国内外旅行傷害保険が付帯

- ③高額なショッピング保険額が付帯

- ④コンシェルジュサービス

- ⑤ホテル代金割引

- ⑥レストランで一人分無料になる

- ⑦ステータス性がある

-

ゴールドカードの利用限度額についての注意点

- 分割・リボ払いの返済期間中は要注意

- 複数のクレジットカードを掛け合わせて限度額を上げる場合の注意点

-

ゴールドカードの限度額を超える場合

- 利用限度額を確認するには

- 年会費無料のゴールドカード2選

- ゴールカードの利用限度額に関するよくある質問

- ゴールドカードの利用限度額まとめ

ゴールドカードの利用限度額とは?

「利用限度額」とは、クレジットカードで利用できる最大の金額のことをいいます。

まずは、ゴールドカードの利用限度額の基本について詳しく解説します。

ゴールドカードの限度額の最大値は300万円

ゴールドカードの限度額の相場は10万円〜300万くらいです。ゴールドカード限度額の最大値は、200万円〜300万円に設定されていることが多いです。

ダイナースクラブカードやアメックスのように、利用限度額に定められた上限を設けていないものもあり、300万円以上を利用できる可能性もあります。

利用限度額は、クレジットカードで利用できる最大の金額

「利用可能額」は現時点で使える最大の金額

一方、クレジットカードの「利用可能額」は、今の時点で使える最大の金額のことです。

月々の上限額ではなく、総額になります。

例えば利用限度額が100万円のカードで、30万円の買い物をした場合、利用可能額は70万となります。

利用限度額の上限まで使い切ってしまうとどうなる?

利用限度額の上限まで使い切ってしまうと、返済が行われるまでの間そのクレジットカードを利用することができなくなってしまいます。

急な出費や必要な支払いの時に使えないということが起こり得るため、利用限度額をきちんと把握し、自分の使い方に合う限度額をもったクレジットカードを選ぶことが重要になります。

それでは、利用限度額の高い代表的なゴールドカードを見ていきましょう。

ゴールドカードの利用限度額は高いのか?

ゴールドカードはそのステータスの高さから、所持している人への信頼も厚く、一般のカードよりも利用限度額が高く設定されているカードがほとんどです。

一般的なクレジットカードは利用限度額が10万円から50万円程度に設定されていることが多いため、利用金額が多い利用者の場合は数枚のカードを所有しなくてはいけません。

ただし、そうなると管理などの手間が増え、せっかくのクレジットカードの利点が活かしづらくなってしまいます。

一方で、ゴールドカードの限度額の相場は10万円〜300万くらいです。

以下の表で一般カードとゴールドカードの限度額をいくつか比較してみました。どれくらい違うのか確認してみましょう。

| 一般的なカード | ゴールドカード | |

| アメリカン・エキスプレス | 一律の制限なし | 一律の制限なし |

| dカード | 10万円~100万円 | 10万円~300万円 |

| 楽天カード |

5万円~100万円 |

5万円~200万円 |

| セディナカード | 10万円~50万円 | 30万円~200万円 |

| イオンカード | 10万円~50万円 | 50万円~200万円 |

表からも一般カードとゴールドカードの限度額に差があることが読み取れます。ゴールドカードの方が100万円以上高くなっているところがほとんどです。

しかし、気を付けないといけないのは、限度額が高いからといって、申し込み時から最大の限度額を設定できるかは人によって変わることです。限度額は、返済履歴などの審査結果によって決まるとされています。

もし、申し込み時の限度額が低く設定されてしまっても、その後の使い方によって限度額を上げることもできるので、しっかりと返済を続けて信用を獲得しましょう。

クレジットカードの利用限度額はどうやって決まる?

クレジットカードの利用限度額は、支払い能力とクレジットヒストリーで決まります。

クレジット(信用販売)という性質からわかるように、利用限度額は利用者の都合だけで設定することはできません。

ここからは、利用限度額の決まり方について詳しく紹介します。

①ゴールドカードの限度額は支払い能力で決まる

クレジットカードのクレジット(Credit)は、「信用」という意味です。

お金を前払いした際に、どうすれば支払いできることを信用してもらえるのでしょうか?

それはやはり、利用した金額を遅延することなく「支払う能力があるか」ということです。

そのため、クレジットカードの限度額は以下のことを考慮して、支払い可能額が決められます。

- 安定した収入があるか

- 契約時に懸念されてしまいそうな要素がないか(未納経歴・クレジット債務など)

この2つの条件をクリアしていれば支払い能力があるとみなされます。基本的に、年収が高ければ高い程利用限度額は高く設定される傾向にあります。

しかし、過去に支払いが遅れてしまった経験があったり、カード利用歴が全くなかったりする場合は、希望していた金額よりも利用限度額が低い、または限度額が上がらないということになります。

それでは、どのようにしてこの支払い能力を算出するのでしょうか?支払い可能額を決める要素「支払可能見込額」の算出法をみてみましょう。

支払可能見込額の算出法とは

支払い能力の決定は、クレジットカードを使用する人の年収や生活環境、クレジット債務など契約時に懸念されそうな条件を含めて、1年に支払い可能な代金を見込んだ金額によって決まります。

支払可能見込額の算出方法は、以下の方程式が使われます。

支払可能見込額=「年収」ー「生活維持費」ー「クレジット債務」

「年収」は基本給、税金、社会保険料、残業代など含む、1年間にもらった給与の総支払額のことです。

「生活維持費」は、生活を維持するための最低限必要な経費です。

以下のような金額設定になっています。住宅を所有しているか、住宅ローンがあるか、世帯の人数で決まります。

| 世帯の人数 | 住宅を利用者・配偶者が所有(住宅ローンなし) | 住宅を利用者・配偶者が所有(住宅ローンあり) |

|---|---|---|

| 1人 | 90万円 | 116万円 |

| 2人 | 136万円 | 177万円 |

| 3人 | 169万円 | 209万円 |

| 4人 | 200万円 | 240万円 |

「クレジット債務」は1年にカード会社に返済する予定額のことを指します。

調査によって一度支払可能見込額が決まると、それを超える利用限度額の支払いの設定はできません。

原則として、クレジットカードの「利用限度額」は支払見込額の9割の範囲内で決められています。この支払見込額は経済産業大臣が定めています。

例えば、年収350万円で賃貸で暮らしている2人で、40万円の他社から借り入れがある方の支払可能見込額は以下の通りです。

支払可能見込額

350万円(年収)ー177万円(生活維持費)ー40万円(クレジット債務)=133万円

利用可能額は90%の金額枠となるので、133万円×90%=119万円までが利用可能枠になります。

専門家からのコメント

支払可能見込額は、利用者が無理なく支払うことが想定できる金額です。

とはいっても実際には浪費がちで支出が多いと、支払が難しくなることもあるでしょう。

年収が高ければ計算上、支払可能見込額は高くなりますが、高収入・高支出では貯蓄ができないので注意が必要です。

使えるだけ使うのではなく、無理のない範囲での支出がお金の基本です。

②ゴールドカードの限度額はクレジットヒストリーで決まる

また利用限度額は、カード発行会社が審査を行い、年収とこれまでのクレジットヒストリー(クレジットカードの使用履歴)により決定されます。

クレジットヒストリーは「クレジットカードの利用履歴」のことで、信用情報登録機関にクレジットカードの利用履歴がまとめられています。

ローン・クレジットカードの利用状況や返済履歴などが記録されています。

クレジットヒストリーについては、毎月定期的に利用して延滞もなくきちんと支払いが行われていれば利用限度額が高く設定されます。

遅延があったりすると悪い履歴がついてしまい、支払い能力が劣るとみなされてしまいます。

③ゴールドカードの限度額を決めるその他の要素

その他限度額を決める要素もあります。

以下の要素を考慮して最終的な限度額が決められます。

- 貯蓄金額(不動産、車など)

- 住まいが持ち家であるか、賃貸か

- 今の住居で暮らす年数、住んでいる場所

- 勤続年数、役職など

- その他の金融機関からの借り入れ状況

- 配偶者や家族など生計を共にする人数

ゴールドカードごとの利用限度額の違い

大手クレジットカード会社が発行する以下のゴールドカードを参考に、利用限度額の違いを下記の表にまとめました。

ゴールドカードの利用限度額・年会費の比較

| 券種 | 利用限度額 | 年会費(税込) |

|---|---|---|

|

アメリカン・エキスプレス・ゴールド・カード |

一律の制限なし | 31,900円 |

|

ANAアメリカン・エキスプレス・ゴールド・カード |

一律の制限なし | 34,100円 |

|

アメリカン・エキスプレス・ビジネス・ゴールド・カード |

一律の制限なし | 36,300円 |

| オリコカード THE POINT PREMIUM GOLD | 10万円〜300万円 | 1,986円 |

|

楽天プレミアムカード |

〜300万円 | 11,000円 |

| 三井住友カード ゴールド(NL) | 〜200万円 | 11,000円 |

|

MUFGカード ゴールド |

10万円〜200万円 | 2,095円(初年度年会費無料) |

|

MUFGカード・ゴールド・アメリカン・エキスプレス・カード |

10万円〜200万円 | 2,095円(初年度年会費無料) |

|

セディナ ゴールドカード |

1万円〜200万円 | 6,600円(初年度年会費無料) |

利用限度額は、契約者によって異なるため、あくまで参考値としての数字になりますが、少しばらつきがあります。

上記の表は限度額が高い・もしくは高くなる可能性がある順番で作成していますが、アメックスやダイナースは「一律の制限なし」となっています。

これは利用者の収入や信用度により柔軟に限度額を変更する、という意味であり、「実質的に上限を設けていない」とも取ることができます。

ゴールドカードを利用している人の実際の口コミ

ここでは、実際にゴールドカードを利用している方の口コミを見ていきます。各カード会社のゴールドカードの口コミを載せているのでぜひ参考にしてください。

JCBゴールド

家族が保有しており、すすめられたから。ゴールドカードを持っていると、ある程度ステータスを感じられ、買い物時も利用限度額もほとんど気にせずに利用できるから。また、海外旅行の際にラウンジを無料で使用することができたり、カード利用時に付与されるOki Dokiポイントの付与率が高くなり、お得感があるから。

アメリカン・エキスプレス®・ゴールド・カード

会社のイントラネットにて、会社の関係で当セゾンゴールドアメリカンエキスプレスカードを、1回利用すれば次年の年会費が無料という内容で利用することができると知り、非常にお得だと感じたため。また、その当時は学生の頃から利用していたクレジットカードしか保有しておらず、1回に使用できる限度額が10万だったので、限度額を大幅に伸ばすためにもゴールドカードを選びました。

セゾンゴールド・アメリカン・エキスプレス(R)・カード

もともとアメックス・グリーンを使っており、インビテーションが届いたことでアメックス・ゴールドへ切り替えました。利用限度額の高さ、アメックスブランドの信頼の高さとアメックス・グリーンにはないサービスに魅力を感じ選びました。また、他のクレジットカードに比べ券面デザインの良さも理由として挙げられます。

利用限度額別おすすめのゴールドカード

利用限度額別に、特におすすめのクレジットカード7枚のスペックについて解説していきます。

- ダイナースクラブカード:限度額に一律の制限なし

- JCBゴールドカード:限度額は50万円以上

- dカード ゴールド:限度額は50万円~300万円ほど

- アメリカン・エキスプレス・ゴールド・カード:限度額に一律の制限なし

- 三井住友カード ゴールド(NL):限度額は200万円ほど

- 楽天プレミアムカード:限度額は約300万円まで

- セディナゴールドカード:限度額は30万円〜200万円

ここでは限度額に注目してゴールドカードを紹介しています。

特典や年会費の安さも重視したい方は、「おすすめゴールドカードの比較」の記事も参考にしてみてください。

①ダイナースクラブカード

- 利用限度額に一律の制限なし!

- 国内外1,300ヶ所以上の空港ラウンジが無料!

- 最高1億円の旅行保険が付いているから安心!

| 年会費初年度 | 24,200円(税込) |

|---|---|

| 年会費2年目〜 | 24,200円(税込) |

| ポイント還元率 | 1% |

| 発行スピード | カード到着まで2~3週間ほど |

| 国際ブランド |

|

| 電子マネー |

|

- 付帯サービス

ダイナースクラブカードも高いステータスを持つカードとして知られており、アメリカン・エキスプレスと並び、2大ステータスカードという位置付けにあります。

アメリカン・エキスプレスと同様に、利用限度額に一律の制限を設けておらず、利用者の支払い実績に応じた限度額が設定されるようになっています。

また、利用実績が認められると、さらにグレードの高いダイナースプレミアムカードに招待される特典もあり、より限度額の高いカードへステップアップすることもできます。

利用可能枠が無いという点が便利だと思いました。入会時の特典ポイントが多くてお得感があり、また使用中もずっとポイントに期限が無いので、失効する心配が無く自分のペースで無駄なく貯められます。空港でのラウンジサービスがとても魅力的に見えました。

②JCBゴールドカード

- ゴールドカードならではの充実した海外旅行傷害保険 最高1億円!(利用付帯)

- 空港ラウンジサービス(国内・海外)やグルメ優待サービス等、サービスが充実!

- ワンランク上のゴールドカード「JCBゴールド ザ・プレミア」へご招待のチャンス!

| 年会費初年度 | 無料 |

|---|---|

| 年会費2年目〜 | 11,000円(税込) |

| ポイント還元率 | 0.5%~5.0% |

| 発行スピード | 1週間 |

| 国際ブランド |

|

| 電子マネー |

|

- 付帯サービス

JCBゴールドカードは、国内唯一の国際ブランドJCBが発行しているゴールドカードです。

年会費のかからない一般的なクレジットカードの利用限度額が10万円~50万円程度で、JCBゴールドカードはかなり利用限度額の高いカードいえます。

またこちらのクレジットカードにも、「JCBゴールド ザ・プレミア」や「JCB ザ・クラス」といった、上位ランクが存在しており、支払い実績を積み重ねていくことで、JCB上位カードのインビテーション(招待状)が届くようになっています。

国内で1番信用出来るカードでどこででも使えるカードだと思ったから。日本で唯一の国際カードでもあるから。空港利用時なども無料でラウンジが利用できたり、海外旅行の傷害保険などもしっかりしていて海外へよく行くわたしにとってはとても魅力的なカードでした。

③dカード ゴールド

- 毎月のドコモのケータイ/「ドコモ光」ご利用料金1,100円(税込)ごとに金額の10%ポイント還元

- ケータイ補償3年間で最大10万円

- 国内・ハワイの主要空港ラウンジ利用無料

| 年会費初年度 | 11,000円(税込) |

|---|---|

| 年会費2年目〜 | 11,000円(税込) |

| ポイント還元率 | 1〜10.5% |

| 発行スピード | 2週間 |

| 国際ブランド |

|

| 電子マネー |

|

- 付帯サービス

dカード ゴールドは、株式会社NTTドコモが発行しているクレジットカードで、ドコモユーザーがこのカードを持っているとたくさんの特典を受けることができます。

ドコモユーザーでなくても作成は可能で、dカード ゴールドの年会費は、11,000円(税込み)で、月額900円ほどです。限度額においては、50万円~300万円となっており、高くなっています。

機種変更の際に、担当の方からご紹介があり、とても特典が多いカードであることを理解したため。実際、年会費の支払いをしたとしても、dポイントがたくさんついたり、ローソンでの買い物でもポイントがたまったり、お得であると感じている。すでに長くドコモを使っているため、さらなる優待が受けられることも念頭において選びました。

④アメリカン・エキスプレス・ゴールド・カード

- ゴールド・カードならではの多彩なサービス

- 家族カードの年会費が1枚無料

- ご継続特典

| 年会費初年度 | 31,900円(税込) |

|---|---|

| 年会費2年目〜 | 31,900円(税込) |

| ポイント還元率 | 0.5% |

| 発行スピード | 2週間~3週間ほど |

| 国際ブランド |

|

| 電子マネー |

|

- 付帯サービス

世界的に認知されているハイステータスカード「アメリカン・エキスプレス・ゴールド・カード」。このカードの最大の特長は利用限度額に、一律の制限を設けていないという点です。

ただし、制限がないといっても誰でも無限に利用できるわけではなく、これまでの利用状況や支払い実績によって限度額が変化する信用度を重視した仕組みとなっています。

また、事前にデポジット(保証金)を入れ利用限度額を上げることで、高額なお買い物でも限度額を気にせず支払いをすることができます。

そうしてデポジットを利用することで、支払い実績が積み上がり次の限度額の増額につながるのでとても使い勝手の良い1枚です。

通常のアメリカン・エキスプレスカードよりも優待やサービスが充実しているので利用することを決めました。海外旅行や食事に何度も行くため、ゴールドカードの方がメリットを感じたために利用しようと思いました。年会費は高額になりますが、出張や海外旅行・ゴルフが好きな自分にとっては、ゴールドカードを使用するメリットを感じます。

⑤三井住友カード ゴールド(NL)

- 年100万円利用で1万ポイント還元(※)

- スマホのタッチ決済(※)でポイント最大7.0%還元

- ナンバーレス、即時発行

| 年会費初年度 | 5,500円(税込) |

|---|---|

| 年会費2年目〜 | 5,500円(税込) |

| ポイント還元率 | 0.5 〜 7% |

| 発行スピード | 最短10秒 |

| 国際ブランド |

|

| 電子マネー |

|

- 付帯サービス

三井住友カード ゴールド(NL)は、世界でも幅広く使われているVISAブランドのクレジットカードです。

おおよそ利用限度額は200万円ほどに設定されており、こちらも利用実績に応じて変化するようになっています。

加盟店が多くとても使い勝手の良いゴールドカードなので、初めてゴールドカードを申し込む方はこちらのカードを希望しても良いかもしれません。

知人から「最近はゴールドカードを持てる年収のラインが下がっているから、いまのうちに作っておいたほうがいいぞ」とアドバイスを受け、クレジットカードのゴールドカードを作ることにしました。ネットで調べてみると多くのカードがあることに気が付きましたが、私の勤務先の会社のメインバンクである、三井住友銀行が発行している三井住友VISAゴールドカードなら安心だと思い、決めました。

⑥楽天プレミアムカード

- 楽天市場でお買い物をするとポイント5倍!!

- 国内・海外旅行保険は最大5000万円!

- VIP空港ラウンジ プライオリティパスへの無料登録可能

| 年会費初年度 | 11,000円(税込) |

|---|---|

| 年会費2年目〜 | 11,000円(税込) |

| ポイント還元率 | 1%~5% |

| 発行スピード | 約一週間 |

| 国際ブランド |

|

| 電子マネー |

|

- 付帯サービス

楽天プレミアムカードは、楽天カードのなかでも、優待サービスが充実しています。

VIP空港ラウンジが使用できる「プライオリティ・パス」の無料登録も可能。国内海外旅行保険は最大5,000万円となります。

利用限度額はゴールドカードの中でも最高クラスの約300万円まで可能です。

⑦セディナゴールドカード

- 空港でゆっくりお過ごしいただくためのラウンジサービス

- ランクアップされた充実の保険サービス

- クリスマスにはセディナからプレゼントをご用意

| 年会費初年度 | 6,600円(税込) |

|---|---|

| 年会費2年目〜 | 6,600円(税込) |

| ポイント還元率 | 0.5 〜 1.6% |

| 発行スピード | 2~3週間 |

| 国際ブランド |

|

| 電子マネー |

|

- 付帯サービス

\ 期間限定!新規入会で最大5,000円相当のわくわくポイントプレゼントキャンペーン実施中! /

公式サイトで詳細を確認する

セディナゴールドカードは、国内の主要空港ラウンジが無料で使える「空港ラウンジサービス」、最大6,000ポイントがもらえる「サンクスクリスマスポイント」、スポーツやリラクゼーションを利用できる「プレミアムクラブオフ」の3つのサービスを活用できます。

セディナゴールドカードの利用限度額の目安は30万円〜200万円となります。

年会費は初年度無料、翌年度から6,600円(税込)になります。

限度額は300万円以上も?!ビジネスゴールドカードの紹介

【PR】三井住友カード株式会社 【PR】Sponsored by ダイナースクラブ(三井住友トラストクラブ株式会社) 【PR】Sponsored by アメリカン・エキスプレス・インターナショナル・インコーポレイテッド

法人の利用上限額は、ゴールドカードが通常300万円に対して、3倍以上の最大1,000万円が可能です。

コーポレートカードは複数カードを持つことができたり、空港ラウンジ無料サービスが与えられたりすることも含めて、ビジネス活動に最適なサービスを付帯しています。

三井住友ビジネスゴールドカード

- 経費精算事務を合理化

- 個人の立替が不要

- 国内外の出張とETC(複数枚発行可能)などで交通面をサポート

| 年会費初年度 | 11,000円(税込) |

|---|---|

| 年会費2年目〜 | 11,000円(税込) |

| ポイント還元率 | 0.5%~10% |

| 発行スピード | 約3週間 |

| 国際ブランド |

|

| 電子マネー |

|

- 付帯サービス

「三井住友ビジネスゴールドカード」は、法人が発行できるコーポレートカードです。カードの使用者は20名以下を目安にしています。

三井住友ビジネスゴールドカードの利用限度額は20万円〜300万円です。所有者の年会費は11,000円(税込)で、2人以上は1人につき2,200円(税込)です。

国内海外旅行傷害保険は最高5,000万円、ショッピング保証は300万円、主要空港ラウンジ無料など、選りすぐりの優待サービスが付帯しています。

ダイナースクラブビジネスカード

- 社用経費の決済ができ、ポイントが貯まります

- ダイナースクラブの充実したサービスのほか、ビジネスに役立つ独自サービスを取り揃えています

- 海外旅行傷害保険最高1億円

| 年会費初年度 | 27,500円(税込) |

|---|---|

| 年会費2年目〜 | 27,500円(税込) |

| ポイント還元率 | 0.4% |

| 発行スピード | カード到着まで2~3週間ほど |

| 国際ブランド |

|

| 電子マネー |

|

- 付帯サービス

「ダイナースクラブビジネスカード」は経営者、個人事業主、会社役員を対象にしたビジネスカードです。海外旅行保険最高1億円、マイルが貯めやすく、海外に行く機会が多い方にとっては特におすすめの1枚です。

ダイナースクラブビジネスカードは、限度額について独自の基準はあるものの、一律利用上限を設けていません。

アメリカン・エキスプレス・ビジネス・ゴールド・カード

- 業務効率化、リモートワークを快適にするためのサポート

- 事業拡大にともなう人員不足の解消をサポートする特典をご用意

- 顧問料、ご利用料金等をカード決済できるプロフェッショナル・サービスのご紹介

| 年会費初年度 | 36,300円(税込) |

|---|---|

| 年会費2年目〜 | 36,300円(税込) |

| ポイント還元率 | 0.16%~1.0% |

| 発行スピード | 2週間程度 |

| 国際ブランド |

|

| 電子マネー |

|

- 付帯サービス

「アメリカン・エキスプレス・ビジネス・ゴールド・カード」は個人事業主、経営者が申し込めるビジネスカードです。この最大のメリットは、利用限度額に一律の上限を設けていないことです。

こちらのカードも制限がないと言っても、無限に利用できるわけではなく、これまでの利用状況、支払い実績によって限度額が変化します。実績によっては、利用限度額1,000万円も不可能でありません。

海外旅行保険最高1億円や空港ラウンジの利用など、幅広くビジネスシーンで活かせる優待サービスが付帯しています。

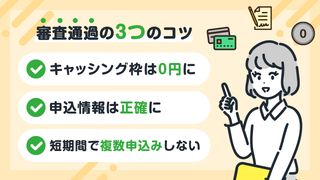

ゴールドカードの利用限度額を上げるには

ゴールドカードの利用限度額を上げる方法は大きく分けて以下の6つあります。

直接増枠の申請をする

まずはクレジットカード会社へ直接増枠の申請をする方法があります。サポートセンターへ問い合わせるか、もしくは各クレジットカード会社の公式サイトに増枠申請についての項目が設けられていることがあるので、そちらを活用しましょう。

ただし、今までの返済履歴で遅延など難がある方は、逆に限度額を減額されてしまうということもあるのでご注意ください。

クレジットカードのランクをアップさせる

今使っているクレジットカードのランクをアップさせることで、利用限度額の増額を狙う方法です。

基本的にクレジットカードの利用限度額は、カードのランクに応じて上がる傾向があるのでクレヒス(カードの利用実績)に問題のない方は、ランクを上げるのが一番手っ取り早いかもしれません。

複数枚のクレジットカードを持つ

今使っているクレジットカードの利用限度額が、どうしても増額できないのであれば、新しくもう一枚クレジットカードを申し込んで複数枚利用する方法があります。

この方法であれば審査に落ちても減額される心配もないので、ある意味リスクのない方法だと言えます。

一時的な増額をお願いする

恒久的ではなく、一時的な増額をお願いする方法もあります。

海外旅行や結婚式、引っ越しなどの理由がある場合は、一時的な増額を認めてもらえることもあるようなので試す価値はあると思います。

各クレジットカード会社にお問い合わせ先がありますので、そちらから相談してみると良いでしょう。

少額でも利用する

クレジットカードは信用で成り立っているため、普段から少額でも頻繁に利用し、支払い期日をしっかりと守ることが大切です。

良好なクレジットヒストリーを貯めていきましょう。同じカードでコツコツと信用を積んでおくと、利用限度額の案内が届いて、自動的に「増額」できることもあります。

もし限度額を上げたい旨の問い合わせを行う際には、半年ごとくらいにしてみましょう。比較的早く、限度額を増やしてくれるかもしれません。

不要なカードは解約する

また使わないクレジットカードを解約した方が、増枠審査により通りやすくなります。

クレジットカードの保有枚数があまりにも増えると、審査で利用額が負担できるか疑問視され、新しいカードの発行許可が下りない可能性もあります。

たとえ年会費無料でも、使わないクレジットカードは解約する方が良いでしょう。

専門家からのコメント

年会費無料、ポイントが貯まるなどを理由にたくさんクレジットカードを持っていませんか?

不要なカードを解約すれば、支出の管理がラクになりますし、財布をなくしたときの手続きも難しくないでしょう。

基本的にはメインカードでしっかりポイントを貯めて、サブカードはメインカードとは違うブランドで持つのがおすすめです(1枚はVISAかMasterCard、海外どこでも使えるところが多いです)。

ゴールドカードを持つメリット7つ

ゴールドカードを持つメリットは以下の7つです。

ただし、上記の付帯サービスに満足感が得られない場合は、高額に年会費に見合わないと感じられてしまい、デメリットとなるでしょう。

ゴールドカードを持っているだけで、社会的な信用が高まるというステータス性や予約しにくいレストランが予約できるなどの付加価値の高いサービスに重きを置いている人が多いようです。

①空港ラウンジを無料で使うことができる

羽田空港など、国内主要の空港ラウンジが無料で利用できるサービスは、ゴールドカードならではの優待サービスです。カードによっては、海外のラウンジも使えます。

②高額な国内外旅行傷害保険が付帯

ゴールドカードでは、旅行時のトラブルに対応できる国内外旅行傷害保険が付帯されています。物損から、ホテルでの水漏れなどの騒動でも、幅広く保険がカバーされています。なかには海外旅行傷害保険が最高1億円という高額なサービスもあります。

③高額なショッピング保険額が付帯

クレジットカードで購入した商品が破損したり、盗難にあったりした場合、一定期間補償するショッピング保険は、ゴールドカードになると高額になります。国内外問わずに使える場合があり、ゴールドカード会員ならではのおトクなサービスです。

④コンシェルジュサービス

コンシェルジュサービスでは、取引先を接待する時のレストラン予約、人気イベントと重なった時のホテル予約など、自分で行うと手間がかかるものを代わりにコンシェルジュが行ってくれるサービスがあります。日々の生活をより便利にします。

⑤ホテル代金割引

ゴールドカードを使うと、高級ホテルなども優待価格で宿泊できます。もともと高級ホテルなので、格安となるメリットではありませんが、贅沢な滞在をより低価格で実現できます。

⑥レストランで一人分無料になる

例えば2人以上でレストランを使うと、1名分が無料になるダイニングサービスを利用することもできます。

ゴールドカードによっては、レストランの食事代が半額となったり、予約が取りにくい高級レストランを予約できたり、豊富なダイニングサービスを提供しているものもあります。食にこだわりがある方には、とてもおトクな優待特典です。

⑦ステータス性がある

認知度があり、審査基準が厳しいゴールドカードなので、海外でも通用するステータス性があります。女性に対して印象が良く、持っているだけで支払い時により信用される利点もあります。

ゴールドカードの利用限度額についての注意点

続いて、ゴールドカードの利用限度額について注意しておきたいことを2つ紹介します。

クレジットカードの利用限度額は、分割・リボ払いなど別の返済を行っていると自動的に下がってしまいます。また同じ発行会社で複数のクレジットカードを使うことで利用限度額が限られてしまう可能性あり、クレジットカードを作成する際には十分気をつけましょう。

分割・リボ払いの返済期間中は要注意

クレジットカードの利用限度額は、ひと月に利用できる最大の金額というわけではありません。

もし、分割・リボ払いの返済期間中である場合は、その返済残金分は利用限度額から差し引かれた状態になるので注意が必要です。

リボ払い返済例

例えば利用限度額20万円のクレジットカードで、19万円の商品を毎月1万円のリボ払いで購入した場合には、残り利用限度額は1万円となります。

そして、翌月以降は毎月のリボ払いの返済1万円ごとに利用限度額も1万円ずつ回復していく仕組みとなります。

| 支払月 | 初月 | 翌月 | 翌々月 | ・・・ | 最終月 |

|---|---|---|---|---|---|

| 返済残 | 19万円 | 18万円 | 17万円 | ・・・ | 0円 |

| 利用限度額 | 1万円 | 2万円 | 3万円 | ・・・ | 20万円 |

(※)他でクレジットカードを利用した場合は、その利用金額に応じて限度額も変動します

複数のクレジットカードを掛け合わせて限度額を上げる場合の注意点

上の利用限度額を上げる方法でも触れましたが、複数のクレジットカードを掛け合わせることで利用限度額を上げることができます。

ただし、この時にもひとつ注意しなければならない点があります。

異なるクレジットカード会社のクレジットカードを、用意する方が無難だということです。

カード会社によっては、複数のカード利用限度額が合算される場合がある。

例えば、JCB発行のクレジットカード限度額20万円と三井住友カード発行のクレジットカード限度額20万円を用意した場合、2枚を使い分けることで、最大40万円分利用することができます。

しかし同じカード会社のものを2枚用意した場合は、利用限度額が統一されてしまうカード会社や、カード毎に利用限度額が設定されるカード会社など、カード会社によって対応がバラバラなので、一度、カード会社に問い合わせる事をおすすめします。

ゴールドカードの限度額を超える場合

ゴールドカードの限度額が超えてしまった場合、限度額を超えてクレジットカードを利用することができません。

例えば、利用限度額50万円で30万円をすでに利用した場合、残りの利用額は以下の通りとなります。

50万円(限度額)ー30万円(利用額)=20万円(残りの利用可能額)

次の引き落としまで、「残りの利用可能額」は増えることはありません。

利用限度額を確認するには

自分のクレジットカードの限度額はどれくらいか、確認する方法は複数あります。インターネット上、カード会社に問い合わせを行うことで確認できます。

- ウェブサイト上の会員サービスで確認する

- 契約書類や毎月の利用明細で確認をおこなう

- カード会社に電話での問い合わせで確認する

インターネットの会員サービスを利用している場合には、ウェブサイトにログインすると利用限度額をいつでも確認できます。

また契約書や利用明細などの書類からでも、利用限度額を確認することが可能です。

年会費無料のゴールドカード2選

発行会社から招待を受けて、ゴールドカードにアップグレードする場合、年会費が無料になる特典を受けられるのは、以下のクレジットカードです。

エポスゴールドカードはエポスカードで一定額を利用し続け、支払いの遅延がない場合に、インビテーションが届きます。

明確な金額は公式サイトにも記載がありませんが、年間50万円以上といわれています。

自ら申込むと年会費が5,500円(税込)かかりますが、インビテーション経由で申込むと年会費が永久無料となるため、まずはエポスカードに申し込みインビテーションが届くのを待つのがおすすめです。

- 全国10,000店舗の優待つき!

- 入会金・年会費永年無料

- 海外旅行傷害保険は最高500万円

| 年会費初年度 | 無料 |

|---|---|

| 年会費2年目〜 | 無料 |

| ポイント還元率 | 0.5%~5.0% |

| 発行スピード | 店頭申込で最短30分発行・オンライン入会で1週間程度 |

| 国際ブランド |

|

| 電子マネー |

|

- 付帯サービス

イオンゴールドカードは、完全招待制のゴールドカードです。

直近1年間で、イオンカードで50万円以上の買い物をした場合にゴールドカードのインビテーションが届きます。

対象となるカードはイオンカードセレクトとイオンカード(WAON一体型)です。

それぞれのカードにはディズニーやミニオンズ、トイストーリーのデザインが用意させていますが、イオンゴールドカードでは所有しているデザインを引き継ぐことになります。

ゴールドカードになった際に別のデザインを選ぶことはできませんので、ご注意ください。

- イオングループの対象店舗なら、WAON POINTがいつでも基本の2倍!

- 毎月20・30日の「お客さま感謝デー」は お買い物代金が5%OFF

- イオンシネマで映画鑑賞割引

| 年会費初年度 | 無料 |

|---|---|

| 年会費2年目〜 | 無料 |

| ポイント還元率 | 0.5 〜 1% |

| 発行スピード | 約2週間 |

| 国際ブランド |

|

| 電子マネー |

|

- 付帯サービス

- イオングループの対象店舗なら、WAON POINTがいつでも2倍!

- 毎月20・30日の「お客さま感謝デー」は お買い物代金が5%OFF

- イオンシネマで映画鑑賞割引(※)

| 年会費初年度 | 無料 |

|---|---|

| 年会費2年目〜 | 無料 |

| ポイント還元率 | 0.5 〜 1% |

| 発行スピード | 約2~3週間程 |

| 国際ブランド |

|

| 電子マネー |

|

- 付帯サービス

ゴールカードの利用限度額に関するよくある質問

ゴールドカードの限度額に関するよくある質問にお答えします。

ゴールドカードの限度額の平均はどのくらい?

限度額の最大値は、200万円〜300万円に設定されていることが多いです。

ただし、ダイナースクラブカードやアメックスのように、限度額の上限を定めていないカードもあるため、300万円以上利用できる可能性もあります。

ゴールドカードごとの利用限度額はこちらで詳しく紹介しています。

ゴールドカードは一般カードよりも限度額が高い?

一般的なクレジットカードの利用限度額が10万円~50万円程度に対し、ゴールドカードの限度額の最大値は300万ほどと、かなり高く設定されています。

ゴールドカードと一般カードの限度額の違いはこちらで詳しく紹介しています。

ゴールドカードの利用限度額まとめ

ゴールドカードの利用限度額の最大値は、200万円〜300万円に設定されていることが多いです。

実際に利用限度額に影響するのは「支払い能力」と「これまでの利用実績」によるものが大きく、ゴールドカードだからと言って初めから利用限度額が高いというわけではありません。

会社経営者の方なら、利用限度額が最大1,000万円のものもあるビジネスゴールドカードを検討してみることをおすすめします。

利用限度額の増額には、クレジットヒストリーをこつこつと積み上げていくことがもっとも重要だと言えるでしょう。

専門家からの一言

ゴールドカードは一昔前ならステータスとして持ちたい人が多かったですね。

現在はクレジットカードの利用目的に合わせて選ぶべきでしょう。年会費が少し高くても付帯サービスが充実しているものもあります。

私もメインカードの年会費は高くてもマイルが貯まりやすく、旅行に嬉しいサービスをたくさん利用しています。

カード会社としては確実に支払ってくれる利用者にたくさん利用してほしいわけですから、私達としては使いすぎに注意しなければなりません。

1977年広島生まれ。金融機関に所属せず、保険・証券の販売をしない独立系FP。家計の見直しのみならず、将来に向けた資産形成をサポートしている。投資歴10年以上の個人投資家でもある。広告代理店で完全歩合給の飛び込み営業、コンサルティング会社でマネージャー業務、製造業に10年間勤務、FP資格取得後に開業(2019年12月)という異色の経歴を持つ。「自由な時間とお金を手に入れる」をテーマにしたマネーブログが好評。開業時からオンライン相談を取り入れており、利用者のニーズに応えている。非破壊検査技術者とフォトグラファーとしても活動。趣味は楽器演奏(ピアノ、ギター)、葉巻・パイプ。

学生時代には月間1,000万PV規模のWebメディアでインターンを経験。 SI系のベンチャー企業での勤務を経て、2017年に株式会社サイバーエージェント入社ののち株式会社CyberSS(現:CyberOwl)に異動。 クレジットカードはアメリカン・エキスプレス・カード(グリーン)とJAL Global WALLET、キャッシュレスではLINE Payを愛用中。 釣りが趣味で船、陸問わず釣りに行く。どこかにマイルを使って南の島に釣りに行くのが目標。