PR

PR

即日融資が可能なおすすめカードローン19社を厳選!審査なしで借りれる?

- 審査なしで即日融資を受けられるカードローンはない

- 大手消費者金融カードローンなら、申込み後最短3分の即日融資が可能

- 即日融資を受けたい方は審査受付終了の1時間前までに申込むのがコツ

- 審査なし、審査が甘いカードローンは違法業者なので絶対に利用しない

最短即日融資に対応しているカードローンであれば、申込む時間帯にもよりますが当日中の借入れが可能です。

カードローンを提供する貸金業者は貸金業法や銀行法に基づいて運営しているため、銀行カードローンなどの審査基準が厳しい貸金業者を選ぶと融資までに時間がかかってしまいます。

しかし、消費者金融カードローンなら最短3分での即日キャッシングが叶うため、お急ぎの際に最適です。下記の図は大手消費者金融別の審査時間です。

例えば、プロミスなら最短3分、アイフルやアコムなら最短20分で審査が完了するため、当日中に現金を借りることができます(※)。

ただし、21:00以降に申込むと即日融資を受けられない点に注意しましょう。

また、今すぐ確実にお金が必要な方は、新規利用者への融資に前向きな業者を選ぶことも大切。

新規顧客への貸付が慎重な業者に申し込むと、審査に時間がかかる傾向があり即日融資が受けられないためです。

即日融資に対応しているカードローンの中でも、積極的な新規貸付をおこなう業者を次にまとめました。

- アイフル

- アコム

- プロミス

- レイク

- SMBCモビット

- ORIX MONEY(オリックスマネー)

- オリックスVIPローン

- LINEポケットマネー

- au PAYスマートローン

- ファミペイローン

- dスマホローン

- ベルーナノーティス

- ノーローン

- セントラル

- キャッシングMOFF(旧キャッシングエニー)

- キャッシングエイワ

- フタバ

- アロー

- フクホー

今日中にお金が必要な方は、ぜひ検討してみてください。

-

審査なしで即日融資可能なカードローンはない

- 審査なしを謳うカードローン会社には注意

- どこで即日融資を受けている?即日融資の利用状況を編集部が調査!

-

即日融資が可能なおすすめのカードローン19社

- アイフル

- アコム

- プロミス

- レイク

- SMBCモビット

- ORIX MONEY(オリックスマネー)

- オリックスVIPローン

- LINEポケットマネー

- au PAYスマートローン

- ファミペイローン

- dスマホローン

- ベルーナノーティス

- ノーローン

- セントラル

- キャッシングMOFF(旧キャッシングエニー)

- キャッシングエイワ

- フタバ

- アロー

- フクホー

-

審査が甘い即日融資が可能なカードローンはない

- そもそも審査が甘いカードローンは存在しないことを理解しよう

-

即日融資が可能なカードローンの選び方

- 正規の貸金業者を選ぶ(ヤミ金に注意)

- 融資までの時間で選ぶ

- 金利で選ぶ

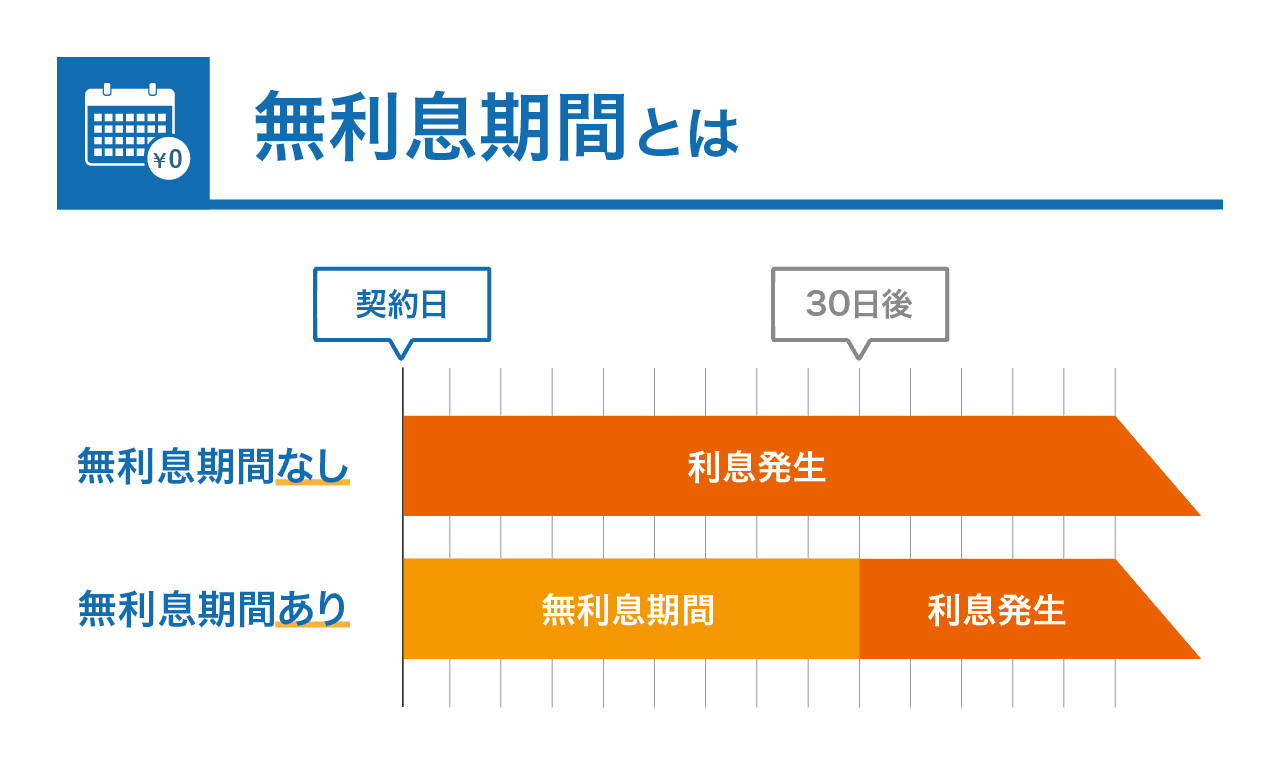

- 無利息期間で選ぶ

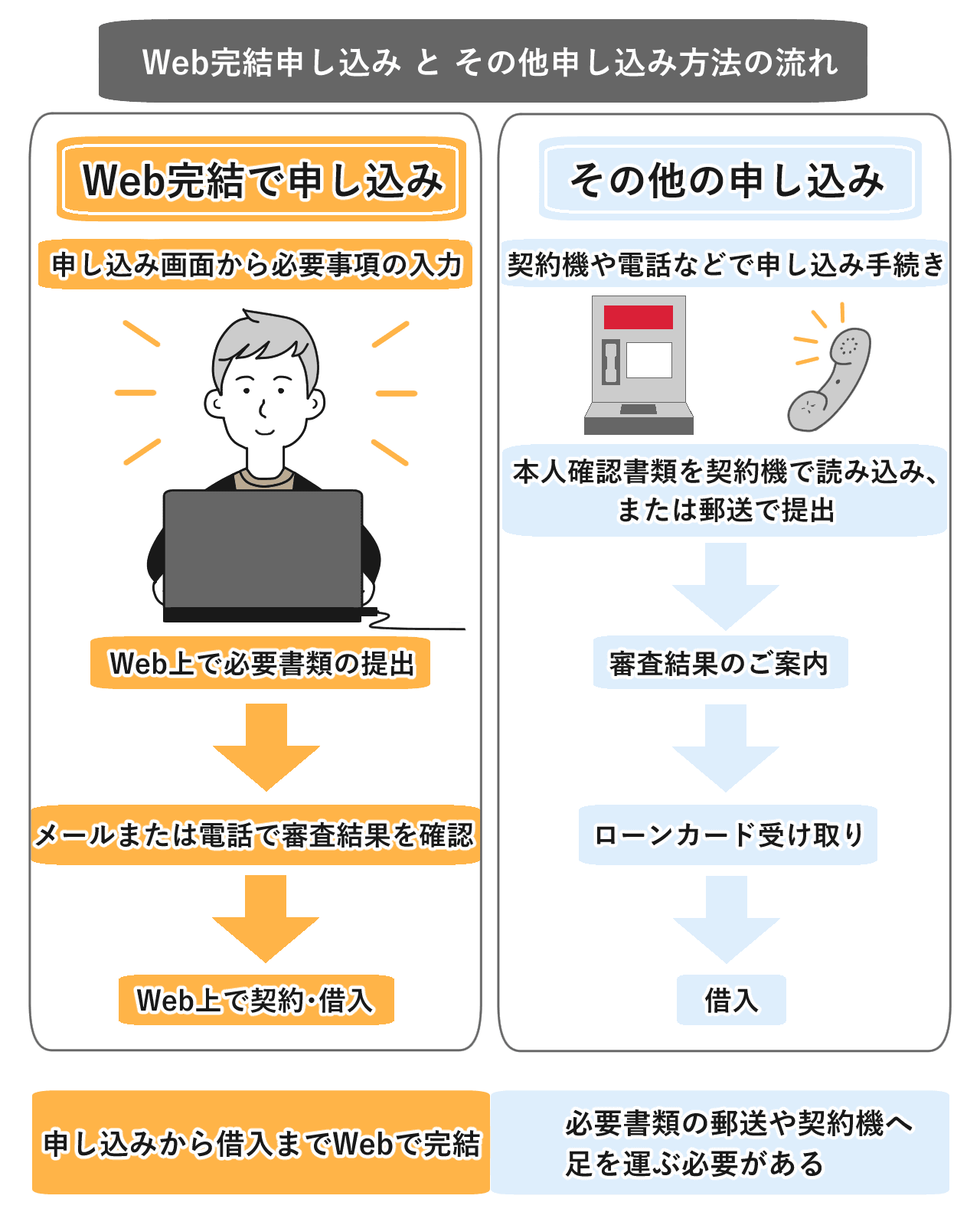

- Web完結対応のカードローンを選ぶ

-

即日融資までの流れ

- ①WEB申込

- ②審査(在籍確認)

- ③審査結果が届く

- ④契約手続き

- ⑤借り入れをおこなう

-

カードローンで即日融資を受けるためのコツ

- 即日融資の対応時間を事前に確認する

- Web完結対応のカードローンに申し込む

- 受付担当者に急いでいることを伝える

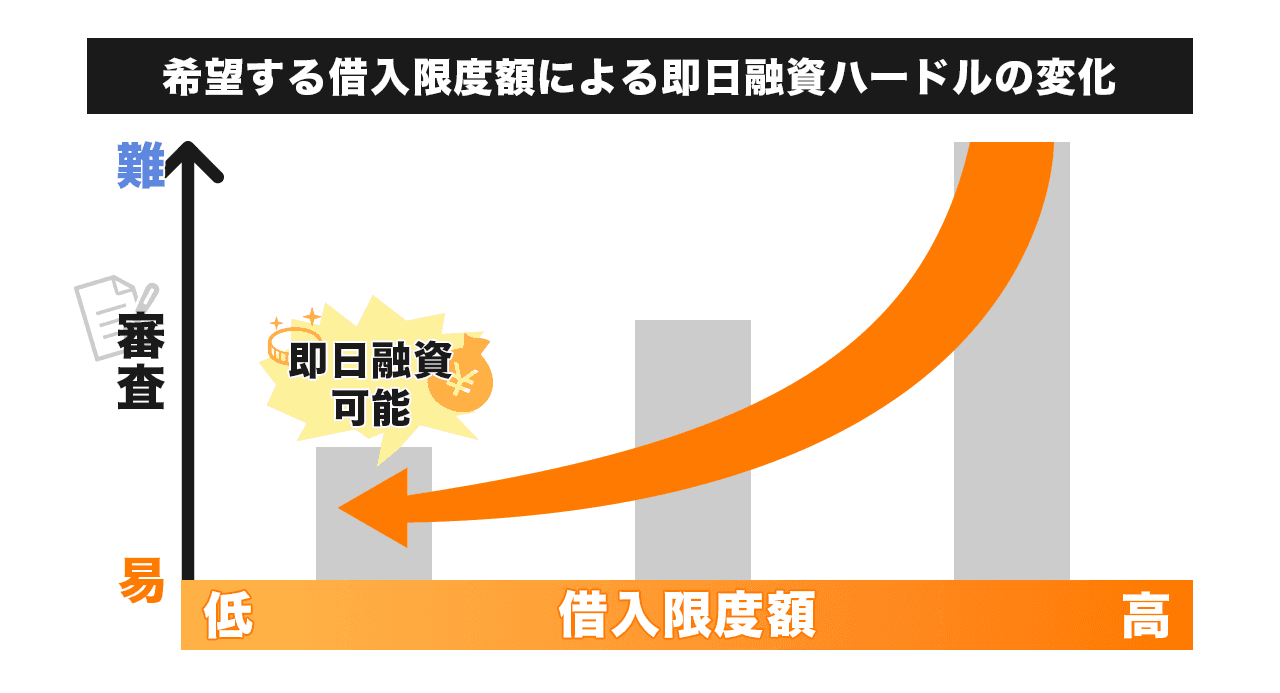

- 借入限度額を低めに設定する

- 長期休みの混雑前に申し込む

-

即日融資を受けられない!カードローンの審査に通らない理由

- カードローンの申し込み条件を満たしてない

- 借入残高が総量規制の基準を超えている

- ブラックリスト入りしている

- 複数のカードローンに申し込んでいる

- 安定した収入がない

-

即日融資を受けるための注意点

- 申込情報を正確に記入する

- 他社借入の残高の極力減らしておく

- 審査受付終了時間の1時間前までに申し込む

- 本審査が可能な時間帯を過ぎていると即日融資ができない

-

即日融資のカードローンに関するよくある質問

- 申込みから借入れまで何時間かかる?

- できるだけ早くお金を借りる方法は?

- 即日融資をおこなっているカードローンはどこ?

- 即日融資の審査を円滑に進めるポイントは?

- 即日融資が難しいのはどのような場合?

- 即日融資が可能なカードローンまとめ

審査なしで即日融資可能なカードローンはない

大前提として、審査なしで即日融資が可能なカードローンはありません。

カードローンを提供する正規の貸金業者と全国銀行協会に加入している正会員の金融機関は貸金業法や銀行法に基づいて運営しており、申込者の返済能力を確認しなければならないからです。

貸金業者は、貸付けの契約を締結しようとする場合には、顧客等の収入又は収益その他の資力、信用、借入れの状況、返済計画その他の返済能力に関する事項を調査しなければならない。

以下の通り、申込者の返済能力を超える貸付も禁止されています。

○ 全ての借入れについて、①借入れの際の返済能力の調査義務、

②返済能力を超える貸付けの禁止

貸金業者が顧客の返済能力を超える貸付をおこなった場合、業者には業務改善命令や業務停止命令などのペナルティが科せられます。

そのため、審査が甘いカードローンは存在しません。

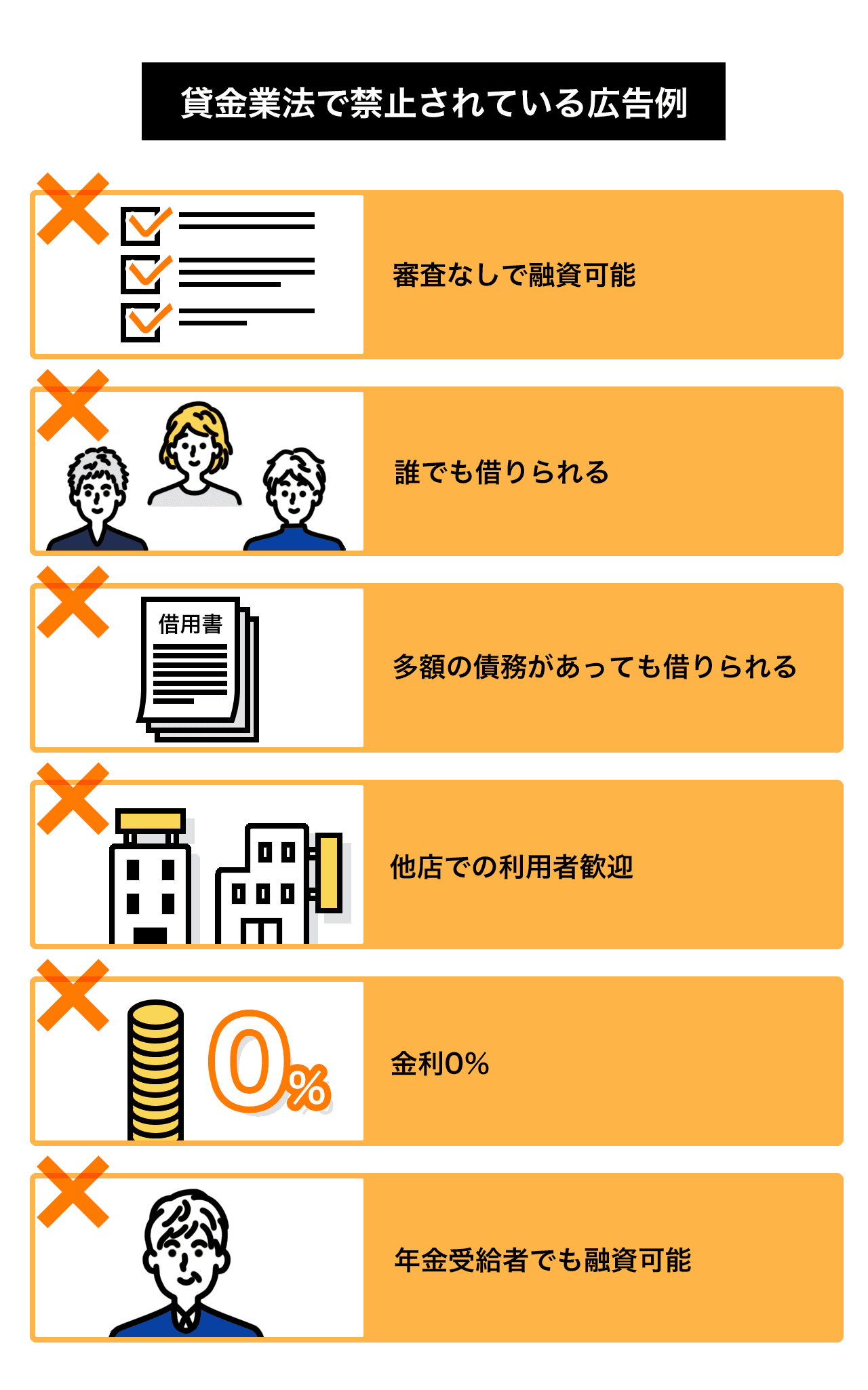

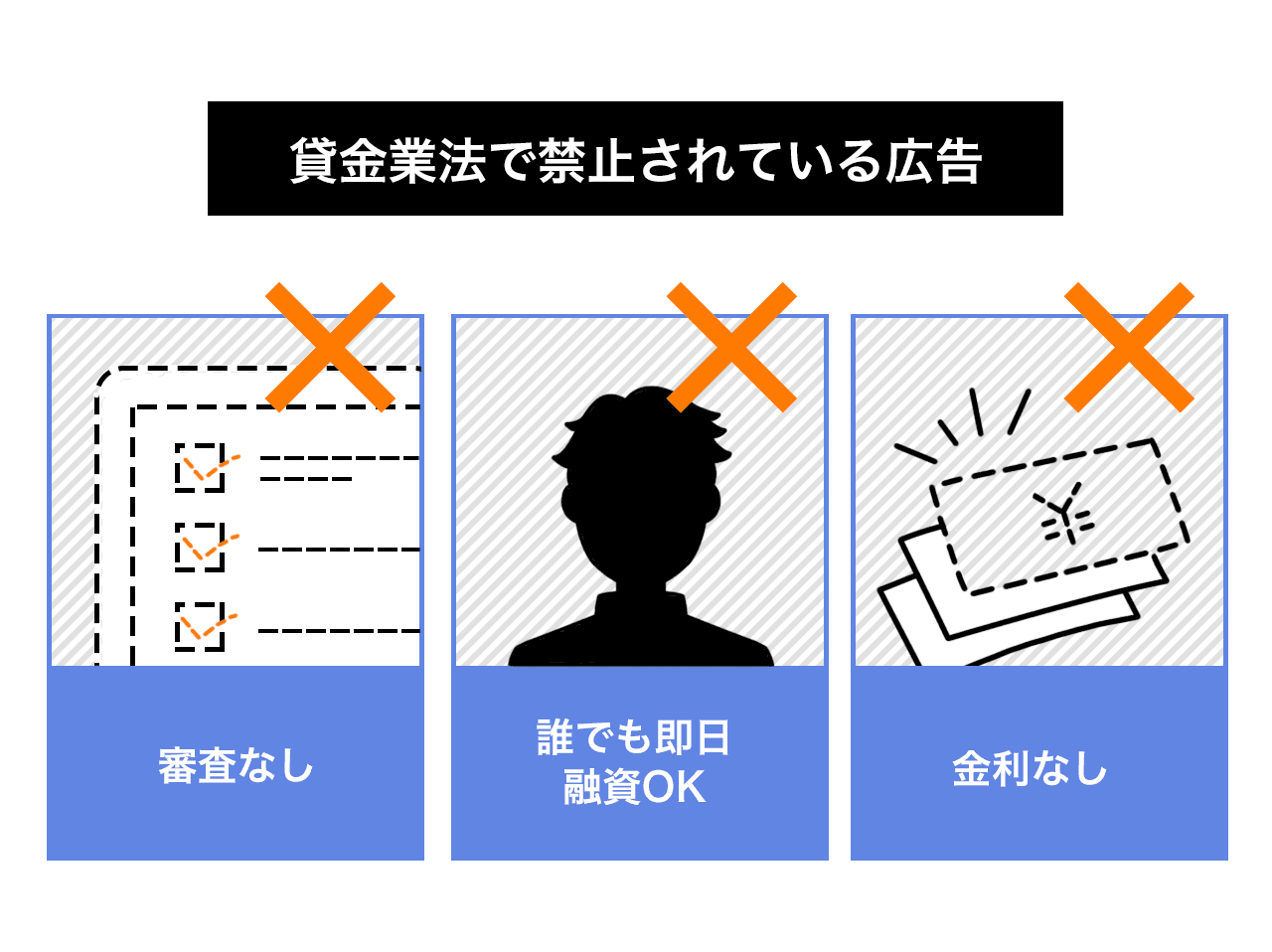

審査なしを謳うカードローン会社には注意

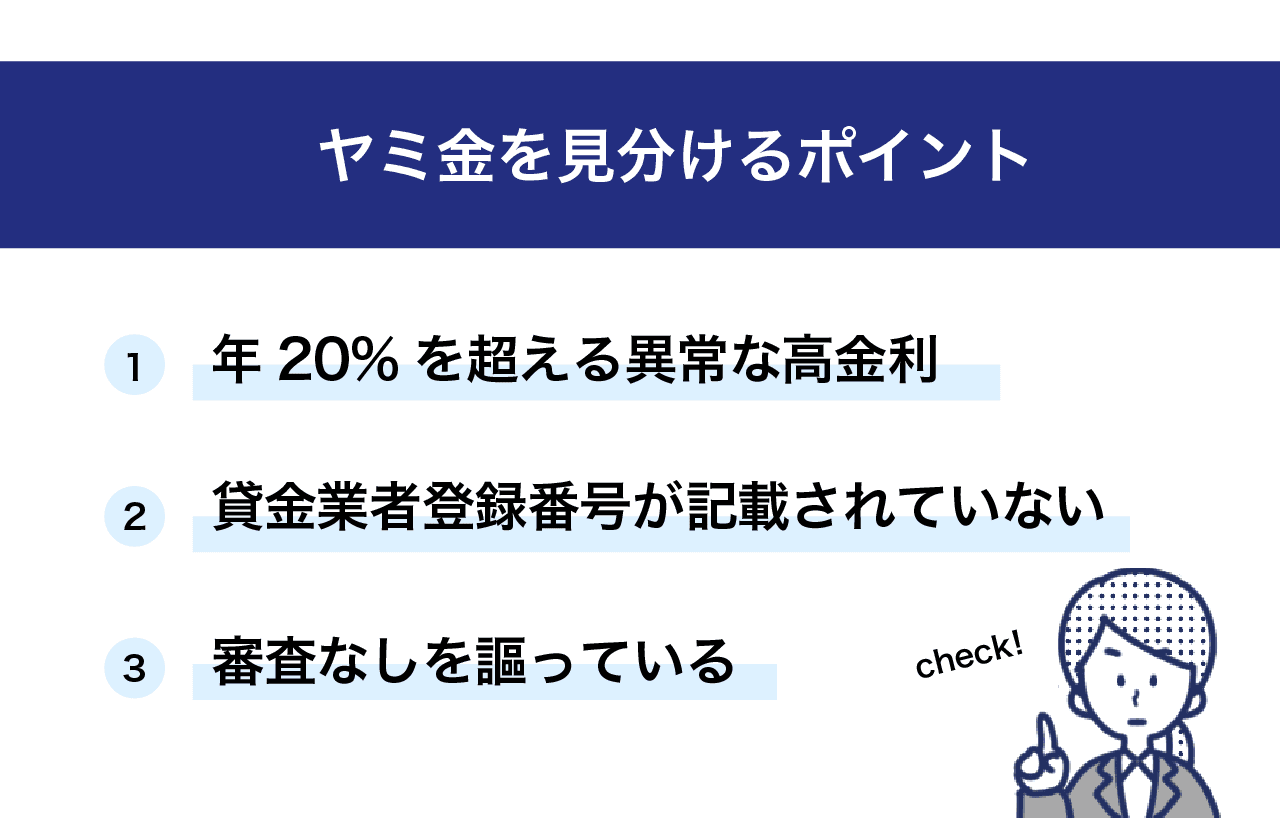

どんなに急いでいるときでも「審査なし」「審査がゆるい」などと謳う業者はヤミ金(闇金)のような違法業者の可能性が高いため、絶対に利用してはいけません。

前述のとおり、正規の貸金業者や金融機関は貸付の際に返済能力を確認しなければならないため、顧客は審査なしでお金を借りることはできません。

審査なしを謳う業者は、ほぼ違法業者だと考えておきましょう。

ヤミ金(闇金)のような違法業者でお金を借りると、利息制限法を無視した高額な利息を請求されたり、過剰な取り立てをされたりする恐れがあります。

日本貸金業協会の公式サイトにも違法業者について記載があるため、確認しておきましょう。

主に電話、チラシ、ダイレクトメールを使い、「低金利で融資」「他店で断られた方でもOK」「らくらく・簡単」「即日融資」などといった甘い言葉で勧誘してきます。

しかし、違法な高金利のため、返済請求額は雪だるま式にあっという間に膨れ上がっ

てしまいます。

少しでも返済が遅れると、あらかじめ聞いておいた連絡先に脅迫まがいの電話をかけ

るなど厳しい取立てを行い、精神的に追い詰め、違法な高金利の利息を支払わせます。

利用を検討しているカードローンが正規の貸金業者かどうかわからない場合は、金融庁の貸金業者登録一覧で確認すると安心です。

また近年は正規の貸金業者を装った違法業者も増えており、見分けが困難なケースもあります。

申込みを検討しているカードローンがヤミ金(闇金)かどうか不明な場合は、違法な金融業者の一覧を確認しておきましょう。

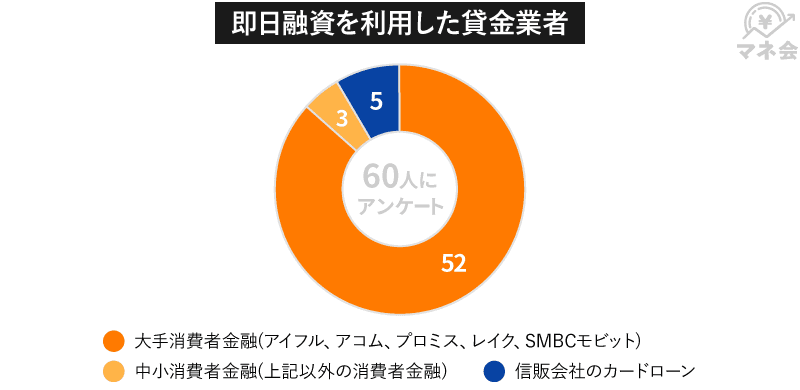

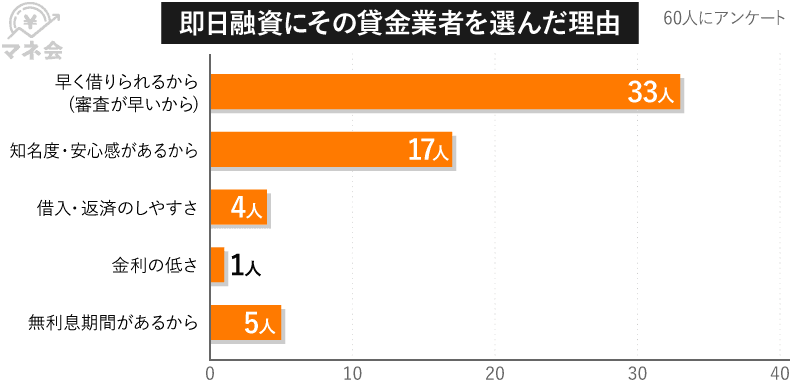

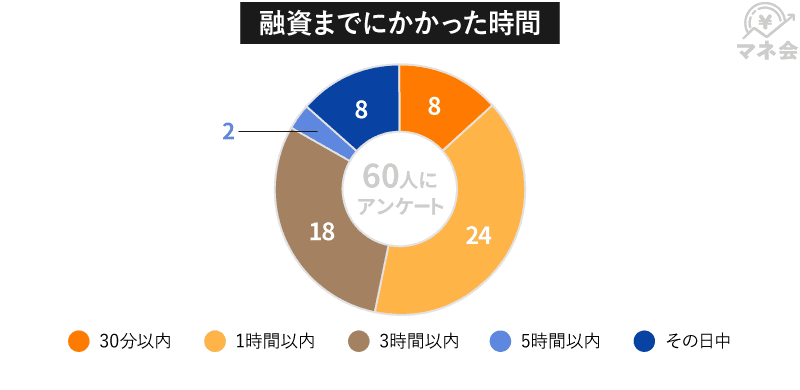

どこで即日融資を受けている?即日融資の利用状況を編集部が調査!

即日融資を受けるためにまずおこなうことは、貸金業者の選定です。

マネ会編集部では即日融資でお金を借りた方を対象に、貸金業者の利用状況を調査しました。

上記の通り、大多数が大手の消費者金融を選んでいる結果となりました。

「即日融資を受けるなら大手の消費者金融を選ぶ」という印象が利用者にあることがわかります。

借入先を選んだ理由としては、当然ながら「早く借りられるから(審査が早いから)」が1位となっていますが、続いて知名度や安心感が上位にきており、利用者は「早く借りられること」と同時に「安心感を得られる貸金業者を選びたい」と思っていることがわかります。

即日融資にかかった時間は半数以上が1時間以内となっています。

今回の調査では、多くの方が大手消費者金融を選んでいるため、大手消費者金融では概ね1時間以内で借りられることがわかりました。

上記の調査結果を踏まえると、即日融資を受けたい場合は大手消費者金融を選ぶのがおすすめです。

即日融資が可能なおすすめのカードローン19社

今すぐにお金を借りたい方は、即日融資に対応しているカードローンの中でも、申込みから融資までのスピードが早い業者を選びましょう。

業者によっては借入れまでの具体的な時間を公表していないため、最大で24時間待たされるケースもあります。

また、新規顧客への融資を積極的におこなう業者を選択することも大切です。

ここでは、編集部独自の調査だけでなく、申込みから融資までの時間と新規成約率を比較したうえで、おすすめのカードローンを紹介します。

|

名称 |

金利 |

無利息期間 |

審査時間 |

融資時間 |

WEB完結 |

|---|---|---|---|---|---|

|

アイフル |

3.0%~18.0% |

最大30日間 |

最短20分(※1) |

最短20分(※1) |

○ |

|

アコム |

3.0%~18.0% |

最大30日間 |

最短20分 |

最短20分 |

○ |

|

プロミス |

4.5%~17.8% |

最大30日間 |

最短3分 |

最短3分 |

○ |

|

レイク |

4.5%~18.0% |

最大180日間(※2) |

WEBで最短15秒 |

WEBで最短25分 |

○ |

|

SMBCモビット |

3.0%~18.0% |

- |

10秒簡易審査 |

最短即日 |

○ |

|

ORIX MONEY(オリックスマネー) |

1.5%~17.8% |

- |

最短60分 |

最短即日 |

○ |

|

オリックスVIPローン |

1.7%~17.8% |

- |

最短60分 |

最短即日 |

○ |

|

LINEポケットマネー |

3.0%~18.0% |

最大30日間 |

最短10分 |

最短即日 |

○ |

|

au PAYスマートローン |

2.9%~18.0% |

- |

最短30分 |

最短即日 |

○ |

|

ファミペイローン |

0.8%~18.0% |

- |

最短即日 |

最短即日 |

○ |

|

dスマホローン |

通常:3.9%~17.9% 金利優遇後:0.9%~17.9% |

キャンペーン期間中は最大100日間 |

最短即日 |

最短即日 |

○ |

|

ベルーナノーティス |

4.5%~18.0% |

最大14日間 |

最短30分 |

最短即日 |

○ |

|

ノーローン |

4.9%~18.0% |

1週間 |

最短即日 |

最短即日 |

× |

|

セントラル |

4.8%~18.0% |

最大30日間 |

最短即日 |

最短即日 |

○ |

|

キャッシングMOFF(旧キャッシングエニー) |

12.6%~20.0% |

- |

最短30分 |

最短即日 |

× |

|

キャッシングエイワ |

17.9507%~19.9436% |

- |

最短即日 |

最短即日 |

× |

|

フタバ |

14.959%~19.945% |

最大30日間 |

最短2時間 |

最短即日 |

○ |

|

アロー |

15.00%~19.94% |

- |

最短45分 |

最短即日 |

○ |

|

フクホー |

7.3%~20.0% |

- |

最短30分 |

最短即日 |

× |

(※2)Web申し込み限定で利用限度額のうち5万円まで

融資スピードが早いカードローンは新規成約率も高い傾向にあり、新規で申込む方への貸付にも前向きだと考えられます。

どうしても今日中にお金を借りたい方は、以下の大手消費者金融のカードローンを選びましょう。

- アイフル

- アコム

- プロミス

- レイク

- SMBCモビット

専門家からのコメント

消費者金融では、これまでに蓄積した審査のノウハウがあるため、対応が早くなります。

それに対して、銀行カードローンでは、消費者金融に比べてノウハウがあるわけでもないこと、申込者が多いため時間がかかること、警視庁のデータベースに照会をおこなうため時間がかかるといったことから、即日融資ができないのが実情です。

消費者金融では、急いでいる場合には頼みの綱となる可能性があるのです。

アイフル

- 最短18分で審査完了!即日融資も可能

- 誰にも知られずWeb完結!郵送物一切なし

- 初めての方なら最大30日間利息0円

- 実質年率

- 年3.00〜18.00%

- 借入限度額

- 1万円〜800万円

- 審査時間

- 最短18分

- 融資時間

- 最短18分

- コンビニ

-

- 収入証明書

- 50万円を超える場合

| 初回利用限度額 |

1〜800万円 |

|---|---|

| 金利 |

3.0~18.0% |

| 即日融資 |

◯ |

| WEB完結 |

◯ |

| 在籍確認の有無 | 原則なし |

- 審査は申込後、最短20分

- 原則、電話での在籍確認なし

- 初めての利用なら契約翌日から30日間無利息

- スマホアプリからも申込める

アイフルでは最短20分での融資が可能です。これは審査がスムーズに進む場合ですが、できるだけ審査から借り入れまでの時間を早くするにはいくつかの注意点やコツがあります。

アイフルの即日融資は店舗への来店が不要で、自動契約機やカードレス契約にも対応しています。さらに、アイフル自体のATMや提携ATM、振込による方法での融資も可能です。

そして、土日祝日の振込融資にも対応しているため、週末や祝日に借りたい方にとって便利なカードローンとなっています。

しかし、審査には時間がかかる場合もあります。アイフルの審査対応時間は9時から21時までとなっており、21時を過ぎてしまうと残念ながら翌日の審査となってしまいますので、即日融資を希望する方は20時までに申し込みをおこないましょう。

また、審査時間を短縮したい場合はインターネットでの申し込みがおすすめです。申し込み完了後にフリーダイヤルに連絡を入れ、早めの審査を希望する旨を伝えることで、審査が優先される場合があります。

そして、審査の際には書類の提出が欠かせません。最低限、本人確認のための書類は必要となり、場合によっては収入証明書類も求められることがあるため準備しておきましょう。

審査に通過した後、カードレス契約を選ばない場合は8時~22時の間に自動契約機でのローンカード発行をおこないます。

アイフルで即日融資を受ける手順は以下の通りです。

アイフルで即日融資を受ける方法

- インターネットで公式サイトから申込む

- 申込完了後フリーダイヤルへ電話

- 審査

- スマホで契約手続き

- コンビニATMでアプリを使って借入れ

申込みから借入れまでをスムーズにおこないたい方は、インターネット申込後、上記のダイヤルに電話をかけましょう。

あらかじめ電話をかけることで、優先的に審査を進めてもらえる可能性が高くなります。

「今、スグ、借りたい」そんなときはWEB申し込み後、お電話。審査の時間が短縮できます。

※ご連絡いただく時間などによっては、お急ぎのご希望にお答えできない場合があります。

また、収入証明書の提出を求められる場合があるので、申込前に収入証明書(源泉徴収票や直近2ヶ月分の給与明細など)を用意しておきましょう。

アイフルは、初めて利用する方を対象に「30日間利息0円サービス」を提供しています。

契約日の翌日から30日間は利息が発生しないので、短期間でお金を借りたい方にもおすすめです。

はじめてアイフルと無担保キャッシングローンをご契約されるお客様に、最大30日間は金利0円でご利用いただけるサービスを提供!

また、アイフルは原則電話での在籍確認なしです。

勤務先に電話がかかってこないので、勤務先にカードローンの利用がバレる心配はありません。

アイフルですぐに借りることができた利用者の口コミや評判

アイフルを利用した方で、即日融資ができた方や審査が早かったという方の口コミをまとめました。

アイフルですぐに借りることができた人の口コミをまとめると、多くの人が共通して感じていることは審査が早いことやサポートが充実していたということです。

申請後30分程度で審査が完了し、1時間以内にはお金を借りることができたという声もあります。また、返済に関しても遅延や問題が生じた際の対応がスムーズであるということもいわれており、特に返済が遅れる場合の連絡をしっかりとおこなえば、柔軟に対応してもらえることが評価されています。

金利に関しては、ほかの大手消費者金融と大きな違いは感じられなかったという意見が多いなか、アイフルの良心的なサービス、例えば返済日前のメールでの通知や、返済時にコンビニATMが利用できることなどが特に好評です。

コンビニATMを利用すれば、アイフルを利用していることを他人に知られることがなく自由に返済ができるため、利用者にとっては便利であると感じられています。

また、不明点や疑問点がある時のアイフルのサポートも好評です。電話サポートを利用した際の対応に満足しており、丁寧でわかりやすい説明がおこなわれたという声があります。

全体的に、アイフルのカードローンは審査が早いことや金利が高すぎないこと、利用者へのサポートが充実していることが多くの利用者からの高い評価を受けているようです。

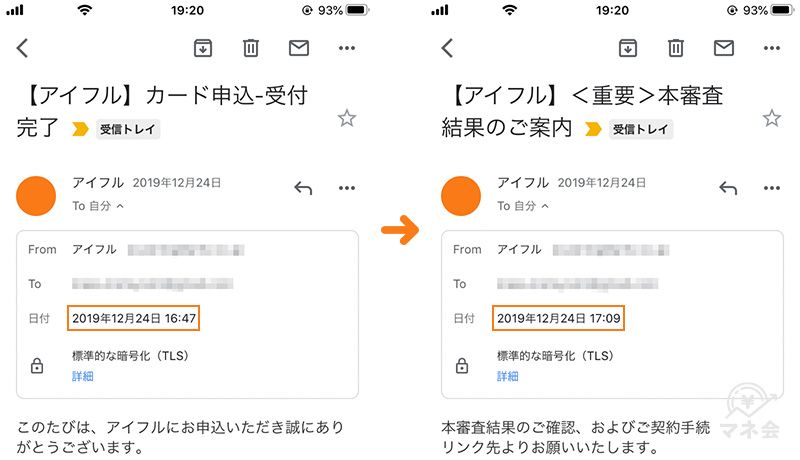

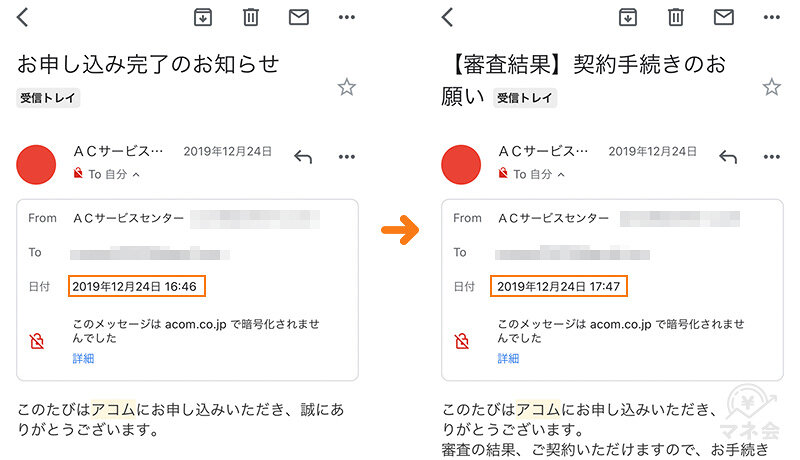

なお、アイフルの審査の時間に関して編集部が実際に申し込みをおこない検証したところ、22分で完了しました。

混みだす夕方に申込みをしたにもかかわらず、たったの22分で結果が通知されるアイフルの審査スピードの早さには驚きました。

審査通過後に最寄りのコンビニATMですぐにお金を引き出すことができたので、出金までの時間も1時間以内と利便性にも優れています。

ただしコンビニATMを利用する際はATM手数料が110円〜220円(税込)かかるので注意が必要です。

また、今回の審査では職場への在籍確認の電話はありませんでした。

アイフルは職場への電話連絡は原則おこなわないと公言しているので、電話が心配な方はアイフルがおすすめです。

アコム

- 30日間金利0円サービス

- ご利用可能金額は 1万円~800万円、ご利用用途は自由

- お客さまのご都合にあった方法でお借入、ご返済が可能

- 実質年率

- 年3.00〜18.00%

- 借入限度額

- 1万円〜800万円

- 審査時間

- 最短20分

- 融資時間

- 最短20分

- コンビニ

-

- 収入証明書

| 初回利用限度額 |

1〜800万円 |

|---|---|

| 金利 |

3.0~18.0% |

| 即日融資 |

◯ |

| WEB完結 |

◯ |

| 在籍確認の有無 | 原則なし |

- 審査は申込後、最短20分

- 原則、電話での在籍確認なし

- 初めての利用なら契約翌日から30日間無利息

- 楽天銀行ユーザーなら最短10秒で振込融資が可能

- スマホアプリ利用ならセブン銀行ATMでカードなしで借入・返済できる

アコムは即日融資が可能で、最短20分という早さの審査時間となっており、24時間365日いつでも融資を受けることができます。特に土日祝日でも利用が可能なので、週末にお金が必要な時も安心です。

ただし、アコムでの即日融資をスムーズに進めるためのポイントや、失敗しないための注意点がいくつかあります。

まず、即日融資のための申し込みのタイムリミットが20時となっています。20時以降に申し込むと、審査結果が翌日以降に持ち越される可能性があるので注意しましょう。

審査は基本的に9:00~21:00の間におこなわれ、アコムの自動契約機(むじんくん)も9:00~21:00の間で利用可能です。

審査時間は最短で20分ととても早いですが、混雑時や申し込み書類に不備がある場合などには、審査が遅れる場合があります。

アコムでの融資方法として、振込融資とATM融資があります。特にアコム専用のATMや提携しているコンビニATMは24時間利用可能ですが、振込融資の場合、振込先の銀行によっては24時間融資ができないケースもあります。

スムーズに即日融資を進めるためのポイントとして、申し込み時には正確な情報を伝えるようにしましょう。例えば、インターネットや電話での申し込み時に必要な書類に関して、不備がないように正しく可能な限り早く提出することが重要です。

そして、即日融資に失敗するケースとしては、在籍確認が取れない、総量規制に抵触している、複数社へ同時に申し込みをしている、信用情報に問題がある、申込フォームや提出書類に間違いや不備がある、といった場合が考えられます。

アコムで即日融資を受ける方法

- インターネットか電話で申込む

- 審査

- 契約

- ATM・振込・店舗窓口のいずれかで借入れ

アコムは24時間いつでもインターネット申込みを受け付けているので、ライフスタイルに合わせて利用できます。

審査に通過できるか不安な方は、審査結果を簡易的に調べる「3秒診断」を利用してみましょう(※)。

アコムですぐに借りることができた利用者の口コミや評判

アコムを利用した方で、即日融資ができた方や審査が早かったという方の口コミをまとめました。

アコムですぐに借りることができた人の口コミをまとめると、審査スピードに関しては多くの人が早いと感じているようで、その日のうちや30分から1時間といった短時間で借りることができた、という声が多くなっています。

特に初めての申し込みで不安を感じる方も多いなか、アコムの審査は予想よりも早く、シンプルな質問項目や簡単な操作だけで進めることができる点が評価されています。

また、むじんくんの操作説明が分かりやすく、事前に書類を準備していれば待ち時間も少ないとの声もあります。

金利については、初めての場合の30日間の無利息サービスは魅力的だといわれていますが、予定より返済が遅れるとその恩恵は少なくなると感じている人も多いようです。一方で、すぐに返済をおこなったことで余計な利息がかからなかったという方もいます。

申し込み方法や手続きに関しては、スマートフォンを活用した申し込みが高く評価されています。運転免許証の画像アップロードでの本人確認ができるため、煩わしい手続きが少ないことが好評のようです。

なお、アコムの審査の時間に関して編集部が実際に申し込みをおこない検証したところ、1時間1分で完了しました。

ただし、今回は申込時にローンカード有りを選択したため、審査通過後にアコムの自動契約機(むじんくん)にてローンカードの発行手続きが必要となりました。

自動契約機でのカード発行手続きには約20分ほどかかったので、借入までには1時間半程度の時間を要しました。

ローンカードを発行したあとは、そのままむじんくんに併設されているATMですぐにお金を借りることが可能です。

プロミス

- お申込み~ご融資までのスピードが早い!

- 無担保でお借入れできる!

- 契約額の範囲内で、繰り返しご利用可能

- 実質年率

- 年4.50〜17.80%

- 借入限度額

- 1万円〜500万円

- 審査時間

- 最短3分

- 融資時間

- 最短3分

- コンビニ

-

- 収入証明書

- 50万円まで原則不要

| 初回利用限度額 |

1〜500万円 |

|---|---|

| 金利 |

4.5~17.8% |

| 即日融資 |

◯ |

| WEB完結 |

◯ |

| 在籍確認の有無 | 原則なし |

- 上限金利が17.8%とその他の大手消費者金融カードローンに比べて低い

- 無利息期間がはじまるタイミングは初回借入の翌日

- 審査は申込後、最短25分

- 原則、電話での在籍確認なし

- 新規の審査通過率が高い

プロミスは、SMBCグループの消費者金融です。

プロミスの審査時間は毎日9時〜21時までとなっており、最短3分で審査が終わることもあるため、即日融資を受けたい場合は20時までに申し込みを完了させるのがおすすめです。

さらに、プロミスは土日や祝日でも審査をおこなっているため、週末であっても即日融資が可能です。ただし、その際には「インターネット振込」のサービスが利用できない場合があることや、特定の金融機関の振込時間が限られている点に注意が必要です。

また、在籍確認は必須なので、週末や祝日の審査であっても在籍確認のための書類提出が求められます。プロミスは原則電話での在籍確認をおこないませんので、会社にバレたくない方でも安心して申し込めます。

プロミスでお金を借りる方法には、ATMでのキャッシングや「インターネット振込」による振込融資があります。

ATMでのキャッシングは、自動契約機での手続きを終えた後ローンカードを使用して現金を引き出す方法です。一方、「インターネット振込」を使用すればWeb上で手続きが完結し、最短10秒で振込が可能です。

しかし、各金融機関の振込時間が異なるため、「インターネット振込」を使用する際にはその時間を確認してから申し込むようにしましょう。特に、24時間対応していない金融機関を利用する場合は、振込時間の注意が必要です。

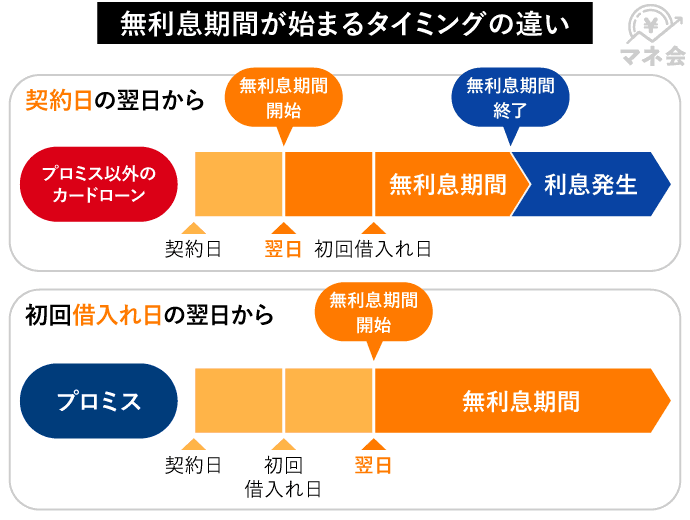

ほかの消費者金融と異なる点として、プロミスの無利息サービスは無利息期間が借入日にスタートするメリットがあります。

そのほかのカードローンの無利息期間は契約翌日から30日間と設定されていることが多く、30日後にお金を借りた場合は通常の利息が発生してしまいます。

少しでも利息を節約したい方にはプロミスの利用がおすすめです。

プロミスで即日融資を受ける方法

- インターネットで公式サイトから申込む

- 審査

- 契約

- ATM・振込・店舗窓口のいずれかで借入れ

プロミスは、最短10秒で口座振込をおこなう「インターネット振込」サービスを提供しています。

原則、24時間365日利用できるため、急いでお金を借りたい方にもおすすめです。

なお、プロミスはアルバイトやパート、派遣でも契約できるので書類を準備して申込をおこないましょう。

アルバイト・パート・派遣社員・契約社員の方も、審査のうえご契約いただけます。

また、現在お仕事をされている場合、主婦や学生の方も、審査のうえご契約いただけます。

はじめてプロミスを利用する人は以下の動画を見てみると良いかもしれません。

【プロミス公式】HowToプロミス「プロミスのサービス」をかんたん解説編

プロミスですぐに借りることができた利用者の口コミや評判

プロミスを利用した方で、即日融資ができた方や審査が早かったという方の口コミをまとめました。

プロミス利用者の口コミをまとめると、申し込みはシンプルで審査もすぐに終わるという声が多いです。

なかには、ランチタイムに申込みをしてその日のうちに審査が終わり、即日融資でお金を借りることができた人もいます。また、Web申し込みの手軽さや、必要書類を準備すれば審査がスムーズに進む点、そして会社への在籍確認の時間指定ができるなど、利便性や柔軟性が高いと感じる声が多数寄せられています。

その一方で、CMなどの広告で「最短30分で借りられる」というフレーズに引かれて申し込んだものの、実際には1時間ほどかかったという意見もあります。ただ、初めて利用する方でも10分程度で申し込みが完了し、審査も20分程度で終わったという声もあるため、やはり審査時間には個人差があります。

金利については、17.8%で借りることができて他社と比べてもやや安いという印象を持つ方がいる一方で、一部の方は金利を高いと感じているようです。

返済方法では、店舗に足を運ばなくてもコンビニでの返済が可能であることにメリットを感じている人も多く見受けられます。

レイク

- はじめてならWeb申込で60日間特典(利息0円)も選べる!

- 24時間お申込みOK!

- 申込み後最短15秒で審査結果を表示!

- 実質年率

- 年4.50〜18.00%

- 借入限度額

- 最小1万円〜最大500万円

- 審査時間

- 申込み後最短15秒

- 融資時間

- Webで最短25分融資も可能

- コンビニ

-

- 収入証明書

- 50万円を超える場合提出必要

| 初回利用限度額 |

1〜500万円 |

|---|---|

| 金利 |

4.5~18.0% |

| 即日融資 |

◯ |

| WEB完結 |

◯ |

| 在籍確認の有無 | 原則なし |

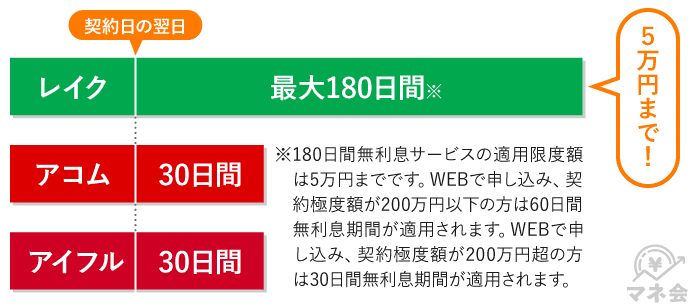

- 最大180日間の無利息サービスが利用できる

- WEB申込みなら最短25分で融資が受けられる

- 原則、電話による在籍確認なし(※)

- スマホアプリ・セブン銀行を利用すればカードレスで借入れ可能

レイクは、SBI新生銀行グループの消費者金融です。

レイクでは即日融資が可能ですが、いくつかのポイントを押さえて行動しないと、希望した日に融資を受けられない場合があるので注意しましょう。

まず、最短15秒という早さで審査結果が出ますが、それでも手続きが遅くなると審査が次の日にずれ込むリスクもあります。早めの時間帯にレイクへの申し込みをおこないましょう。

レイクでの申込み方法として、WEB、電話、自動契約機の3つがあります。特に手続きを早く進めたい場合はWEB申込みがおすすめです。また、24時間好きな時間に手続きができるため便利です。

一方、電話であれば疑問点をその場で解消できるというメリットもあります。自動契約機は、申込みから契約までをその場で完結させることができますが、機械まで足を運ぶ手間が発生します。

即日融資をスムーズに進めるためには、まず本人確認書類などの必要な書類を事前に用意しておきましょう。

次に、借入れ額を50万円以下に設定することもポイントです。これ以上の金額を希望する場合、収入証明書が必要となるため手続きが長引く可能性があります。

最後に、レイクの審査対応時間を正確に把握しておきましょう。遅れてしまうとその日の融資は受けられませんので、余裕をもって行動することが大切です。

即日融資の受付時間については、月曜から土曜(祝日含む)は21時、日曜は18時までに手続きを完了させる必要があります。この時間に遅れてしまうと融資は次の日以降になりますので注意しましょう。

また、5万円以下の借入れであれば、Web申し込みで最大180日間の無利息サービスが利用できるため、少額融資を希望する方に向いています。

他社カードローンは30日間無利息が一般的のため、無利息期間の長さを重視する方にはレイクが適しています。

レイクの無利息サービスの詳細は次のとおりです。

- 契約額200万円以上:30日間無利息

- 契約額200万円以下かつWEB申込み:60日間無利息

- 契約額200万円以下かつ5万円までの借入:180日間無利息

いずれもレイクで初めてお金を借りる方限定のサービスです。

レイクで即日融資を受ける方法

レイクで当日中の借入れを目指している方は、以下の手順で申込みましょう。

- インターネットで公式サイトから申込む

- 審査

- 契約

- ATM・振込のいずれかで借入れ

21時(日曜日は18時)までのご契約手続き完了(審査・必要書類の確認含む)で、当日中にお振込みが可能です。

レイクですぐに借りることができた利用者の口コミや評判

マネ会で独自に収集した口コミから、レイクで即日融資ができた方や審査が早かったという方の口コミを抜粋しましたので、ぜひ参考にしてください。

レイクを利用した人の口コミをまとめると、以下のような特徴があるようです。

まず、審査のスピードがとても早いということが多くの人から評価されています。申し込みをした後、数時間待たされることもある他社の消費者金融と比べ、レイクでは短時間で審査結果を知らせてくれるという声があります。

なかには、自宅のパソコンから申し込みをし、わずか1時間後には指定の銀行口座に振り込まれていたという方もいます。

金利に関してもほかの大手消費者金融と変わりはありませんが、他社よりも長い無利息期間が利用できることが多くの利用者から評価を受けています。

また、レイクの利用方法も好評で、自動契約機からの申し込みやスマホアプリを利用したカードレスでの借り入れなど、利用者のライフスタイルに合わせて選べるといった点が使いやすいようです。

オペレーターやスタッフの対応にも好感を持たれており、丁寧な対応や分かりにくい点の細かな説明をしてもらえるという意見もあります。

SMBCモビット

- 年会費・入会金が無料!

- 最短10秒簡易審査、最短即日融資!

- 来店不要でカード発行!

- 実質年率

- 年3.00〜18.00%

- 借入限度額

- 1万円〜800万円

- 審査時間

- 10秒簡易審査

- 融資時間

- 最短即日

- コンビニ

-

- 収入証明書

- -

| 初回利用限度額 |

1〜800万円 |

|---|---|

| 金利 |

3.0~18.0% |

| 即日融資 |

◯ |

| WEB完結 |

◯ |

| 在籍確認の有無 | 原則あり |

- 最短30分の即日融資が可能

- Vポイントサービス利用で返済のたびにポイントが貯まる

- 三井住友銀行ATMの利用は手数料無料

SMBCモビットは、消費者金融カードローンの大手としてプロミスやアコム、アイフル、レイクと同等の高い人気があります。他社と同様に即日融資も可能で、即日融資を希望する方は以下のステップや注意点を押さえておきましょう。

確実に即日融資を受けるためには、17時頃までにWeb申し込みをおこなうことが重要です。その後フリーコール(0120-03-5000)に連絡し、早めに審査を進めてもらえるよう依頼します。

審査は30分程度の短時間で終わることもありますが、事前に必要書類を用意し、平日の午前中に申し込むとスムーズな手続きをおこなうことができます。

お金の受け取り方法は、振込みやATMの利用が可能です。ただし、Web完結で申し込むとローンカードは発行されず、カードを使用したATM取引はできなくなります。

その場合、振込みやスマホアプリを活用したATM取引を利用しましょう。振込みを利用する際、金融機関による利用可能時間帯が変わることもあるため確認が必要です。

スマホATM取引を利用する場合、SMBCモビットアプリのダウンロードが必要で、利用可能なATMはセブン銀行限定となります。

さらに、即日振込融資の場合は平日14:50までに手続きを完了させる必要があります。しかし、金融機関やシステムの変更により振込時間が変わることもあるため、事前にチェックしておくことが重要です。

SMBCモビットには無利息サービスはありませんので、申込む際にはこの点に注意してください。

即日融資を希望する方は、以下の手順を参考にしてみてください。

SMBCモビットで即日融資を受ける方法

- インターネットで公式サイトから申込む

- 申込み完了後フリーダイヤル(0120-03-5000)へ電話

- 審査

- 契約

- ATM・振込のいずれかで借入れ

SMBCモビットの原則電話連絡なしという根拠は以下のとおりです。

カードローンの契約をするには、在籍確認が必ず行われます。それ自体はどこに申込をした場合でも同じですが、在籍確認の方法は申込先の金融機関や申込方法により異なります。

SMBCモビットのWEB完結申込なら、原則として電話・書類手続きが発生しないため、電話による在籍確認なしでご利用できます。

勤務先に電話連絡がおこなわれることについて不安がある方は、ぜひ、SMBCモビットのWEB完結申込をご検討ください。

WEBから申し込みをおこなった後、職場への電話連絡なしにしたいならオペレーターに連絡しましょう。

SMBCモビットのコールセンターは格付けベンチマークを獲得している企業なので、安心して電話できます。

SMBCモビットですぐに借りることができた利用者の口コミや評判

マネ会で独自に収集した口コミから、SMBCモビットで即日融資ができた方や審査が早かったという方の口コミを抜粋しましたので、ぜひ参考にしてください。

SMBCモビットについての口コミをまとめると、特に10秒簡易審査ですぐに借り入れ可能かどうかを確認できるのは、多くの方が評価しているポイントのようです。

審査自体もとても早く、申し込みから借り入れまでの流れがスムーズにおこなえるとの声も多いです。

金利については他社との大きな差は感じられないものの、すべての手続きがネット上で完結する点は特に便利だと感じている方が多いようです。

また、ほかの消費者金融との比較もされるなかで、SMBCモビットが特に審査が早かったとの声もあります。

必要な情報の入力も簡単で、原則として電話連絡がないため、周囲に秘密にしたい場合にも利用しやすいのがポイントです。

SMBCモビットの公式アプリを使ったことで審査資料の送信もスムーズに進み、急な借り入れにも対応できたようです。実際に急ぎで借りたいと伝えると、希望額をすぐに振り込んでもらえたという声もあります。

ORIX MONEY(オリックスマネー)

- スマホで完結!スマートなマネーライフをサポートする新しいスマホローン

- 入会金・年会費無料

- カード発行なし!郵送物なし!

- 実質年率

- 年1.50〜17.80%

- 借入限度額

- 10万円〜800万円

- 審査時間

- 最短60分

- 融資時間

- 公式サイト参照

- コンビニ

-

- 収入証明書

- 契約枠50万円以下の場合は原則不要

- カードレスで郵送物もなし

- 最短即日で借入れ可能

- オリックスグループのサービスを優待価格で利用できる会員限定特典あり

| 審査時間 | 最短60分 |

|---|---|

| 融資スピード | 最短即日 |

| 金利 |

1.5%~17.8% |

| 利用限度額 |

800万円 |

| 無利息期間 | ー |

| 担保・保証人 |

原則、不要 |

| Web完結 |

○ |

| 来店不要 |

○ |

| カードレス |

○ |

オリックスマネーは、スマホやパソコンからの申し込みであれば24時間手続きが可能で、審査結果は最短60分でわかります。

加えて、申し込み時にオンライン本人確認サービスを利用すれば自宅への郵送物もなく、完全なWeb完結で契約が可能です。

また、利用時は銀行口座へ最短10秒で指定の金額が入金される借入れスピードの速さも魅力になっています。

さらに、オリックスマネーの契約者は、オリックスレンタカーやオリックスカーシェアなどのサービスを優待価格で利用できる会員限定特典があります。

なお、オリックスマネーにはカード発行がないため、借入れ・返済の手続きはアプリやインターネット(スマートフォン・パソコン)から「メンバーズネットカウンター」にログインしておこないます。

ORIX MONEY(オリックスマネー)で即日融資を受ける方法

- インターネットで公式サイトから申込む

- カードはアプリ型(カードレス)を選択

- 審査

- 必要書類の提出

- インターネットで入会手続きをおこなう

- 公式アプリ「ORIX MONEY」をダウンロード

- 公式アプリから借入れ

ORIX MONEY(オリックスマネー)で即日融資を希望する方は、カードの発行が必要ないアプリ型を選択しましょう。

アプリ型では、振込融資またはスマホATMにて借入れがおこなえます。

振込融資を利用する場合、PayPay銀行をお持ちの方は平日・土日祝日問わず、0:15~23:45の手続きは即時振込です。

その他金融機関をご利用の場合は、平日8:30~23:45までの手続きで即時振込、土日祝日は0:15~23:45までの手続きで即時振込になります。

ただし、金融機関によっては平日15:00~23:45の手続きは、翌日9:00以降の振込になる場合があるため注意が必要です。

金融機関ごとの振込時間はこちらをご覧ください。

スマホATMから借入れをおこなう場合は、セブン銀行のATMのみ利用できます。

オリックスVIPローン

- 申込完了から最短60分で審査回答可能!

- 最短即日でお借り入れが可能! 即契(そっけい)郵送物や申込書記入は不要! 便利なWEB契約

- ご契約枠最高800万円

- 実質年率

- 年1.70〜17.80%

- 借入限度額

- 30万円〜800万円

- 審査時間

- 最短60分

- 融資時間

- 最短即日

- コンビニ

-

- 収入証明書

- 50万円まで原則不要

- 申込みから借入れまでWeb完結

- 最短即日で借入れ可能

- ホテルやレンタカー、レストランが優待価格で利用可能

| 審査時間 | 最短60分 |

|---|---|

| 融資スピード | 最短即日 |

| 金利 |

1.70%~17.80% |

| 利用限度額 |

800万円 |

| 無利息期間 | ー |

| 担保・保証人 | 不要 |

| Web完結 |

○ |

| 来店不要 |

○ |

| カードレス |

× |

オリックス・クレジットのVIPローンカードは、申込みから契約までWeb完結が可能で、審査は最短60分で完了します。

また、カードローンのなかには、カードが届いたあとでなければ借入れができない場合もありますが、VIPローンカードなら契約完了後、すぐにアプリや会員専用サイトから即時振込サービスの利用が可能です。

ただし、基本的に即日振込となるのは平日の15:00までにサービスの受付が必要になるので、即日融資を受けたいのであれば遅くても14:30くらいまでには契約を完了させておくようにしましょう。

そのほか、オリックス・クレジットのVIPローンカードには、オリックスグループが展開するホテルやレンタカー、レストランが優待価格で利用できる会員限定の優待特典も付帯しているので、契約の際は活用してみてください。

オリックスVIPローンで即日融資を受ける方法

- インターネットで公式サイトから申込む

- 必要書類の提出

- 審査

- 契約内容の確認と同意

- 借入れ

オリックスVIPローンで即日融資を希望する方は、借入れの際に振込融資を利用しましょう。

振込融資であれば、カードの到着前でもすぐに借入れがおこなえます。

ただし、利用する金融機関によっては即日の振込にならない場合があるため、注意が必要です。

即時振込の対応時間を次にまとめました。

|

金融機関 |

即時振込 |

|---|---|

|

PayPay銀行 |

平日・土日祝日:0:15~23:45 |

|

その他金融機関 |

平日:8:30~23:45 土日祝日:0:15~23:45 |

ただし、金融機関によっては平日15:00~23:45の手続きは、翌日9:00以降の振込になる場合があります。

金融機関ごとの振込時間はこちらをご覧ください。

LINEポケットマネー

- LINE Payと連動

- 申し込み、借り入れ、返済のすべてのフローがアプリ上で完結

- 個人向け無担保ローンサービス

- 実質年率

- 年3.00〜18.00%

- 借入限度額

- 3万円〜300万円

- 審査時間

- 最短10分

- 融資時間

- 最短即日

- コンビニ

-

- 収入証明書

- 公式サイト参照

|

審査時間 |

最短10分 |

|---|---|

| 融資スピード | 最短即日 |

| 金利 | 3.0%~18.0% |

|

利用限度額 |

3~300万円 |

| 無利息期間 | 最大30日間 |

| 担保・保証人 | 不要 |

|

Web完結 |

○ |

| 来店不要 | ○ |

| カードレス | ○ |

LINEポケットマネーは、LINEのグループ会社であるLINE Credit株式会社が運営する個人向けローンサービスです。

貸付対象はLINEアプリの利用者となっているため、LINEアカウントをお持ちでない方は事前に登録しておく必要があります。

注意点として、LINEポケットマネーの申込み前には、LINE Payにも登録しておかなければいけません。

LINEポケットマネーで借りたお金は、基本的にはLINE Payに送金されるからです。

なお、新規契約でスタンダードプランを選択した場合、契約日から最大30日間の利息キャッシュバックを受けられます。

お得に借入れしたい方は、ぜひ利息キャッシュバックを活用してみてください。

LINEとLINE Payを利用している方や、ローンカードなしで借入れしたい方におすすめします。

LINEポケットマネーで即日融資を受ける方法

- LINE Payに登録

- LINEアプリを起動

- LINEウォレットからポケットマネーを選択

- 写真付き身分証を用意して本人確認を実施

- 申込みフォームで必要事項を入力

- 審査

- 契約内容の確認と同意

- 返済用の銀行口座を登録

- 借入れ

有効な本人確認書類は次のとおりです。

- 運転免許証

- マイナンバーカード

- 運転経歴証明書

- 特別永住者証明書

- 在留カード

LINEポケットマネーでは、申込みから最短10分で審査結果が通知されます。

審査結果はLINEポケットマネーの公式アカウントから届くため、忘れずチェックしましょう。

2023年6月現在、LINEポケットマネーの審査は非常に混み合っており、審査結果の連絡までに1週間以上かかる場合もあると記載されています。

今すぐにお金が必要な方は、他のカードローンも検討してみてください。

au PAYスマートローン

|

審査時間 |

最短30分 |

|---|---|

| 融資スピード | 最短即日 |

| 金利 | 2.9%~18.0% |

| 利用限度額 | 1~100万円 |

| 無利息期間 | - |

| 担保・保証人 | 不要 |

| Web完結 | ○ |

| 来店不要 | ○ |

| カードレス | ○ |

au PAYスマートローンは、au IDをお持ちの方が利用できるローンサービスです。

なお、auユーザー以外の方でもau IDは簡単に取得できるため、ご安心ください。

利用限度額は1~100万円で、審査結果に応じて利用限度額が設定されます。

アプリまたはWebで申込みから借入れまで完結する点が、au PAYスマートローンのよい点です。

急いでおり自宅で今すぐ借入れをおこないたい方に向いています。

au PAYスマートローンは、au PAY残高に直接チャージ可能です。

現金をわざわざ引き出す手間がかからないうえに、au PAYのアプリで残高管理もできるため、ぜひ活用してみてください。

借入金をau PAYで利用すると、Pontaポイントが貯まるのもよい点です。

au PAYを利用している方や、Pontaポイントを貯めている方におすすめします。

au PAYスマートローンで即日融資を受ける方法

- au PAYスマートローンの公式サイトにアクセス

- 申込み画面にアクセスし、au IDでログイン

- 申込みフォームに必要事項を入力

- 口座情報の登録

- 審査

- 審査結果の確認と契約手続き

- 借入れ

申込みにはau IDが必要なため、事前に登録しておきましょう。

審査完了までにかかる時間は、最短30分です。

契約手続き完了後はすぐに借入れできるため、今すぐに融資を受けたい方でも安心して申込めます。

ファミペイローン

|

審査時間 |

最短即日 |

|---|---|

| 融資スピード | 最短即日 |

| 金利 | 0.8%~18.0% |

| 利用限度額 | 1~300万円 |

| 無利息期間 | - |

| 担保・保証人 | 不要 |

| Web完結 | ○ |

| 来店不要 | ○ |

| カードレス | ○ |

ファミペイローンは、ファミリーマートの公式アプリ「ファミペイ」から申込めるローンサービスです。

ローンカードの発行がないため、アプリで借入れしたい方や自宅にカードを郵送されると困る方に適しています。

借入金はファミペイへの直接チャージが可能で、わざわざ現金を引き出す手間がありません。

初めて借入れする際は、ファミペイボーナス還元キャンペーンもあり、お得にお金を借りたい方におすすめです。

新規契約で最大100日間無利息サービスも受けられるため、ぜひ活用してみてください。

ファミペイローンは最短即日融資が可能ですが、公式サイトには次のような記載があり、必ずしも即日融資を受けられるわけではありません。

お申込み完了から審査結果のお知らせまで、最短当日に完了します。

※17時以降のお申込みは翌営業日以降の回答となります。

※お申込みの状況、混雑等により通常よりお時間をいただく場合があります。

どうしても今日中にお金が必要な方は、他のカードローンも検討してみましょう。

ファミペイローンで即日融資を受ける方法

- ファミペイアプリをインストール

- ファミペイアプリで会員登録を済ませる

- ファミペイアプリ内の「サービス一覧へ」をタップ

- 「ファミペイローン」ページから申込む

- 必要事項を入力

- 必要書類の提出と顔写真の撮影

- 審査

- 借入れ

ファミペイローンでは、審査が完了するとプッシュ通知が届きます。

すぐに借入れするためにも、プッシュ通知をONにしておきましょう。

ただし、2023年1月時点ではファミペイローンは申込みが殺到しており、審査に時間がかかる傾向にあります。

アプリ上にも審査に時間がかかる旨が記載されているため、お急ぎの方は他社カードローンも検討してみましょう。

dスマホローン

|

審査時間 |

最短即日 |

|---|---|

| 融資スピード |

最短即日 |

| 金利 |

通常:3.9%~17.9% 金利優遇後:0.9%~17.9% |

| 利用限度額 |

1~300万円 |

| 無利息期間 | キャンペーン期間中は最大100日間 |

| 担保・保証人 | 不要 |

| Web完結 | ○ |

| 来店不要 | ○ |

| カードレス | ○ |

dスマホローンは、dアカウントをお持ちの方が利用できるローンサービスです。

dアカウントはdocomoユーザー以外の方でも簡単に作成できるため、ご安心ください。

ただし、新規でdアカウントを発行する場合、本人確認やdアカウント設定アプリのインストールが必要です。

事前手続きに時間がかかる場合もあるため、お急ぎの方は他のカードローンを検討しましょう。

dスマホローンではローンカードが発行されず、アプリ上で借入れをおこないます。

振込融資以外にd払い残高へのチャージも可能で、キャッシュレス決済をよく利用する方にとっては便利なローンサービスです。

dスマホローンは、最短即日融資にも対応しています。

審査受付時間は8:00~22:00ですが、dスマホローンは審査に時間がかかる傾向にあるため、申込みの際は注意が必要です。

即日融資を受けたい方は、できれば午前中のうちに申込みを済ませておきましょう。

なお、即日融資が厳しいという声もあるため、どうしても今日中にお金が必要な方は他社カードローンも検討してみてください。

dスマホローンで即日融資を受ける方法

- dアカウントを作成

- dスマホローンの公式サイトにアクセス

- 申込みボタンをタップし、dアカウントでログイン

- 申込みフォームに必要事項を入力

- 本人確認書類を提出

- 審査

- 契約手続き

- 借入れ

審査結果はメールまたはアプリで通知されるため、電話をかけてほしくない方でも安心です。

dスマホローンは最短即日で審査が完了しますが、2023年6月現在申込みが混雑しており、審査に時間がかかる傾向にあります。

審査開始までに2~3日ほどかかるケースもあるため、今日中にお金が必要な方は他社のカードローンを検討してみましょう。

ベルーナノーティス

- 80歳まで借入可能

- 限度額50万円まで収入証明書原則不要!

- 初めての場合は1~300万円までの融資

- 実質年率

- 年4.50〜18.00%

- 借入限度額

- 1万円〜300万円

- 審査時間

- 最短30分

- 融資時間

- 公式サイト参照

- コンビニ

-

- 収入証明書

- 50万円まで原則不要

| 審査時間 |

最短30分 |

|---|---|

| 融資スピード |

最短即日 |

| 金利 |

4.5%~18.0% |

| 無利息期間 |

14日間 |

| 担保・保証人 |

不要 |

| Web完結 |

× |

| 来店不要 |

○ |

ベルーナノーティスは株式会社ベルーナが提供するカードローンで、女性向けのレディースローンがある点が特長です。

専業主婦でも配偶者に収入があれば借入できる「配偶者貸付」にも対応しており、配偶者との年収の合計を基準として最大1/3までの借入が可能です。

ただし、配偶者の同意が必要な点と、実際の限度額は審査によって決まる点は覚えておきましょう。

もう一つの特長は、はじめての利用なら契約日の翌日から14日間無利息で利用できる点と、完済後なら再度無利息期間が利用できる点です。

完済するたびに次の借入時に14日間の無利息期間が設定されるのはベルーナノーティスの大きな魅力でしょう。

無理な借入は禁物ですが、すぐに返済できる程度の金額を何度か借入する予定がある人におすすめのカードローンです。

ベルーナノーティスで即日融資を受ける方法

- インターネットで公式サイトから申込む

- 審査

- 契約手続き

- 振込融資で借入れ

ベルーナノーティスは、申込後最短30分で審査が完了するカードローンです。

借入方法は振込融資またはカードで、どちらも最短即日で対応してもらえます。

振込融資は最短24時間以内の融資も可能なため、とくにお急ぎの方はぜひ活用してみてください。

なお、審査結果の電話がかかってきた際に融資を急いでいる旨を伝えると、優先対応してもらえます。

ノーローン

| 審査時間 |

最短即日 |

|---|---|

| 融資スピード |

最短即日 |

| 金利 |

4.9%~18.0% |

| 無利息期間 |

1週間 |

| 担保・保証人 |

不要 |

| Web完結 |

× |

| 来店不要 | ○ |

ノーローンはカードローンでも有名はレイクと同じSBI新生銀行グループの新生パーソナルローンが提供するカードローンです。

即日融資に対応しており、レイクの無人契約機やインターネットで申し込みが可能です。

提携ATMを利用した借入れのほか、インターネットや電話からの振込融資にも対応しており、楽天銀行口座を持っている方ならインターネットでの借入れで24時間いつでも手数料無料で借入れができます。

無利息期間は1週間と期間が短いですが、新規契約者に限らず、完済した月の翌月から無利息期間が再度適用されます。

無利息期間を繰り返し利用できるので、利息を節約しながら計画的な借入れができるのは大きなメリットでしょう。

しかし、残念ながら現在(2023年3月時点)、ノーローンでは新規申し込みを停止しています。

すでに契約中の方はそのままサービスを継続利用できますが、新たに契約することはできないので、覚えておきましょう。

ノーローンで即日融資を受ける方法

- Webまたは自動契約機から申込む

- 審査

- 契約手続き

- 振込融資またはカードで借入れ

ノーローンの審査受付時間は、10:30~19:30(土日祝日含む)です。

即日融資を希望する場合は審査に時間がかかるケースも想定し、午前中のうちに申込むことをおすすめします。

振込融資を利用する場合、楽天銀行をお持ちの方は24時間いつでも即時振込が可能です。

楽天銀行以外の金融機関の場合は、平日13:00までの手続きで当日14:30ごろまでに振り込まれます。

Webで契約して振込融資を利用する場合、楽天銀行をお持ちの方以外は朝一番で申込まなければ即日融資を受けられません。

一方自動契約機の場合は、審査受付終了時間の19:30までに契約が完了すればカードを発行できます。

カード発行後は提携ATMで借入れできるため、即日融資を希望する方には自動契約機での契約がおすすめです。

セントラル

| 審査時間 |

最短即日 |

|---|---|

| 融資スピード |

最短即日 |

| 金利 |

4.8%~18.0% |

| 無利息期間 |

30日間 |

| 担保・保証人 |

不要 |

| Web完結 |

○ |

| 来店不要 |

○ |

セントラルは、昭和48年に創業された老舗の中小消費者金融です。

2023年6月現在日本全国に17店舗を構えており、中小消費者金融の中では規模が大きい部類に入ります。

中小消費者金融と聞くと、知名度が低いため不安に感じる方もいるかもしれませんが、セントラルは正規の貸金業者のため心配は不要です。

公式サイトには貸金業者が営業するために必要な番号である、貸金登録番号もきちんと記載されています。

大手消費者金融の審査に通らなかった方は、ぜひセントラルも検討してみてください。

セントラルは、平日14:00までの申込みで即日での振込融資を受けることが可能です。

自動契約機での申込みにも対応しているため、今日中にお金が必要な方でも納得して利用できます。

セントラルで即日融資を受ける方法

- Webまたは自動契約機から申込む

- 審査

- 契約手続き

- 振込融資またはカードで借入れ

Webから申込む場合、14時までに契約手続きが完了すれば即日で振込融資を受けられます。

ただし、審査に時間がかかる場合もあるため、念のため午前中には申込みを済ませておきましょう。

午前中の申込みが厳しい場合は、その場で契約が完了しカードを受け取れる自動契約機で申込むのがおすすめです。

自動契約機の営業時間は平日8:00~21:00、土日祝日は8:00~18:00のため、時間に余裕を持って来店しましょう。

注意点として、中小消費者金融は大手と比較して審査に時間がかかる傾向にあります。

自動契約機での申込みで即日融資を希望する場合は、どんなに遅くても営業時間終了の3時間前には手続きを済ませましょう。

キャッシングMOFF(旧キャッシングエニー)

- 最短即日で振込融資可能!

- ご利用限度額は最大100万円まで

- 最長5年の返済期間を設定可能

- 実質年率

- 年15.00〜20.00%

- 借入限度額

- 1万円〜100万円

- 審査時間

- 最短30分

- 融資時間

- 公式サイト参照

- コンビニ

-

- 収入証明書

- 50万円まで原則不要

| 審査時間 |

最短30分 |

|---|---|

| 融資スピード |

最短即日 |

| 金利 |

12.6%~20.0% |

| 無利息期間 |

- |

| 担保・保証人 | 不要 |

| Web完結 |

× |

| 来店不要 |

○ |

キャッシングMOFF(旧キャッシングエニー)は東京都の港区に店舗を構える中小消費者金融です。

「1dayダイレクト」と「フリーローン/BIG」の2種類のフリーローンを扱っています。

審査時間は最短30分とスピード審査に対応しています。

店舗に直接行くことができる方であれば即日融資も可能です。

また、キャッシングMOFF(旧キャッシングエニー)のフリーローンは、カードローンのようにATMでの借入れには対応していません。

追加で借入れをおこなうときは、再度申し込みが必要になるので、覚えておきましょう。

キャッシングMOFF(旧キャッシングエニー)で即日融資を受ける方法

- 03-5806-5959に電話をかけて来店予約をする

- 店舗に行く

- 審査

- 契約手続き

- 借入れ

キャッシングMOFF(旧キャッシングエニー)は、電話または来店での申込みで即日融資を受けることが可能です。

審査受付時間は平日9:00~18:00のため、時間に余裕を持って申込みましょう。

キャッシングMOFF(旧キャッシングエニー)では、急いでいる方向けに1dayダイレクトというローンを提供しています。

即日融資を希望する方は、1dayダイレクトに申込みましょう。

なお、店舗で即日融資を受ける場合、印鑑を持参する必要があります。

キャッシングエイワ

- 女性専用のレディースローンあり。

- 無人契約機ではなく、お会いしてのご融資!

- 3項目でわかるお借入診断!

- 実質年率

- 年17.95〜19.94%

- 借入限度額

- 1万円〜50万円

- 審査時間

- 最短即日

- 融資時間

- 最短即日

- コンビニ

-

- 収入証明書

- 必要

| 審査時間 |

最短即日 |

|---|---|

| 融資スピード |

最短即日 |

| 金利 |

17.9507%~19.9436% |

| 無利息期間 | - |

| 担保・保証人 |

不要 |

| Web完結 |

× |

| 来店不要 |

× |

キャッシングエイワは横浜市に本店を構える中小消費者金融です。

申し込み自体はインターネットでも受け付けていますが、対面での融資を大切にしている消費者金融のため、融資を受けるためには直接店舗に足を運び、対面審査を受ける必要があります。

店舗は横浜の本店を含めて全国25店舗あり、公式サイトで確認ができるので、最寄りの店舗を確認しておくと良いでしょう。

即日融資を希望する方は、申し込み後に担当者から連絡があるので、その際に即日融資を希望する旨を伝えてください。

審査がスムーズにおこなわれることが条件になりますが、即日融資にも対応してもらえる可能性があります。

キャッシングエイワで即日融資を受ける方法

- 0120-810-866に電話をかけて申込み、即日融資を希望している旨を伝える

- 仮審査

- 店舗の担当者からの電話連絡を待つ

- 店舗に行く

- 本審査

- 契約手続き

- 借入れ

キャッシングエイワの営業時間は、平日9:00~18:00です。

仮審査通過後は店舗に来店して本審査を受ける必要があるため、できれば午前中に申込みを済ませておきましょう。

契約の際には、本人確認書類と収入証明書と印鑑が必要です。

スムーズに契約手続きを済ませるためにも、事前に用意しておきましょう。

フタバ

- インターネットなら、来店不要で契約可能!

- 金利は14.959%〜19.945%

- 保証人・担保不要!

- 実質年率

- 年14.96〜19.95%

- 借入限度額

- 1万円〜50万円

- 審査時間

- 最短2時間

- 融資時間

- 最短即日

- コンビニ

-

- 収入証明書

| 融資時間 |

最短即日 |

|---|---|

| 融資スピード |

最短即日 |

| 金利 |

14.959%~19.945% |

| 無利息期間 |

30日間 |

| 担保・保証人 | 不要 |

| Web完結 |

○ |

| 来店不要 |

○ |

フタバは、インターネットから24時間365日申し込みが可能です。

はじめて契約する方は借入れから30日間は無利息となるほか、即日融資にも対応。

平日16時までに審査完了できれば来店不要で申し込み当日に融資を受けることができます。

審査が甘いというわけではありませんが、中小消費者金融ならではの独自の審査基準をもうけており、消費者金融からの借入れが4社以内であれば融資を受けられる対象になります。

そのため、大手消費者金融の審査に落ちた方でも借入れできる可能性はあるでしょう。

ただし、フタバは振込融資のみとなるので、カードローンのようにATMで自由に借入れ・返済ができるわけではありません。

そのため、追加で借入れが必要なときは、フタバに連絡が必要になる点はやや手間になってしまいます。

フタバで即日融資を受ける方法

- インターネットで公式サイトから申込む

- 審査

- 振込融資

- 契約書類の送付

- 契約書類の返送

フタバでは、平日16時までに審査が完了した場合、即日での振込融資を受けられます。

ただし、銀行が営業時間外の場合は翌営業日の振込です。

融資を受けたあとに契約書類が郵送されるため、必要事項を記入し、住民票と一緒に返送しましょう。

アロー

- 最短45分で審査完了!

- 借入金の用途は原則自由!

- 借り換えローンにも対応!

- 実質年率

- 年15.00〜19.94%

- 借入限度額

- 1万円〜200万円

- 審査時間

- 最短45分

- 融資時間

- 公式サイト参照

- コンビニ

-

- 収入証明書

- 必要

| 審査時間 | 最短45分 |

|---|---|

| 融資スピード | 最短即日 |

| 金利 | 15.00%~19.94% |

| 無利息期間 | ー |

| 担保・保証人 | 不要 |

| Web完結 |

○ |

| 来店不要 |

○ |

アローは、他社借入れが4社あっても申込みを受け付けている消費者金融です。

既に大手消費者金融からの借入れがある場合でも、融資を受けられる可能性があります。

また、インターネットからの申込みであれば、最短45分で審査の結果が出ます。

大手消費者金融と比べると少し遅いですが、それでもスピード感の担保は十分にできているのではないでしょうか。

アローで即日融資を受ける方法

- インターネットで公式サイトにアクセス

- アプリ使用で申込む

- 審査

- アプリをインストール

- アプリから必要書類を提出

- 借入れ

アローで即日融資を受ける場合、振込融資で借入れをおこなう形になります。

銀行の営業時間である、平日9:00~15:00に振込手続きを完了させるためにも、午前中に申込みを済ませましょう。

フクホー

| 審査時間 |

最短30分 |

|---|---|

| 融資スピード |

最短即日 |

| 金利 |

7.3%~20.0% |

| 無利息期間 | - |

| 担保・保証人 |

不要 |

| Web完結 |

× |

| 来店不要 |

○ |

フクホーは大阪の中小消費者金融です。

借入れ方法は振込融資のみとなっており、融資を受けたあとは、基本的に返済のみをおこなう形になります。

「お借入れ診断」を利用することで、最短3秒で借入れ可能かを知ることができるほか、インターネットで申し込みをおこなえば仮審査の結果が最短30分でわかる対応スピードに定評がある消費者金融です。

ただし、融資は仮審査通過後に、契約書類を提出して本審査がおこなわれたあとになります。

そのため、即日融資をするためには、契約書類を店舗に持参しなくてはならず、可能な方は限られてしまうでしょう。

なお、契約書類をコンビニのマルチコピー機で印刷して契約をおこなうコンビニ契約もできるので、コンビニ契約であれば店舗に行けない方でも即日融資を受けられる可能性があります。

即日融資を希望する方は、申し込み時に詳細を確認するようにしましょう。

フクホーで即日融資を受ける方法

- インターネットで公式サイトから申込む

- 審査

- セブンイレブンのマルチコピー機で契約書類を受け取る

- 契約書類に必要事項を記入し、FAXで06-6643-2941に送信

- 借入れ

フクホーで即日融資を受ける場合、振込融資で借入れする形になります。

銀行の営業時間内に契約手続きを完了させる必要があるため、即日融資を希望する方は午前中のうちに申込みを済ませましょう。

契約の際には、本人確認書類と住民票と収入証明書が必要です。

スムーズに融資を受けるためにも、事前に用意しておきましょう。

本人確認書類と収入証明書の例を次にまとめました。

|

本人確認書類 |

運転免許証 各種健康保険証 パスポートなど |

|---|---|

|

収入証明書 |

所得証明書 源泉徴収票 給与明細書など |

フクホーの店舗は大阪のみで、住所は次のとおりです。

〒556-0011

大阪府大阪市浪速区難波中3丁目9番5号 福宝ビル1F

近くにお住まいの場合は、直接店舗に足を運んで契約することも一つの手です。

審査が甘い即日融資が可能なカードローンはない

即日融資が可能なカードローンの中に、審査が甘い業者は存在しません。

カードローン業者は、貸金業法や銀行法に基づいて運営しているからです。

貸付をおこなう際は、必ず申込者の返済能力を確認しなければいけませんし、返済能力を超える貸付もおこなえません。

万が一申込者の返済能力を超える貸付をおこなった場合、カードローン業者には業務改善命令や業務停止命令のペナルティが科せられます。

カードローン業者はペナルティを受けないよう十分注意しているため、審査をゆるくはしていません。

そもそも審査が甘いカードローンは存在しないことを理解しよう

即日融資を希望するかどうかに関係なく、そもそも審査が甘いカードローンは存在しません。

貸金業者の審査基準は非公開となっていますし、審査が甘いという謳い文句は貸金業法で禁止されているからです。

第十六条第二項第三号

貸金業者は、その貸金業の業務に関して広告又は勧誘をするときは、次に掲げる表示又は説明をしてはならない。

借入れが容易であることを過度に強調することにより、資金需要者等の借入意欲をそそるような表示又は説明

「審査なし」「誰でも即日融資OK」などと謳う業者は、ヤミ金(闇金)や違法業者の可能性が極めて高いため、絶対に利用してはいけません。

ヤミ金(闇金)のような違法業者を利用すると、高額な利息の請求や過度な取り立てをされる恐れがあります。

近年は正規の貸金業法を装った違法業者も増えているため、申込みの際は十分が必要です。

利用を検討しているカードローン業者の信頼性が不明な場合は、違法な金融業者の一覧を確認しておきましょう。

専門家からのコメント

カードローンの審査は、利用する方の収入などに応じて予定通り返済できるかを確認するために行われます。審査の内容自体は業者ごとに異なっても確認される内容はおおよそ共通しており、借りる額と収入などに応じて審査が実施されるため、業者によって審査が甘いとか厳しいということはありません。

即日融資が可能なカードローンの選び方

即日融資が可能なカードローンを選ぶ際は、次の点を押さえておきましょう。

- 正規の貸金業者を選ぶ(ヤミ金に注意)

- 融資までの時間で選ぶ

- 金利で選ぶ

- 無利息期間で選ぶ

- Web完結対応のカードローンを選ぶ

それぞれのポイントについて解説します。

正規の貸金業者を選ぶ(ヤミ金に注意)

即日融資が可能なカードローンを選ぶ際はヤミ金(闇金)ではないか十分確認し、正規の貸金業者のみを利用しましょう。

ヤミ金(闇金)とは、上限金利を超える金利で貸付をおこなう違法業者のことです。

「審査なしで即日融資」「ブラックでも借りれる」などと謳う業者は、高確率でヤミ金(闇金)のため絶対に利用してはいけません。

ヤミ金(闇金)を利用すると高額な利息や過剰な取り立て、個人情報の流出などの危険性があります。

自身の身を守るためにも、必ず正規の貸金業者を利用しましょう。

融資までの時間で選ぶ

即日融資が可能なカードローンを選ぶ際は、融資までの時間も確認しておきましょう。

大手消費者金融は最短3分での借入れが可能ですが、ほかの即日融資対応カードローンの多くは24時間以内の融資になります。

申込みから24時間以内であれば、たとえ貸付が翌日でも即日融資を謳えるため、申込みの際は注意が必要です。

大手消費者金融の融資スピードが早い理由は、AIによる自動与信審査システムを取り入れており、審査時間が大幅に短縮されているからです。

なお、中小消費者金融も即日融資が可能な業者はありますが、大手と比較して審査に時間がかかる傾向にあります。

中小消費者金融は大手よりも知名度が低く利益が増えにくいため、AIによる自動与信審査システムを取り入れられていないからです。

対面での審査にこだわっている中小消費者金融も多く、最短時間での融資を希望する方には向きません。

なお、銀行のカードローンは即日融資に対応していないため注意しておきましょう。

以前は銀行のカードローンも即日融資が可能でしたが、過剰貸付を防止する目的で2019年1月より審査が厳格化され、即日融資が停止されました。

国内の銀行各行はカードローンなど新規の個人向け融資で審査を厳しくする。来年1月から警察庁のデータベース(DB)への照会で審査に時間をかけ、即日の融資を停止する。

メガバンクはもちろん、ネット銀行や地方銀行でも即日融資は不可のため、急いでいる方には銀行のカードローンは向きません。

極力早くお金を借りたい方は、最短3分で借入れができるプロミスや、最短20分で借入れができるアイフルやアコムなど、大手消費者金融のカードローンに申込みましょう。

カードローンのなかでも大手消費者金融を選ぶべき理由

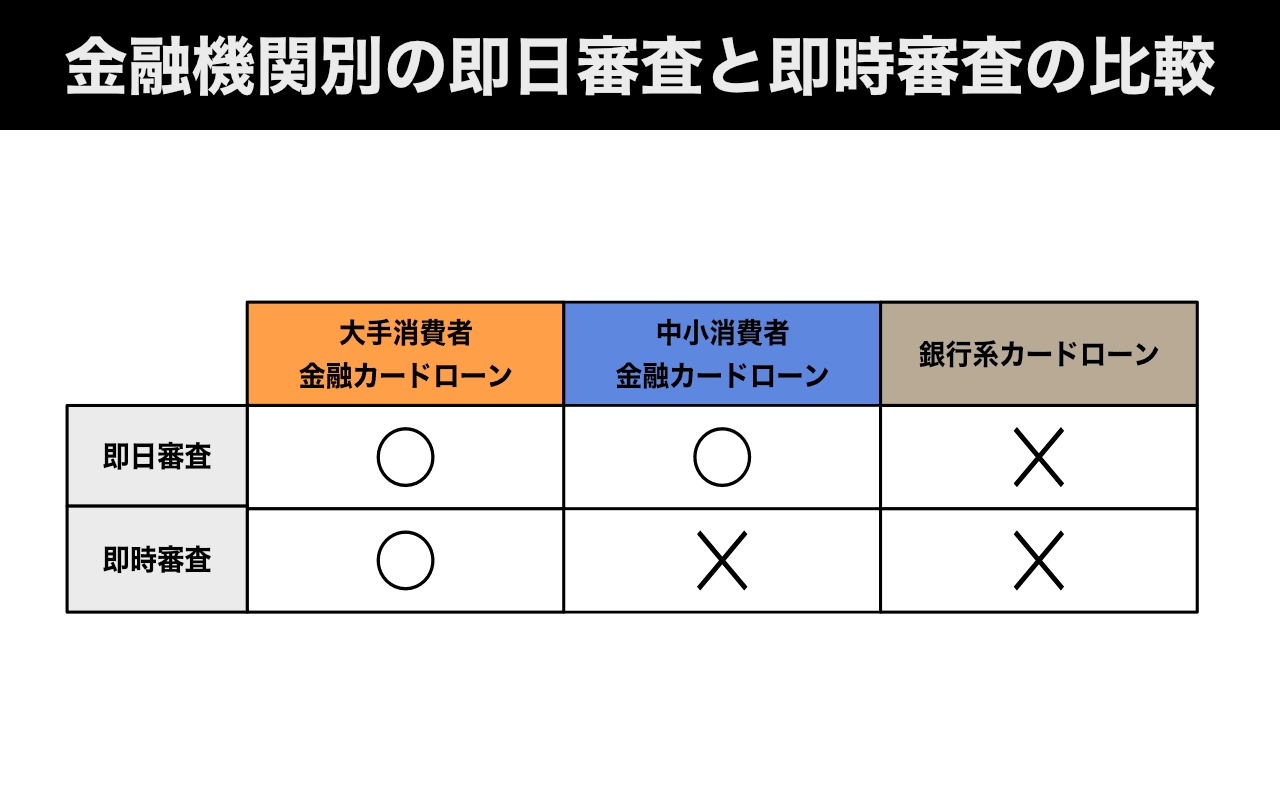

即日融資を希望する場合、カードローンのなかでも大手消費者金融を選ぶべき理由は、即時審査に対応するためです。

即時審査であれば申込後すぐに審査が進められるため、公式サイトに記載されている時間どおりに借入れが可能です。

大手消費者金融カードローンは基本的に即時審査をおこなうため、お急ぎの方に向いています。

一方「即日審査」はその日のうちに審査を進めるサービスで、審査開始のタイミングが明確に定められていません。

したがって、申し込みのタイミングによっては審査が翌日以降になる可能性があります。

公式サイトに記載されている融資時間よりも遅くなるケースが多いため、急いでいる方は即時審査対応の大手消費者金融を選びましょう。

大手消費者金融カードローンの審査対応時間と審査にかかる時間を次にまとめました。

|

カードローン業者 |

審査対応時間 |

審査にかかる時間 |

|---|---|---|

|

アイフル |

9:00〜21:00 | 最短20分(※) |

| アコム |

9:00〜21:00 |

最短20分 |

| プロミス |

9:00〜21:00 |

最短3分 |

| レイク |

8:10〜21:50 |

WEBで最短15秒 |

| SMBCモビット |

9:00〜21:00 |

10秒簡易審査 |

確実に即日融資を受けたい場合、審査受付時間の1時間ほど前には申し込みを完了しましょう。

ギリギリに申し込むと審査・融資が翌日以降にズレ込む可能性が高いためです。

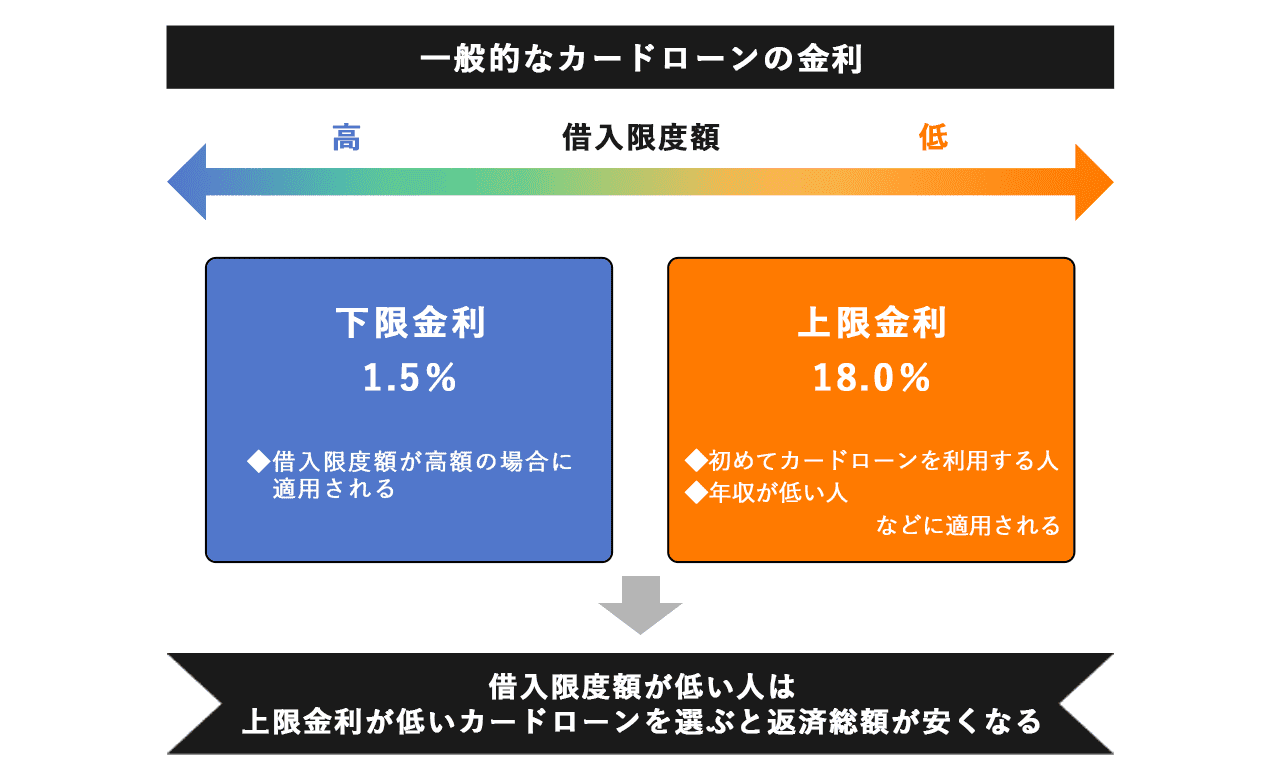

金利で選ぶ

即日融資が可能なカードローンを選ぶ際は、金利も比較しておきましょう。

金利はカードローン業者ごとに利息制限法に基づいて設定されており、○%~○%のように上限金利と下限金利が定められているケースが一般的。

金利は借入限度額が高くなるほど低くなるため、下限金利で融資を受けられるのは、借入限度額が高額になる場合です。

初めてカードローンを利用する人や年収が低い人の場合、借入限度額が低く設定されることが多いため、必然的に適用金利も高くなります。

したがって、カードローンを選ぶ際は下限金利でなく上限金利が低いカードローンを利用すると利息が抑えられるため、返済総額が安くなります。

なお、一般的なカードローンの金利は1.5%~18.0%ほどです。

本記事で紹介している即日融資対応カードローンの金利を、次にまとめました。

| カードローン名 |

下限金利 |

上限金利 |

|---|---|---|

|

アイフル |

年3.0% |

年18.0% |

| アコム | 年3.0% | 年18.0% |

| プロミス | 年4.5% | 年17.8% |

| レイク | 年4.5% | 年18.0% |

| SMBCモビット | 年3.0% | 年18.0% |

| ORIX MONEY(オリックスマネー) | 年1.5% | 年17.8% |

| オリックスVIPローン | 年1.7% | 年17.8% |

| LINEポケットマネー | 年3.0% | 年18.0% |

| au PAYスマートローン | 年2.9% | 年18.0% |

| ファミペイローン | 年0.8% | 年18.0% |

| dスマホローン |

通常:年3.9% 金利優遇後:年0.9% |

年17.9% |

| ベルーナノーティス |

年4.5% |

年18.0% |

| ノーローン | 年4.9% | 年18.0% |

| セントラル | 年4.8% | 年18.0% |

| キャッシングMOFF(旧キャッシングエニー) | 年12.6% | 年20.0% |

| キャッシングエイワ | 年17.9507% | 年19.9436% |

| フタバ | 年14.959% | 年19.945% |

| アロー | 年15.0% | 年19.94% |

| フクホー | 年7.3% | 年20.0% |

専門家からのコメント

無利息期間があるカードローンもありますので、表面的な金利だけにとらわれず、実際に利息がいくらかかるか、事前にシミュレーションすると良いでしょう。利息を減らすには、できるだけ金利が低いカードローンを利用し、早めに返済することが大切です。返済が遅れると「損害遅延金」が発生し、支払総額が増加してしまいます。

無利息期間で選ぶ

即日融資が可能なカードローンを選ぶ際は、無利息期間にも着目しましょう。

無利息期間のあるカードローンを利用すると支払う利息が少なくなるため、返済総額を安く抑えられます。

例えば、10万円を金利18%で借りたら30日後の利息は1,479円です。

しかし、30日間の無利息期間があったとすれば、利息の1,479円は発生しないので、30日後に返すお金は10万円で済みます。

大手消費者金融の無利息期間を次にまとめました。

| カードローン会社 | 適用金利 |

| アコム | 契約日の翌日から30日間 |

| アイフル | 契約日の翌日から30日間 |

| プロミス | 初回借入の翌日から30日間 |

| SMBCモビット | - |

| レイク |

・契約日の翌日から60日間(※1) ・5万円まで180日間(※2) ・30日間無利息(※3) |

(※2)限度額1〜200万円の場合

(※3)限度額200万円超えの場合

このように、多くのカードローン業者で採用されている無利息期間は、契約日の翌日から30日間です。

しかし、プロミスは大手消費者金融の中では唯一、初回借入日の翌日から無利息期間がスタートします。

契約後、実際の借り入れまでに時間があきそうな方はプロミスを利用するのがおすすめです。

また、無利息期間の長いカードローンを希望する方にはレイクが適しています。

Web申し込み限定ですが利用限度額のうち5万円までは180日間無利息で利用可能です。

なお、無利息期間中は何度でも5万円まで無利息で借入れできます。

ほかにも、Web申込みの方限定で60日間無利息のサービスも用意されており、借入額の全額が無利息の対象です。

ただし、180日間無利息と60日間無利息のいずれも契約金額が200万円を超えた場合は、30日間無利息が適用される点に注意しましょう。

Web完結対応のカードローンを選ぶ

即日融資を希望する方は、Web完結に対応しているカードローンを選びましょう。

Web完結対応のカードローンであれば、スマートフォン一台でいつでも申込めます。

必要書類を郵送したり自動契約機に足を運んだりする手間もなく、最短時間で申込みを完了させることが可能です。

専用フォームに氏名や住所や希望限度額などを入力するだけで申込めるため、スマートフォンの操作が苦手な方でも迷うことはありません。

申込内容はカードローン会社の顧客データベースに保存され、素早く審査がおこなわれる点もWeb完結の強みです。

Web申込後にオペレーターに電話をすると、優先的に審査してくれるカードローン業者もあるため、お急ぎの方はぜひ活用してみてください。

即日融資が可能なカードローン選びで大切な点をすべて押さえているのは、次の大手消費者金融カードローンです。

- アイフル

- アコム

- プロミス

- レイク

- SMBCモビット

なかでも、プロミスは審査・融資時間が最短3分、アイフルやアコムは最短20分と特に速いため、おすすめです(※)。

即日融資までの流れ

カードローンで即日融資を受ける流れは、次のとおりです。

- WEB申込み

- 審査(在籍確認)

- 審査結果が届く

- 契約手続き

- 借入れをおこなう

即日融資を希望する方は、必ずWebから申込みをおこないましょう。

郵送だと時間がかかり、即日融資を受けられないからです。

即日融資を受ける流れについて、詳しく解説します。

①WEB申込

まずはカードローン会社の公式サイトにアクセスし、Web申込みをおこないましょう。

Web申込みは、スマートフォンでもパソコンでもおこなえます。

申込みの際は、入力内容に間違いがないかしっかりと確認することが大切です。

万が一間違いがあった場合、たとえ過失であったとしても虚偽申告だと判断されるおそれがあります。

②審査(在籍確認)

Web申込みが完了したら審査がおこなわれます。

審査完了までにかかる時間はカードローン業者によって異なりますが、大手消費者金融なら最短20~30分ほどです。

お急ぎの場合はWeb申込み完了後に電話をかけて、急いでいる旨をオペレーターに伝えましょう。

カードローン業者によっては、急ぎの旨を伝えることで優先審査が可能です。

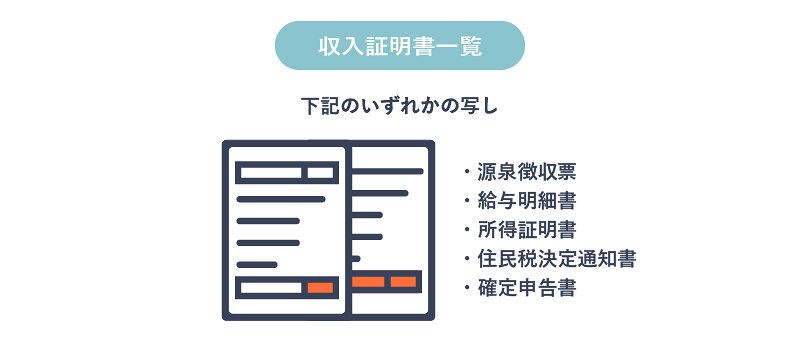

審査の際には、本人確認書類と収入証明書を提出する必要があります。

本人確認書類として一般的なものは運転免許証ですが、お持ちでない場合はパスポートのような顔写真付き確認書類でも構いません。

本人確認書類として有効な確認書類は、次のとおりです。

- 運転免許証(または運転経歴証明書)

- パスポート

- 健康保険証

- 住民基本台帳カード

- 個人番号カード(マイナンバーカード)

- 在留カード

- 特別永住者証明書

次に収入証明書ですが、消費者金融系カードローンでは貸金業法が適応されるため、収入証明書の提出条件について以下2つのルールがあります。

- ある貸金業者から50万円を超えて借入れる場合

- 他の貸金業者からの借入れ分も合わせて合計100万円を超えて借入れる場合

上記に当てはまる方は収入証明書の提出が必要なため、事前に用意しておきましょう。

収入証明書として認められる書類は、次のとおりです。

専門家からのコメント

融資を受けたいとお考えであれば、先に必要となる書類を準備しておきましょう。

本人確認書類のほか、収入証明書が必要となる場合があります。運転免許証と源泉徴収票を先に準備できると、スムーズに申し込みが可能となります。

このほか、嘘はつかないこと、借入金額を低く抑えることで審査を通りやすくすることも心がけましょう。

必要な資金が確保できればよいわけですので、多めに希望金額を記載すると審査が厳しくなる恐れがあります。

また、審査の際には、カードローン業者が勤務先に電話をする形での在籍確認も実施されます。

在籍確認とは、申込者が申告した勤務先で本当に働いているのか、カードローン会社が確認することです。

カードローン業者によっては、在籍確認を書類で済ませることができる場合もあります。

原則、電話での在籍確認なしで利用できるカードローンは以下のとおりです。

- アイフル

- アコム

- プロミス

- SMBCモビット

なお、電話での在籍確認を回避できなかった場合でも、大手消費者金融であれば担当者の個人名で在籍確認を実施してくれます。

カードローンの利用が会社の方にバレる危険性は極めて低いため、過度の心配は不要です。

③審査結果が届く

審査と在籍確認が完了すると、電話またはメールで審査結果を知らされます。

無事に審査を通過していた場合は、契約内容を確認しましょう。

④契約手続き

契約内容に問題がなければ契約手続きをおこない、カードを受け取ります。

申込時に本人確認書類を提出しなかった場合は、契約手続きの際に提出しましょう。

カードの受け取り方法は、次の3つから選択するケースが一般的です。

- 店頭

- 郵送

- 無人契約機

ただし、郵送はカードが届くまでに時間がかかるため、お急ぎの方は店頭または無人契約機でカードを受け取りましょう。

カードレスで契約した場合は、カードの受け取りは必要ありません。

⑤借り入れをおこなう

カードの発行が完了したら、次のいずれかの方法で借入れをおこないましょう。

- ATMから現金を借り入れる

- 窓口で融資を受ける

- 指定口座への振込融資

近年は、Web完結のカードローンも増えています。

Web完結のカードローンなら、申込みから振込融資までの手続きをインターネットやスマホアプリ上でおこなえるため、自宅にいながら簡単にお金を借りられます。

自動契約機や店頭、コンビニATMなどへ足を運ぶ必要がなく、自宅に郵送物が届くこともないため、周囲の人や家族にカードローンの利用を知られたくないという方にとっても大きなメリットです。

Web完結に対応する主なカードローンは次の通り。

- アイフル

- アコム

- プロミス

- レイク

- SMBCモビット

即日融資を受けたい方は上記からカードローン会社を選択すると安心でしょう。

カードローンで即日融資を受けるためのコツ

カードローンで即日融資を受けるためのコツは、次のとおりです。

- 即日融資の対応時間を事前に確認する

- Web完結対応のカードローンに申し込む

- 受付担当者に急いでいることを伝える

- 借入限度額を低めに設定する

- 長期休みの混雑前に申込む

即日融資に対応しているカードローンであっても、確実に即日でお金を借りられる保証はありません。

しかし、上記の点を押さえておけば、即日融資を受けられる可能性を高めることが可能です。

それぞれ詳しく解説します。

即日融資の対応時間を事前に確認する

カードローンで即日融資を受けるためには、即日融資の対応時間を事前に確認しておきましょう。

業者によって、最短即日融資を希望する場合の受付時間が異なるからです。

仮に最短即日融資の受付時間が18時までの場合、それ以降の申込みは即日融資の対象外になります。

最短即日融資の受付時間のみでなく、対応可能な曜日も確認しておきましょう。

カードローン業者によっては、土日祝日は最短即日融資に対応していない場合があります。

本記事で紹介しているカードローンの審査受付時間を、次にまとめました。

| カードローン名 |

平日 |

土日祝日 |

|

アイフル |

9:00~21:00 |

9:00~21:00 |

| アコム |

9:00~21:00 |

9:00~21:00 |

| プロミス |

9:00~21:00 |

9:00~21:00 |

| レイク |

9:00~21:00 |

土曜日:9:00~21:00 日曜日:9:00~18:00 |

| SMBCモビット |

9:00~21:00 |

9:00~21:00 |

| ORIX MONEY(オリックスマネー) |

9:00~19:00 |

9:00~18:00 |

| オリックスVIPローン |

9:00~19:00 |

9:00~18:00 |

| LINEポケットマネー |

10:00~18:00 |

- |

| au PAYスマートローン | 9:00~18:00 | 9:00~18:00 |

| ファミペイローン | 9:30~17:00 | - |

| dスマホローン | 8:00~22:00 | - |

| ベルーナノーティス | 9:00~20:00 |

9:00~17:00 (日曜日除く)

|

| ノーローン | 10:30~19:30 | 10:30~19:30 |

| セントラル | 8:00~21:00 | 8:00~18:00 |

| キャッシングMOFF(旧キャッシングエニー) | 9:00~18:00 | - |

| キャッシングエイワ | 9:00~18:00 | - |

| フタバ | 9:30~18:00 | - |

| アロー | 9:30~18:00 | - |

| フクホー | 9:00~18:00 | - |

Web完結対応のカードローンに申し込む

即日融資を受けたい場合は、Web完結のカードローンに申し込むことも大切。

Web完結のカードローンならインターネットやスマホアプリから申し込み〜借り入れまでおこなえるため、必要書類を郵送したり来店したりといった手間や時間がかかりません。

以下の消費者金融カードローンはWeb完結に対応しています。

- アイフル

- アコム

- プロミス

- レイク

- SMBCモビット

受付担当者に急いでいることを伝える

即日融資を希望する方はWeb申込後に電話をかけ、受付担当者に急いでいる旨を伝えましょう。

カードローン業者によっては、急いでいる旨を伝えると優先的に審査をしてくれます。

次の大手消費者金融は優先審査に対応しており、とくに急いでいる方にはおすすめです。

- アイフル

- アコム

- プロミス

- レイク

- SMBCモビット

ただし、急いでいる旨を申告しない場合は申込順に審査が進められるため、電話をかけ忘れないようにしましょう。

借入限度額を低めに設定する

スピーディな融資を希望するのであれば、借入限度額は低めにして申し込むことをおすすめします。

希望する借入限度額を低めに設定すると、審査のハードルが下がり、即日融資がしやすくなるためです。

借入限度額は高額になるほど申込者の返済能力や信用情報が厳しくチェックされ、融資までに時間がかかります。

たとえば10万円程度の少額融資であれば即日融資ができる可能性が高いといえるでしょう。

また、消費者金融カードローンは総量規制の対象となるため、原則として年収の3分の1を超える貸付が禁じられています。

したがって、希望する借入限度額が高いほど審査難易度があがり、融資までに時間がかかるだけでなく、審査落ちの可能性も高いでしょう。

なお、50万円以上の借入れを希望する場合、カードローン会社によっては、本人確認書類に加えて収入証明書の提出を求められるケースがあります。

例えば、アイフルでは限度額が50万円を超える場合や、他社からの借入れを含めて100万円を超える場合、収入証明書類の提出が必要となるため、審査に時間がかかると予想されます。

以下に該当する場合は収入証明書が必要です。

①アイフルのご利用限度額が50万円超の場合②アイフルのご利用限度額と他の貸金業者からのお借入れの合計額が100万円を超える場合③前回収入証明書をご提出いただいてから3年以上経過している場合※収入証明書のご提出がないことにより限度額の減額や、ご融資が停止してしまう場合もあります。

上記に該当しないお客様でも、年収確認のために提出をお願いすることがあります。

長期休みの混雑前に申し込む

即日融資を受けたい場合、出費が多くなり新規申込が殺到することが予想される長期休暇前は避けましょう。

例えば、年末年始、お盆、ゴールデンウィークなどの長期休暇では、お年玉や旅費などでまとまったお金が必要になり、カードローンを頼る人が多くなるとされています。

長期休暇前は申し込みが殺到し、審査が混雑するため、審査結果が出るのも遅くなるかもしれません。

審査がスムーズに完了できない場合、即日融資も難しくなるため、長期休暇前の平日など、混雑しないタイミングで申し込むことをおすすめします。

即日融資を受けられない!カードローンの審査に通らない理由

カードローンの審査に通らず、即日融資を受けられない主な原因は、次のとおりです。

- カードローンの申込み条件を満たしていない

- 借入残高が総量規制の基準を超えている

- ブラックリスト入りしている

- 複数のカードローンに申込んでいる

- 安定した収入がない

上記のうち一つでも該当する場合、カードローンの審査には通りません。

それぞれ詳しく解説します。

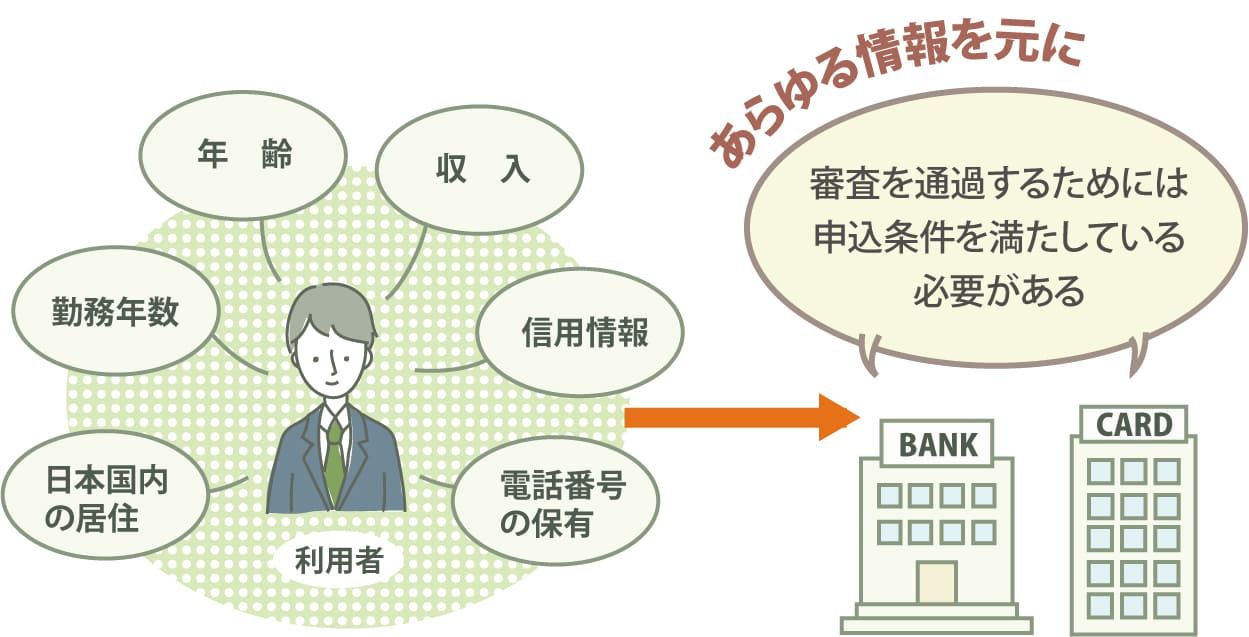

カードローンの申し込み条件を満たしてない

カードローンの申し込み条件は、消費者金融や銀行ごとに異なりますが、一般的な条件を紹介します。

まず、年齢制限があります。多くの金融機関では、満20歳以上であることが条件とされており、また、上限年齢も設けられていることがあります。

次に、収入や勤続年数に関する条件があります。

安定した収入があることが求められ、一定の勤続年数が必要とされる場合もあります。

さらに、信用情報機関による信用情報のチェックがおこなわれます。過去の延滞履歴や債務整理があると、審査に通りにくくなることがあります。

また、日本国内に居住していることや、連絡先となる電話番号を持っていることも必要条件です。

これらの条件を満たしている方が、カードローンの申し込みをおこないやすくなります。

申し込み条件を満たしていないと審査に通らないため、申し込み前には必ず各金融機関の条件を確認しておくことをおすすめします。

大手カードローン会社の年齢制限と利用限度額を以下の表にまとめました。

| 会社名 | 年齢制限 | 利用限度額 |

| アコム | 20歳~69歳 |

1万円~800万円 |

| アイフル | 20歳~69歳 |

1万円~800万円 |

| プロミス | 20歳~69歳 |

1万円~500万円 |

| SMBCモビット | 20歳~74歳 |

1万円~800万円 |

| レイク | 20歳~70歳 | 1万円~500万円 |

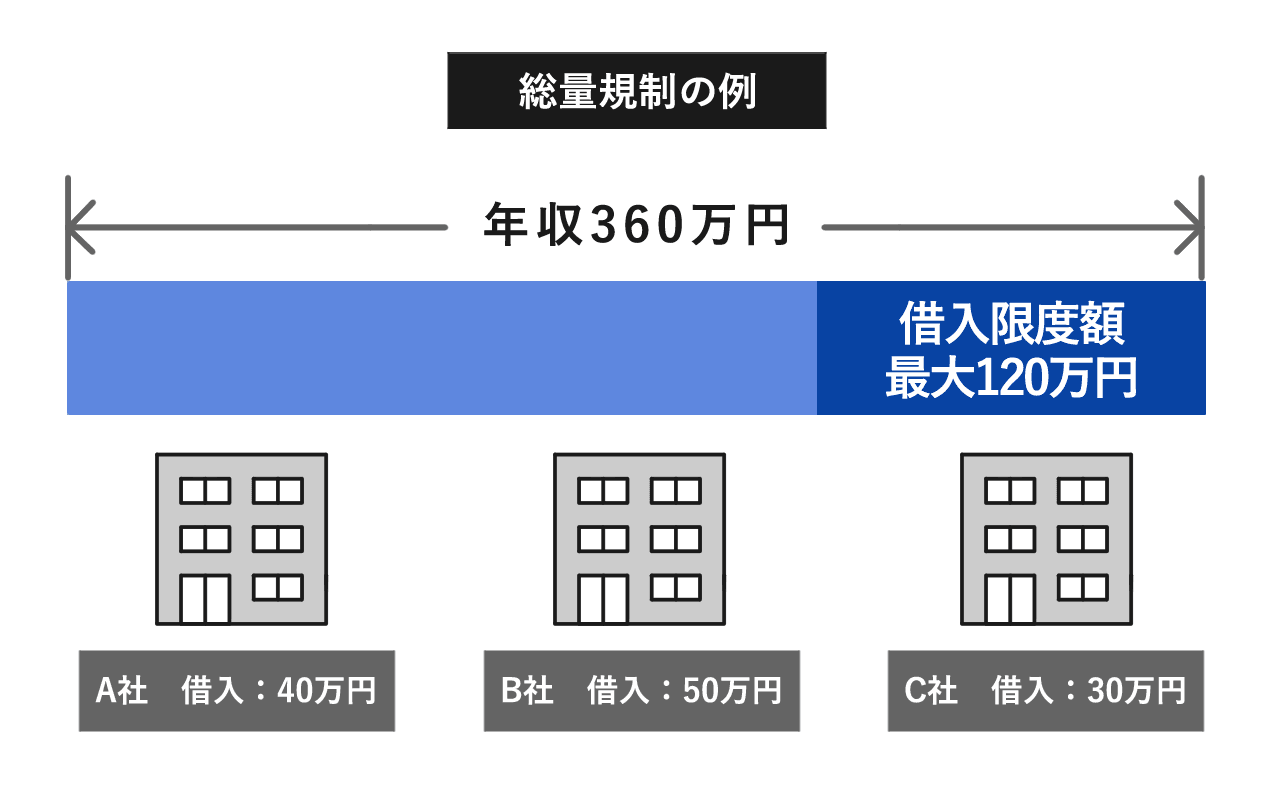

借入残高が総量規制の基準を超えている

総量規制とは、消費者金融や銀行などの金融機関からの借入が、年収の3分の1を超えることを制限する制度です。

過度な借入れから消費者の皆さまを守るために、年収などを基準に、その3分の1を超える貸付けが原則禁止されています(総量規制)。例えば、年収300万円の方が貸金業者から借入れできる合計額は、最大で100万円となります。

カードローンには総量規制が適用されるため、借入残高が総量規制の基準を超えている場合、新たな融資は受けられません。

総量規制を超えないようにするためには、まず現在の借入残高を把握し、年収の3分の1以内に抑えることが重要です。

専門家からのコメント

総量規制は、利用する方が自身の収入から毎月きちんと返済できるように借入額に制限をして、利用者を守るため決められているものです。総量規制は法律により決められているルールのため、貸金業者はこの総量規制に違反して年収の3分の1を超える金額を貸し付けることはできないようになっています。

ブラックリスト入りしている

ブラックリスト入りとは、過去に金融機関とのトラブルや延滞があったり、債務整理をおこなったりしたことで、信用情報機関に登録されている状態のことをいいます。

ブラックリスト入りしていると、金融機関はその人物に対して信用リスクが高いと判断するため、融資を受けられないことが一般的です。

信用情報の回復を目指す場合、まずは過去の借入や延滞を完済し、返済能力があることを証明しなければなりません。

自身がブラックリストに載っているかを確認するには、信用情報機関に問い合わせをおこなってください。

複数のカードローンに申し込んでいる

カードローンの申し込み状況は信用情報に登録されており、審査の段階で明らかになります。

同時に複数のカードローンへ申し込んでいることが判明すると「この人はお金に困っているかもしれない」、「貸し倒れのリスクがあるかもしれない」などと判断され、審査に落ちる場合があります。

一度に申し込んでも問題ない数に明確な基準はありませんが、信用情報に申し込み情報が記録される期間は、一般的に6ヶ月ほどとされています。

そのため、複数のカードローンに申し込みたい場合は1社ずつ、半年ほどの期間を空けて申し込むほうが無難でしょう。

多重申し込みが信用情報に記録されると、カードローンだけではなくクレジットカード審査や賃貸の入居審査など、信用情報が照会される審査で不利になる可能性があるので注意が必要です。

安定した収入がない

カードローンを利用できるのは、原則として「安定した収入がある方」です。

したがって、無収入の学生や専業主婦(主夫)はカードローンに申し込めません。

内定が決まっている学生でも、現在収入がない場合は申し込めないことが一般的なので注意しましょう。

一方、正社員だけではなく、契約社員や派遣社員、アルバイト、パートなどでも、毎月の収入があり、年齢の基準などカードローン各社が定める条件を満たしていれば申し込み可能です。

たとえば、アイフル、アコム、プロミス、レイク、SMBCモビットは正社員以外でも借り入れできる可能性があります。

現在収入がない人でカードローンを利用したい人は、まずはアルバイトやパートでも良いので、収入を得られる状態にしましょう。

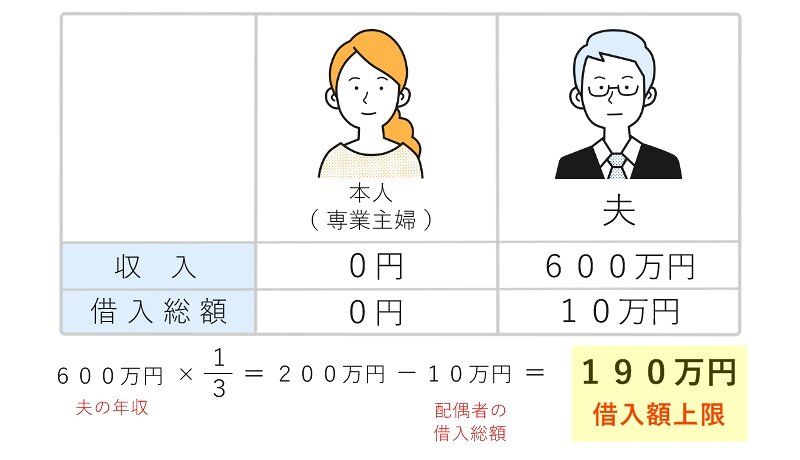

専業主婦は配偶者貸付制度を利用する

専業主婦でカードローンを契約したい方は、配偶者貸付制度を利用しましょう。

配偶者貸付制度を利用すると、配偶者の年収の3分の1までの借入れが可能になるため、自身に収入がなくても問題ありません。

例えば、夫に600万円の収入がある場合、妻は190万円まで借入れが可能です。

ただし、配偶者貸付制度を利用するためには、次の書類を用意する必要があります。

- 申込者の本人確認書類

- 配偶者の同意書

- 配偶者の収入証明書

上記の書類が揃っていないと借入れできないため、配偶者に内緒でカードローンの契約をしたい方には向きません。

配偶者貸付制度を利用したい方におすすめのカードローンは、ベルーナノーティスです。

ベルーナノーティスは即日融資が可能なカードローンにしては珍しく、配偶者貸付に対応しています。

最大14日間の無利息期間も用意されているため、ぜひ検討してみてください。

無職は公的融資制度を利用する

現在無職で収入がない方は、公的融資制度を利用しましょう。

公的融資制度は国や自治体からお金を借りる方法で、低所得者や高齢者や障がい者の生活を守るために設けられた制度です。

無利子または1.5%ほどの低金利で融資を受けられるため、ぜひ活用してみてください。

公的融資制度では、母子家庭や求職者向けの支援制度も用意されています。

制度の内容が細かく分類されているため、自身が利用できる制度がないか確認してみましょう。

ただし、公的融資制度は即日融資に対応していません。

融資までには最短でも1週間ほどかかるため、今すぐにお金が必要な方は他の方法を検討しましょう。

専門家からのコメント

制度によって、保証人がいれば無利子で利用できたり、保証人がいなくても低金利で利用できたりしますので、条件に合致すれば、カードローンより有利に借りることができます。また、返済期間も長く取ることができます。ただし、審査に時間がかかるため、公的融資制度を利用したい場合は、早めに対応するようにしましょう。

即日融資を受けるための注意点

カードローンで即日融資を受けたい方は、次の点に注意が必要です。

- 申込情報を正確に記入する

- 他社借入の残高を極力減らしておく

- 審査受付終了時間の1時間前までに申込む

- 本審査が可能な時間帯を過ぎていると即日融資ができない

即日融資を受けられる可能性を高めるためにも、上記の内容はすべて押さえておきましょう。

それぞれ詳しく解説します。

申込情報を正確に記入する

消費者金融で即日融資を受ける際「申込情報を正確に記入する」ことは非常に重要です。

融資申込の際には、氏名、住所、電話番号、勤務先、収入情報などの必要事項があります。

これらの情報を正確かつ全て記入することで、スムーズな審査が期待できます。

万が一、不備があると、審査が遅れたり、最悪の場合は審査に落ちてしまうこともあります。

また、本人確認書類(運転免許証、健康保険証など)や収入証明書を用意し、審査の際に迅速に提出できるようにしておくことも大切です。

このように申込情報を正確に記入し、必要書類を揃えることで、消費者金融からの即日融資を効率的に受けられる可能性が高まります。

融資を急いでいる方は、これらのポイントを押さえて申込み手続きに臨んでください。

他社借入の残高の極力減らしておく

他社からの借り入れが多いと、返済能力に対する不安が生じ、審査に通りにくくなります。

信用情報機関に登録されている他社借入残高や、過去の延滞履歴などが審査基準に影響を与えるため、融資を受ける前に、できるだけ借入残高を減らしておくことが重要です。

他社借入を減らす方法として、まずは家計の見直しをおこない、返済に充てられる余裕を作ることがおすすめです。

また、金利の低いローンやカードローンへの借り換えも検討しましょう。

これにより、返済額を抑えつつ、他社借入残高を減らすことができます。

消費者金融の即日融資を利用する際は、他社借入の残高を極力減らすことで、審査に通りやすくなり、迅速な融資を受けられる可能性が高まります。

計画的な借り換えや返済に取り組んで、スムーズな融資を目指しましょう。

審査受付終了時間の1時間前までに申し込む

即日融資を希望する場合、カードローン各社で定められている審査受付時間の1時間ほど前には申し込みを完了しておきましょう。

カードローン審査は一般的に、申告情報が借入基準を満たしているかを機械的に判断する仮審査と、申告された情報が事実かを有人によって確認する本審査に分けられます。

本審査では、本人確認書類などのチェックや、申告された勤務先で働いているかどうかの在籍確認、申込者の信用情報確認などが、人の手で細かくチェックされるといわれています。

24時間365日申し込みに対応しているカードローンもありますが、本審査が行われる時間帯は限られていることが多く、即日融資を希望するのであれば、本審査が可能な時間帯の1時間前までに申し込むのが無難です。

本審査が可能な時間帯を過ぎていると即日融資ができない

即日融資を受けるためには、金融機関による審査が必要ですが、審査がおこなわれる時間帯が限られています。

そのため、審査可能な時間帯を過ぎてしまうと、当日中の融資が受けられなくなります。

各金融機関の審査可能な時間帯は異なりますが、一般的には平日の営業時間内に申し込みをおこなうことで当日融資が可能となります。

また、土日祝日や夜間に申し込んだ場合、翌営業日の審査に回されることが多いです。

即日融資を受けたい場合は、審査可能な時間帯を事前に確認し、適切なタイミングで申し込みをおこなうことが重要です。

また、Web上での申し込みや審査が可能な金融機関も増えているため、そうしたサービスを利用することで、スムーズな融資申し込みが可能となります。

審査可能な時間帯を確認し、計画的に申し込みをおこないましょう。

大手カードローン会社の審査対応時間を以下の表にまとめたので参考にしてください。

| 会社名 | 平日審査対応時間 | 土日祝日審査対応時間 |

| アコム | 9:00~21:00 | 9:00~21:00 |

| アイフル | 9:00~21:00 | 9:00~21:00 |

| プロミス | 9:00~21:00 | 9:00~21:00 |

| SMBCモビット | 9:00~20:00 | 9:00~20:00 |

| レイク | 9:00~21:00 | 9:00~21:00 |

即日融資のカードローンに関するよくある質問

即日融資のカードローンに関する、次の疑問への回答をまとめました。

- 申込みから借入れまで何時間かかる?:大手消費者金融は最短20~30分、他のカードローン業者は最大24時間

- できるだけ早くお金を借りる方法は?:アイフルでWeb申込みをおこない、コンビニATMでスマホアプリにて借入れ

- 即日融資をおこなっているカードローンはどこ?:アイフル、アコム、プロミス、レイク、SMBCモビット

- 即日融資の審査を円滑に進めるポイントは?:長期休みの前に申込む、限度額を低めに設定する、受付担当者に急いでいる旨を伝える

- 即日融資が難しいのはどのような場合?:申込条件を満たしていない、限度額が総量規制に抵触している、ブラックリスト入りしている、同時に複数社に申込んでいる

それぞれ詳しく解説します。

申込みから借入れまで何時間かかる?

実際にマネ会編集部が消費者金融に申し込んだ結果、アイフルでは22分で審査が完了しました。

審査通過後すぐにコンビニATMでスマホアプリを使って借入れができるため、公式にある通り申込みから借入れまで最短20分ほどで完了するでしょう(※)。

なお、アコムに実際に申し込んだ結果は、審査通過まで1時間1分でした。

できるだけ早くお金を借りる方法は?

できるだけ早くお金を借りるには、以下の手順で進めるのがおすすめです。

- 公式サイトから申込む

- 申込み完了後に電話をかける

- 審査・本人確認書類を提出する

- スマホまたはPCから契約手続き

- コンビニATMで借入れ

申込み前に、本人確認書類(免許証など)と、収入証明書(源泉徴収票や直近2ヶ月分の給与明細など)を用意しておくとスムーズです。

消費者金融の金利やサービスなどの詳しい内容や、他社との比較は記事内をご確認ください。

即日融資をおこなっているカードローンはどこ?

即日融資を行っているカードローンは以下の5社です。

- アイフル

- アコム

- プロミス

- レイク

- SMBCモビット

マネ会編集部が実際に申し込んだ結果、アイフルは22分で審査完了と特に早い結果になりました。

即日融資の審査を円滑に進めるポイントは?

即日融資の審査を円滑に進めるためには、即日融資の対応時間を事前に確認したうえで、次の点を押さえて申込みましょう。

- 長期休みなど混雑する前に申込む

- 希望限度額を低めに設定する

- 申込後に電話で問い合わせ、受付担当者に急いでいる旨を伝える

上記を押さえておけば、即日融資を受けられる可能性が高まります。

即日融資が難しいのはどのような場合?

次に当てはまる場合、即日融資を受けることは難しいため注意が必要です。

- 申込条件を満たしていない

- 希望限度額が総量規制の基準を超えている

- ブラックリスト入りしている

- 同時に複数のカードローンに申込んでいる

- 安定した収入がない

上記のうち一つでも該当している場合、審査に落ちる可能性が極めて高いといえます。

審査に落ちる原因を改善してから、再度カードローンに申込みましょう。

ただし、一度カードローンの審査に落ちた場合、前回の申込みから最低でも半年はあける必要があります。

即日融資が可能なカードローンまとめ

即日融資が可能なカードローンを利用する際は、ヤミ金(闇金)のような違法業者ではない、正規の貸金業者を選びましょう。

違法業者を利用すると、法外な利息を請求されたり過剰な取り立てをされたりします。

また、銀行カードローンは即日融資に対応していないため、今すぐにお金が必要な方は、最短3~20分ほどで融資が可能な大手消費者金融を利用しましょう(※1)。

プロミスは最短3分、アイフルやアコムは最短20分で融資が可能なため、とくにお急ぎの方におすすめです(※2)。

なお、新規で契約する方は無利息サービスも受けられます。

今すぐお得に融資を受けたい方は、ぜひ検討してみてください。

(※2)お申込の状況によってはご希望にそえない場合がございます

専門家からの一言

銀行のカードローンでは、即日融資は難しく、早くても申込翌営業日に審査結果が出ます。

時間がないという方は、消費者金融のカードローンを検討しましょう。その日のうちになんとかなる可能性もあります。

慌てず対応できるように事前に何が必要か、どう対応すればよいかをこの記事でしっかりご確認くださいね。

1982年生まれ。岐阜県大垣市出身。2006年に慶應義塾大学大学院商学研究科経営学・会計学専攻を修了。在学中にCFPを取得する。その後、証券会社にて営業、経営企画、社長秘書、投資銀行業務に携わる。2007年11月に「スキラージャパン株式会社」を設立。現在、個人の資産設計を中心としたマネー・ライフプランの提案・策定・サポート等を行う傍ら、資産運用に関連するセミナー講師や講演を多数行う。著書に『ゼロからはじめる!お金のしくみ見るだけノート』(宝島社)、『図解 金融入門 基本と常識』(西東社)など多数。

岐阜県大垣市出身。1996年一橋大学商学部卒業、1997年から税理士業務に従事し、税理士としてのキャリアは20年以上たちました。現在は、税理士法人みらいサクセスパートナーズの代表として、M&Aや事業承継のコンサルティング、税務対応を行っています。あわせて、CFP®(ファイナンシャルプランナー)の資格を生かした個人様向けのコンサルティングも行っています。また、事業会社の財務経理を担当し、会計・税務を軸にいくつかの会社の取締役・監査役にも従事しております。

大手法律事務所にて勤務していた時代から消費者金融、銀行ローン各社との債務整理、過払金請求事件を多数取り扱い、現在も多くの依頼者からの相談を受けています。分かりやすく、人当たりの良い弁護士になることを目標に、日々の業務を行っています。 債務整理案件だけでなく、保険や不動産など財産にまつわる問題、離婚や相続など家庭内の問題など、個人の生活において避けては通れない様々な問題について手広く対応しています。

投資信託・株式の運用歴20年以上。相続問題が発生したことを機に、ファイナンシャルプランナー2級とAFPの資格を取得。 大学や省庁で研究活動をおこないながら、2014年度からはマネーやファイナンス、医学関係の執筆活動を開始。 ライフマネープランニングやIPO投資、金融詐欺の見分け方、ローン・クレジットカードの使い方などを得意テーマとしている。 現在メインで利用しているカードはアメリカンエクスプレスのプラチナ。招待制から申込制に変わって、ちょっと残念に思う毎日。

【アンケート調査概要】

調査主体者:マネ会 by Ameba

調査実施期間:2023年6月

調査方法:クラウドワークスにおけるインターネット上のネットリサーチ

調査対象:即日融資が可能なカードローンを利用したことがある人

調査回答数: 60人