個人年金ってどんな保険?仕組みや種類を知って老後に備えよう!

日本人の平均寿命は年々伸びており、「人生100年時代」というワードをよく耳にするようになりました。長生きすることはよいことでもありますが、お金の観点で見ると長生きする分、十分な老後資金を蓄えておく必要があるため「長生きリスク」ともいわれています。

最近では公的年金だけでは老後30年間で約2,000万円不足するといわれる「老後2,000万円問題」も取り沙汰されており、老後資金の運用に注目があつまっています。

今回は老後資金を貯蓄・運用するための方法としてメジャーな「個人年金」について、どのような特徴やメリットがあるのかを、詳しく解説します。

- 個人年金とは老後資金に備えるための保険商品

-

タイプ別に解説!知っておきたい個人年金の種類

- スタンダードな「定額個人年金保険」

- 保証期間付きの「定額個人年金保険」

- 運用実績で受取額が変わる「変額個人年金保険」

-

メリットがあるのはこんな人!個人年金に向いている人

- 自営業の人

- 退職から年金支給開始までの期間の生活費を準備したい人

- コツコツ貯蓄するのが苦手な人

-

個人年金保険でよくある5つの疑問

- 疑問①:年金受取開始前に亡くなった場合はどうなる?

- 疑問②:保険料の一時払い(一括払い)は可能なの?

- 疑問③:保険会社が倒産した場合、契約はどうなる?

- 疑問④:受取時に税金はかかる?

- 疑問⑤:個人年金には節税効果があるって本当?

-

どのくらいの年金が受け取れる?確定年金でシミュレーション

- 保険料払込期間や措置期間の有無で変わる返戻率

-

個人年金保険以外の老後資金の準備方法

- 全額所得控除の対象となる「個人型確定拠出年金(iDeCo)」

- 自営業が加入できる「国民年金基金」

- コツコツ貯めるなら「積立式定期預金」

- 個人年金まとめ

個人年金とは老後資金に備えるための保険商品

個人年金とは、国民年金・厚生年金・共済年金などの公的年金を補てんするために、保険会社などと契約する「私的年金」のひとつです。「個人年金保険」ともいわれています。

個人年金は公的年金と異なり、加入時の年齢制限さえ満たせば誰でも加入することができます。保険料を支払うことで、契約時に定めた年齢(60歳または65歳が一般的)から一定期間、または一生涯年金が受け取れる「貯蓄型」の保険商品です。

公的年金だけでは老後資金が不足してしまう人などにとって、老後のための資金運用の手段として人気の商品です。満期まで保険料を支払い続ければ、支払い保険料に対して受け取ることのできる年金の割合(返戻率)は元本を上回る場合が多くなります。

個人年金の受け取り方は年金形式ではなく、一括で受け取ることも可能です。ただし総受取金額は年金形式より少なくなることが一般的です。

タイプ別に解説!知っておきたい個人年金の種類

個人年金の種類はひとつではありません。契約者のニーズに合わせて、さまざまな種類のものが用意されています。ここでは代表的な個人年金の種類と、それぞれの特徴を個別にご紹介します。自分にはどのタイプの個人年金が合っているのか、チェックしてみましょう。

スタンダードな「定額個人年金保険」

定額個人年金保険とは、将来受け取ることのできる年金額が契約時に確定するタイプの個人年金のことです。スタンダードな定額個人年金保険として代表的なものは以下の3種類です。

- 終身年金

- 確定年金

- 有期年金

それぞれのタイプの定額個人年金保険の特徴について、以下でご紹介します。

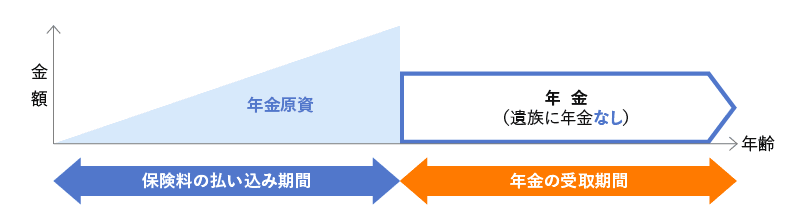

終身年金|生きている間はずっと受け取れる

終身年金は被保険者(=年金受取人)が生きている限り、一生涯年金を受け取れるタイプの定額個人年金保険をいいます。

終身年金のメリットは、長生きをすればするほど受け取ることのできる年金の総額が大きくなることです。そのため、長生きリスクに備えるのに適した保険といえるでしょう。

一方、他のタイプの定額個人年金保険より保険料が高めに設定されているため、早期に亡くなると返戻率が低くなったり元本割れする場合があります。

年金の受け取り期間中に被保険者が死亡した場合、年金の支払いは終了します。遺族への年金支払いはありません。

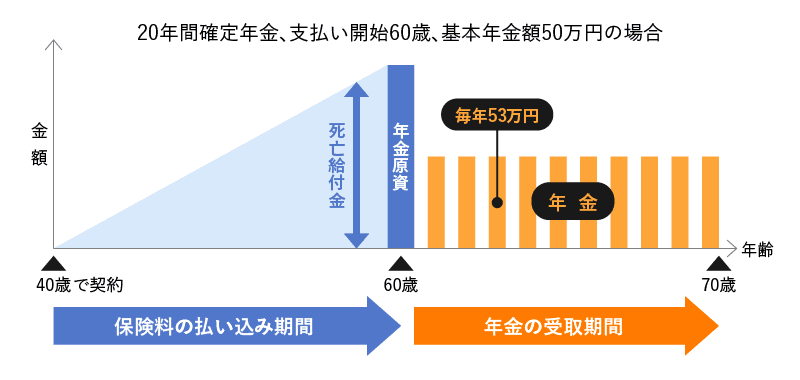

確定年金|生死にかかわらず支給される

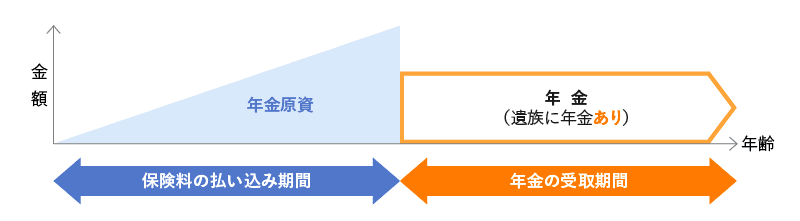

被保険者(=年金受取人)の生死に関係なく、契約時に決めた一定期間だけ年金を受け取れるタイプの定額個人年金保険です。

終身年金とは異なり、年金の受け取り期間中に被保険者が死亡した場合でも遺族に年金が支払われるのが特徴で、家族に年金を残すことができるといったメリットがあります。

一方、契約時に決めた一定期間終了後は年金の支払いは終了するため、長生きリスクに備えるのには適していません。確定年金は60歳からの10年間を受取期間としたものが最も一般的です。

公的年金は原則65歳から受給が始まるため、60歳で定年を迎える人などは公的年金が支給されるまでのつなぎ資金として、確定年金を活用しているケースが多いようです。

有期年金|生きていれば一定期間受け取ることができる

有期年金は被保険者(=年金受取人)が生きている限り、契約時に決めた一定期間(10年または15年が一般的)だけ年金を受け取ることができます。

受け取れる期間が限定されており、生存中のみ年金が受け取れる仕組みであるため、有期年金は個人年金保険のなかで最も保険料が安いことが一般的です。さらに満額を受け取ることができれば確定年金より年金額が多くなるというメリットもあります。

ただし終身年金と同様、早期に亡くなると返戻率が低くなったり元本割れする場合があります。

終身年金と同様、年金の受け取り期間中に被保険者が死亡した場合、年金の支払いは終了し、遺族への年金支払いもありません。

- 将来受け取ることのできる年金額が契約時に決まるので安心

- 終身年金なら、生きている限りずっと年金を受け取ることができる

- 確定年金は、遺族にも年金を残すことができる

- 有期年金は、保険料を安く抑えることができる

- インフレになっても、将来受け取れる年金額は増えない

- 確定年金や有期年金では、長生きリスクに備えることは難しい

- 終身年金や有期年金は、早期に亡くなると元本割れや返戻率が低くなる場合がある

保証期間付きの「定額個人年金保険」

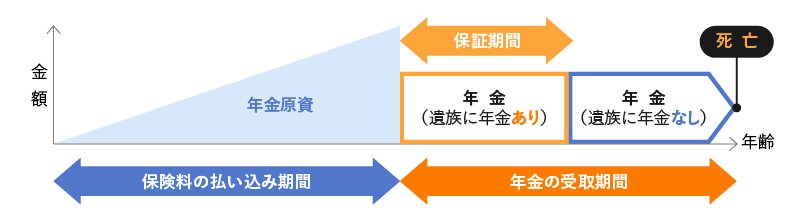

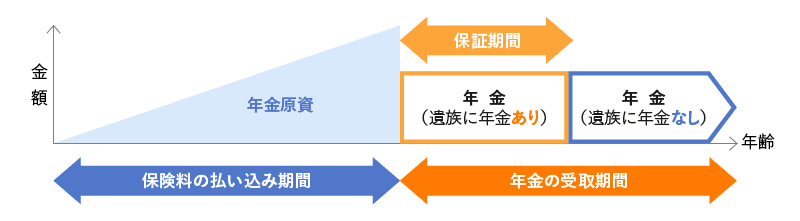

終身年金や有期年金には「保証期間」がついた商品も多くあります。

これらの個人年金に保証期間が付くことで、保証期間中は被保険者の生死にかかわらず年金が受け取れる仕組みとなっており、終身年金や有期年金の保障を手厚くすることができます。

保証期間付終身年金

被保険者(=年金受取人)が生きている限り、一生涯年金を受け取れることはスタンダードな終身年金と同じです。それに加えて、保証期間中は被保険者の生死に関係なく年金が受け取れることが特徴です。

被保険者の生存中は一生涯年金を受け取れるうえに、死亡しても保証期間中であれば遺族に年金が支払われるので安心感があります。ただし、保証期間終了後すぐに亡くなると、年金の受取総額が払込保険料に満たない場合もあります。

保証期間付有期年金

被保険者(=年金受取人)が生きている限り、契約時に決めた一定期間だけ年金を受け取れる仕組みは通常の有期年金と同じ。さらに、保証期間中は被保険者の生死に関係なく年金を受け取けとることができます。

満期まで生きていれば確定年金より多く年金がもらえるうえに、死亡しても保証期間中なら遺族に年金が支払われるので安心です。

一方、保証期間終了後の年金受け取りは被保険者が生きていることが条件なので、早期に死亡した場合は年金の受取総額に対して保険料が割高になることもあります。

運用実績で受取額が変わる「変額個人年金保険」

変額個人年金保険は、支払った保険料の運用実績によって将来受け取ることができる年金額、死亡給付金額(年金受取開始前に亡くなった場合に支払われる)、解約返戻金が変動する保険商品です。

年金原資(将来受け取る年金額の元手となる資金)は特別勘定とよばれる勘定で運用・管理されます。特別勘定とは、変額個人年金のように運用実績に応じて将来の年金額や給付額が変動するタイプの保険を運用・管理するための勘定をいいます。

定額個人年金保険のように運用実績にかかわらず将来受け取る年金や給付の金額が契約時に確定しているタイプの保険の勘定(以降、一般勘定)とは分けて管理されています。

特別勘定は投資信託などの金融商品で運用される仕組みとなっており、契約者は複数の金融商品のなかから任意のものを選択できます。契約時に選択した金融商品は、保険料の払込期間中であれば種類や割合を変更すること(スイッチング)も可能です。

変額個人年金保険は運用が好調であれば高い収益が期待できるのが最大のメリットです。その反面、運用が不調の場合は元本割れするリスクもあります。

年金受取総額には最低保証が付いているものもありますが、解約返戻金は最低保証のないものがほとんどです。

また変額個人年金保険は定額個人年金保険と異なり、運用のための諸経費がかかるといった特徴もあります。契約初期費用、運用関係費用、保険関係費用などの経費が契約者の負担となり、積立金から控除されます。

- 契約者が金融商品を選んで自ら運用することができる

- 運用がうまくいけば、大きな収益を得ることができる

- 運用が不調だと、払い込んだ保険料が元本割れするリスクがある

- 運用のための諸経費は契約者負担となる

定期個人年金保険との違い

定額個人年金保険との違いを「運用利率」「元本保証」「リスク負担」「インフレ対応」の4つの観点から比較できるよう、表にまとめてみました。

| 定額個人年金保険 | 変額個人年金保険 | |

| 運用利率 | 契約時に確定 | 運用実績によって変動 |

| 元本保証 | 受取年金額の最低保証あり | 受取年金額の最低保証はないものが一般的 |

| 運用方法 | 保険会社が一般勘定にて運用 | 契約者が任意の特別勘定を選んで運用 |

| リスク負担 | 契約者 | 保険会社 |

| インフレ対応 | 可 | 不可 |

変額個人年金保険と定額個人年金保険で最も大きく異なる点は、運用利率の決まり方です。

定額個人年金は契約時に保険会社が決めた運用利率で確定しますが、変額個人年金は運用期間が終了するまで運用利率が確定しません。運用実績次第で払い込んだ保険料を大きく上回る場合もあれば、元本割れするリスクもあります。

また定額個人年金保険の場合、確定年金や保証期間付きの終身年金・有期年金では年金受取額の元本の最低保証があります。一方、変額個人年金保険は運用実績が悪ければ年金受取額が元本割れしてしまうリスクがあります。ただし変額個人年金保険のなかには年金受取額の元本の最低保証が付いている商品もあるようです。

運用方法にも違いがあります。定額個人年金保険は契約している保険会社が一般勘定で運用をおこないます。一方、変額個人年金保険は契約者自身が運用をおこないます。そのため変額個人年金保険では、運用している特別勘定の価格変動リスクは契約者自身が負うことになります。

インフレ対応の観点では、変額個人年金保険にメリットがあります。インフレになればその分運用実績もよくなる可能性が高いからです。その反面、定額個人年金は契約時の運用利率で固定されているため、せっかくインフレになっても受取年金額に反映されることはありません。

以上の違いをふまえると、変額個人年金保険、定額個人年金保険それぞれに向いている人は以下のとおりです。

- 変額個人年金保険に向いている人

リスクを取ってでも積極的に高い利益を狙いたい人

金融市場の動向に敏感な人 - 定額個人年金保険に向いている人

将来の年金額を最低限保証したい人

リスクを負いたくない人

自分で運用することに慣れていない人

それぞれにメリットとデメリットがあるため、どちらのタイプの個人年金が自分に合っているのかよく検討したうえで、契約するとよいでしょう。

外貨建て個人年金保険|日本円以外で運用する年金保険

外貨建て個人年金保険とは、日本円以外の通貨で保険料を支払ったり運用したりする個人年金のことです。為替変動によって、将来受け取ることのできる年金額、死亡給付金額、解約返戻金が変動します。そのため、変額個人年金保険の一種ともいえます。

変額個人年金保険同様、為替の変動によって高い収益性が期待できる反面、元本割れのリスクもあるといった特徴があります。また外貨は円建てで運用するより金利が高いため、外貨建てでの運用利率は定額年金より高いのが一般的です。

通貨の種類は商品によってさまざまですが、米ドル、ユーロ、豪ドル建ての商品が多く見られます。円建てで保険料を支払う場合、為替変動によって支払う保険料も変わりますが、日本円で支払う保険料が一定額に決まっている商品もあります。

また変額年金個人保険と同じで、運用のための諸経費(契約初期費用、運用関係費用、保険関係費用など)がかかることも特徴です。さらに払込時や受取時に円から外貨に両替する際には、為替手数料がかかることも知っておきましょう。

為替の動向に敏感な人や、外貨で積極的に運用したい人に向いている個人年金といえます。

- 定額個人年金は契約時に将来の年金額が決まる

- 変額個人年金は運用実績に応じて将来の年金額が変動する

- 保証期間を付けることで、定額年金や有期年金の保障を手厚くできる

メリットがあるのはこんな人!個人年金に向いている人

個人年金の代表的な種類については上記でひととおり解説しましたが、一般的に個人年金はどのような人に向いているのでしょうか?

ここでは個人年金を有効活用できるのはどのような人かをご紹介します。

自営業の人

個人年金は自営業の人の老後資金対策に有効です。自営業の人は、サラリーマンや公務員のように厚生年金に加入することはできません。そのため公的年金の受取額は彼らより少なくなります。

公的年金とは異なり、個人年金は誰でも加入できる私的年金のため、公的年金だけでは足りない老後資金を補うことができるといったメリットがあります。

退職から年金支給開始までの期間の生活費を準備したい人

サラリーマンや公務員でも個人年金に向いている人はいます。それは、退職から年金の支給が開始されるまでの生活費を補いた人です。

以前は60歳から支給されていた厚生年金は、現在段階的に支給開始年齢が引き上げられており、最終的には65歳からの支給となります。そのため、60歳で定年を迎えてこれまでの収入が大幅に減ってしまう場合は、年金が支給されるまでの期間の資金を準備しておく必要があります。

そのため、退職から公的年金が支給されるまでの生活費を補てんするために、個人年金を活用する人も多いようです。

コツコツ貯蓄するのが苦手な人

「貯蓄が苦手!」という人は少なくないはずです。そのような人にも個人年金は向いています。保険料の支払い方法が月払いや年払いなら、定期的に口座から引き落とされるため、自らコツコツお金を貯めるのが不得意な人には有効です。

また個人年金は定期預金などと比べて解約のハードルが高いことも、お金を貯めやすい理由のひとつです。個人年金を解約する際は保険会社から解約返戻金が支払われますが、元本割れする可能性が高いといった特徴があるためです。

解約のハードルが高いということは個人年金のデメリットとも取れますが、その仕組みを利用することで反強制的に貯蓄ができるといったメリットもあるのです。

個人年金保険でよくある5つの疑問

個人年金を利用する際に気になる5つの疑問をご紹介します。どの種類の個人年金にも共通する疑問をピックアップしているので、しっかりチェックしておきましょう。

疑問①:年金受取開始前に亡くなった場合はどうなる?

被保険者が年金受取開始前に亡くなってしまった場合の個人年金の扱いは以下のとおりです。

- 定額個人年金保険では、払込保険料相当額の死亡給付金が遺族に支払われる

- 変額個人年金保険でも、運用実績にかかわらず死亡給付金は払込保険料を下回らないものが多い

- 変額個人年金保険は、運用が好調で年金原資が払込保険料を上回っていると、払い込んだ保険料を上回る死亡給付金が支払われる

上記のとおり、被保険者が年金受取開始前に亡くなった場合は、定額個人年金保険・変額個人年金保険ともに、死亡給付金が遺族に支払われます。受け取れる死亡給付金は、どちらのタイプも払い込んだ保険料を下回らないものが一般的です。

疑問②:保険料の一時払い(一括払い)は可能なの?

保険料の支払い方法は月払いや年払いのほかに、一時払いが選択できるものもあります。また一時払いと似た支払い方法で、全期前納払いというものもあります。

全期前納払いとは、保険会社に保険料の全額を預けて、月払いや年払いなどの支払い期日が来たタイミングで、預けた保険料から期日が到来した分だけが支払われる仕組みです。月払いや年払いと比較すると、保険料は安くなります。

保険会社に一括で保険料を支払うという点では両者同じ同じですが、一時払いの方が支払う保険料の総額が安いという特徴があります。

また保険料の支払いによって受けることができる税金の控除にも違いがあります。一時払いは保険会社に支払った年のみ控除を受けられますが、前期前納払いでは毎年税金の控除を受けることが可能です。

さらに一時払いは対面での契約が必要になるケースが多いようです。

疑問③:保険会社が倒産した場合、契約はどうなる?

結論からいうと、保険会社が破綻しても保険契約はなくなりません。保険契約は「生命保険契約者保護機構」によって保護されるためです。

ただし払込保険料や受取年金額が全額補償されない場合もあります。なぜなら、補償限度額は破綻時点の責任準備金の90%まで(※)と保険業法等で定められているためです。責任準備金とは将来の保険金の支払いに備えて、保険会社が積み立てているお金のことをいいます。

一般的に、責任準備金の金額は契約者から払い込まれた保険料の合計額より少なくなるといわれています。そのため、本来受け取ることができる年金額が減ったり、保険料が値上がりするリスクがあることを覚えておきましょう。

疑問④:受取時に税金はかかる?

個人年金は受取時に税金がかかりますが、下表のとおり契約内容によってかかる税金の種類が異なります。

| 契約者 | 受取人 | 受取方法 | 受取時にかかる税金の種類 |

|---|---|---|---|

| A | A | 年金形式 | 所得税(雑所得) |

| 一括受取 | 所得税(一時所得) | ||

| A | B | 年金形式 |

年金受取開始年:贈与税 2年目以降:所得税(雑所得) |

| 一括受取 | 贈与税 |

契約者と受取人が同じ場合、年金受取時には所得税が課せられます。年金方式では雑所得の扱いですが、一括で受け取る場合は一時所得となります。

一時所得のほうが税金面で優遇されるため、納税額だけで見ると一括受取のほうがお得ですが、年金の総受取金額は年金形式の方が多くもらえるため、トータルでは年金形式で受け取るほうがお得になる場合が多いようです。

一方契約者と受取人が異なる場合(例:夫が契約し支払った個人年金を妻が受け取る場合など)では、年金開始時は受取時の評価額に対して贈与税がかかります。さらに2年目以降は、初年度の評価額から運用で増えた部分に対して所得税(雑所得)がかかります。また、一括受取の場合は贈与税が課せられます。

所得税より贈与税のほうが税率が高くなるのが一般的なので、契約者と受取人を同一名義にしておくと税金面でお得です。ただし契約者と受取人が同じでも、別の人が保険料を支払った場合は贈与税が課せられるので注意しましょう。

また所得税がかかる場合は、復興特別所得税(所得税額の2.1%)も合わせてかかることも覚えておきましょう。

疑問⑤:個人年金には節税効果があるって本当?

個人年金の支払い保険料は、「個人年金保険料控除」という仕組みを利用することで、節税効果を得ることができます。

個人年金保険料控除とは生命保険料控除の一種で、個人年金の支払い保険料に対して所得税と住民税の負担を軽減することができるものです。生命保険料控除は個人年金保険料控除のほかに、「一般生命保険料控除」と「介護医療保険料控除」というものがあります。

個人年金保険料控除にはその年の支払い保険料に応じて上限が設けられており、所得税は最大4万円、住民税では最大2.8万円の控除を受けることができます。

個人年金保険料控除を受けるためには以下すべての条件を満たしたうえで、「個人年金保険料税制適格特約」を付ける必要があります。

- 年金の受取人は契約者またはその配偶者であること

- 年金受取人は被保険者と同一であること

- 保険料払込期間が10年以上の個人年金であること

- 年金の種類が確定年金または有期年金であるときは、年金支払開始日における被保険者の年齢が60歳以上で、かつ、年金支払期間が10年以上であること

ただし変額個人年金保険や一時払い個人年金保険は個人年金保険料控除ではなく、一般生命保険料控除の対象となります。

個人年金保険料控除を受けるには申告手続きが必要です。自営業の人は確定申告で、会社員や公務員などの給与所得者は年末調整で申告をおこないましょう。

どのくらいの年金が受け取れる?確定年金でシミュレーション

個人年金の仕組みや種類がひととおりわかったところで、将来どのくらいの年金を受け取ることができるのか、簡易的に試算してみましょう。

以下は年金開始年齢が65歳、月額保険料2万円の確定年金で、「契約年齢」「据置期間の有無」が異なる3つのケースについてシミュレーション*したものです。

| 年金開始年齢 | 65歳 |

|---|---|

| 払込期間 | 30年 |

| 払込保険料累計額 | 720万円 |

| 支払われる年金額 |

76.2万円×10年 (年金受取累計額:約762万円) |

| 一括受取額 | 約751万円 |

| 返戻率 | 105.9% |

| 年金開始年齢 | 65歳 |

|---|---|

| 払込期間 | 35年 |

| 払込保険料累計額 | 840万円 |

| 支払われる年金額 |

88.3万円×10年 (年金受取累計額:約883万円) |

| 一括受取額 | 約870万円 |

| 返戻率 | 105.2% |

| 年金開始年齢 | 65歳 |

|---|---|

| 払込期間 | 20年 |

| 払込保険料累計額 | 480万円 |

| 支払われる年金額 |

約49.8万円×10年 (年金受取累計額:約498万円) |

| 一括受取額 | 約490万円 |

| 返戻率 | 103.7% |

保険料払込期間や措置期間の有無で変わる返戻率

①は契約年齢が30歳で据置期間を5年としたケースです。据置期間とは、保険料の払い込みが終わってから、年金を受け取るまでの期間のことです。

年金開始年齢まで保険料を支払い続ける②と比較すると、年金受取額は②の方が多くなるものの、年金受取率は①の方が0.7%高くなっています。

また契約年齢が40歳でで据置期間を5年の③と比べると、①の年金受取率のほうが2.2%高くなっていることがわかります。

以上の結果から、保険料払込期間が長いほど、また措置期間が長いほど年金受取率が高くなることがわかります。

上記シミュレーションで比較した年金受取率の差を高いと感じるか安いと感じるかは人によって異なるところだと思いますが、これらの特徴をふまえて、個人年金を契約する年齢や据置期間の有無を検討するとよいでしょう。

個人年金保険以外の老後資金の準備方法

老後資金の準備方法には、個人年金以外のものもあります。ここでは3つの代表的な制度や金融商品とそれぞれの特徴をご紹介します。

全額所得控除の対象となる「個人型確定拠出年金(iDeCo)」

個人型確定拠出年金(通称:iDeCo)は平成13年に施行された私的年金制度です。毎月決まった金額を積み立てて、投資信託などの金融商品を自分で運用し、60歳以降に受け取ることができる仕組みとなっています。

iDeCoに加入するためには、証券会社のiDeCo専用口座を開設する必要があります。20歳以上60歳未満の人であれば原則だれでも加入できますが、職業(国民年金の加入状況)によって拠出限度額が異なります。掛金は月額5,000円以上から拠出可能です。

iDeCoの特徴は、税制面でのメリットが大きいことです。

まず、その年に支払った掛金は全額所得控除(小規模企業共済等掛金控除)の対象となります。通常の金融商品では課税対象となる運用益も非課税扱いです。

さらに受取時も税金面でメリットがあり、年金として受け取る場合は「公的年金等控除」、一時金の場合は「退職所得控除」を受けることができます。

掛金の支払い時と受取時ともに節税効果の高い制度といえます。

自営業が加入できる「国民年金基金」

国民年金基金は、国民年金の第1号被保険者のみが加入することができる公的年金です。厚生年金や企業年金に加入できない自営業者などの公的年金に上乗せするための制度となっています。

任意に加入でき、掛金は自由に決めることができます。生涯給付が受けられる「終身年金型」と、将来の給付額を確定できる「確定年金型」の2種類から選択可能です。

その年に支払った掛金は全額所得控除の対象となるため、節税効果があります。

原則解約不可で、解約返戻金なども受け取ることはできません。国民年金基金に加入後、転職などにより第1号被保険者でなくなった場合は脱退扱いとなり、掛金の納付状況に応じた年金が60歳以降に支給されます。

同じく公的年金の一種である付加年金と同時に加入することはできません。

コツコツ貯めるなら「積立式定期預金」

貯蓄が苦手な人なら、銀行の積立式定期預金を活用する方法もあります。金利はそれほど高くありませんが、毎月口座から一定額が自動的に振り替えられるので、コツコツ貯めたい人には便利です。

積立式定期預金の受取利息には20.315%(所得税15.315%、地方税5%)の税金がかかるため、受取利息から差し引かれることを覚えておきましょう。

また預金先の銀行が倒産した場合は預金保険機構の保護対象となり、元本1,000万円までと破綻日までの利息等が保護されます。

積立式定期預金には外貨で積立できるもありますが、外貨預金は上記の保護対象外のため、破綻金融機関の財産の状況によっては補償が一部カットされる場合があります。

個人年金まとめ

一口に個人年金といってもさまざまな種類があり、契約する人の目的や運用の方針によって向いているものが異なることをご理解いただけたかと思います。

保障面や税金面、許容できるリスクなどを考慮したうえで、自分に合ったタイプの個人年金を選んで、ゆとりある老後に備えましょう。

大学卒業後、銀行の財務企画やコンサルティング会社で金融機関向けサービスに従事。 企業のお金に関する業務に10年以上たずさわる一方、日々の生活に役立つお金の知識の乏しさに気づき、その重要性を感じたことがきっかけで、ファイナンシャルプランニングの勉強を開始。 現在は金融系ライターとして、お金に関する記事を執筆中です。 趣味は海外旅行、カフェめぐり、漫画・アニメ。フリーランスのためのお金のブログはじめました。