PR

PR

必ず審査が通るクレジットカードはどれ?審査がない・甘いクレジットカードはある?

「審査必ず通るクレジットカードはあるの?できれば審査が通りやすいクレジットカードに申し込みたい!」

審査が甘いといわれているクレジットカードは、申込欄に年収の記載がないカードや配偶者や両親の収入が安定していると申込み条件に記載されているカードが挙げられます。

しかし、審査なしのクレジットカードは存在しません。賃金業法で審査が義務付けられているからです。

そこで、この記事ではクレジットカードの審査が不安な人に向けて、審査が甘い・緩いといわれているクレジットカードを紹介します。

また、ブラックリストに載ってしまった方がカードを発行できるかについても解説しています。

- 審査に通りやすいクレジットカードの種類

-

審査が甘い・緩いクレジットカードの選び方

- 発行元が消費者金融系、流通系

- 年会費が無料

- 申込み条件に収入に関する記載がない

- 配偶者や両親の収入があれば申込める

-

【即日発行あり】審査が甘いといわれるクレジットカード12選

- ACマスターカード

- JCB CARD W

- 三井住友カード(NL)

- イオンカードセレクト

- Olive

- プロミスVisaカード

- 三菱UFJカード VIASOカード

- エポスカード

- セゾンカードインターナショナル

- PayPayカード

- 楽天カード

- セゾンパール・アメリカン・エキスプレス(R)・カード

- 必ず審査が通るクレジットカードはない!

- 審査なしのクレジットカードも存在しない

-

クレジットカードの審査でチェックされる基準

- クレジットカードの審査基準①属性情報

- クレジットカードの審査基準②信用情報

- クレジットカードの審査基準③他社借入金額

-

クレジットカードの審査の流れ

- ①クレジットカードの申し込み

- ②申請書の内容確認

- ③信用情報への照会

- ④勤務先への在籍確認

- ⑤審査終了

-

クレジットカードの審査に落ちにくくなる7つのポイント

- ①申込みの際に個人情報を偽らない

- ②申込み内容を間違えない

- ③キャッシング枠を最小にする

- ④収入がない場合は、親ないし配偶者の収入を記載する

- ⑤一度に複数のクレジットカードに申込みしない

- ⑥入会キャンペーン中のクレジットカードを狙う

- ⑦申し込み前にクレヒスを育てておく

-

審査が甘いといわれるクレジットカードのメリット・デメリット

- 審査が甘いといわれるクレジットカードの2つのメリット

- 審査が甘いといわれるクレジットカードの2つのデメリット

-

無職でもクレジットカードの審査は通る?

- 無職でも審査に通るケース

- 無職だと審査に通らないケース

-

ブラックリストに載ると審査に通らなくなる!?

- 自己破産してもクレジットカードは作れる?

-

クレジットカードの審査に落ちる主な原因

- 延滞・遅延・自己破産経験などの異動情報歴がある

- 返済能力が低いと判断された

- クレジットカードを初めて申込む

- クレジットカードの申込み情報に虚偽やミスがある

- 本人確認ができない

- 他社からの借入残高が多すぎる

- 一度落ちたクレジットカードには再度申し込みできない?

- クレジットカードに落ちた理由は確認できない

- お金が必要ならクレジットカードのキャッシング枠を増額する方法もある

-

審査なしで発行可能な決済用カード!審査に落ちたらこちらを検討しよう

- 審査なしで発行可能な家族カード

- デビットカードやプリペイドカード

- 期間をあけてから再度審査に申し込む

- 審査が甘いといわれるクレジットカードに関するよくある質問

- 審査が甘いといわれるクレジットカードまとめ

審査に通りやすいクレジットカードの種類

クレジットカードは、発行会社によって次の6種類に分類できます。

- 銀行が発行する「銀行系クレジットカード」

- 鉄道・航空会社が発行する「交通系クレジットカード」

- 信販会社が発行する「信販系クレジットカード」

- 百貨店やコンビニを経営する会社が発行する「流通系クレジットカード」

- 消費者金融会社が発行する「消費者金融系クレジットカード」

- 事前に保証金を預ける「デポジットカード」

クレジットカードは発行会社の違いによって銀行系、信販系、流通系、通信系、交通系、消費者金融系に分けられ、一般的に銀行系は審査が厳しいクレジットカードといわれます。

銀行系カードは審査が厳しい分、ステータス性やカード会員特典が豊富なカードが多い傾向があります。

上記のなかで、消費者金融系カードは審査が甘いという声を聞くことがありませんか?

実際には、審査が甘いわけではなく、「独自の審査基準を持っている」というのが正しいです。

消費者金融系カードは、その独自の審査基準により信用情報に自信がない方におすすめできるカードです。

消費者金融系カードは種類が少なく、現在代表的なカードとなっているのが、大手消費者金融アイフルが発行するACマスターカードです。

また、流通系や信販系のクレジットカードも審査が気になる方におすすめです。なかでもJCBが発行するJCB CARD Wは年会費無料で還元率も高いので、審査が不安だけどクレジットカードを探している方におすすめのクレジットカードです。

そのほか、申し込みの際に保証金を預けるデジポット式のカードも比較的審査が通りやすく、カードが作りやすいとされています。

通常のクレジットカードとの違いは保証金の有無だけで、旅行傷害保険やETCカードの発行も可能です。

保証金があることから貸し倒れのリスクが少なく、審査が厳しくない可能性が高いです。

審査に不安な方は通販系や流通系、消費者金融系カードがニーズに合っているといえるでしょう。

専門家からのコメント

銀行系や信販系のカード会社が利用実績や勤続年数を重視するのに対し、消費者金融家のカード会社においては「返済能力があるかどうか」を重視する傾向にあります。

つまり、多重申し込みなどで属性に問題がある場合でも、「継続かつ安定した収入があるかどうか」が消費者金融系のカード会社の審査において、より重視されるポイントといえるでしょう。

審査が甘い・緩いクレジットカードの選び方

実はクレジットカードの審査基準について具体的に公開している発行会社は少なく、実際に自分が審査に通るかについて、あらかじめ分かるケースはほとんどありません。

しかし、クレジットカードの公式Webページなどには申込み条件が記載されており、その条件を見ることで審査基準を満たすかどうかがある程度推測できます。

審査が比較的甘いといわれているクレジットカードは、以下を満たすカードです。

- 発行元が消費者金融系、流通系

- 年会費が無料

- 申込み条件に収入に関する記載がない

- 配偶者や両親の収入があれば申込める

発行元が消費者金融系、流通系

先ほど「審査に通りやすいクレジットカードの種類」でも解説しましたが、カード選びにおいて発行元は重要です。

消費者金融系のクレジットカードは、安定した収入があれば雇用形態にかかわらず学生や主婦の方も申し込みできるところが多いです。また、流通系のクレジットカードは、顧客獲得を目的としているため、幅広い窓口を提供しています。

審査に通りやすさを重視する場合、消費者金融系または流通系のクレジットカードがおすすめです。

年会費が無料

年会費無料のクレジットカードは比較的審査に通りやすい、信販系クレジットカードや流通系クレジットカードに多くあるため、発行会社の点で審査に通りやすい傾向があります。

また、一般的に年会費がかかるクレジットカードは無料のクレジットカードに比べてステータスが高いです。

そして、ステータス性が高いクレジットカードは、年収の条件がついたり、年齢の条件がついたりするため、審査がより厳しくなります。

審査に不安がある方は、年会費無料のクレジットカードを選びましょう。

申込み条件に収入に関する記載がない

申込み条件に収入に関する記載がないクレジットカードは、審査に通りやすい傾向があります。

このようなクレジットカード会社は、収入が低い、もしくは収入が不安定な層をメインの客層として考えているケースが多く、それゆえ審査に通りやすいと考えられます。

中でもACマスターカードは申込み条件に収入に関する記載がなく、比較的審査に通りやすいと言われる消費者金融系のクレジットカードです。

- Mastercard®のクレジット機能がついても、もちろん年会費無料!

- 最短即日カード発行可能!

- 自動でキャッシュバックを適用!

| 年会費初年度 | 無料 |

|---|---|

| 年会費2年目〜 | 無料 |

| ポイント還元率 | 0.25% |

| 発行スピード | 最短即日 |

| 国際ブランド |

|

| 電子マネー |

|

- 付帯サービス

配偶者や両親の収入があれば申込める

本人に収入がなくても、配偶者や両親に収入があれば申込めるクレジットカードもおすすめです。

このケースでは配偶者や両親の収入に左右されますが、本人の収入については深く考慮されず、そのため審査に通りやすいと考えられます。

【即日発行あり】審査が甘いといわれるクレジットカード12選

比較的審査に通りやすいと口コミされているものや、使い勝手のよいカードは以下の13種類です。

- ACマスターカード:最短即日発行

- JCB CARD W:39歳以下を限定対象としたクレジットカード

- 三井住友カード(NL):最短5分でカード番号発行

- イオンカードセレクト:年収200万円未満でも審査通過の口コミあり

- Olive:最短5分でアプリ内にカード番号発行!

- プロミスVisaカード:消費者金融のプロミスが提供するクレジットカード

- 三菱UFJカード VIASOカード:年収の条件なし

- エポスカード:18歳以上で申し込み可能!最短即日発行

- セゾンカードインターナショナル:最短即日発行で永久不滅ポイントが魅力

- PayPayカード:流通系カードなので比較的審査が通りやすい

- 楽天カード:主婦・パート・アルバイトのユーザーが多い

- セゾンパール・アメリカン・エキスプレス(R)・カード:最短5分でカード番号発行

ACマスターカード

- Mastercard®のクレジット機能がついても、もちろん年会費無料!

- 最短即日カード発行可能!

- 自動でキャッシュバックを適用!

| 年会費初年度 | 無料 |

|---|---|

| 年会費2年目〜 | 無料 |

| ポイント還元率 | 0.25% |

| 発行スピード | 最短即日 |

| 国際ブランド |

|

| 電子マネー |

|

- 付帯サービス

ACマスターカードは、最短即日のスピード発行が特徴のクレジットカードです。年会費は無料で、収入があればフリーターでも申し込みのできる点が特徴のカードです。

一般的なクレジットカード会社とは異なる独自の審査方法で、他社のカードの審査で落ちてしまった人でも審査にトライしてみるのもよいでしょう。

しかし現在の収入や勤務先などが重要になってくるので、まったく収入がないと審査通過は厳しいです。誰でも通るとは言い切れません。

- 20歳以上の安定した収入と返済能力を有する方

このカードを選んだ一番の理由は、すぐに発行できるという点とフリーターでも収入があれば申し込みができるという点です。また主要な駅の近くには必ずと言っていいほどATMがあり、とても利便性が高い点も選んだ大きな理由の一つです。

JCB CARD W

- 年会費、永年無料

- いつでもポイント2倍

- 安心・安全セキュリティー

| 年会費初年度 | 無料 |

|---|---|

| 年会費2年目〜 | 無料 |

| ポイント還元率 | 1 〜 10.5% |

| 発行スピード | モバ即入会で最短5分(※) |

| 国際ブランド |

|

| 電子マネー |

|

- 付帯サービス

JCB CARD Wは、39歳以下かつWEB入会限定のクレジットカードです。年会費もかからず、39歳までに発行すれば40歳以降でも引き続きカードを利用できます。

また、ポイント還元率がほかのJCBカードの2倍以上なので、JCBカードが採用しているOki Dokiポイントを効率よく貯められます。

海外旅行傷害保険(2,000万円まで)も付帯しているので、海外旅行が好きな方にもおすすめです。

申込み条件は「18歳以上39歳以下で、ご本人または配偶者に安定継続収入のある方」または「高校生を除く18歳以上39歳以下で学生の方」です。

審査に不安を感じている18歳以上39歳以下の方は検討したいクレジットカードです。

- 18歳以上39歳以下で、ご本人または配偶者に安定継続収入のある方

- 高校生を除く18歳以上39歳以下で学生の方

JCB CARD Wは、ポイントが貯まる提携店舗が多いためお得に利用できて普段使いしやすいという口コミが多かったです。

カードの申込み条件を39歳までの方を対象としていますが、一度入会すれば40歳以降も年会費無料のまま継続利用可能です。

三井住友カード(NL)

- 年会費永年無料!

- スマホのタッチ決済(※)でポイント最大7%還元(※)

- ナンバーレスで安心安全!

| 年会費初年度 | 無料 |

|---|---|

| 年会費2年目〜 | 無料 |

| ポイント還元率 | 0.5 〜 7% |

| 発行スピード | 最短10秒 |

| 国際ブランド |

|

| 電子マネー |

|

- 付帯サービス

三井住友カード(NL)は、セブン-イレブンやローソン、マクドナルドで還元率が5倍の2.5%となるので、それらをよく使う方にとってお得なカードです。

申し込み条件は、18歳以上の方(高校生は除く)だけなので、フリーターや学生であってもほかのカードより審査に通る確率が高くなるでしょう。

また、審査が通ればカード番号を即日最短5分でアプリ内に発行できます。

実際に年主婦の方や学生でも発行できたという口コミがあり、年収の高くない方でも審査に通る可能性が高いでしょう。

- 18歳以上で電話連絡可能な方

- 高校生は除くが、卒業年度の1月1日以降であれば申込み可

イオンカードセレクト

- イオングループの対象店舗なら、WAON POINTがいつでも基本の2倍!

- 毎月20・30日の「お客さま感謝デー」は お買い物代金が5%OFF

- イオンシネマで映画鑑賞割引

| 年会費初年度 | 無料 |

|---|---|

| 年会費2年目〜 | 無料 |

| ポイント還元率 | 0.5 〜 1% |

| 発行スピード | 約2週間 |

| 国際ブランド |

|

| 電子マネー |

|

- 付帯サービス

イオンカードセレクトは、イオンやマックスバリュで使用するとポイントがたまったり、割引サービスを受けられたりするクレジットカードです。

イオンカードセレクトを使って電子マネーのWAONで買い物をすることにより、ポイントの2重取りができるため、合わせて2倍のポイントを貯めることができます。

また、毎月20日、30日はイオン系列の店舗で買い物をする際、5%オフで購入できるため、イオン系列をよく利用する方にとってはかなり需要の高いカードであるといえます。

- 日本国内在住の18歳以上(高校生除く)で電話連絡が可能な方

私自身が審査が通りにくいため、イオンカードなら審査が通りやすいと周りの方から教えていただいたのでイオンカードセレクトを選びました。他社のクレジットカード審査も受けましたが、どこも通らず、イオンカードのみが審査が通り現在に至っております。

Olive

- 年会費無料!

- 銀行口座、クレジット、保険・証券まで1つのアプリで管理可能!

- ナンバーレスデザインで安心!

| 年会費初年度 | 無料 |

|---|---|

| 年会費2年目〜 | 無料 |

| ポイント還元率 | 0.5 〜 7% |

| 発行スピード | 3営業日程度 |

| 国際ブランド |

|

| 電子マネー |

|

- 付帯サービス

Oliveは、2023年3月に新登場したSMBCの金融サービスです。

申込後、審査通過後に発行されるカード「Oliveフレキシブルペイ」には、三井住友銀行キャッシュカード、クレジットカード、デビットカードの機能が搭載され、ポイント払いにも対応します。

さらに専用アプリからはSBI証券口座での資産運用や保険の管理もおこなえる便利なカードです。

申し込みはアプリで手続き可能。カードの現物は到着までにおよそ1週間かかりますが、もともと三井住友銀行口座をお持ちの方であれば最短5分でスマホタッチ決済の利用が可能です(※)。

ただし三井住友のクレジットカードのお持ちの方でもカードの切り替えはできません。追加発行する形になるので、その点は注意してください。

そしてOliveは、ポイント還元率の高さも魅力。対象のコンビニ、飲食店を利用すれば、最大で20%のポイントが還元されます。

三井住友銀行ATMと三菱UFJ銀行の店舗外ATMの手数料が無料になる点もメリットの1つです。

- Oliveのアカウントは0歳以上から申込可能

Oliveのアカウントは0歳以上から申込可能です。しかし、利用できる機能に条件があります。下記を参考にしてください。

| キャッシュカード | 誰でも申し込み可能 |

|---|---|

|

デビットモード ポイント払いモード |

【一般】制限なし 【プラチナプリファード・ゴールド】18歳以上の方 |

| クレジットモード |

【一般】高校生除く18歳以上の方 【プラチナプリファード・ゴールド】満20歳以上で本人に安定継続収入のある方 |

プロミスVisaカード

- 年会費永年無料

- お買い物でポイントが貯まる

- ナンバーレスで安心安全

| 年会費初年度 | 無料 |

|---|---|

| 年会費2年目〜 | 無料 |

| ポイント還元率 | 0.5 〜 7% |

| 発行スピード | 最短即日 |

| 国際ブランド |

|

| 電子マネー |

|

- 付帯サービス

プロミスVisaカードは、消費者金融のプロミスと三井住友カードが提供する、カードローン一体型のクレジットカードです。

年会費は永年無料で、買い物利用のほかプロミスでの借り入れと返済でもVポイントが貯まることがメリット。

さらにコンビニや飲食店などの対象店舗にて、家族ポイントの登録、スマホのVisaのタッチ決済とあわせて利用すると、通常のポイント分を含んだ最大20%のポイントを還元。普段の買い物でとてもお得にポイントを貯めることができます。

申し込みは、WEBもしくはアプリから24時間365日いつでも可能。カード到着まで1週間前後かかりますが、プロミスのローン機能は即日利用できます。

さらにプロミスVisaカードの申し込み条件は、18~74歳の安定した収入のある方とありますが、プロミスの公式HPには、収入があればパートやアルバイトなど雇用形態に関わらず主婦や学生でも申し込みできると記載があるため、申し込み間口を広めに設けていると考えられます。

- 18~74歳の安定した収入のある方

三菱UFJカード VIASOカード

- 年会費永年無料!

- ポイントは自動で現金還元!手続き不要で、用途の制限や無駄がなし!

- 海外旅行傷害保険サービスが付帯

| 年会費初年度 | 無料 |

|---|---|

| 年会費2年目〜 | 無料 |

| ポイント還元率 | 0.5 〜 1% |

| 発行スピード | 最短翌営業日 |

| 国際ブランド |

|

| 電子マネー |

|

- 付帯サービス

三菱UFJカード VIASOカードは、18歳以上の方なら誰でも申し込むことができ、年会費は無料。

新規入会特典で、最大10,000円キャッシュバックされます。

また、三菱UFJカード VIASOカードの特徴は、貯まったポイントは自動でオートキャッシュバックされること。

ポイント還元の面倒な手続きなしで、自動キャッシュバックされるので簡単手軽にポイントを有効活用できます。

さらに携帯電話やインターネット、ETCの利用でポイントが2倍になるうれしいサービスも。

まさに作りやすく使いやすいに特化したクレジットカードです。

- 18歳以上でご本人または配偶者に安定した収入のある方

三菱UFJニコスのVIASOカードが初めて持ったクレジットカードなのですが、やはり年会費が無料というのはとても大きかったです。学生である私にとってクレジットカードは、海外旅行に行く時しか使いません。そのため年会費が出ると無駄だなと思っていましたが、無料なので気にせずに使うことができています。また専用アプリを通して利用状況や残高などを確認できるのがいいなと思いました。

エポスカード

- 全国10,000店舗の優待つき!

- 入会金・年会費永年無料

- 海外旅行傷害保険は最高500万円

| 年会費初年度 | 無料 |

|---|---|

| 年会費2年目〜 | 無料 |

| ポイント還元率 | 0.5%~5.0% |

| 発行スピード | 店頭申込で最短30分発行・オンライン入会で1週間程度 |

| 国際ブランド |

|

| 電子マネー |

|

- 付帯サービス

エポスカードは年会費無料です。年4回の「マルコとマルオの7日間」期間中は、マルイでの買物が10%オフになるため、マルイを利用する方はお得に使い続けられます。

買い物で貯まるエポスポイントは、商品券やマイル、店舗での支払いにも使用できます。

カラオケ店やファミレス、居酒屋などを中心に、全国10,000店舗以上で使用できる優待サービスも存在します。学生や主婦でも割引を受けられます。

海外旅行傷害保険(500万円まで)も年会費無料のクレジットカードには珍しく自動付帯で、最短即日発行も可能と全体的に使い勝手がいいクレジットカードです。

執筆者もアルバイト収入がままならない大学入学当初に、同い年の友人といっしょにマルイ店舗で発行しましたが、2人ともスムーズに審査に通過することができましたよ。

というのもエポスカードは流通系クレジットカードであるだけではなく、マルイ自体が10代~30代の若い人をターゲットとしているため、審査のハードルをそこまで高くしていないと考えられます。

マルイでお買いものをする機会がある方は、ぜひ持っておきたい1枚です。

- 満18歳以上の方(高校生を除く)

- 日本国内に居住している方

セゾンカードインターナショナル

- 入会金・年会費永久無料

- ポイントは有効期限なしで、永久不滅!

- 最短5分で!デジタル発行も

| 年会費初年度 | 無料 |

|---|---|

| 年会費2年目〜 | 無料 |

| ポイント還元率 | 0.5% |

| 発行スピード | 最短即日発行~3営業日 |

| 国際ブランド |

|

| 電子マネー |

|

- 付帯サービス

セゾンインターナショナルカードは、セゾンカードの中でも最もベーシックなカードです。

LIVIN・サニーでの買い物は、毎月第一・第三土曜日は5%OFF。18歳以上(高校生は除く)の学生や専業主婦でも申込みが可能です。

国際ブランドはマスターカード、VISA、JCBから選択できます。年会費も永年無料となっているので、初めてクレジットカードを作る人でも安心して利用できます。

セゾンカードの永久不滅ポイントは、長期間に渡って使用していてもポイントは貯まるだけで消失してしまうことがありません。

セゾンインターナショナルカードは、初めてクレジットカードを作る人におすすめのカードです。

- 18歳以上(高校生は除く)で連絡が可能な方

- 当社の提携する金融機関に決済口座をお持ちの方

PayPayカード

- 利用金額200円(税込)ごとに1%のポイント付与

- Yahoo!ショッピングなら3%付与

- 年会費永年無料

| 年会費初年度 | 無料 |

|---|---|

| 年会費2年目〜 | 無料 |

| ポイント還元率 | 1% |

| 発行スピード | 申し込み&審査で最短5分で使える |

| 国際ブランド |

|

| 電子マネー |

|

- 付帯サービス

PayPayカードは最短5分で手続きが完了します。

審査が完了するとすぐにクレジットカード番号や有効期限が確認できるので、その日からインターネット決済などの利用を始められます。

また、PayPayの支払いをPayPayカードに設定したときのポイント還元率は1.5%と高還元率になることもメリット。

ソフトバンクスマホやケータイの利用料金をPayPayカードで支払うときも、最大1.5%のポイント還元が受けられます。

そのため、ソフトバンクやPayPayユーザーは入会するとさらにお得になるカードです。

- 日本国内在住の満18歳以上(高校生除く)の方

- 本人または配偶者に安定した継続収入がある方

- 本人認証が可能な携帯電話をお持ちの方

楽天カード

- 年会費永年無料

- 新規入会&利用でポイントがもらえる

- 安心のセキュリティ

| 年会費初年度 | 無料 |

|---|---|

| 年会費2年目〜 | 無料 |

| ポイント還元率 | 1~3% |

| 発行スピード | 7営業日程度 |

| 国際ブランド |

|

| 電子マネー |

|

- 付帯サービス

楽天カードの申込み資格は「高校生を除く満18歳以上」と、収入の記載がなく審査対象が広いことから、一般的なクレジットカードよりも審査に柔軟な会社といえます。

新規入会キャンペーンも常時開催しているため、入会するだけでポイントがもらえて無職の方にとってお得なカードです。

主婦やフリーターでも作れたという口コミが実際にあるので、審査が不安な方におすすめの1枚です。

- 18歳以上の方(主婦・パート・アルバイト可)

セゾンパール・アメリカン・エキスプレス(R)・カード

- 初年度年会費無料

- キャッシュレス決済でお得にポイント還元

- 安心してショッピングが楽しめるオンライン・プロテクション

| 年会費初年度 | 無料 |

|---|---|

| 年会費2年目〜 | 1,100円(税込) |

| ポイント還元率 | 0.5 〜 2% |

| 発行スピード | 3営業日 |

| 国際ブランド |

|

| 電子マネー |

|

- 付帯サービス

ナンバーレスデジタルカードとプラスチックカードの2種類から選べる、セゾンパール・アメリカン・エキスプレス(R)・カード。

ナンバーレスデジタルカードなら、最短5分でカード番号が発行できます。

年会費無料で、入会資格は18歳以上のご連絡可能な方なら誰でも申し込み可能。そして新規入会特典として、最大8,000円相当のポイントがプレゼントされるうれしいキャンペーンも。

さらに全国のスーパー、ファミレス、カフェなどでQUICPayを使えば、2%還元されます。普段の生活で、お得にポイントを貯めることができますよ。

- 18歳以上で連絡が可能な方

セゾンパールでは年会費は初年度無料で、次年度一回使えば無料などコスパに優れている。

さらにカード付帯の保険や旅行保険サービスなど、本家のアメリカンエキスプレスとひけを取らない強みや百貨店等のコラボレーションカードならば更にメリットも大きくなったり、セゾンの会員サービスのネットアンサー経由でキャンペーンや通販サイトのポイント優遇サービスを使う事で更にキャッシュバック含めて、お得。

必ず審査が通るクレジットカードはない!

残念ながら審査が必ず通るクレジットカードはありません。

貸金業者は貸付けの際に、必ず契約者の収入や返済能力に関する審査をしなければならないと賃金業法の第十三条で決められているからです。

クレジットカード会社は契約者の利用料を立て替えている状態なので、審査なしで貸し付けてしまうと貸し倒れのリスクが上がってしまうのです。

ただし、審査基準や審査の通りやすさなどは、クレジットカードの会社によって異なります。そのため、審査に通りやすい、審査が甘いクレジットカード会社も存在します。

だからこそ、ご自身の状況に合ったクレジットカード選びが大切です。

審査でチェックされるのは以下の6つが挙げられます。

- 本人の年収

- 年齢

- 勤務年数

- 家族構成

- 居住年数

- 過去のローンやクレジットカードの利用履歴

審査で重視する点はカードの種類によって異なります。

そのため、審査に自信がなくても、自分にとって有利な項目を重視するクレジットカードに申込めば、審査通過できる可能性があります。

例えば、以下のクレジットカードはすべて年収の条件がないため収入が原因で審査に落ちるという方に向いています。

ACマスターカード

|

JCB CARD W

|

三井住友カード(NL)

|

イオンカードセレクト

|

Olive

|

プロミスVisaカード

|

三菱UFJカード VIASOカード

|

エポスカード

|

セゾンカードインターナショナル

|

PayPayカード

|

楽天カード

|

セゾンパール・アメリカン・エキスプレス(R)・カード

|

|

| 年会費 |

無料

|

無料

|

無料

|

無料

|

無料

|

無料

|

無料

|

無料

|

無料

|

無料

|

無料

|

初年度 : 無料

次年度 : 1,100円(税込)

|

| ポイント還元率 | 0.25% | 1 〜 10.5% | 0.5 〜 7% | 0.5 〜 1% | 0.5 〜 7% | 0.5 〜 7% | 0.5 〜 1% | 0.5% | 0.1 〜 3% | 1% | 0.2 〜 1% | 0.5 〜 2% |

| 発行期間 | 最短即日 | モバ即入会で最短5分(※) | 最短10秒 | 約2週間 | 3営業日程度 | 最短即日 | 最短翌営業日 | 店頭申込で最短30分発行・オンライン入会で1週間程度 | 最短即日発行~3営業日 | 申し込み&審査で最短5分で使える | 7営業日程度 | 3営業日 |

審査なしのクレジットカードも存在しない

残念ながら審査なしのクレジットカードも存在しません。

クレジットカードの発行会社が恐れていることは、貸したお金を回収できないことです。

そのため、必ず審査をおこない、本人の返済能力を判断する必要があります。

ただし、審査なしのクレジットカードが存在しないからといって、クレジットカードの発行を諦めてしまうのはまだ早いです。

前述した通り、クレジットカードの審査でチェックされるのは本人の年収、年齢、勤務年数、家族構成、居住年数、信用情報などですが、審査で重視する点はカードの種類によって異なります。

したがって、審査に自信がない方でも、ご自分にとって審査で有利となるクレジットカードに申込めば、審査通過できる可能性があります。

専門家からのコメント

クレジットカードの「クレジット」とは「信用」を意味します。

したがって、信用のできる方にしかクレジットカードを発行しないというのがカード会社の方針ともいえます。信用とは、信用情報機関が有する信用情報の他、その人の属性(年収や勤務年数)なども含まれます。

カード会社としても、この人に本当にクレジットカードを発行してもよいかを判断するために、信用情報や属性を基に審査をおこなっているのです。

クレジットカードの審査でチェックされる基準

次に、クレジットカードの審査で実際にチェックされる内容について説明します。

審査項目はクレジットカード会社によってさまざまですが、多くの場合は職業などの社会的身分や収入の安定性、そして信用情報がチェックされます。

具体的には、大きく下記の3項目です。

- 属性情報

- 信用情報

- 他社借入状況

クレジットカードの審査基準①属性情報

属性情報は氏名・住所・年収など、申込時にフォームに入力する内容です。本人にどれくらいの支払能力があるかを確認するために利用されます。

会社員では年収だけでなく、勤務先・勤続年数・役職なども審査の対象です。

また、審査内容に影響を与える項目として家族構成もあります。「持ち家か賃貸か」「家族構成は何人か」なども、審査で確認されることになります。

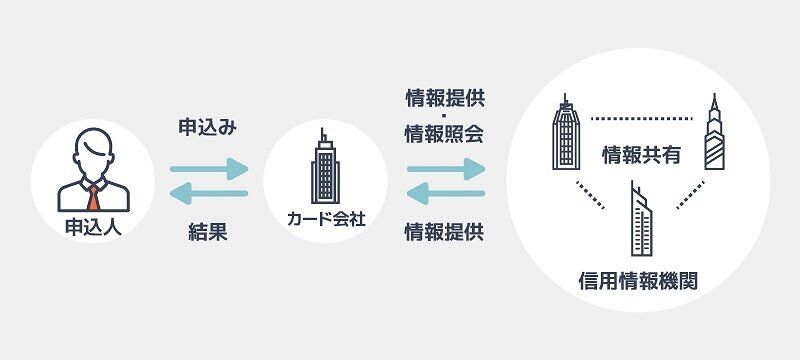

クレジットカードの審査基準②信用情報

信用情報は過去のローンやクレジットカードの利用履歴や契約に関する情報のことです。個人のお金の借入や返済に関する情報のほか、個人を識別する情報も含まれます。

審査では、過去のクレジットカードで期限までに支払いをしているのか、過去数年分をチェックされることになります。

たとえば過去5年以内に61日以上、または3ヶ月以上の返済延滞を起こしたことがあると、「異動情報」として記録が残されています。

異動情報が残っていると信用力に不安がある状態とされ、審査に影響を与えることが考えられます。

クレジットカードの審査基準③他社借入金額

申込みの際には、他社借入れの金額も申告する必要があります。理由は総量規制に引っかかっているかの判断を行うためです。

貸金業法で、年収の3分の1以上を貸すことは法律上できません。借りる金額を大きくするためには、年収を上げる必要があるということです。

これ以上借りられない状態で申込みをしても、審査にとおるのは難しいでしょう。

クレジットカードの審査の流れ

一般的なクレジットカードの審査は以下の流れでおこなわれます。

- クレジットカードの申し込み

- 申請書の内容確認

- 信用情報機関への照会

- 勤務先への在籍確認

- 審査終了

①クレジットカードの申し込み

申し込みのほとんどは、インターネットもしくは郵送から申し込みをします。そのほか流通系クレジットカードは、店頭での申し込みも可能です。

また申し込み時には、本人確認書類と支払い口座が必要です。事前に用意しておきましょう。

即日発行のクレジットカードは、申し込み後すぐにデジタルカードが発行されカード番号を取得できます。流通系クレジットカードの場合、即日利用できる仮カードを店頭で発行できるケースもあります。手元に本カードが届くのは、どちらもおよそ2日〜1週間後とされています。

通常発行のクレジットカードは、申し込み後に審査を経て、数日から数週間でカードが手元に届きます。

②申請書の内容確認

書類審査は本人確認書類に加え、氏名、勤務先、年収、勤続年数、雇用形態、家族構成など返済能力に関する項目を記入します。

入力した情報をもとに審査がおこなわれるので、記入漏れや誤字などがないように、提出前には必ず確認しましょう。

③信用情報への照会

申込みが完了すると、審査が開始されます。審査では申込情報の内容確認だけでなく、信用情報機関への照会がおこなわれ、申込者の過去の借入や延滞情報などが確認されます。

延滞や債務整理など、金融トラブルの履歴があるとクレジットカードの審査に通るのが難しくなってしまうので注意してください。

④勤務先への在籍確認

クレジットカードの申し込み時、在籍確認のために職場や自宅に電話がかかってくることがあります。在籍確認は、申し込み者が入力した情報の正確性や真実性を確認するためのものです。

特に、収入情報や勤務先情報がクレジットカードの審査において重要なポイントです。その確認を目的として電話がかかってきます。

ただし、すべてのクレジットカード会社が在籍確認の電話をおこなうわけではなく、やり方などは会社によって異なります。

在籍確認の電話が不安であれば、事前にクレジットカード会社に確認をしてください。場合によっては、在籍確認の電話をなしできるケースもあります。相談をしてみてください。

⑤審査終了

上記がすべて終わると審査は完了です。審査通過の有無が決定されます。

インターネットで申し込みをした方は、審査結果がメールで届きます。郵送で申し込みをした方は、発行されたカード入りの封書が発送されることが審査結果の通知ともなります。

なお、自宅で受け取るときに本人確認書類の提示を求められることがあるので、そのときは申込み者本人が在宅している必要があります。

クレジットカードの審査に落ちにくくなる7つのポイント

審査クレジットカードの審査に落ちにくくなるポイントとして、以下の7つが挙げられます。

- 申込みの際に個人情報を偽らない

- 申込み内容を間違えない

- キャッシング枠を最小にする

- 収入がない場合は、親ないし配偶者の収入を記載する

- 一度に複数のクレジットカードに申込みしない

- 入会キャンペーン中のクレジットカードを狙う

- 申し込み前にクレヒスを育てておく

クレジットカードの審査では、収入や資産、過去の信用履歴などが重要になります。

実際の審査の申込みではどのような点に気を付ければよいのか、4つのポイントについて一つずつ解説していきます。

①申込みの際に個人情報を偽らない

年齢をひとつ間違える程度であれば、単なる入力ミスと判断され、審査が多少遅れるだけで済むこともあります。

しかし、収入を大幅に偽ったり、過去の借入れ履歴をごまかしたりした場合、クレジットカード会社からの信用を損ない審査に落ちる場合がほとんどです。

信用を損なってしまうとブラックリストに載ってしまう可能性もありますので、絶対に申込みの際に個人情報を偽ることはやめましょう。

②申込み内容を間違えない

申込み内容を間違えて提出してしまうと、最悪の場合、上記のような虚偽の申告と思われてしまい、審査に落ちてしまいます。

明らかにおかしい情報が提出されている場合、クレジットカード会社から確認の連絡がくるので、そこで修正することは可能です。

修正すると審査が長引きますし、最悪虚偽申告と判断されてしまう可能性もあります。

クレジットカードの申込みではミスのないよう十分注意することが大切です。

③キャッシング枠を最小にする

クレジットカードには、買い物などに使える通常のショッピング枠の他に、キャッシング枠があります。

キャッシング枠はショッピング枠とは別の審査があり、キャッシング枠の審査ではご自身の収入が考慮されるケースがほとんどです。

そのため、クレジットカードの申込み条件で収入についての制限がない場合でも、キャッシング枠を多めに設定してしまうと、キャッシング枠での審査に落ちる可能性があります。

収入に不安がある方は、なるべくキャッシング枠を少なくするか、もしくは0円で申請するのが良いでしょう。

④収入がない場合は、親ないし配偶者の収入を記載する

自身に収入がない場合、親または配偶者の収入を記載すると審査において有利になる可能性があります。

特に、申込み条件で親ないし配偶者の収入について触れている場合は、審査において考慮してくれる可能性が高いので必ず記入するようにしましょう。

専門家からのコメント

クレジットカードの発行には、クレジットカード会社による所定の審査に通る必要があります。しかし、各クレジットカード会社の具体的な審査内容・審査基準については、公開されていません。

つまり、年収などは審査の判断材料にはなりますが、「年収○円以上なら絶対に審査に通る」というようなボーダーラインが明示されているわけではないのです。

審査に通るためにと個人情報を偽ると、信用を損ないます。申込みの際に虚偽の申告をすることは避け、ミスのないように申請しましょう

⑤一度に複数のクレジットカードに申込みしない

1回に複数のクレジットカードに申し込むことは避けましょう。同時期に複数のクレジットカードに申し込むと、審査落ちの原因になる場合があります。

多重申込の理由として「お金に困っている」と判断される場合があるためです。お金に困っている人にクレジットカードを発行すれば、カード会社にとって回収不能になるリスクがあります。

信用情報機関には、申込みや発行、審査などの記録が6ヶ月は記録されています。2枚目に申し込むなら、半年後以降にするのがおすすめです。

クレジットカードの審査に落ちる理由についてはこちらの記事で詳しく紹介しています。

⑥入会キャンペーン中のクレジットカードを狙う

新規入会キャンペーンを開催しているクレジットカードは、通常のカードより審査に通りやすい可能性があります。

新規入会キャンペーンをおこなっているカード会社は会員を増やそうとしているからです。

キャンペーンで審査通過率が上がると明示されているわけではありませんが、可能性を高めるなら新規獲得に力を入れているタイミングが狙い目です。

以下のJCB CARD W、三井住友カード(NL)、三菱UFJカード VIASOカードなどは現在お得な入会キャンペーンを実施中です。

JCB CARD W

|

三井住友カード(NL)

|

三菱UFJカード VIASOカード

|

|

| 年会費 |

無料

|

無料

|

無料

|

| ポイント還元率 | 1 〜 10.5% | 0.5 〜 7% | 0.5 〜 1% |

| 発行期間 | モバ即入会で最短5分(※) | 最短10秒 | 最短翌営業日 |

⑦申し込み前にクレヒスを育てておく

クレジットカードへの申し込み前にクレヒス(クレジットヒストリー)を育てておくと審査に通過しやすくなります。良いクレヒスであるほど、返済トラブルがなく、安定した返済能力があると判断され、審査の際に有利になる可能性が高いです。

クレヒスとは、信用情報機関に記録されているクレジットカードやローンの利用履歴のことで、返済履歴や返済延滞などの金融事故歴情報が記録されています。また、携帯電話の分割払いなどのローンもクレヒスに記録される情報の1つであることを覚えておきましょう。

クレヒスを育てるには、クレジットカードを長期的に利用し続けるのが有効です。安定した返済能力があると判断されやすくなります。クレジットカードを持っていない人は、携帯電話などの分割ローンを返済していくことで育てることもできます。

一方で、クレジットカードやローンの支払い延滞はしてはいけません。1度でも支払い延滞をするとクレヒスに傷がつくため、審査では不利な状況になってしまいます。クレヒスに傷がつくと5年間は記録に残ってしまうので、支払い延滞をしないように気をつけましょう。

審査が甘いといわれるクレジットカードのメリット・デメリット

審査が甘いといわれるクレジットカードの特徴を、メリットとデメリットにわけて解説します。

審査が甘いといわれるクレジットカードの2つのメリット

審査が甘いといわれるクレジットカードのメリットについて解説します。

- 専業主婦や学生、フリーターでも申し込みが可能

- 年会費無料のカードが多い

①専業主婦や学生、フリーターでも申込みが可能

カードを作るのが難しいといわれている主婦や学生、フリーターでもクレジットカードをつくることは可能です。

実際にそのような安定した収入がない方でも作成ができるクレジットカードは多く存在しています。

もちろん必ず審査に通るわけではありませんが、下記のカードは申込み条件に年収の条件がないため、定職がなくても申込みが可能です。

②年会費無料のカードが多い

審査が甘いといわれるクレジットカードは主婦や学生などをターゲットとしている場合が多く、年会費無料のカードがよく選ばれます。

そのため、審査が甘いと言われるカードは年会費無料や実質年会費無料のカードが多いので、初めてカードを作る方におすすめです。

以下のACマスターカード、三井住友カード(NL)、三菱UFJカード VIASOカードは年会費無料のクレジットカードです。

ACマスターカード

|

JCB CARD W

|

三井住友カード(NL)

|

|

| 年会費 |

無料

|

無料

|

無料

|

| ポイント還元率 | 0.25% | 1 〜 10.5% | 0.5 〜 7% |

| 発行期間 | 最短即日 | モバ即入会で最短5分(※) | 最短10秒 |

審査が甘いといわれるクレジットカードの2つのデメリット

審査が甘いといわれるクレジットカードは、作りやすい代わりにいくつかデメリットがあります。

- カード会員特典が少なめ

- ステータス性が低い

①カード会員特典が少なめ

それなりの年会費がかかり、審査が厳しいクレジットカードは相応のカード会員特典がある傾向にあります。

中には空港ラウンジの使用や高級ホテルの割引などの特典があるカードもありますが、審査が甘いといわれるクレジットカードではそのような特典はない場合がほとんどです。

②ステータス性が低い

クレジットカードを持つ理由のひとつに、ステータスの高さをアピールできることがありますが、審査が甘いといわれるクレジットカードはどれもステータス性としては低いものが多いです。

ステータス性が高いクレジットカードは軒並み審査が厳しい傾向にあるので、審査の甘さとステータス性の高さを同時に求めるのは、残念ながら厳しいといわざるを得ません。

無職でもクレジットカードの審査は通る?

無職の方でもクレジットカードを利用したいという方は大勢いると思いますが、上述したとおり、審査の際にチェックされる項目として安定した収入があるかどうかがあります。

そのため、無職であることは審査を受ける際には不利となってしまいます。

しかし、結論からいうと無職であってもクレジットカードの審査に通ることは可能です。

ただし、審査に通るかはクレジットカード会社ごとの基準によるところが大きく、会社によって通る場合と通らない場合があります。

そのため、申込み条件をよく見て、自分が条件を満たしているか確認することが重要です。

無職でも審査に通るケース

まずは無職でも審査に通るケースについて解説します。

無職でも審査に通るケースは、おおまかに2パターンに分けられます。

1つめのケースは、上でも述べたとおり、配偶者や両親が安定した収入を持っているケースです。

これらに該当する場合、クレジットカード会社が学生や主婦をターゲットとしていることが多く、それゆえ扶養者が安定した収入を確保していれば問題ないということです。

2つめのケースは、ご自身がすでに十分な資産を持っているというケースです。

これは、たとえ無職で安定した収入がなくても、十分な資産があることから信用に足るだろう、とクレジットカード会社が判断する場合です。

クレジットカード会社の審査の方針によるところが大きいですが、ある程度の資産を持っている方は、申込み条件を確認したうえで審査に申し込んでみるとよいでしょう。

無職だと審査に通らないケース

たとえ審査が甘いと評判のクレジットカードであっても、審査に通らないことがあります。

落ちてしまう原因として、多くの場合以下の2つが挙げられます。

1つめの原因として、過去に借入れや支払い遅延をしているケースです。

このような金融トラブルを起こしている場合、クレジットカード会社にもよりますが、信用が不十分と判断されて審査に不合格となる場合があります。

2つめの原因として、住所が不定であるケースが挙げられます。

これについてもやはりクレジットカード会社によりますが、住所が不定であると信用が不十分であるとみなされ、審査に落ちる可能性があります。

これらの条件に該当する場合は、審査が甘いといわれるクレジットカードでも審査に落ちてしまう可能性があります。

しかし、過去に金融トラブルを起こしたことのある方でも、過去5年間に金融トラブルを起こしていなければ、作成可能なクレジットカードもあるので、ご自身にあった条件のクレジットカードを検討するのがよいでしょう。

ブラックリストに載ると審査に通らなくなる!?

ブラックリストに載るとは、クレジットカードの使用者が一定の条件を満たした場合、クレジットカード会社側に要注意顧客として記録されてしまうことを指します。

ブラックリストに載ってしまうと、クレジットカードの審査に通らなくなったり、クレジットカードを既に取得していても契約を打ち切られたりする可能性があります。

ブラックリストに載ってしまう条件は、クレジットカード会社によってさまざまですが、代表的な例として以下の2つが挙げられます。

- 返済の延滞

- 債務整理

借入れを延滞した経歴があったり、クレジットカードの使用中に延滞をしたりすると、ブラックリストに載ってしまう可能性があります。

また、自己破産など、過去に債務整理をした経歴があるとブラックリストに載ってしまう可能性があります。

このように、ブラックリストに載る原因としては主として金融トラブルになります。

自己破産してもクレジットカードは作れる?

自己破産してしまうと5~10年間は新しいクレジットカードを発行できません。

自己破産をすると、個人の信用情報として、信用情報機関へと登録されてしまうからです。

クレジットカード会社や消費者金融が加盟しているCICは自己破産情報の保存期間が5年となっているので、その期間はクレジットカードが持てません。

すでにクレジットカードを持っている場合も、自己破産をするとすべて利用できなくなります。

自己破産をしてクレジットカードが利用できない方は、家族カードやデビットカードを検討しましょう。

クレジットカードの審査に落ちる主な原因

クレジットカードに審査落ちしてしまう理由は以下のような項目が考えられます。

- 延滞・遅延・自己破産経験などの異動情報歴がある

- 返済能力が低いと判断された

- クレジットカードを初めて申込む

- クレジットカードの申込み情報に虚偽やミスがある

- 本人確認ができない

- 他社からの借入残高が多すぎる

そもそも申込み条件を満たしていない場合は審査に落ちてしまうので必ず確認しましょう。

延滞・遅延・自己破産経験などの異動情報歴がある

過去にクレジットカードの支払いやローン借入の返済遅延などで金融事故を起こして信用情報に傷がある場合、審査に落ちる可能性が高いです。

例えば、クレジットカードの料金やローンの返済を、指定された期限から61日以上または3ヶ月以上遅れて支払った場合、ブラックリスト扱いとなります。

ケースにより異なりますが、一度異動情報として記録されてしまうと完済から5年間は記録が消えません。

履歴が不安な方は信用情報機関に情報を開示請求できます。

手数料が1,000円程度かかってしまいますが、最も信用情報を多く管理しているCICに開示請求をしてみるといいでしょう。

返済能力が低いと判断された

収入が少ない、または安定していない場合は返済能力が低いと判断されて審査に落ちる原因になります。

カード会社によっては申込み条件に「安定した収入があること」と記載されていることもあります。

収入面で不安のある方は、申込み条件に収入の記載のないクレジットカードがおすすめです。

クレジットカードを初めて申込む

実は、クレジットカードをはじめて作る方も審査に落ちる可能性があります。

クレジットカードの申込みが初めての方はスーパーホワイトと呼ばれ、利用状況などクレヒスの記録がまったく無く信頼性を判断できないからです。

初めて申込む方は申込み条件が比較的ゆるい流通系、消費者金融系カードなどを選びましょう。

クレジットカードの申込み情報に虚偽やミスがある

申込時に記載した住所・氏名・生年月日・年齢が、提出した本人確認書類と一致しなければ審査には通過できません。

もし審査に通過できても、発行後に虚偽が判明すると強制的に解約になる危険性もあります。

引っ越しなどで本人確認書類と情報が異なる場合、公共料金の領収書を一緒に提出することで対応してくれることもありますが、できるだけ情報を一致させてから申し込みましょう。

本人確認ができない

審査で何らかの確認が必要になった場合には在籍確認がおこなわれることがあります。

この時、在籍確認の電話で本人確認ができないと審査に落ちる原因となります。

在籍確認は必ずしも本人が電話に出る位必要はなく、本人以外の方が電話対応をしても在籍確認が完了します。

日中会社にいることが少ない方は、事前にクレジットカードの審査で連絡がくることを職場の人に伝えておきましょう。

他社からの借入残高が多すぎる

他の金融機関からの借入残高が多すぎるとクレジットカードの審査に落ちてしまうことがあります。クレジットカードの審査では、信用情報機関を通じて他社からの借入状況や返済履歴をチェックするため、借入残高が多すぎることは不利です。

借入残高が多いと、返済能力が低いと判断されてしまいます。一方で、返済しきると完済の履歴も残るため、返済能力が認められて有利に働くこともあります。

クレジットカードのキャッシングやカードローンを利用している人は、借入れ中のお金を返済して、借入残高を減らしてから申し込みましょう。

一度落ちたクレジットカードには再度申し込みできない?

一度審査落ちしてしまったクレジットカードでも再度申し込みをすることはできます。ただし、申し込みのタイミングには気をつけなければなりません。

信用情報機関には、クレジットカードの申し込み履歴やカード会社があなたの情報を照会した事実が記録されます。一度落ちてしまった後、すぐに同じクレジットカードに申し込んでも、審査結果が変わることはほとんどありません。

個人信用情報機関が、審査に関する情報を保有している期間は6ヶ月とされています。同じクレジットカードに申し込みをしたい場合は、少なくとも6ヶ月は空けましょう。

他のクレジットカード会社であれば、期間を空けずに申し込んでも問題ありません。ただし、1度にまとめて申し込むのはやめましょう。

クレジットカードに落ちた理由は確認できない

クレジットカードに落ちた理由はカード会社に問い合わせても確認できません。

各カード会社は明確な審査基準を公開してないためです。

審査に落ちた履歴は残りませんが、信用情報機関には申込み履歴が6ヶ月は残るので、再申込みは履歴が消えた半年後以降が良いでしょう。

お金が必要ならクレジットカードのキャッシング枠を増額する方法もある

既にクレジットカードをお持ちで、さらにキャッシングを検討している場合は、お持ちのカードのキャッシング枠を増額することを検討してみてください。

2~30万円ほどのキャッシング枠増額ならば、クレジットカード会員サイトから手続きができます。

一部のケースでは、クレジットカードの利用状況に応じて自動的に増枠される場合もあります。

例えば、JCBカードでは、MyJCBや電話での申し込みが可能で、最短1分で審査が完了します。

ただし、増額申請には審査があることを覚えておきましょう。申請が認められない場合もあるので注意してください。

審査なしで発行可能な決済用カード!審査に落ちたらこちらを検討しよう

前述したように、クレジットカードの発行には必ず審査が必要ですが、決済用カードのなかには無審査のカードがあることをご存知でしょうか。

今回ご紹介する、審査なしで発行可能なカードは次の2種類です

- 家族カード

- デビットカードやプリペイドカード

審査なしで発行可能な家族カード

クレジットカードの付帯サービスには、本会員の家族が発行できる家族カードがあります。

家族カードは本会員の信用度で判断されるため、家族カードを持つ本人には審査がありません。

審査なしの決済用カードにはさまざまな種類がありますが、クレジットカードにしかない豊富な優待特典や付帯保険などのサービスを利用したいという方には家族カードが最適です。

ご家族にクレジットカードを持っている方がいらっしゃる場合、家族カードの発行を考えてみてはいかがでしょうか。

デビットカードやプリペイドカード

審査に不安な方は、審査そのものがないデビットカードがおすすめです。

デビットカードは買い物の際に支払いと同時に銀行口座からお金が引き落とされる即時決済なので、支払いの延滞といったトラブルの心配もなく、ゆえにカード作成の際の審査そのものがないからです。

また、即時決済であるがゆえに使いすぎを防ぐこともでき、クレジットカードだとついついお金を使いすぎてしまうという方は、デビットカードの使用を検討してみてもいいかもしれません。

分割払いができないという点や、還元率がクレジットカードと比較すると低い傾向にあるという点はデビットカードのデメリットです。

また、事前にチャージして使えるプリペイドカードも審査なしで発行できます。

年齢条件も基本的に制限がないケースが多いので、中学生など学生でも利用できます。

専門家からのコメント

デビットカードは口座残高までしか利用できないため、口座残高を超える金額の買い物には利用できません。

また、高速道路やガソリンスタンド、一部のショップなど、デビットカードが利用できないお店もあります。携帯電話料金やプロバイダー等の継続的に月額課金をおこなうサービスには使えない場合が多いようです。

審査の有無だけではなく、どんなシーンで使いたいのか、ご自身の生活パターンやカードを利用する目的をよく考えてからカードを選びましょう。

高校生はクレジットカードの家族カードを持てません。学校からの語学研修にオーストラリアに行く際に、万一病気やケガをした時の支払い手段を確保するために作りました。

口座に残高があればクレジットカードと同様に利用でき、現地通貨が不足した時にはATMから現地通貨を引き出すことができます。クレジットカードを持てない年齢で海外に行くなら必須のカードです。

Olive|デビット・クレジット・ポイント払いの3つの支払いに対応

- 年会費無料!

- 銀行口座、クレジット、保険・証券まで1つのアプリで管理可能!

- ナンバーレスデザインで安心!

| 年会費初年度 | 無料 |

|---|---|

| 年会費2年目〜 | 無料 |

| ポイント還元率 | 0.5 〜 7% |

| 発行スピード | 3営業日程度 |

| 国際ブランド |

|

| 電子マネー |

|

- 付帯サービス

Oliveに申し込みをすると発行されるカード「Oliveフレキシブルペイ」は、デビットカードの機能ほか三井住友銀行キャッシュカード、クレジットカードの機能を搭載。ポイント払いにも対応している便利なカードです。

Oliveアカウントへの申し込みは、0歳以上から申し込みできる点も魅力。

クレジットをモードの利用は、高校生除く18歳以上の方に限りますが、デビットモード、キャッシュカード、ポイント払いボードは利用できます。

Oliveフレキシブルペイカード1枚でデビット、クレジット、ポイント払いの3つの支払いに対応できるとても便利なカードです。

期間をあけてから再度審査に申し込む

クレジットカードの審査に落ちてしまっても、信用情報の登録がされる6ヶ月を過ぎれば他のカードで審査に通る可能性があります。

ただし、審査に落ちた時と同じ状況で申し込むと審査落ちする可能性が高いです。

審査に落ちた原因を探ったり、収入を安定化させた上で申し込んだ方が審査に通る可能性が高くなります。

審査が甘いといわれるクレジットカードに関するよくある質問

最後に審査が甘いといわれるクレジットカードに関するよくある質問を紹介します。

クレジットカードの審査に落ちた履歴は残る?

審査に落ちた記録は残りませんが、本来審査に通った際に記録されるはずのクレジットカード情報が審査落ちの場合は記録されず空白になります。そのため審査に落ちた事実を確認できてしまいます。

ただし、一度審査に落ちたからといって、ほかのクレジットカードへの申し込みが不可能というわけではありません。自身の状況やニーズに合ったカードを選ぶことで、クレジットカードの審査に通過する可能性があります。

しかし、短期間に何度も申し込みを繰り返すと、「申込みブラック」となる可能性もあります。再度申し込みをする際は、慎重に検討してください。記事内では、審査が緩いとされるクレジットカードを紹介していますので、参考にしてください。

審査に落ちたことがあってもクレジットカードを作ることはできる?

クレジットカード会社により審査基準が異なるからです。

再度申し込むときは以下の点に気をつけることで、審査が通りやすくなります。

・申込みの際に個人情報を偽らない

・申込み内容を間違えない

・キャッシング枠を最小にする

・収入がない場合は、親ないし配偶者の収入を記載する

クレジットカードの審査を通りやすくするポイントについてはこちらで詳しく解説しています。

審査が甘い緩いといわれるクレジットカードは?

・ACマスターカード

・三井住友カード(NL)

・楽天カード

審査に通りやすいといわれるクレジットカードについてはこちらで詳しく解説しています。

収入がなくてもクレジットカードの審査に通る?

安定的な収入のある家族がいる場合、家族カードであればクレジットカードを利用できます。

審査が甘いといわれるクレジットカードまとめ

ここまで審査が甘いといわれているクレジットカードについて紹介しました。内容をまとめると以下のようになります。

- 申込み条件に収入に関する記載がないと収入が不安定な層をメイン顧客としているため、審査が甘いことが多い

- 偶者や両親の収入が安定していると申込み条件に記載されていると、本人の収入があまり深く考慮されないので審査が甘いことが多い

- 審査が甘いといわれているクレジットカードは、専業主婦や学生、無職でも申込みが可能

- 審査が不安な場合は、デビットカードも選択肢に入れる

- ブラックリストに掲載されると、少なくとも5年間はクレジットカードが作れない

クレジットカードはとても便利なものですが、主婦や学生、無職の方などにとっては審査に通るかどうかで悩むことも多いかと思います。

しかし、色々な層をターゲットにしたクレジットカードがあるので、収入がない方でもつくれるクレジットカードもあります。

人によってどのクレジットカードが合うかは異なるので、それぞれのクレジットカードの特色をよく比較し、自分にとってベストなクレジットカードを探すとよいでしょう。

自分に合ったクレジットカードを見つけて、ぜひ使ってみてください。

専門家からの一言

クレジットカードの審査基準については非公開とされているため、もし通らなかったとしてもその理由を答えてくれるカード会社はありません。

また、1社で審査が通らなかった場合、他のクレジットカード会社の審査も通らない場合もあるので気を付けるようにしましょう。クレジットカードは、賢く計画的に利用することでとても便利で頼もしい存在になります。

したがって、申し込む際は審査に通るためのポイントをきちんと押さえておくようにしてください。

専門家からの一言

クレジットカードは、その場で現金を出す必要がなく、とても便利です。

近年、生活費に占めるクレジットカードの利用割合が増加していることもあり、私たちにとって身近な存在になってきています。

クレジットカードによって、ポイントや会員特典などのメリットも異なります。審査の面だけではなく、どんなお店で使うことが多いのか等も考慮してカード選びをしていきましょう。

また、クレジットカードを上手に活用するためには、ご自身が管理できる範囲で利用するよう心がける必要があります。

例えば「クレジットカードを何枚も持たない」「キャッシングは利用しない」「リボ払いは利用しない」などのルールを決め、守るようにしましょう。

クレジットカードも賢く利用し、上手に付き合っていけるといいですね。

マネーコンサルタント、オフィスFP Lino代表。理系出身の元エンジニア。結婚後、家計管理や資産運用などを自己流で行う中でお金の知識がないことに愕然とし、ファイナンシャルプランナーの資格を取得。お金と向き合うことで人生観が変わり生きやすくなった経験から、たくさんの方にお金の知識を伝えることでお金の不安や悩みを解消し、自分軸で豊かに生きて欲しいとの思いで個別相談やマネー講座、執筆を中心に活動中。「理想を叶えるお金の人生設計」やお金の知識についてわかりやすく伝えるオンラインでのセミナーや個別相談が好評。生涯のお金の計算、資産運用を含めたプランニングを得意とする。夫が転勤族であることからキャリアについて悩んだ経験があり、働き方や仕事と家庭の両立に悩む女性の相談に乗り、ママや女性が『幸せに豊かに暮らすための自分らしいライフスタイル』をつくるサポートもおこなっている。2児の母。

2006年11月 卓越した専門性が求められる世界共通水準のFP資格であるCFP認定を受けると同時に、国家資格であるファイナンシャル・プランニング技能士1級を取得。2017年10月 独立。主に個人を相手にお金に関する相談及び提案設計業務を行う。個人向け相談(資産運用・保険診断・税金相談・相続対策・家計診断・ローン住宅購入のアドバイス)、企業向け相談(補助金、助成金の申請アドバイス・各種申請業務代行)の他、資産運用など上記内容にまつわるセミナー講師(企業向け・サークル、団体向け)を行う傍ら、執筆・監修業も手掛ける。

Web系コンテンツで小説・ライトノベル・漫画原作を連載している作家兼編集者。双葉社より書籍&電子書籍も発売中。金融関係はもちろんのことエンタメ系から商品紹介まで様々なメディアの編集者&ライターを経験。 ゲーム・アイドル・ガジェット・動物・アート・自転車・旅行などが大好き。過去には自転車で日本一周したこともある。 クレジットカードはエポスゴールドカードと楽天カードを保有。楽天マニアのため楽天ペイ・楽天Edy・楽天銀行を使いこなしており、できれば楽天カードと添い遂げたいと願っている。