PR

PR

アコムの審査は甘い?厳しい?通過できない理由や審査難易度を徹底解説

アコムは消費者金融のなかでも知名度が高く、多くの方が利用しています。

しかし、「審査が甘い」という噂がある一方で、「審査がとおりにくい」という意見もあり、実際のところはどうなのでしょうか。

結論からいえば、アコムの審査はほかの消費者金融と比べて特別甘いわけではありません。とはいえ、しっかりと審査基準を満たしていれば、審査に通過できる可能性は十分にあります。

アコムでお金を借りたい方は、まずは審査基準をチェックしてみることをおすすめします。もし、今すぐにでもお金が必要な場合は、アイフルやプロミスなど、即日融資に対応しているほかの消費者金融も検討してみると良いかもしれません。

この記事では、アコムの審査基準や審査難易度、審査にとおるコツなどを詳しく解説していますので、ぜひ参考にしてみてください。

|

|

|

|

| 無利息 期間 |

最大30日間

|

最大30日間

|

最大30日間

|

| 審査時間 | 最短20分 | 最短20分 | 最短3分 |

| 実質年率 | 年3.00〜18.00% | 年3.00〜18.00% | 年4.50〜17.80% |

| 借入 限度額 |

1万円〜800万円 | 1万円〜800万円 | 1万円〜500万円 |

- アコムの審査は甘くはないが、審査基準をしっかり満たせば通過できる可能性は十分にある

- アコムの利用者の多くは年収200万円以上500万円以下だが、200万円未満の方も約24%いる

- 信用情報に問題がある方、無職や収入が不安定な方、他社借入れが多い方は審査に落ちやすい

- アコムの審査は最短20分で、在籍確認は原則として書類でおこなわれる

- アコムの審査時間は最短20分!

- アコムの審査は甘くない!

-

アコムの審査難易度

- アコムの審査通過率

- アコム利用者の年収

- 職業別の審査難易度

- アコムの審査難易度をアイフル・プロミス・レイクと比較

-

アコムの審査基準

- 安定した収入と返済能力がある

- 未成年は利用不可!年齢は20歳以上

-

アコムの審査項目

- アコムの仮審査

- アコムの本審査

-

アコム審査の申込みと借入れの流れ

- PCやスマホ、携帯電話から申込む

- メールで仮審査の結果が届く

- 必要書類の提出

- 契約内容の確認・契約完了

- アコムの審査を実際に利用した方の口コミ

- 本当に審査通過できるか不安な方は「3秒診断」を活用しよう

-

審査に落ちやすい方の特徴

- ①信用情報に問題がある方

- ②無職や収入が安定していない方

- ③他社の借入件数・金額が多すぎる方

- ④在籍確認がとれない方

- ⑤アコムで社内ブラックになっている方

-

アコムの審査に通過するポイント

- 限度額を低く申請する

- 一定期間勤続してから申込む

- 信用情報に問題がない状態にする

- 1度に複数のカードローンに申込まない

- 虚偽の申告・入力ミスをしない

-

アコムのカードローンよりもACマスターカードのほうが審査が甘い?

- アコムACマスターカードの審査難易度

- アコムの審査に関するよくある質問

- アコムの審査まとめ

アコムの審査時間は最短20分!

アコムカードローンの審査は最短20分(※)で即日融資可能です!

すぐに借り入れができるので、急な出費で現金が必要な方にはうれしいですよね。

融資幅は1万円〜800万円、利息は3.0%~18.0%です。

なるべく早く融資を受けるポイントとして、インターネットや電話での申込後に店舗の自動契約機(むじんくん)で手続きをする方法がおすすめです

| 融資限度幅 | 1万円〜800万円 |

|---|---|

| 貸付利率(実質年率) | 3.0%~18.0% |

| 3.0%~18.0% | 3.0%~18.0% |

| 返済期間・返済回数 | 最終借入日から最長9年7ヶ月・1回~100回 |

| 遅延損害金(年率) | 20.0% |

| 担保・連帯保証人 | 不要 |

アコムの審査は甘くない!

アコムは消費者金融ということもあり、どうしても「審査に通りやすそう」「審査に落ちないんじゃないか」というイメージを抱かれがちですが、誰でも審査に通れるわけではありません。

というのも、アコムは返済能力のない方に対して、基本的にお金を貸し付けていないためです。

例えば無職の方や、過去に起こした金融事故の記録が信用情報に残っている方などは、「返済能力がない」と判断されてしまうため、原則としてアコムの審査に通ることはありません。

また、銀行カードローンよりアコムのほうが借入れやすい傾向はありますが、それでも審査に落ちる可能性は少なからずあります。

アコムの審査難易度

アコムの審査難易度について、過去データをもとに解説します。

アコム利用者の審査通過率や年収などを比較し、どのくらいの方が審査に通過しているかを比較してみました。

アコムの審査通過率

2023年2月のアコムの最新平均新規貸付率は42.0%(※)です。

この数字は非常に高く、新規の利用者が積極的にいることを表しています。他社のカードローン会社と比べても高い数字といえるでしょう。

つまり審査は必ず通るとはいえないが、しっかり基準を満たせば審査通過は難しくないことがわかります。

アコム利用者の年収

| 利用者年収 | 割合 |

|---|---|

| 200万円以下 | 23.7% |

| 200万円〜500万円以下 | 66.2% |

| 500万円〜700万円以下 | 6.8% |

| 700万円〜1000万円以下 | 2.5% |

| 1000万円超 | 0.8% |

アコムが発表している2023年3月期第1四半期決算のデータを見てみると、利用者の年収は200万円~500万円以下が66.2%。それに次いで200万円以下の方が23.7%でした。

この数字を見ると、年収が200万円を満たない方でも審査に通過し利用していることがわかります。

アコムの利用条件として、安定した収入と返済能力があることを求められていますが、それはアルバイトやパートタイムのお仕事でも審査に通る可能性が十分にあるといえるでしょう。

職業別の審査難易度

| 職業 | 審査難易度 |

|---|---|

| 正社員 | 易しめ |

| 個人事業主 | 普通 |

| 派遣・契約社員 | 普通 |

| パート・アルバイト | 普通 |

| 学生(※) | 難しめ |

| 無職 |

審査不可 |

| 専業主婦 |

審査不可 |

| 年金受給者 |

審査不可 |

職業ごとの審査難易度は上記のとおりです。

当然のことながら、正社員が1番属性としての信頼性は高く、審査にも通りやすい傾向があります。学生は収入面が不安定なため審査難易度は高くなります。

アコムの申込条件を満たしている方であれば、派遣・契約社員、パート・アルバイトでも審査に通過することは十分可能です。

実際に「派遣社員でもアコムを利用できた」という口コミがマネ会にも寄せられています。

なお、アコムの申込条件を満たしている方であれば、派遣・契約社員、パート・アルバイト、学生でも審査に通過することは十分可能です。

実際に「派遣社員でもアコムを利用できた」という口コミがマネ会にも寄せられています。

派遣社員という形態が不利になるのではないかと思いましたが、その点も特に問題なく、すんなり審査に通りました。

アコムの審査難易度をアイフル・プロミス・レイクと比較

アコムの審査難易度は、公開されている成約率からある程度判断することが可能です。

なお、ここでいう「成約率」とは、アコムに申込んだ方のうち何%が審査に通過したか、というデータのことを指します。

ちなみに、大手カードローン会社のアコム・アイフル・プロミス・レイクの成約率を比較した結果は以下のとおりです。

| 消費者金融 | 2021年3月 | 2020年12月 | 2020年9月 |

|---|---|---|---|

| アコム(※1) | 41.2% | 41.5% | 40.3% |

| アイフル(※2) | 38.1% | 39.2% | 41.0% |

| プロミス(※3) |

37.5% |

35.7% |

38.4% |

| レイク(※4) | 34.7% | 28.9% | 24.5% |

(※2)出典:アイフル株式会社「アイフル月次推移2020/4〜2021/3」

(※3)出典:SMBCコンシューマーファイナンス「SMBCコンシューマーファイナンス月次営業指標2021年3月期」

(※4)出典:SBI新生銀行「2020年度通期決算・ビジネスハイライト」

上記のとおり、アコムの成約率は約40%台前半。ほかのカードローンの成約率と比較すると少々高い数字になっていますが、数パーセントの差であるため、アコムの審査難易度は標準的だといえます

成約率を見ると「誰でも審査に通るわけではない」というのも納得できますね。

専門家からのコメント

アコムは消費者金融の中では人気が高く、申込者が多い傾向にあります。

それだけに、審査に通過する割合(成約率)は業界の中でもやや低目ですから他の消費者金融大手では審査を通過する可能性もあります。

落ちても悲観せず、大手他社にトライするのも手でしょう。

アコムの審査基準

ここではアコムの審査基準について解説をします。

審査の詳細内容は開示されていませんが、下記が条件として存在することは、公式サイトにも書かれています。

- 安定した収入と返済能力がある

- 20歳以上の方(高校生を除く)

安定した収入と返済能力がある

収入のない無職の方や主婦の方は、総量規制という「年収の3分の1までしか借入れできない」規制が存在するため、借入れをおこなうことはできません。

また、収入が年金収入のみという方も借入れができないので注意が必要です。

主婦や年金受給者でもバイトやパートなどによる収入がある場合は借入れの申込みが可能になります。

未成年は利用不可!年齢は20歳以上

アコムを利用できるのは、20歳以上の方のみです。

場合によっては、収入を証明する書類(給料明細など)の提出が求められます。

また、アコムには相談ダイヤルを設けています。不安な点や疑問点などがある場合は、こちらに問い合わせをしてみるとよいでしょう。

- 電話番号:0120-07-1000

- 30日間金利0円サービス

- ご利用可能金額は 1万円~800万円、ご利用用途は自由

- お客さまのご都合にあった方法でお借入、ご返済が可能

- 実質年率

- 年3.00〜18.00%

- 借入限度額

- 1万円〜800万円

- 審査時間

- 最短20分

- 融資時間

- 最短20分

- コンビニ

-

- 収入証明書

アコムの審査項目

では実際にアコムの審査では何が見られるのでしょうか。ここでは、審査においてチェックされる項目を解説していきます。

まず、アコムの審査には仮審査と本審査があります。それぞれ少しずつ基準が違ってくるので1つずつ解説します。

アコムの仮審査

アコムの仮審査では、申込みフォーマットをもとにAIがスコアリングを出します。

スコアリングとは、入力情報を点数化して借入できるかどうかを判断する基準のようなものです。

- 年収

- 年齢

- 就業状況(勤続年数)

- 住居

- 家族情報

- 他社の借入状況

- 信用情報

年収や就業状況に関しては、収入が高い低いを判断するのではなく安定的な収入があるかを見られます。

また、一番重要視されるのは他社への借入れがないかどうか。融資できる金額は年収の3分の1(※)と決まっているためです。

そのほか、下記の記事では審査に通過しやすい人の特徴などをまとめています。こちらの項目も合わせて確認しておきましょう。

アコムの本審査

アコムの本審査では、本人書類の確認がおこなわれます。

ここでは書類に不備がないか、虚偽の報告などがないかをチェックされ、電話もしくはメールで連絡がきます。

職場への在籍確認の電話連絡は現在はおこなわれておらず、原則書類で確認されます。

アコムが必要と判断した場合にのみ電話連絡が実施されますが、その場合でも利用者の同意を得ずに実施することはありません。

この本審査を通過後に借入の手続きへと進みます。

アコム審査の申込みと借入れの流れ

アコムで借入れる際の申込方法は、大きく分けてインターネット、むじんくん、電話、郵送の4つがあります。

- インターネット

- 電話

- 自動契約機「むじんくん」

- 郵送

インターネットでの申込みは24時間対応しており、パソコンやスマホなどから申込みが可能です。

時間がないときや店舗まで行く余裕がないときなどにおすすめな方法となっています。

ここではインターネットでの申込みを例に上げて流れを解説します。

PCやスマホ、携帯電話から申込む

まずはアコムホームページからアコムに申込みます。

専用の入力フォームが表示されるので、氏名や住所、勤務先など、申込みに必要な情報を入力していきます。

なお記載内容には細心の注意を払いましょう。

とくに年収・他社からの借入れ額・件数などは、間違いや嘘の記述がないように気をつけてください。

希望借入れ額についても、ご自身の返済能力に見合った金額を記載しましょう。

はじめてのアコムのてはじめ「ネット申し込み」編

メールで仮審査の結果が届く

申込みが完了したら、9:00〜21:00の間に、仮審査の結果と必要書類の提出方法が書かれたメールが届きます。

アコムの審査は最短20分。これは消費者金融のなかでもトップクラスの審査スピードです。

必要書類の提出

仮審査結果のメールが届いたら、本人確認書類や収入証明書類など必要書類の提出をおこないます。

収入証明書類は、アコムで50万円以上の借り入れを希望する場合や、他社との合計で100万円以上の借り入れを希望する場合に必要となります。

必要書類の提出方法は5つ。「PCよりアップロード」、「スマホアプリで送信」、「FAX」、「自動契約機(むじんくん)に持参」、「専用封筒にて郵送」のいずれかを利用して提出することができます。

上記の書類によって在籍確認も実施されます。

書類に不備がある場合など、アコムが必要と判断した場合は、申込者に許可を取った上で、職場へ在籍確認の電話連絡がおこなわれます。

契約内容の確認・契約完了

本人確認書類などを提出すると、アコムから契約内容確認のためのURLがメールで届きます。

その契約内容に同意すると契約完了となります。

融資を急いでいる場合は、契約内容の同意をメールが届き次第、速やかに行いましょう。

以上が申込みの流れとなります。

なお、下記の記事ではインターネットからの申込みだけでなく、それぞれの申込方法や必要になる書類などを詳しく紹介しているので、参考にしてください。

アコムの審査を実際に利用した方の口コミ

実際にアコムを利用した方の口コミをマネ会で集めてみました。

主に審査の流れはどんな感じだったのかなど、リアルな口コミをぜひ参考にしてみてください。

本当に審査通過できるか不安な方は「3秒診断」を活用しよう

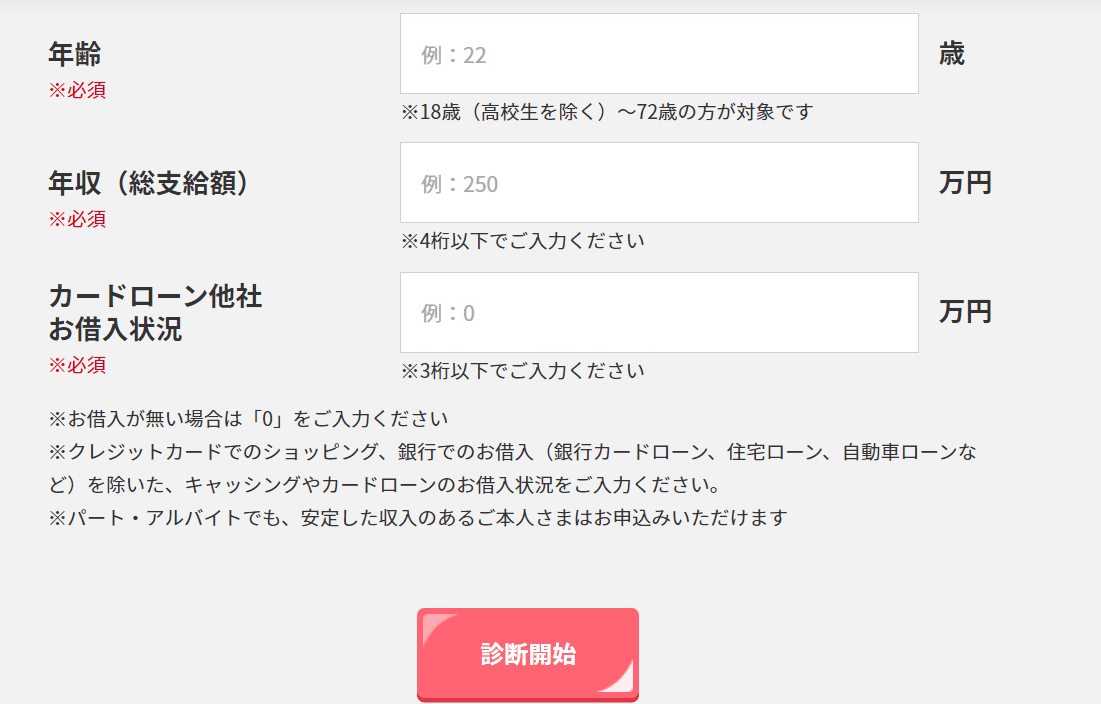

「アコムに申込みたいけれど審査に落ちないか不安……」という方は、アコムの公式サイトにある「3秒診断」の活用がおすすめです。

アコムの「3秒診断」では、年齢、年収、他社での借入状況を入力するだけで、事前にお金を借りられる可能性を簡易的に診断することができます。

下記で、実際に3秒診断を試してみたときの様子をご紹介します。

年齢・年収(総支給額)・カードローン他社借入状況を入力するだけで、アコムで借入れできる可能性を簡易的に診断することが可能です。

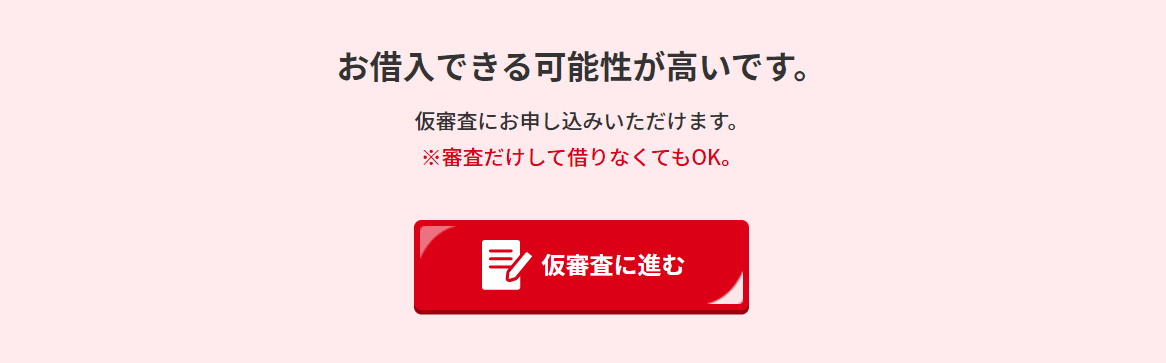

アコムで借入れできる可能性が高い場合には、下記のような診断結果が表示されます。

「3秒診断」という名のとおり、すぐに診断結果が出る点がうれしいですね。アコムに申込む前にはぜひ試してみましょう!

専門家からのコメント

こうしたスピード審査は、仮に審査を受けた場合にどのような結果になるのかを事前に知らせるためのサービスで、主にカードローンを申し込んだことがない方を対象にしていると思われます。

貸す側の大きな狙いは、これから申し込む方が賃金業法で定める「総量規制」(年収の3分の1を超えた貸付禁止)に抵触するかどうかを見るためです。

年収と他社借入の総額が分かれば、総量規制の対象になるかどうかが判断できます。また、貸付の対象年齢(おおむね20歳以上69歳以下)を見ることもできます。

スピード審査に通らなければ、基本的には本審査でも通らないので、時間を置いて申し込む方がよいでしょう。

もちろん、あくまで簡易的な診断結果なので、かならずしも診断結果のとおりになるわけではありません。

しかし、審査に通過できるかどうかの目安としては非常に役立つツールです。

不安な方は、申込む前に積極的に活用してみましょう。

審査に落ちやすい方の特徴

アコムの審査に不安があるという方は、以下の点に当てはまっていないかチェックしてみましょう。

- 信用情報に問題がある方

- 無職や収入が安定していない方

- 他社の借入件数・金額が多すぎる方

- 在籍確認がとれない方

- 社内ブラックになっている方

①信用情報に問題がある方

現在はもちろん、過去にクレジットカードやカードローンの支払い・返済でに遅れたり、金融事故の記録が残っていたりする方は、アコムの審査に落ちやすくなります。

金融事故の種類と信用情報機関に記録される期間は、以下のとおりです。

| 金融事故の種類 | 掲載される期間 |

|---|---|

| 61日以上の延滞 | 最長5年 |

| 3ヶ月以上の連続延滞 | 最長5年 |

| 強制解約 | 最長5年 |

| 債務整理(任意整理、特定調停、個人再生) | 最長10年 |

| 自己破産 | 最長10年 |

| 代位弁済 | 最長5年 |

このような金融事故を起こしてしまうと、情報が記録されている限り、アコムをはじめとしたカードローンの審査には通らないと考えておきましょう。

②無職や収入が安定していない方

無職や収入が安定していない方は、アコムの申込条件である「安定した収入と返済能力を有する方」という条件を満たしていないと判断されてしまうため、審査に落ちる可能性が高いです。

また、仕事をしていない専業主婦や年金受給者の方も、分類としては「無職」に該当するので注意してください。

③他社の借入件数・金額が多すぎる方

他社からの借入れが多い場合や、他社借入額の比率が年収に対して大きい場合には、アコムの審査に落ちる可能性が高くなります。これは、アコムでお金を借りる場合に、総量規制が適用されるためです。

総量規制とは、原則として貸付額を利用者の年収の3分の1までに制限する規制のことです。

年収の1/3を超える金額を貸金業者から借りようとしている方は、審査に通る可能性はまずありません。

他社から借入れがある方がアコムの利用を検討する際には、現在の借入金額を確認したうえで審査に申込むようにしましょう。

④在籍確認がとれない方

アコムでは申告された勤務先で本当に勤務しているかどうか、在籍確認を実施して確かめます。

以前は勤務先と申告した職場への電話連絡を実施していましたが、現在は提出書類で確認を取っています。

ただし、書類に不備があるなどアコムが必要と判断した場合は、職場への在籍確認の電話をおこない、本当に勤務しているかを確認します。

アコムの在籍確認は原則書類で確認されるため、提出書類に問題がなければ、申込者が意識することなく完了します。

しかし、電話が必要と判断された場合に、勤務先に電話が繋がらないなどの理由で在籍確認が取れなくなると、審査は完了しません。

なお、在籍確認の電話では、社名ではなく個人名を名乗るため、電話連絡がきっかけでアコムの利用がバレてしまう心配はありません。

また、どうしても電話をしてほしくない場合は、アコムに電話して相談してみましょう。

以下の口コミは在籍確認の電話を避けるためにアコムに相談した方の口コミですので参考にしてください。

僕は、審査の際に家やアルバイト先にアコムに借り入れをすることを知られたくなかったので、直接電話する以外に別の方法で在籍確認を取る方法は無いかと尋ねたところ、源泉徴収票と直近のアルバイトの給料明細でも代用できるとのことで、それらを使って在籍確認を行ってもらいました。

在籍確認の連絡が不安な方は、申込む際にアコムのフリーコールに電話をして、オペレーターに相談してみましょう。

内緒でアコムを利用したい方は自宅に届く郵送物に注意

在籍確認の電話以外では、周囲の方にアコムの利用がバレる可能性はほとんどなくなります。

しかし、これで「誰にもバレずに利用できる」と安心するのは危険です。

なぜなら、自宅に契約書や利用明細などの郵送物が届き、家族に知られてしまう可能性があるからです。

誰にも内緒でアコムを利用したい方は、まずネット完結の契約を選び、契約書が自宅に郵送されないようにしましょう。

そのうえで、利用明細もWEB上で確認できるようにしておけば、返済に遅れて督促状が届かない限りは、自宅にアコムからの郵送物が届くことはありません。

⑤アコムで社内ブラックになっている方

もしも、過去にアコムを利用した実績があり、かつ返済を延滞した、強制解約されたなどのトラブルがある場合は、審査に通らない確率が高くなります。

というのも、アコムで何かしらのトラブルを起こすと「社内ブラック」として扱われてしまうためです。

具体的には「アコムでの借入金額を返さなかった」、「過払金の返還請求をした」といった記録がアコム側に残っていると社内ブラックとして扱われてしまいます。

こうなると審査にはほぼ通らないと考えたほうがいいでしょう。

アコムの審査に通過するポイント

ここからはアコムの審査に通過するポイントを紹介します。

- 限度額を低く申請する

- 一定期間勤続してから申込む

- 信用情報に問題がない状態にする

- 1度に複数のカードローンに申込まない

- 虚偽の申告・入力ミスをしない

限度額を低く申請する

総量規制により、借入限度額は申込者の年収の1/3までとなっています。

そのため、高い借入限度額を希望すると、総量規制に抵触し、審査にマイナスの影響を与える可能性があります。

また、借入限度額を高くすると、アコム側にとっては貸し倒れリスクが高まるため、より厳しく申込者の返済能力がチェックされます。

そのため、たとえ希望額が総量規制の範囲内だとしても、必要以上の限度額は申請せず、必要な金額だけを申請しましょう。

一定期間勤続してから申込む

審査では安定した収入と返済能力が確認されます。

そのため、就職したばかりの方や転職を繰り返している方よりも、同じ会社に長く勤めている方のほうが、安定した収入があるとみなされ、審査でも有利になります。

勤続年数が短いと必ず審査に落ちるわけではありませんが、半年〜1年間ほど働き、勤務実績を積んでから申込むとよいでしょう。

信用情報に問題がない状態にする

各種ローンの返済やクレジットカードの支払いに遅れている状態で申込むと、アコムの審査に落ちる可能性が高いです。

なぜなら、返済遅延などがあった場合、信用情報に登録されるため、金融事故の情報が審査時にアコム側に知られてしまうからです。

なお、携帯機種代金を割賦払いで支払っている場合、機種代金の支払い遅れに関しても信用情報に登録されるため、アコムの審査通過は厳しくなります。

返済遅延や滞納がある方は、一度整理してからアコムに申込みましょう。

1度に複数のカードローンに申込まない

カードローンの申込情報は半年間信用情報に登録されるので、1度に複数のカードローンに申込むと「申込ブラック」になることがあります。

「申込ブラック」とは信用情報に申込情報が複数登録されている状態です。

この状態になると「複数カードローンを借りているのに更に申込んでいるので、お金に困っている」と判断されやすくなり、審査に悪影響を与えます。

そのため、同時に複数のカードローンに申込んでいない方のほうがスムーズに進む傾向にあります。

「カードローンの審査が心配だからはじめから複数申込しておこう」と考えて同時に申込むと、かえって審査に落ちる可能性が高くなるため、1社ずつ申込みましょう。

虚偽の申告・入力ミスをしない

虚偽の申告や申込情報に入力ミスがあった場合もアコムの審査にマイナスの影響を与えます。

たとえば、他社借入を少なく申告した場合、意図的に少なく見せようとしているのか、間違えたのか区別がつきません。

上記のようなことが起きた場合、信用できない人物だと判断され、融資を受けられなくなる恐れがあります。

申込フォームを送信する前に、間違いがないか、よく確認してから申込みましょう。

- 30日間金利0円サービス

- ご利用可能金額は 1万円~800万円、ご利用用途は自由

- お客さまのご都合にあった方法でお借入、ご返済が可能

- 実質年率

- 年3.00〜18.00%

- 借入限度額

- 1万円〜800万円

- 審査時間

- 最短20分

- 融資時間

- 最短20分

- コンビニ

-

- 収入証明書

アコムのカードローンよりもACマスターカードのほうが審査が甘い?

アコム株式会社は、カードローン商品だけでなく、クレジットカード商品も展開しています。その名も「アコムACマスターカード」です。

「アコムに落ちてもアコムACマスターカードの審査なら通るかも?」と期待を抱く方もいるかもしれませんが、アコムの審査が甘くないように、アコムACマスターカードの審査も甘くありません。

アコムACマスターカードの審査難易度

アコムACマスターカードの審査難易度については、アコムのカードローンと同程度である可能性が高いです。

というのも、アコムACマスターカードはアコムのカードローン機能が付いたクレジットカードだからです。

同様のカードローン機能が付いているのであれば、キャッシング枠の審査については大きな差異がない可能性が高いといえるでしょう。

まとめると、アコムのカードローン、アコムACマスターカード、どちらを利用するにしても、アコムによって十分な返済能力が認められないと利用することができない点は変わりないといえます。

「カードローンもクレジットカードも1枚で完結させたい」という方には、アコムACマスターカードの利用をおすすめできます。

- Mastercard®のクレジット機能がついても、もちろん年会費無料!

- 最短即日カード発行可能!

- 自動でキャッシュバックを適用!

| 年会費初年度 | 無料 |

|---|---|

| 年会費2年目〜 | 無料 |

| ポイント還元率 | 0.25% |

| 発行スピード | 最短即日 |

| 国際ブランド |

|

| 電子マネー |

|

- 付帯サービス

アコムの審査に関するよくある質問

アコムの審査についてよくある質問へ回答します。

アコムは審査に落ちない?

しかし、審査項目を事前にチェックし準備をしておけば審査に通りやすくすることは可能です。

記事内ではアコムの審査基準についてや審査に通過するポイントなどを詳しく解説しています。

むじんくんで契約をした場合、自宅に郵送物は届く?

なお、契約後に返済の遅延があると、督促の書面が郵送される可能性があります。返済が滞らないよう、計画的に借入れはおこないましょう。

アコムは土日も審査している?

なお、土日に申し込む場合、所属している会社が土日休みだと在籍確認が取れない可能性があります。そのため、申し込む際は電話をして、アコムの担当者に書面での在籍確認で代替できないか相談しましょう。

アコムの審査に落ちやすい人の特徴は?

・信用情報に問題がある

・無職や収入が安定していない

・他社の借入件数・金額が多すぎる方

・アコムによる在籍確認に対応できない

・社内ブラックになっている

クレヒスに傷がある方は、審査に通るのが難しくなってきてしまいます。

より詳しいアコムの審査に落ちやすい人の特徴と対策については記事内で解説しています。

仕事を始めたばかりでもアコムの審査に通る?

十分な返済能力が認められれば審査に通る可能性もありますが、やはり勤続年数が長いほうが審査での評価は高くなります。

可能であれば、半年〜1年程度は勤続してから申込むほうが、審査通過の可能性は高くなるでしょう。

また、転職であれば前職の給与明細などを提出することができますが、無職期間が長い方はその分収入も少なくなるため、審査は慎重におこなわれやすくなります。

限度額はどう決まる?

そのため、かならずしも希望の金額を借りられるわけではありません。ときには希望の借入額よりも低い限度額を設定されることもあります。

収入が少ない、勤続年数が短い、年齢が申込条件に近いなどに当てはまる方は少なめの限度額が設定されやすい傾向があります。

なぜなら、収入が少ない、勤続年数が短い方は「多額の融資をすると返済されないリスクがある」と判断されやすいからです。

また、申込条件に近い年齢の方も、収入面を不安視され、限度額が少なめに設定されることが多いです。

アコムと契約後に限度額は増額できる?

ただし、借入額を増額するには増額審査をする必要があります。

増額申請は、アコムのHPにあるマイページから申請することもできますし、店舗の自動契約機(むじんくん)で手続きすることも可能です。

場合によっては、収入証明書などを求められることもあるので事前にアコム総合カードローンデスクに電話をして、ご自身の借り入れ状況や増額限度の金額などを問い合わせておくことをおすすめします。

アコム総合カードローンデスク

0120-629-215

増額審査は原則当日に結果がわかり、土日祝日でも審査可能です。

アコムの審査まとめ

- 30日間金利0円サービス

- ご利用可能金額は 1万円~800万円、ご利用用途は自由

- お客さまのご都合にあった方法でお借入、ご返済が可能

- 実質年率

- 年3.00〜18.00%

- 借入限度額

- 1万円〜800万円

- 審査時間

- 最短20分

- 融資時間

- 最短20分

- コンビニ

-

- 収入証明書

アコムの審査難易度は低いとはいえませんが、収入の安定性や信用情報などに問題がなければ、アコムで借入れできる可能性は高まります。

不安な方は、アコムに申込む前に3秒診断を試してみましょう。

実際に申込む際には、入力ミスがないように確認のうえで正確な情報を申告し、不安点があればアコムの担当者に相談してみることをおすすめします。

専門家からの一言

アコムは消費者金融業界のなかでも好感度が高いことで知られており、初めて消費者金融を利用する際に、アコムを選ぶ方が多いといわれています。

前述の「新規貸付率」、「審査通過率」は貸金業者の間では「成約率」と呼んでいますが、アコムの成約率は約40%台。

業界平均の成約率が公式発表されていませんが、業界のなかでは「やや」低いといえるかもしれません。

明治大学文学部卒。金融業界紙元編集長。金融業界の取材歴30年。銀行、ノンバンク(クレジットカード・信販・消費者金融)の取材・執筆に長く携わる。2014年に独立。これまで主要な経済紙誌に寄稿した記事は900本。金融業界の入門書は3冊執筆し、いずれも5版を重ねて定評がある。金融では保険・証券を含めて全業種をこなすが、地方銀行と消費者金融は特に造詣が深い。近年は小売から製造、サービスなど取材範囲を広げている。

ライター、編集者。カレンダーメーカーにて商品企画、制作ディレクションに携わった後、独立。エンタメ系中心に教育、自動車、ものづくり、健康などさまざまなwebメディアで企画、執筆、編集を行っています。

<参考>

・アコム株式会社「DATABOOK 2022年3月期 第1四半期決算」

・アイフル株式会社「アイフル月次推移2020/4〜2021/3」

・SMBCコンシューマーファイナンス「SMBCコンシューマーファイナンス月次営業指標2021年3月期」

・SBI新生銀行「2021年度第1四半期決算・ビジネスハイライト」