収入証明書はなぜ提出が必要なのか?その種類や取得方法について解説

カードローンや住宅ローンなどの審査を受ける際や、賃貸保証を受ける際など、様々な場面で必要になる収入証明書ですが、なぜ収入証明書は必要になるのでしょうか?

この記事では、「なぜ収入証明書の提出が必要になるのか?」という理由や、その種類や取得方法について解説していきます。

- 収入証明書とは?

-

カードローン申し込み時に収入証明書が必要な理由

- 貸金業法で決められている

- 銀行カードローンの場合

- 信用が低い場合には収入証明書の提出を求められる

-

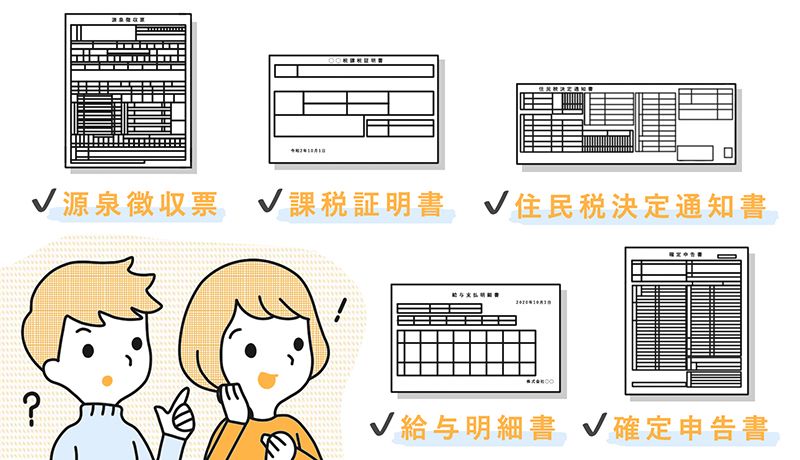

カードローンで収入証明書として利用できる書類

- 源泉徴収票

- 課税証明書

- 住民税決定通知書

- 給与明細書

- 確定申告書

-

源泉徴収票の取得方法

- 紛失した場合には再発行が可能

- 途中退職した場合

-

課税証明書の取得方法

- 役場窓口で発行する場合

- コンビニで発行する場合

-

確定申告書の取得方法

- 確定申告書を紛失した場合

-

住民税決定通知書と給与明細書

- 住民税決定通知書

- 給与明細書

-

収入証明書は様々な場面で必要になる

- 住宅ローンや自動車ローンの審査を受ける場合

- 賃貸保証会社の審査を受ける場合

- こどもを保育園に預ける場合

- 児童手当を受ける場合

- 収入証明書のまとめ

収入証明書とは?

収入証明書とは「収入を証明する書類」のことを指し、場合によっては「所得証明書」といわれる場合もあります。

そのため、収入証明書と所得証明書は同意語だと思って良いでしょう。

最も一般的な収入証明書としては「源泉徴収票」があります。

源泉徴収票は、主に会社に勤めている人が年末調整の時期に受け取る書類で、源泉徴収票には、年収や1年間で納めた所得税などが記載されています。

カードローン申し込み時に収入証明書が必要な理由

カードローンを申し込む際には、希望する限度額によって収入証明書の提出が必要になる場合がありますが、なぜなのでしょうか?

貸金業法で決められている

カードローンには大きく分けて「消費者金融カードローン」と「銀行カードローン」の2つがあります。

その内の一つである消費者金融カードローンは、貸金業者に適用される「貸金業法」に則って営業をしています。

貸金業法には、『貸金業者は、貸付けの契約を締結しようとする場合には、顧客等の収入又は収益その他の資力、信用、借入れの状況、返済計画その他の返済能力に関する事項を調査しなければならない』という条文があります。

この調査項目には、「顧客の収入や収益を調べなければならない」といった内容も含まれているため、収入証明書の提出を求められることになります。

ただし、収入証明書の提出は必ずではなく、以下のような場合に提出する決まりとなっています。

- 貸し付け限度額が50万円を超える場合

- 今から契約をおこなう貸金業者と他の貸金業からの借り入れ金額の合計が100万円を超える場合

クレジットカードのキャッシングも対象

クレジットカード会社の中には、キャッシングサービスをおこなっているところがありますが、このキャッシングサービスの限度額も、上記で説明した収入証明書の提出条件の対象になります。

銀行カードローンの場合

銀行カードローンは、カードローンを銀行が提供しているためそう呼ばれています。

銀行には「銀行法」が適用されるため、消費者金融とは違う法律に則り営業しています。

銀行法では、消費者金融のように収入証明書の提出を義務付けてはいません。

ですが銀行カードローンの場合でも、銀行が自主的に収入証明書の提出基準を定めている場合がほとんどです。

信用が低い場合には収入証明書の提出を求められる

申込者が収入証明書の提出基準に達していない場合でも、カードローン会社が「申込者の信用が低い」と判断した場合には、収入証明書の提出を求める場合があります。

カードローンで収入証明書として利用できる書類

源泉徴収票

源泉徴収票は会社が社員に発行するもので、会社員版の確定申告書控えのようなものです。

源泉徴収票には、社員の「年間給与額」や「所得税」などの給与に関する様々な情報が記載されています。源泉徴収票は、毎年12月頃に配られることが多いです。

課税証明書

課税証明書は「課税した住民税の額を証明する書類」で、市区町村が発行しています。

カードローン会社によっては、収入証明書として利用できるものに「所得証明書」と記載されている事がありますが、課税証明書のことを指す場合が多いです。

住民税決定通知書

住民税決定通知書は、住民税が決定した際に届く書類です。

カードローン会社によっては、この住民税決定通知書を「納税通知書」として記載している場合があります。

給与明細書

給与明細書は、会社から発行される毎月の給与が記載された書類のことを指します。

給与明細書は、1ヶ月ごとに発行される事がほとんどで、カードローン申し込みの際には、2ヶ月分の給与明細書を提出することが一般的です。

確定申告書

確定申告書は、個人事業者などが毎年1月1日〜12月31日までの間に得た所得を、申告するための書類です。

源泉徴収票の取得方法

基本的に源泉徴収票は年に1回、勤めている会社から発行されます。

源泉徴収票には、1月1日〜12月31日までの1年間の給与や所得税などの情報が記載されるため、発行されるのは12月の給与決定後になる場合がほとんどです。

そのため、源泉徴収票を受け取ったら最低でも1年間は保管しておきましょう。

紛失した場合には再発行が可能

もし源泉徴収票を紛失してしまった場合でも、再発行を依頼できます。

再発行の場合、経理の人の裁量で発行期間が変わるため、急ぎの場合はその旨を伝えた方が良いかも知れません。

再発行までには、早くて1週間、通常であれば2〜3週間の期間がかかるようです。

途中退職した場合

途中退職した場合には、「雇用側は1ヶ月以内に源泉徴収票を発行しなければならない」という決まりがあるため、1ヶ月以内には源泉徴収票が発行されます。

もし、1ヶ月経っても発行されない場合は、前の職場へ催促の電話をしましょう。

それでも発行されない場合には、税務署に「源泉徴収票の届出書」の提出をおこないましょう。

課税証明書の取得方法

課税証明書は、1月1日時点で住民票があった市区町村が発行します。

今までは、課税証明書を発行する場合には、市区町村の役場窓口での発行が一般的でしたが、最近では、マイナンバーの導入により、コンビニでも発行できる自治体が多くなっています。

役場窓口で発行する場合

窓口で課税証明書を発行する場合、基本的には本人確認ができる書類が必要になります。

本人確認に利用できる書類には、主に以下のようなものがあります(※)。

|

1枚の書類で確認できるもの (官公署が発行するもの) |

・運転免許証 ・パスポート ・マイナンバーカード ・外国人登録証明書 ・住民基本台帳カード(写真付き) ・身体障害者手帳 ・療育手帳 ・宅地建物取引士証 |

|---|---|

| 複数枚必要な書類(1) |

・被保険者証 ・共済組合員証 ・生活保護受給者証 ・年金手帳 ・住民基本台帳カード(写真なし) ・弁護士・司法書士等の資格者証・補助者証 |

| 複数枚必要な書類(2) |

・学生証(写真付き) ・法人が発行した身分証明証 ・診察券 ・キャッシュカード、クレジットカード ・通帳 ・官公署が発行した納付書・領収書 |

複数書類の場合は2点必要になります。

その場合の組み合わせは、(複数書類1+複数書類1)または(複数書類1+複数書類2)であれば本人確認書類として認められますが、(複数書類2+複数書類2)の場合には認められません。

コンビニで発行する場合

マイナンバー制度の導入によって、コンビニでも証明書類の発行が可能になりました。

ですが、コンビニで発行できる証明書類は市区町村によって異なります。

お住いの市区町村が、コンビニでの課税証明書発行サービスを行っていれば、マイナンバーカードとコンビニの証明書交付機を使って、課税証明書の発行が可能になります。

確定申告書の取得方法

収入証明書として確定申告書を提出する場合は、確定申告を行なった際の控えのコピーを提出します。そのため、確定申告を行なっていない場合は、取得する事はできません。

確定申告書を紛失した場合

もし、確定申告書の控えを無くしてしまった場合でも、確定申告を行なった税務署で再発行してもらうことが可能です。

確定申告の控えを再発行する場合、本人確認書類、印鑑、手数料、住民票(1ヶ月以内)などが必要になります。

確定申告書の再発行は、手続きから発行まで1ヶ月程度の期間がかるようです。

住民税決定通知書と給与明細書

住民税決定通知書と給与明細書は、自宅に届いたり、手渡されたりするため、自ら役場などに行かなくても取得可能な書類です。

住民税決定通知書

住民税の納付方法には「特別徴収」と「普通徴収」の2つがありますが、どちらも住民税決定通知書は発行されます。

特別徴収の場合は、勤めている会社へ毎年2月〜5月の間に住民税決定通知書が送られるため、その期間中に会社から渡されます。

普通徴収の場合には、大体4月〜5月の間に自宅宛で住民税決定通知書が届きます。

給与明細書

給与明細書は、会社に勤めている場合には毎月発行される場合がほとんどです。

ですが、最近は電子化されている場合も多くなっています。その場合は、経理に頼めば紙での発行をおこなってくれる場合があるようです。

収入証明書は様々な場面で必要になる

収入証明書が必要になる代表的なシーンを4つ紹介します。

住宅ローンや自動車ローンの審査を受ける場合

住宅ローンや自動車ローンの審査を受ける際には、多くの場合で収入証明書が必要になります。

特に、借り入れ金額の大きくなる住宅ローンは、収入によって借り入れ額が変わる場合があるため、収入証明書の役割が大きいといわれています。

賃貸保証会社の審査を受ける場合

賃貸保証会社の審査を受ける際にも、収入証明書の提出を求められる場合がほとんどです。

なかには、収入証明書が不要となっている場合もあるようですが、申込者の信用度が低い場合には、収入証明書の提出を求められることになります。

こどもを保育園に預ける場合

こどもを保育園に預ける場合も、収入証明書の提出が必要になります。

保育園に収入証明書を提出する理由は、収入によって保育料が決められるためです。

児童手当を受ける場合

児童手当を受ける場合にも、収入証明書が必要になります。

児童手当には所得制限が設けられており、制限額はこどもの人数によって変わります。

収入証明書のまとめ

収入証明書とは「収入を証明する書類」のことを指します。

貸金業法では、借入の条件次第で、収入証明書の提出が必要になるため、消費者金融などのカードローンを借りる際には必要となることがあります。

また、銀行カードローンは、収入証明書の提出を義務付けられてはいませんが、自主的に提出基準を定めています。

そのため提出を求められた場合は、しっかり提出するようにしましょう。

カードローンの場合、源泉徴収票や確定申告が収入証明書として利用できます。

収入証明書は、こどもを保育園に入れる場合や住宅ローン審査を受ける場合など、様々な場面で必要になります。

2008年青山学院大学国際政治経済学部卒。在学時にファイナンシャル・プランナー(FP)の資格を取得。 2012年に株式会社サイバーエージェントに入社し、Ameba事業部にて編集に従事。 2018年8月にCyberOwlへ異動し、マネ会の編集長就任。FPの知識を活かして、クレジットカード、カードローン、キャッシュレスの記事作成に携わる。難しいことをわかりやすく伝えるがモットー。 ラグジュアリーカード<Titanium Card>とセゾンゴールド・アメリカン・エキスプレス・カードをメインに、アメックスゴールドやJCBゴールド、楽天カードなど10枚以上のクレジットカードを保有。